特别声明:

《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。

通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。

若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

投资要点:公司发布FY19经营业绩:

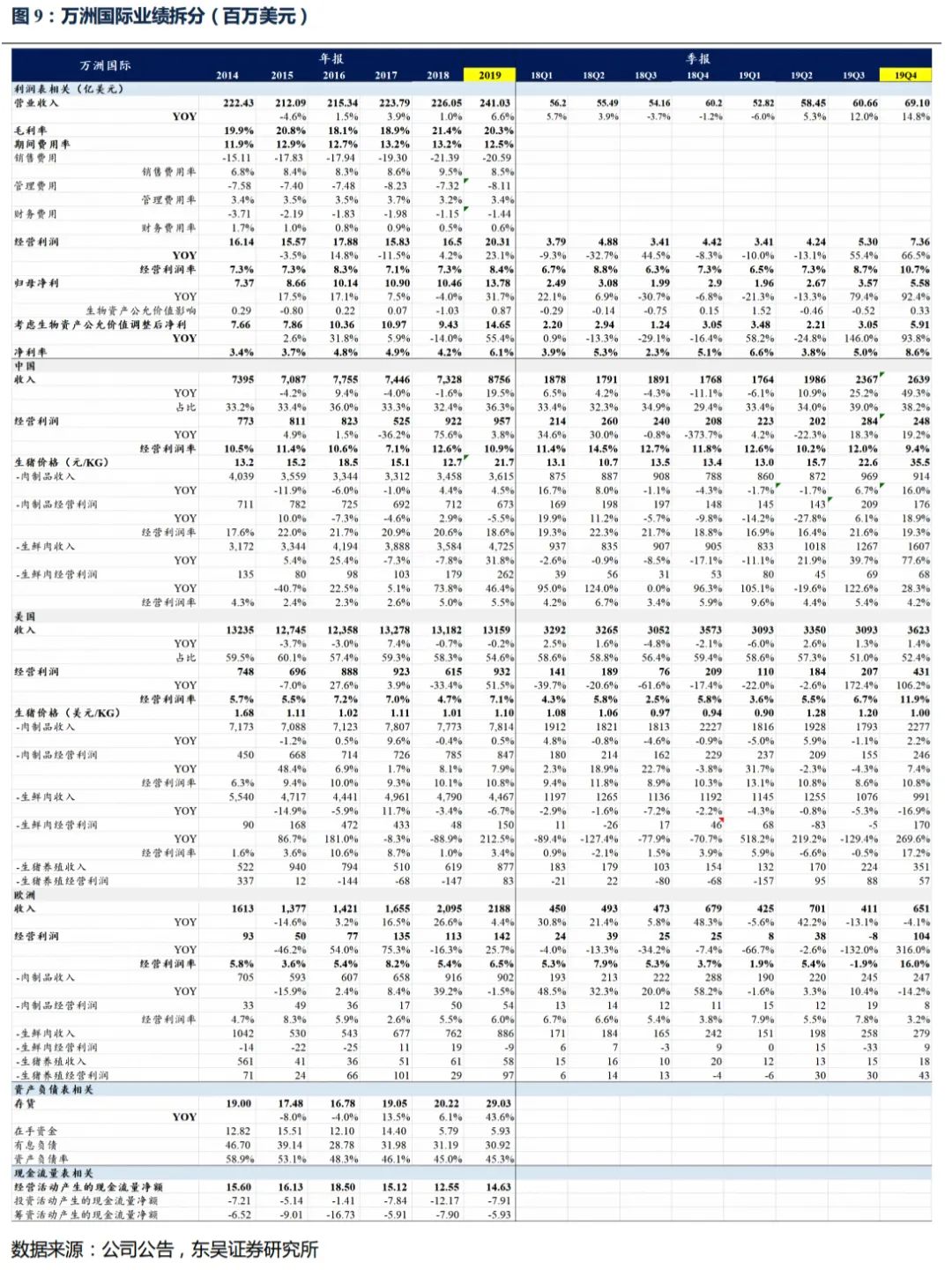

FY19实现营收241.0亿美元同增6.6%,经营利润20.3亿美元同增23.1%,不考虑/考虑生物公允价值调整归母净利13.8/14.7亿美元同增31.7%/55.4%;其中Q4单季实现营收69.1亿美元同增14.8%,经营利润7.4亿美元同增66.5%,不考虑/考虑生物公允价值调整归母净利5.6/5.9亿美元同增92.4%/93.8%。

美国业务:盈利持续大幅增长,20年业绩弹性有望进一步释放。

FY19营收131.6亿美元同降0.2%,经营利润9.3亿美元同增51.5%;其中Q4单季营收36.2亿美元同增1.4%,经营利润4.3亿美元同增106.2%。

1、生猪养殖:

史密斯菲尔德年出栏约1700万头,19年经营利润0.83亿美元,较18年增长2.3亿美元,其中19Q4单季盈利0.57亿美元,较18Q4增长1.25亿美元,主要受益于有效的对冲策略使生猪养殖盈利大幅增长,持续贡献利润弹性。此外,欧洲业务也由于非瘟导致高猪价带来近1亿美元的利润增量。

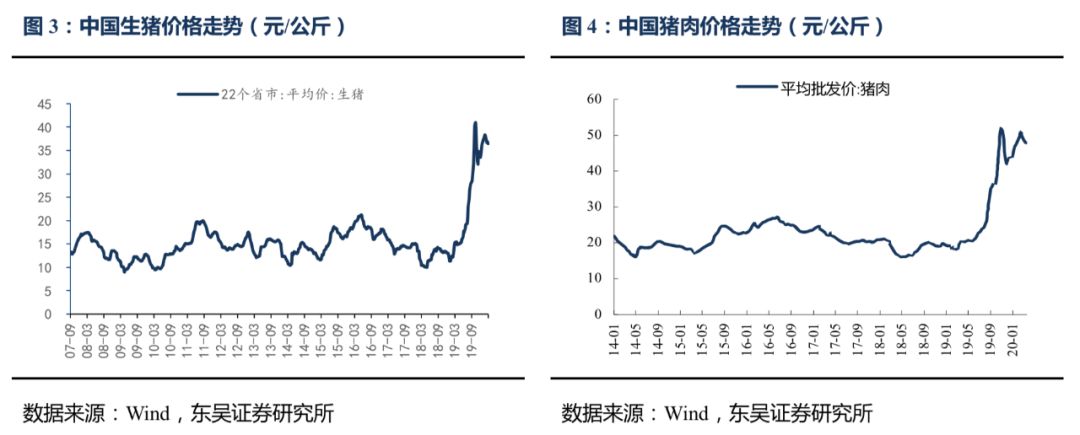

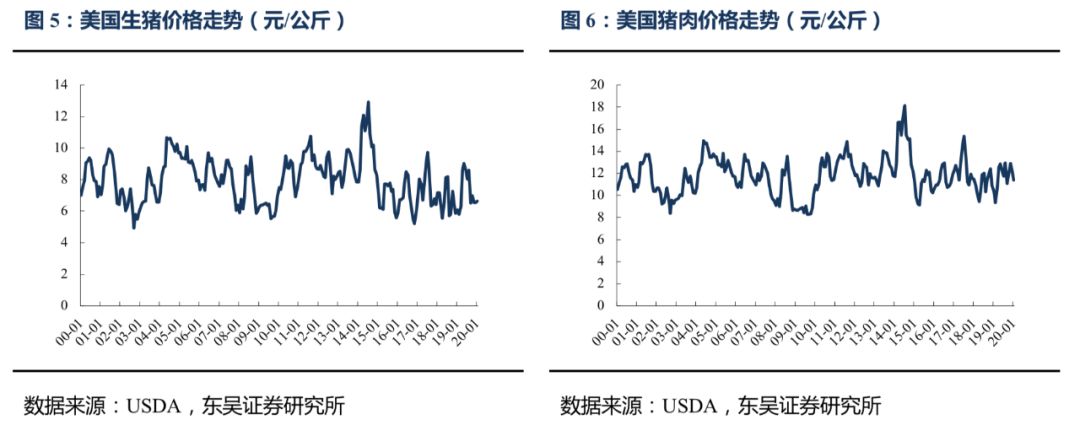

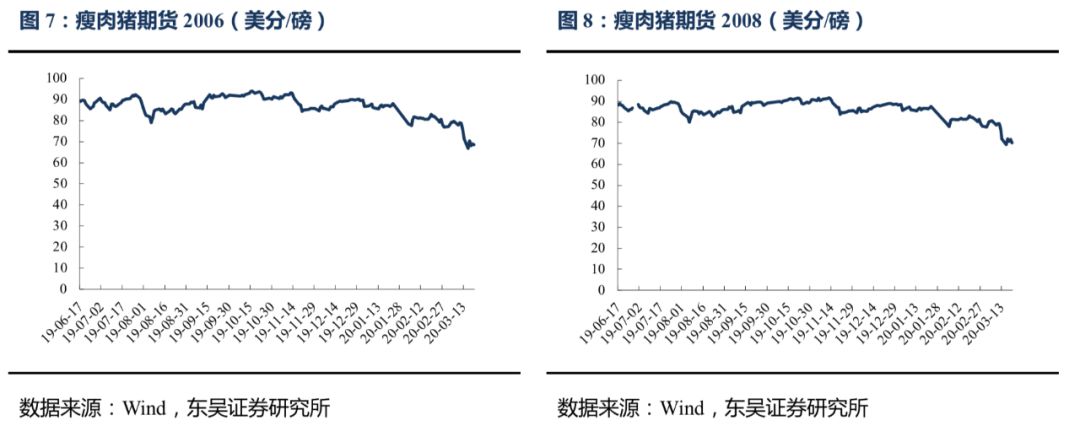

目前美国生猪价格约1.2美元/公斤(8.3人民币/公斤),与中国生猪价差超过4倍(中国生猪价格36.4人民币/公斤),且20年全年中国猪价均将保持高位运行,中美猪肉贸易量增有望联动抬升美国猪价。同时,考虑到19Q1大幅亏损1.6亿美元形成低基数,20Q1生猪养殖板块有望进一步贡献利润弹性。此外,公司继续积极执行对冲策略,有效降低养殖波动风险。

2、生鲜肉:

史密斯菲尔德年屠宰约3400万头、生鲜肉销量约380万吨,19年经营利润1.5亿美元,较18年增长1亿美元,其中19Q4单季大幅盈利1.7亿美元。

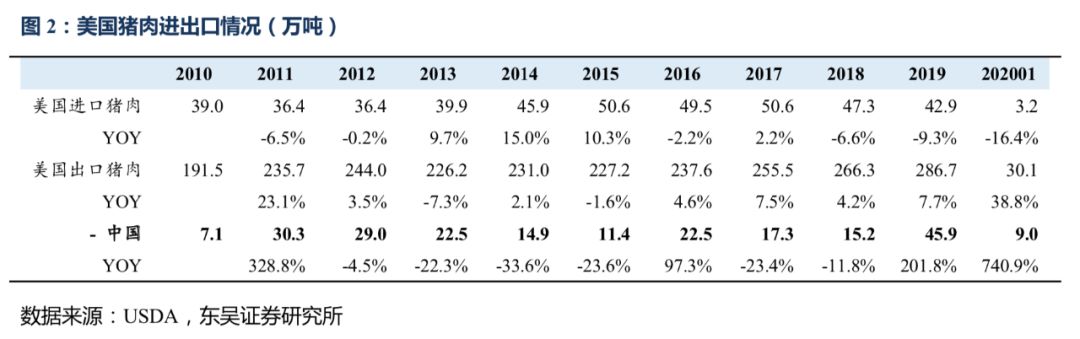

自19Q3开始受益于对中国出口顺畅(我们测算19年万洲体系肉类贸易量近40万吨,其中下半年贸易量超过30万吨),一方面通过贸易价差套利,另一方面改善美国本土生猪和猪肉的价差,生鲜肉板块亏损显著收窄至几近盈亏平衡,并在四季度实现大幅盈利。

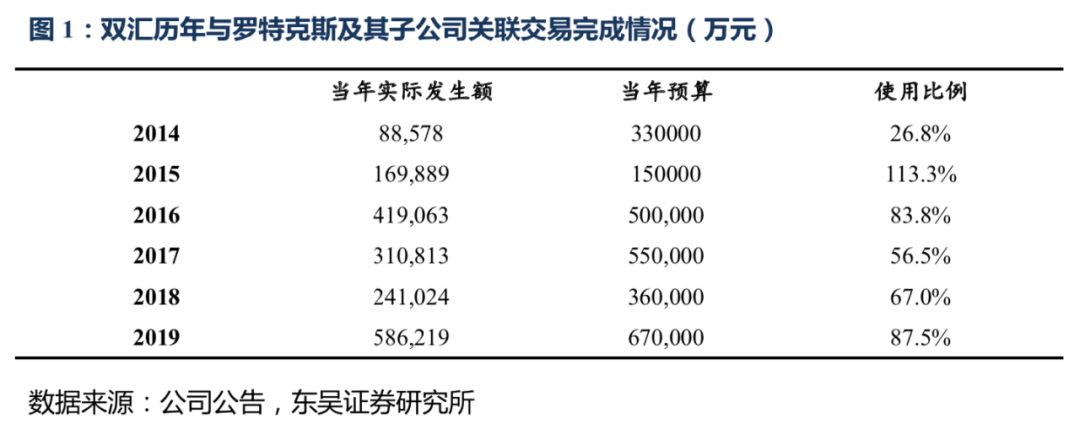

20年来看,根据双汇发布的关联交易预算,20年相关关联交易额预计高达175亿元,历年关联预算完成比例在60%-90%,假定完成80%,折合进口肉约80万吨(其中来自美国的猪肉占大头)。预计生鲜肉业务将直接通过出口猪肉增厚利润,间接通过出口进一步改善本土肉价,20年盈利能力大幅提升,有望达到历史高位,且并未看到新冠疫情对猪肉贸易的影响。

3、肉制品:

史密斯菲尔德年销量约140万吨,19年经营利润8.47亿美元同增7.9%,其中19Q4单季盈利2.46亿美元同增7.4%。由于肉制品以成本加成方式定价,利润率基本保持稳定。

目前新冠疫情虽

然已扩散至海外,但肉制品具有刚性需求的属性。

从中国的表现来看,疫情期间虽然餐饮渠道受限,但家庭端的消费不降反升,美国肉制品餐饮渠道占比约

25-30%

,疫情的冲击对整体销量影响不大,预计

20

年将保持稳定增长。

中国双汇:进口肉贡献屠宰弹性,肉制品利润率将保持稳定。

FY19营收87.6亿美元同增19.5%,经营利润9.6亿美元同增3.8%;其中Q4单季营收26.4亿美元同增49.3%,经营利润2.5亿美元同增19.2%。

1、屠宰:

双汇全年屠宰1320万头同降19%,生鲜肉销量148.5万吨同降3.1%,经营利润2.6亿美元同增46.4%,其中19Q4单季屠宰193万头同降54.9%,生鲜肉销量36.7万吨同降4.5%,盈利0.7亿美元同增28.3%,单吨利润1287元人民币,持续历史高位水平。

19年利润大增部分主要来自于下半年的进口肉及储备冻肉投放,全年万洲体系关联交易58.6亿人民币,其中Q1/Q2/Q3/Q4分别为3.3/11.7/19.1/24.4亿人民币,20年175亿的关联交易预算将进一步贡献利润弹性。

2、肉制品:

双汇全年肉制品销量160.2万吨持平,经营利润6.7亿美元同降5.5%,其中19Q4单季肉制品销量38.3万吨同降0.9%,盈利1.8亿美元同增18.9%,Q4利润率19.3%基本符合预期,主要由于:1)提价,从18年年底迄今共计提价6次,累计幅度达到20%,提价成效陆续显现;2)进口肉有一部分作为原料降本;3)低成本库存肉运用,19Q4库存88亿人民币同增108%,也将为后续的成本端提供一定支撑;4)通过技术创新、工艺创新、流程创新等进一步消化成本上涨的压力。

新冠疫情影响来看:1)鸡价在Q1大幅下跌,成本压力进一步释放;2)由于肉制品具备囤货属性,商超渠道动销提速、大幅增长,而受到冲击最大的餐饮、学校渠道占比仅10-15%。此外,我们预计20年下半年猪肉价格将开始缓慢地小幅回落,成本端将释放部分利润,部分投入到市场渠道,进一步激活消费属性,为肉制品的长期成长蓄势。

进口关税有望下调,进一步贡献利润弹性。

从18年开始我国对美进口猪肉三次加征关税后19年关税累计达到72%。20年开始关税出现3次调整,目前对美关税63%,且自3月2日起,接受相关中国境内企业申请,在一定期限内不再加征我对美301措施反制关税,即若申请核准后对美关税有望调整至33%(基础关税8%+反制美232措施所加征的25%)。

若关税降至33%,进口肉理论价差将从约2万元/吨扩大至2.5万元/吨,超历史高位的进口量、结合内外价差,产生的套利收益将非常大

。

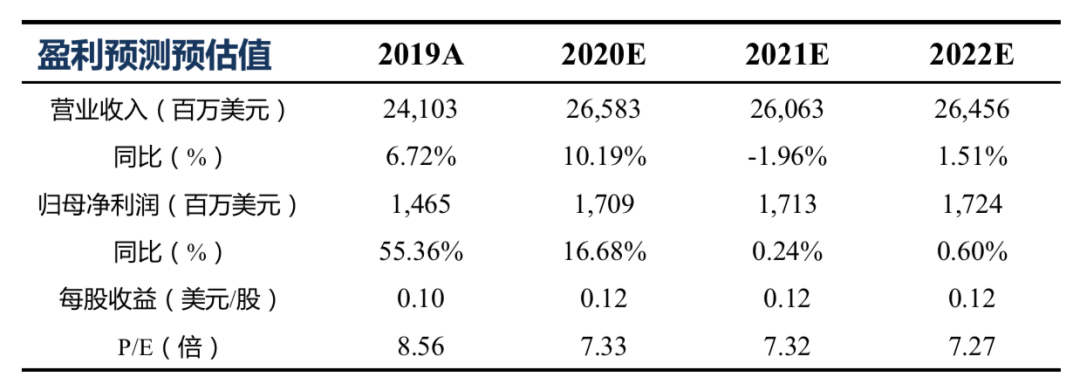

我们预计19-21年公司实现营收265.8/260.6/264.6亿美元,同增10.2%/-2.0%/1.5%;归母净利17.1/17.1/17.2亿美元,同增16.7%/0.2%/0.6%,当前股价对应PE为7.3X/7.3X/7.3X,在20年中国猪价保持高位运行的情况下,万洲体系的猪肉贸易量将继续创新高,带动利润弹性释放,目前由于港股市场受海外波动,万洲国际对应20年估值仅7倍,维持“买入”评级!

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。