事件:浙江医药公告称新昌制药厂生产的辅酶Q10,因实施新生产工艺,需对生产设施升级改造,自2018年4月起停产改造,停产时间预计3-6个月。

辅酶Q10竞争对手停产,利好行业龙头,金达威有望实现量价齐升。全球辅酶Q10需求量在800吨左右,保持接近10%的增速。金达威是行业龙头,2017年市占率接近60%,另外还有神州生物、浙江医药、新和成等供应商。2017年金达威和浙江医药的辅酶Q10收入分别约为5.3亿和0.6亿,浙江医药收入为金达威的11%。从生产成本来看,最主要的成本包括玉米、电力和煤炭,金达威的生产工厂位于内蒙古,为玉米主产区、拥有全国最大的火力发电厂、煤炭厂距离近,原材料和能源成本最低,除同样位于内蒙古的神州生物工厂以外,其他竞争对手的成本都明显更高;从工艺技术来看,金达威作为行业龙头,经过多年技术开发,技术水平最高,投料产出比也最高。从整体生产成本来看,金达威的成本最低不超过90美元/千克,其他企业均不低于150美元/千克,浙江医药由于原材料和环保压力大而成本最高,估计接近200美元/千克。2017年辅酶Q10价格处在低位,最低价格触底至150美元/千克,目前价格略有回升至165-190美元/千克,金达威的竞争对手大概率面临亏损。此次浙江医药停产改造可能是解决辅酶Q10成本收益问题,其他竞争对手也可能会因为辅酶Q10价格低而退出市场。金达威有望获得竞争对手的订单实现进一步放量,如果更多竞争对手产能退出,价格有望从底部上涨,或将迎来辅酶Q10量价齐升的、新机遇。

维生素价格同比提升,辅酶Q10新产能投放,保健品完成资源整合。维生素价格仍然处在高位,考虑到BASF复产时间长和国内环保监管严格,估计VA和VD3全年价格都将维持在高位,推动毛利率和盈利能力持续提升。辅酶Q10新产能投产,产能进一步扩大且综合成本降低,2018Q1销量增加20%,估计全年销量也将有明显增长。保健品已完成资源整合,在海外形成了生产基地+品牌经营商的产业链布局,并逐步将海外产品和品牌引入国内市场,业绩有望出现明显提升。

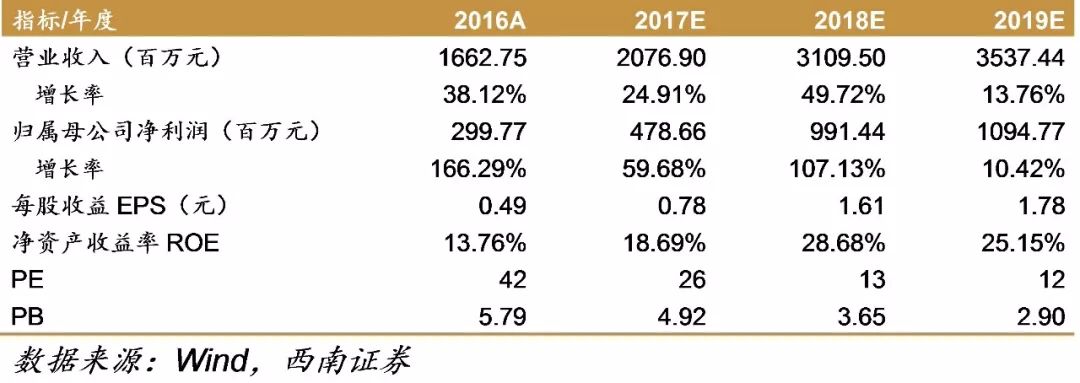

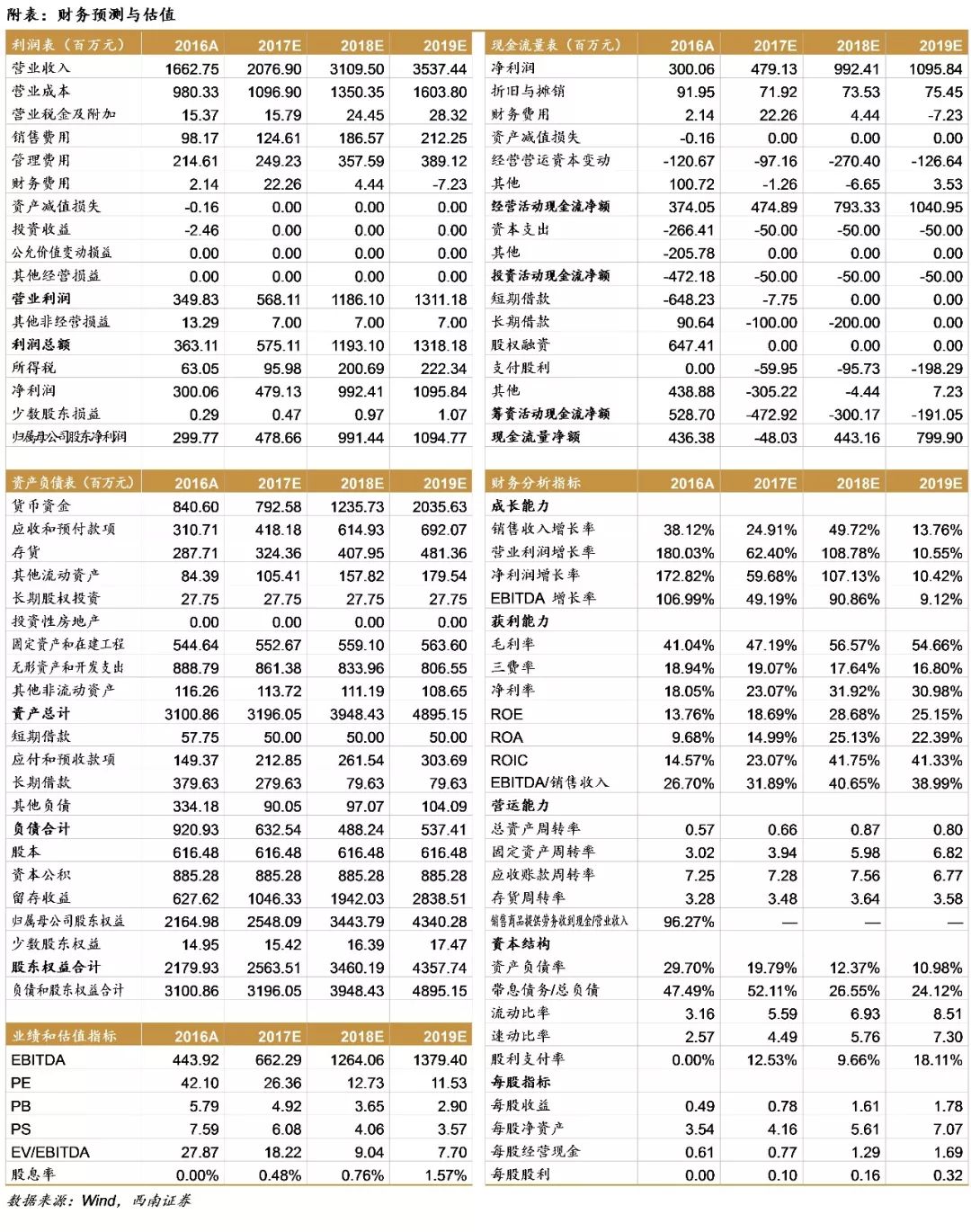

盈利预测与投资建议盈利预测与投资建议。预计2018-2019年公司EPS分别为1.61元、1.78元,对应PE分别为13倍、12倍,维持“买入”评级,目标价25.81元。

风险提示:保健品销售或低于预期的风险;原料药价格大幅度波动的风险。

分析师承诺:本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,报告所采用的数据均来自合法合规渠道,分析逻辑基于分析师的职业理解,通过合理判断得出结论,独立、客观地出具本报告。分析师承诺不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接获取任何形式的补偿。

重要声明

西南证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会核准的证券投资咨询业务资格。

本公司与作者在自身所知情范围内,与本报告中所评价或推荐的证券不存在法律法规要求披露或采取限制、静默措施的利益冲突。

本报告仅供本公司客户使用,本公司不会因接收人收到本报告而视其为客户。本公司或关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供或争取提供投资银行或财务顾问服务。

本报告中的信息均来源于公开资料,本公司对这些信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告,本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告仅供参考之用,不构成出售或购买证券或其他投资标的要约或邀请。在任何情况下,本报告中的信息和意见均不构成对任何个人的投资建议。投资者应结合自己的投资目标和财务状况自行判断是否采用本报告所载内容和信息并自行承担风险,本公司及雇员对投资者使用本报告及其内容而造成的一切后果不承担任何法律责任。

本报告版权为西南证券所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用须注明出处为“西南证券”,且不得对本报告进行有悖原意的引用、删节和修改。未经授权刊载或者转发本报告的,本公司将保留向其追究法律责任的权利。