防范风险——

17

年信用债中期策略(海通债券姜超、周霞、朱征星、杜佳)

摘要:

上半年:供需两弱,跌跌不休。

上半年

信用债绝对收益率继续

大幅上行,信用利差低位回升。行业利差来看,各行业表现不一,采掘行业利差仍高而钢铁行业下行明显,有色行业利差分化而地产行业利差持续抬升。

信用债供需两弱

,

一季度信用债季度净增量首次转负,二季度到期量较一季度约增加

3000

亿,信用债季度净增量转正难度较大;供给端取消发行潮频发,一季度取消发行规模超过

1244

亿元,

4

月单月取消规模就超过

1300

亿元。

评级上调居多,城投关注资质。

今年评级调整频率有所降低,且以上调为主,缘于对利润改善的确认;城投公司上调减少,且评级调整开始关注企业资质。现阶段评级调整仍会以上调为主,未来企业盈利

改善

或告一段落,应关注外部融资不畅对企业流动性带来的冲击。

信用资质国进民退,信用风险仍需警惕。

经营角度,供给侧改革国企受益更多,国企盈利改善远高于私企。融资角度,民企“融资难、融资贵”加剧,债券持续调整背景下,国企可以转向间接融资,寻求银行贷款,但民企对债券和非标融资依赖性较高,融资不畅将推升其信用风险。由于中上游国企盈利和现金流改善、供给侧改革仍在推进、防控金融风险下政府维护市场稳定动力强,超预期信用事件发生的概率降低,但在融资环境趋紧、严监管挤泡沫的大环境下,

信用

风险仍需高度警惕,尤其是对于信用资质较差的民营企业!

地产债短期尚可,隐忧渐显。

去年地产行业积累了大量的货币资金,故年内地产行业流动性压力不大,但如果地产销量回落、地产融资持续收紧,随着债务到期量增加,未来企业流动性将面临挑战。目前房企融资紧、成本上升已经出现,一是地产企业银行贷款、发行公司债的门槛已经提高,利率也已大幅上行。二是非标等融资方式占比上升,将推高地产企业整体融资成本。在此背景下,到期债务的偿付对销售回款的依赖程度上升,重点关注三四线销量。

什么样的企业更容易出现流动性风险?

第一,借助高杠杆激进拿地的房企,未来销售下滑会导致企业去化减慢,随着债务到期或将面临较大流动性压力;第二,短期债务占比较高的企业,即使未来地产调控力度弱化,但如果短期债务占比高,可能撑不到政策拐点;第三,融资渠道不畅的企业,特别是不符合房企债发行标准的企业。

城投债“信仰”远去,拐点已现。

短期来看,城投债提前偿还冲击暂缓。一是近期几个提前偿还案例都是按照估值偿还,形成较好的示范效应;二是市场大幅调整后按估值偿还的可能性在增大。但

中长期来看,规范地方政府融资行为是一个持续的过程,很难再逆转,融资平台与政府信用切割是大势所趋

,短期内城投债还有置换额度,但明年置换结束后,城投平台将依赖自身偿还债务,造血能力差、现金流紧张的城投平台很可能会暴露风险。市场表现来看,上半年城投收益率大幅上行,与产业债的利差逐渐缩窄;区域上东北地区城投债利差最高,北上广、福建、山东、浙江等省份城投债利差较低;上半年城投债平均利差上行幅度最高的几个省份是甘肃、河南、江西,而内蒙古、重庆上行幅度较小。

下半年:防守为上,防范风险。

1

)金融去杠杆是慢变量,信用债首当其冲。

今年货币政策持续偏紧,监管层坚定推动金融去杠杆。过去三年资管行业规模爆发式增长,信用债成最大赢家,信用利差持续压缩至低位,而未来伴随资管规模扩张受限甚至压缩,由于委外配置中信用债占

比较

高,信用债调整的时间和空间都将更大。

2

)信用债分化,高等级配置价值显现。

历史经验看,高等级债券收益率高出贷款基准利率不会持续很久,中长期来看已经具有配置价值。但监管从严致市场风险偏好下降,此前一些通过绕开监管投资的高收益债券也有被清理的风险,低等级信用债需求下降。尽管

AA

短融中票到期收益率已经高出相应期限贷款基准利率约

80BP

;但是在上一轮债市调整中,

AA

等级中票收益率曾经高出同期限贷款利率

100-110BP

,低等级债券或还有较大调整空间。当前

AAA

企业债收益率基本处于历史中位数以上,而中低等级大部分处于

1/4

到

1/2

分位数之间,配置高等级的安全边际更高。

3

)信用债防守为上。

从当前高低等级间和长短期限间利差虽然有所回升,但仍处于历史较低位置,长久期、中低等级品种仍有调整空间,在监管政策未落地、基本面未转向之前,可先配置中短久期高等级等防守型品种,等待债市转向信号。另外,仍需高度警惕信用风险,尤其是受经营和融资双面冲击的民营企业。绝对收益率回升后,信用债投资回归追求票息的本源,负债端较为稳定的资金可逐步配置。

以下是正文:

1.

上半年:供需两弱,跌跌不休

1.1.

收益率

和信用利差大幅上行

信用债跌跌不休,绝对收益率持续上行。

具体来看,

3

年期

AAA

级中票到期收益率从

16

年底的

3.9%

继续上行至目前的

4.8%

,

AA+

级收益率从

4.2%

上行到目前的

5.2%

,

AA

级收益率从

4.5%

上行至目前的

5.6%

,年初以来,

3

年期各等级中票收益率上行幅度均超过了

100BP

,且目前仍在调整中。

企业债到期收益率也在大幅抬升,

5

年期银行间固定利率企业债到期收益率

(AAA)

较去年底上行超过

100BP

,

7

年期银行间固定利率企业债到期收益率

(AAA)

上行超过

80BP

。

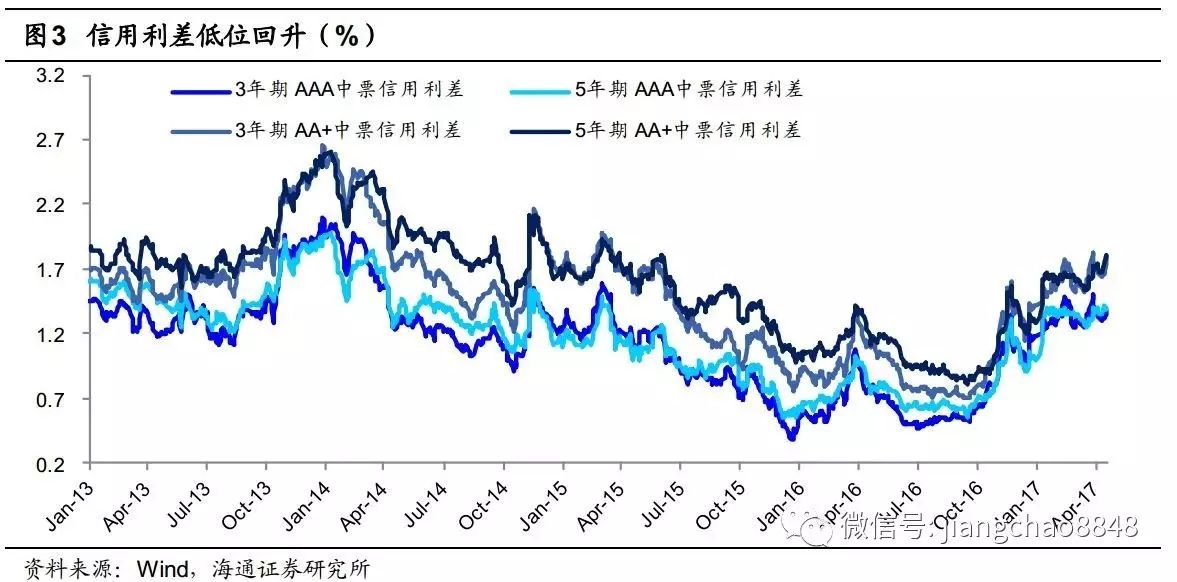

信用利差低位回升。

截至

5

月底,

3

年期、

5

年期

AAA

中票信用利差分别在

127BP

和

134BP

左右,较年初均大幅上行

20BP

;

3

年期、

5

年期

AA+

中票信用利差分别在

167BP

和

174BP

左右,较年初均大幅上行

28BP

。

等级利差、期限利差均大幅走扩。

近期高等级、短久期信用债券表现相对较好,期限利差和等级利差双双走扩。具体来看,截至

5

月末,

3

年期

AA

级与

AAA

级、

5

年期

AA

级与

AAA

级中票收益率之差均为

70BP

,较

4

月末大幅抬升

20BP

。期限利差来看,

5

月末

5

年期和

3

年期

AAA

中票的期限利差收于

7BP

,较

4

月末提升

9BP

;

5

年期和

1

年期

AAA

中票期限利差在

23BP

左右,较

4

月末抬升

8BP

。

中长期信用债财富指数普遍下跌。

熊市中

持有长久期债券的损失率要大于短久期。今年

1-5

月,中债信用债总财富指数(

1

年以下)共上涨

1.52%

,中债信用债总财富指数(

1-3

年)上涨幅度仅

0.19%

,但

3

年期以上中债信用债总财富指数今年以来的涨跌值全部为负,其中中债信用债总财富指数(

10

年以上)下跌了

3.71%

。

纯债基金表现受拖累。

从业绩表现来看,今年

1-5

月,中长期纯债基金复权净值平均下跌了

0.11%

,其中封闭式中长期纯债基金下跌幅度较大,平均下跌了

0.84%

。

1.2.

行业利差走势分化

钢铁、煤炭行业利差回落。

年初以来,钢铁、煤炭行业利差整体回落,

5

月份有加速缩窄的趋势。具体来看,截至

5

月底,

AAA

级、

AA+

级钢铁债信用利差平均为

187BP

、

284BP

,较

4

月底分别下行

15BP

和

1BP

。

AAA

级采掘行业信用利差平均为

208BP

,较

4

月末小幅下行

9BP

,

AA+

级、

AA

级采掘行业信用利差平均为

358BP

和

455BP

,较

4

月末小幅下行

9BP

和

8BP

。

5

月煤炭、钢铁行业债券超额利差(行业信用利差与同评级中债信用利差之差)继续缩窄。

截至

5

月底,钢铁行业

AAA

级中票超额利差约

57BP

,较上月下行了

8BP

;煤炭行业

AAA

级中票超额利差约

77BP

,较上月下行了

2BP

。

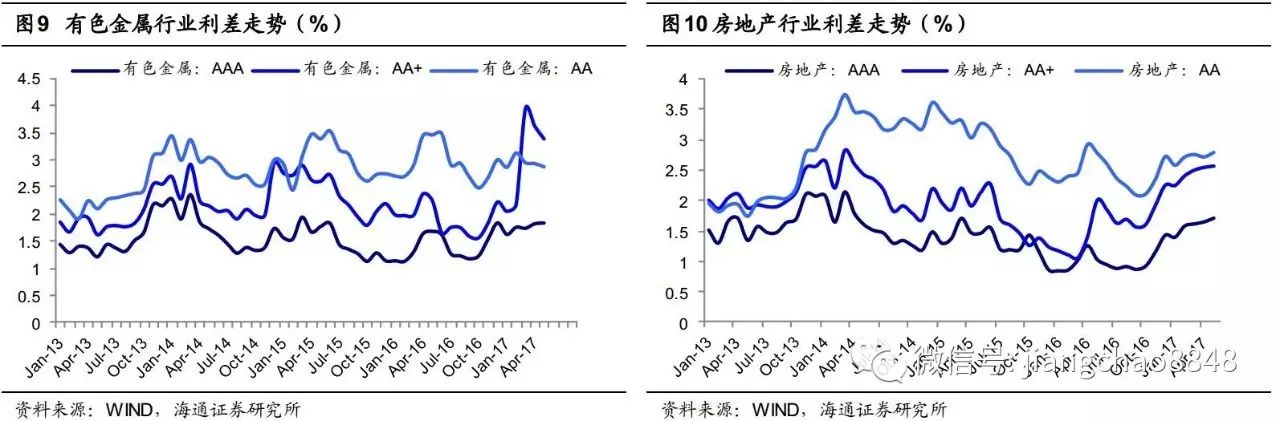

有色金属行业利差分化。

AA+

级有色金属行业利差在受宏桥事件影响冲高后,逐步回落,目前在

339BP

左右,较

4

月末下行了

24BP

;

AAA

级有色金属行业利差小幅走高,从

1

月末的

182BP

上行到

184BP

;

AA

级有色金属行业利差则小幅回落,从

4

月末的

294BP

下行到

288BP

。

房地产行业利差继续抬升。

地产债券行业利差自去年调控后一直处于上行通道中,目前

AAA

级地产行业利差平均在

172BP

,

AA+

级地产行业利差在

257BP

,

AA

级地产行业利差在

280BP

左右,分别较

4

月末上行了

6BP

、

2BP

和

8BP

。

行业利差横向比较来看,采掘仍然是利差最高的行业,而钢铁行业利差已经有明显缩窄。

近几年来,钢铁、煤炭债券平均利差一直是各行业中最高的,在今年

1

月份左右钢铁行业利差开始低于采掘行业,

5

月份钢铁行业利差继续大幅下行,截至

5

月底,

AAA

级钢铁行业利差已经低于化工和商业贸易;而采掘行业

5

月份行业利差也在下行,但目前仍是水平最高的行业。

除此之外,有色金属、房地产、建筑材料行业平均利差水平亦相对较高。公共事业仍旧是平均利差最低的行业,

AAA

级债券行业利差目前在

130BP

左右。

从

AAA

级行业利差变动来看,

大部分行业都在下行,钢铁行业是下行幅度最大的行业,下行幅度接近

15BP

,其次是休闲服务、建筑装饰、医药生物、交通运输。而商业贸易是上行幅度最大行业,上行幅度接近

10BP

;其次是房地产和有色金属,但有色金属行业上行幅度非常小,仅上行不到

2BP

。

从

AA+

级行业利差变动来看

,涨跌参半,有色金属行业是下行幅度最大的行业,下行幅度接近

25BP

,主要因为之前受宏桥事件的冲击,目前高位回落;其他利差下行的行业还有食品饮料、交通运输、采掘、建筑材料、机械设备等,大部分属于周期性行业。而综合行业是上行幅度最大行业,上行幅度接近

25BP

,其次是建筑装饰,上行幅度也超过了

15BP

;其他利差上行的行业还有医药生物、化工、公共事业、商业贸易、房地产等。

从

AA

级行业利差变动来看

,大部分行业都在上行,商业贸易上行幅度仍旧很大,医药生物、食品饮料等行业利差上行幅度也比较大,其中

AA

级医药生物行业利差上行幅度超过了

40BP

。

5

月钢铁、有色金属、综合、采掘、建筑装饰行业

AA

级债券利差有所下行,但下行幅度均在

10BP

以内。

各个等级行业利差对比来看,商业贸易、房地产行业利差普遍上行,采掘、钢铁、建筑材料行业利差普遍下行,而其他行业的行业利差则呈现等级分化的状态,比如化工行业除了

AAA

级债券利差平均下行外,

AA+

和

AA

等级行业利差均上行。

1.3.

供需两弱,取消发行潮频发

信用债供给减少。

今年一季度信用债季度净增量首次转负,

4

月份企业出于避免补年报等因素集中发行,发行量有所回升,但净融资额仍仅约

500

亿;

5

月信用债总发行量为

2209

亿,而信用债偿还量

5171

亿,净增量为

-2962

亿元。严监管下信用债需求难有起色,而二季度到期量较一季度增加约

3000

亿,信用债季度净增量转正难度较大。

分券种来看,企业债、公司债缩量最明显,短融成主要发行种类。具体来看,公司债

16

年

1

季度发行量为

8448

亿元,

17

年

1

季度仅为

2036

亿元,不及去年的

1/4

;企业债

1

季度仅发行

198

亿元,几乎是去年

1

季度

1918

亿元发行量的

1/10

。短融保持着

1000-2000

亿元的月度发行量,但也比去年同比减少了一半左右。

取消发行潮不断。

今年以来信用债取消发行规模大增,

1

季度取消发行规模超过

1244

亿元,涉及

154

只主要品种信用债;

4

月份取消发行规模更是达到了

1315

亿元,涉及

147

只主要品种信用债。与去年

4

月份取消潮由信用风险和无序违约担忧导致的不同,本轮是资金面与监管趋严下债市大幅调整导致,信用风险因素不明显。

取消发行债券以低等级为主。

具体来看,

1-5

月取消发行债券中,

AAA

级债券只数仅占

29%

;

AA+

级债券只数占比为

26%

,

AA

级占比

29%

。从发行人主体评级来看,

AAA

级发行人占比为

23%

,

AA+

级占到

28%

,

AA

级占到

47%

。作为参照,在全部存量信用债中,

AAA

级债券是占比最高的,达到

42%

,

AA+

和

AA

级债券占比分别为

18%

,因此比较来看,取消发行债券以低等级为主。

什么样的企业更可能取消发行?

行业来看,

建筑业是取消发行主力,今年前

5

个月取消规模达到

685

亿元,占比达到

21%

;综合、制造业、交运、地产也是取消发行较多的行业,取消规模均在

420-500

亿元之间,合计占比达到

56%

。行业分布上与存量信用债的行业结构基本一致,相比较而言,建筑业、房地产取消发行的占比稍高,采矿业稍低。

从企业性质来看,

七成为地方国有企业,今年前

5

个月取消规模达到

2218

亿元;还有

13%

是央企,取消规模达到

415

亿元。民营企业发行人取消规模达到

338

亿元,占所有取消规模的

11%

。

债市调整下取消发行增多,一是一级市场发行利率走高后,发行人因不愿承受高成本而取消发行计划,这部分发行人更可能是评级较高的国有企业,放弃债券融资后可以转向贷款等其他融资渠道;二是发行人愿意以高成本进行债券融资,但债券需求寡淡而发行失败。

此外,还有很多有发债计划的发行人被主承劝退,这部分债券发行计划没到需要发布公告的环节,因此实际取消规模在我们统计的规模之上。这一点可以从债券净融资额的减少得到印证。

供给减少下信用债需求亦走弱。

从中债登和上清所的托管量数据来看,广义基金仍是信用债的投资大户,但年初以来基金增持信用债放缓。具体来看,

4

月广义基金增持企业债、中票

339

亿,环比较少

551

亿,连续第二个月增持量大幅放缓;同时减持短融超短融

300

多亿。

保险仍未入场,银行开始增持。

4

月保险公司减持企业债、中票短融共

236

亿,连续第

8

个月净减持。而

4

月商业银行增持信用债,三类信用债增量从

3

月份的净减持

620

亿转为增持

420

亿。

1.4.

评级

上调

居

多

,

城投逻辑生变

1.4.1.

评级上调居多

调整频率同比降低,且评级上调企业居多。

同去年相比,今年评级调整发生的频率有所降低,而且评级上调的占比有显著增加,这与我们

2

季度策略报中的预判一致。具体来看,今年前

5

个月评级上调企业有

84

家,下调企业只有

31

家;而

16

年前

5

个月评级上调的企业有

105

家,下调企业有

78

家,从绝对数量上看,今年评级调整发生的频率同比降低。

从结构上来看,虽然评级上调的企业在数量上减少了,但是占比却大幅提高,相应的,评级下调的企业不管是数量上还是占比上,均较

16

年同期大幅减少。

1.4.2.

评级

调整特征

城投公司评级上调减少。

从以往经验来看,城投公司多以评级上调为主,比如在

2015

年、

2016

年发生评级调整的城投公司中,近

90%

是评级上调;从数量上看,

2015

年、

2016

年分别有

112

和

125

家城投公司主体评级上调,占当年所有评级上调企业的

33%

和

44%

。

但

2017

年

1-5

月仅有

20

家城投公司发生评级调整;在

84

家主体评级上调企业中,只有

18

家是城投公司。城投公司评级调整活跃度降低、评级上调主体减少。

国有企业仍是评级调整主力。

评级上调仍旧偏好国企,具体来看,

1-5

月

84

家主体评级上调企业中,除去

18

家城投企业,还有

26

家地方国有企业以及

7

家央企;此外,民营企业共有

29

家,公众企业、外商独资各有

1

家,外资企业

3

家。评级下调企业中下调比例最高的也为地方国有企业,除去

2

家城投企业外,还有

19

家地方国有企业,主要分布在化工和机械行业;民营企业只有

8

家。

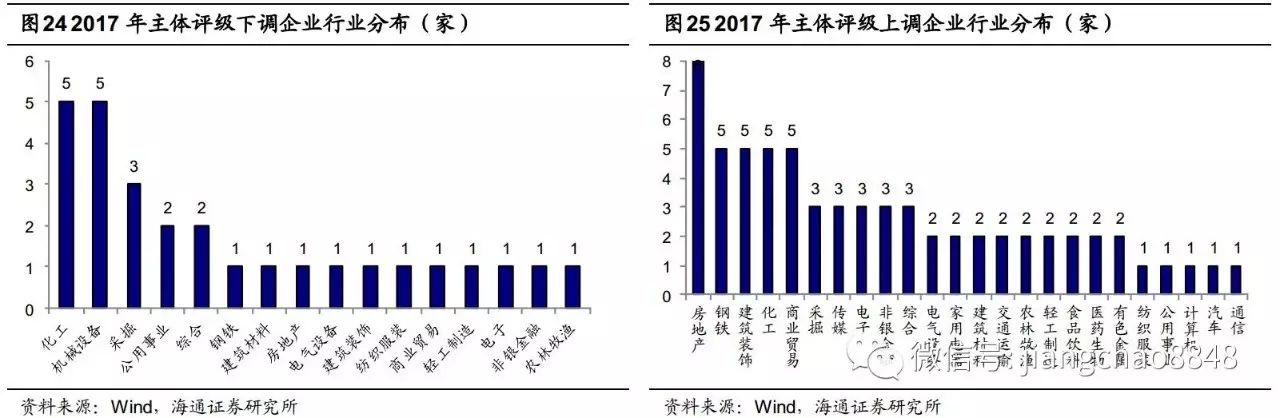

地产、钢铁发行人评级上调较多,化工行业个体分化。

29

家主体评级下调的产业债发行人中有

5

家来自化工行业,

5

家来自机械设备行业,

3

家来自采掘行业,公用事业、综合行业也各有

2

家。相比之下,化工和机械行业出现评级下调的企业较多,

机械行业下调的企业主要是太原重型机械集团和沈阳机床集团及其子公司;化工行业评级下调企业分别有柳州化工、内蒙古博源、湖北宜化、山西阳煤化工以及翔鹭石化。

主体评级上调的产业债发行人中,地产行业发行人最多达

8

家,钢铁、建筑装饰、化工、商业贸易行业各有

5

家,采掘、传媒、电子、非银、综合各有

3

家,其他涉及的行业还有电气设备、电子、交运等。

1.4.3.

评级调整原因

1

)产业债发行人

评级上调是对利润改善的确认。

受整体经济不景气、信用事件频发的影响,

16

年主体评级下调数量大幅增加,产能过剩行业成下调重灾区。

16

年下半年在经济去杠杆、供给侧改革政策驱动下,工业经济增速回升,企业盈利整体改善。随着企业年报的陆续公布,信用评级也会对利润的改善给予确认,从而出现评级上调的增多。

从评级调整企业的利润增长情况来看,评级上调企业平均利润增长率较高,

16

年净利润同比增速的中位数在

50%

左右;

44

家评级上调且公布

16

年年报的发债主体中,有

18

家净利润增速超过

100%

。

具体到个体层面,企业盈利能力提升的原因有诸多方面

,行业景气度回暖带来产品价格及下游需求提升等;成本下降或生产效率提高带来的节约效应;企业市场竞争力增强,市场占有率提高等。比如新城控股集团股份有限公司评级上调是由于其销售业绩大幅增长,行业排名地位巩固,且项目储备充裕、区域分布更趋均衡。马鞍山钢铁股份有限公司本次展望调整主要基于钢材市场回暖以及公司开展各项降本增效工作后,盈利能力大幅好转。淮北矿业股份有限公司展望上调是由于煤炭行业亏损状况明显改善,公司仍是华东地区最大的炼焦煤生产企业之一,盈利能力有所改善。

评级下调的主体有各种各样的原因,但持续亏损、负债率高、流动性压力大是这些企业的共同特征。

从评级调整企业的利润增长情况来看,下调企业普遍大幅负增。目前公布

16

年年报的发债主体中只有两家在

16

年实现净利润的小幅增长,其他均为大幅亏损;比如山西阳煤化工

16

年净亏损超过

11

个亿,安源煤业净亏损超过

20.5

亿,湖北宜化净亏损

12.5

个亿。

从资产负债率情况来看,截至

15

年底,评级被下调的企业资产负债率平均为

75%

;部分企业尚未公布

16

年年报,但根据已公布年报企业的数据来看,绝大部分较

15

年继续提高,比如珠海中富实业资产负债率较

15

年底增加了

15%

,柳州化工增加了

17%

,安源煤业增加了

13%

,资产负债率的快速增加削弱了企业的偿债能力。

2

)城投债发行人

城投公司信用评级与地方政府信用仍有挂钩。

部分城投公司上调是因为地方经济和财政收入有了较快增长,或者有较强的地方政府支持。比如今年评级上调的桐乡城建,上调主因是桐乡市经济规模和财政实力继续保持增长;巢湖城建评级上调是因为公司作为巢湖市基础设施建设最大的平台,在资产划转及资金补贴等方面获得巢湖市政府大力支持,同时公司主营业务发展稳定。

城投公司评级调整开始关注企业自身资质。

比如金港资产主体评级上调的主要原因是上市子公司资产质量较好,未来政策物流园或成为新的利润增长点;吴江经济技术开发区发展总公司主体评级上调的主要原因是公司剥离经营风险较大的供应链金融业务;东莞发展主体评级上调主要系公司路产质量高,业务增长较快,主营业务有望进一步做大做强。

1.4.4.

评级调整展望

现阶段的评级以上调为主。

宏观经济环境、行业景气度、区域经济环境、企业自身状况是影响企业信用评级的几个重要因素。

16

年在经济去杠杆、供给侧改革等政策驱动下,工业经济增速回升,企业盈利整体改善,信用基本面已经有较大提升。信用评级调整会对基本面改善有一个确认,因而今年发债企业评级上调占比应较

16

年显著增加。

信用风险尚处在可控范围之内。

截至目前,今年尚没有爆发预期外的债券违约事件,

4

月初山东部分民企的债务风险暴露,但在政府及时协调、救助下事件也逐渐平息,总体来看信用风险尚处在可控范围内。

关注未来企业流动性压力。

16

年经济去杠杆之后,市场迎来了“金融去杠杆”的监管年,防风险任务下稳增长可能不会像去年那样发力,企业盈利改善或告一段落;而在信用融资收紧的环境下,应关注外部融资不畅对企业流动性带来的冲击。

2.

信用资质国进民退

2.1.

经营角度,供给侧改革国企受益更多

去年大刀阔斧推进的供给侧改革,在控制了相关行业产能的同时也造成了利润在行业间、不同性质企业间的再分配。

利润在上下游再分配。

供给侧改革主要改的是煤炭、钢铁、有色等严重过剩的行业,在缩减产能的同时出现了相关产品价格(特别是黑色系价格)大幅涨价的现象,而这些行业的产品价格又与各行各业原材料息息相关。部分议价能力不强的中下游行业,产品缺乏涨价基础,但成本又在上升,因而利润受到挤压,供给侧改革导致利润在上下游之间再分配。

利润在国企、民企间再分配。

从行业企业结构看,上游行业诸如采掘、钢铁、有色行业,龙头多为国企;下游行业诸如纺织服装、轻工制造、医药生物等则以民营企业为主,竞争较为充分。因此,在上下游受益不均的同时,利润也在国企、民企间进行了再分配,民营企业显然是受到挤压的那一端。

近期国企盈利增速远高于私企。

根据统计局的数据,

16

年四季度,规模以上企业中,国企利润总额同比增速为

20.4%

,是各类型企业中最高的,其次是外企和股份制企业,私营企业利润增速仅为

2.1%

。

2017

年

1

季度,规模以上企业中,国企实现营业收入和利润总额同比增速分别为

18.2%

和

70.5%

,私营企业实现营业收入和利润总额同比增速仅有

12.8%

和

15.9%

,股份制企业也仅有

15.2%

和

30.2%

,均远低于国有企业。

行业层面来看,超过一半的利润增量来自于采矿、黑色金属、有色等供给侧改革相关行业。

具体来看,统计局统计的规模以上工业企业中,采矿业总利润由去年

1

季度亏损

79.7

亿元转为今年

1

季度盈利

1228.8

亿元,占规模以上工业企业利润总额的

7.2%

,利润增量则占到了

35.4%

。

17

年

1

季度黑色金属冶炼级压延加工业、有色金属冶炼及压延加工业分别实现利润

657.1

亿元和

459.6

亿元,同比均成倍增长,合计利润增量是总额的

20%

。

中下游行业中除了通用

/

专用设备制造、仪器仪表、汽车等行业

1

季度利润同比增速较高外,其他行业利润增速均较慢。而烟草和电力、热力、燃气和水供应行业由于成本上涨但价格调整缓慢,行业利润出现了负增长。

对上市公司数据分析的结论也是一致的。

我们利用上市公司的数据统计了各行业

16

年四季度营业收入与营业成本同比增速之差,发现钢铁行业表现抢眼,行业营业收入增速与营业成本增速之差高达

24%

,其次是有色、国防、建筑材料,增速差都在

4%

以上,采掘行业也在

2%

左右,而这些行业多少都受益于供给侧改革;营业成本增速反超营业收入的行业,主要是食品饮料、纺织服装、机械设备、传媒、电气设备等下游行业,公共事业行业营业成本增速要高出收入增速

16

个百分点。

具体到微观企业层面,我们统计了

16

年四季度不同行业中营业收入增速高于成本增速的上市公司家数占比,钢铁、有色、采掘行业排前三,有

75%

的钢铁上市公司营业收入增速高于营业成本增速,有

67%

的采掘行业上市公司营业收入增速高于营业成本增速,

71%

的有色金属上市公司营业收入增速高于成本增速。

2.2.

融资角度,民企“融资难、融资贵”加剧

2.2.1.

民企

依赖市场化融资

计算机、传媒、纺织服装、医药生物、食品饮料行业的民营企业普遍具有高债券融资比例的特点,这些行业的平均资产负债率均在

55%

以下,应付债券占有息负债的平均比值在

35%

以上,虽然杠杆率普遍不高,但对债券融资的依赖较高,债券利率的上行将显著增加其融资成本。

其他行业民企债券融资依赖度多在

20%-30%

。其中,汽车、地产、机械设备民企债券融资平均比例在

30%

左右,依赖度相对较高;地产、钢铁、交运民企资产负债率最高,平均值均接近或超过

70%

。

2.2.2.

融资成本

已大幅上行

债市大幅调整时期,民营企业债券发行量仍覆盖了到期量。

从净融资额来看,受债市调整和监管升级影响,

16

年

12

月

-17

年

2

月信用债净融资连续

3

个月为负,主要品种(中票、短融、公司债、企业债、定向工具)信用债净融资累计减少超过

4000

亿元。但单独从民营企业融资变动来看,在这

3

个月间,其债券的发行量还是覆盖了到期量,净融资额一直在零值以上。

3

月民营企业债券净融资率先回暖。

17

年

3

月信用债净融资小幅转正,民营企业是主要推动方,当月债券发行额超过

810

亿元,净融资接近

300

亿元;地方国有企业向来是信用债融资主力,但

3

月份净融资额只有

131

亿元,远低于民企;央企信用债净融资额还是为负,净融出

196

亿。

民营企业在债市大幅调整的时期,发行债券规模仍能覆盖到期量;在调整稍缓的

3

月份,债券净融资就恢复到较高水平,都反映出民营企业债券融资的需求更为迫切。