新朋友 请点击上方 蓝色小字 关注我们

老朋友 请点击右上角转发此文章

点击最下方“阅读原文”可直接报名PPP实操学习

戳链接>>济南公路PPP实操和成都PPP融资专题课程日程安排通知,报名将截止(详情请点击查阅)

戳链接>>第75期深圳PPP培训日程安排公布,两位双库专家授课,正在火热报名中……

信贷资金参与政府基础设施建设是银行最传统、最主要的模式。在传统模式下银行只能获得约定的利息收入,不享有项目的经营权和分红权。具体的模式是:政府组建城投公司等地方投融资平台,在公开市场上发行企业债和中期票据等债券,其背后的主业多为地方基础设施建设或公益性项目;银行等金融机构通过购买这些债券,帮助地方政府完成债权融资。

商业银行信贷可以有两种模式参与PPP项目:其一是直接向PPP项目进行信贷投放,交易对手方是政府或指定机构;其二是向中标PPP项目的公司进行贷款,间接参与PPP项目。在实践当中银行一般倾向于后者,交易的对手方通常为实力强大的央企、国企,以及现金流充足或长期合作的民营企业,即使PPP项目遭遇失败,通常也不会对这些企业的还款能力造成太大影响。需要指出的是,银行通过信贷模式参与PPP项目实质与传统模式无异,只是换了一种形式而已。由于银行信贷受监管要求较高,需要承担刚性兑付的责任,因此项目安全性要优先于收益性。

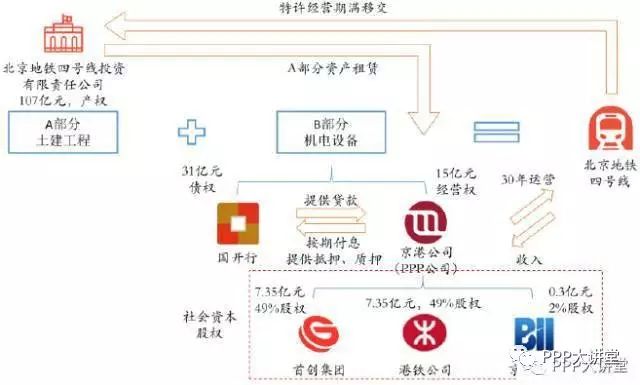

案例:国开行参与北京地铁四号线项目。北京地铁四号线项目是发改委认定的13家具有示范性的PPP项目之一,是国内首条采用PPP方式建设运营的地铁线路,运营至今始终保持盈利,是银行通过信贷模式参与PPP项目的典范。当时,北京地铁四号线项目共计需要筹资153亿元,其中46亿元用于机电设备投资,由京港地铁公司负责投资建设。京港地铁公司的三家股东(港铁公司、首创集团和京投公司)共计筹资15亿元作为项目资本金,其余31亿元全部来自国开行贷款。国开行按基准利率给与京港地铁公司期限为25年的长期贷款,同时要求京港公司提供抵押或质押。京港公司从北京地铁四号线的经营中获得营业收入,并按贷款协议偿还利息。

国开行参与北京地铁四号线项目

二、投贷模式

二、投贷模式

传统模式下,商业银行参与PPP项目一般以债权形式获取固定的利息收入,投贷模式是指商业银行以同时发放贷款加上股权投资的方式参与PPP项目。这种模式下,商业银行既发放了贷款成为了PPP项目的债权人,也动用了投行资金参与,成为PPP项目的股东。这样一来,商业银行除了获得固定的利息收入之外,还可以享受股息分红。最重要的是,商业银行成为PPP项目股东之后,可以直接参与PPP项目的运作。

但由于监管对商业银行开展股权投资还有很多限制,因此商业银行往往通过间接方式参与。众多具有控股金融集团背景的商业银行,比如中信银行、平安银行,可以通过集团化作战来绕开监管限制。集团旗下专业金融机构能通过自身的先进项目运作经验和优秀的项目团队指导PPP项目的推进和管理,有利于商业银行自身把控项目风险。一般而言,债权人与股东有不一样的风险偏好和战略目标,通过投贷模式搭建这个利益共同平台,商业银行不仅可以运用自身集团在信息、渠道、产品、客户方面的多元化优势成为PPP项目的牵头人,以更宏观的战略角度来评估项目,还可以在风险控制方面凭借自身成熟的风险评估和调查体系发挥有效的作用。投贷模式一般适用于需要金融机构参与管理监督的经营类项目,要求项目具有一定的成长性和盈利性,但是也会产生一定的经营风险。

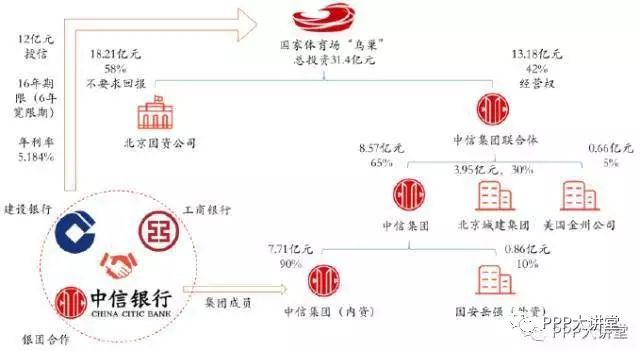

案例:中信银行参与"鸟巢"PPP项目。"鸟巢"于2013年12月开始建设。根据2003年8月中国中信集团联合体与北京市人民政府、北京奥组委、北京市国有资产有限责任公司分别签署的三份协议,中信集团和北京市国有资产有限责任公司共同组建项目公司,中信集团负责"鸟巢"项目的设计、融资、建设、运营,而项目公司则获得2008年奥运后30年的经营权。

"鸟巢"项目总投资共计31.4亿元人民币,北京市国有资产有限责任公司出资58%,中信集团联合体出资27.3%,加上北京城建集团的12.6%以及美国金州公司出资2.1%。北京市政府作为项目的发起者和项目结束后的实际拥有者,以PPP项目的方式发起项目建设,同时北京市政府提供低价的土地和18.154亿元的无偿补贴。而中信集团联合体作为项目公司的股东的同时,集团旗下中信银行与工商银行和建设银行共同组成银团为项目公司提供12亿的贷款。这样一来,在投贷模式下,中信联合体同时作为股东和债权人,不仅可以参与项目的管理和监督,凭借自身在项目运作上的优势把握项目建设运营的质量,还降低了自身的贷款风险。

中信银行参与"鸟巢"PPP项目

但是,"鸟巢"赛后运营仅一年,中信联合体就放弃了30年特许经营权,转而获得永久股东身份。

三、产业基金

产业基金的模式适用于综合化、子项目多且融资需求庞大的PPP项目。这类项目少数几家企业和银行无法完成,因此需要从社会中广泛募集资金以弥补缺口。在这种模式中,银行一方面直接为基金提供信贷资金或自由资金支持,获得利息收入或分红;另一方面银行可以通过理财资金购买产业基金,从中获得管理费收入。

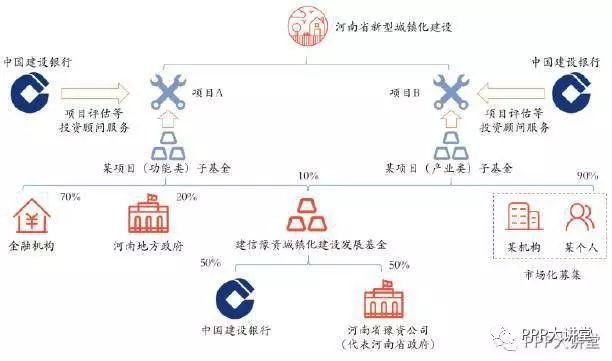

案例:建行、交行、浦发与河南省政府联手设立3000亿元规模的基金。河南省政府预计到2020年,河南省城镇化率将由2012年的42.4%提高到56%左右,城镇常住人口每年新增200万人左右,仅2016-2018年全省新增城镇基本公共服务和城镇基础设施的投入就将达到8000亿元。巨大的财政压力迫使河南省政府创新融资机制,将财政资金、金融资金和社会资本有机结合起来,在满足政府债务显性化要求的同时突破传统信贷模式和政府投融资平台运行方式的约束。但数千亿元的融资需求并不是单独一家银行可以吃下的,必须是数家银行联手,还要更多地引入社会资本方可实现。于是"河南省新型城镇化发展基金"孕育而生。

河南省新型城镇化发展基金总规模达3000亿元的基金,分为"建信豫资城镇化建设发展基金"、"交银豫资城镇化发展基金"和"浦银豫资城市运营发展基金"三个分基金。每只基金都将采用母子基金的模式运行,在省级层面设立母基金,在省辖市设立子基金。母基金按照子基金10%的规模设计,金融机构和地方政府各出资50%,通过设立子基金以股权的方式投入项目公司或母基金直接投资到项目公司。功能类(基础设施、公共服务设施和土地一级开发类)子基金具体配资构成为:母基金出资占比10%,河南省豫资公司代地方政府出资占比20%,金融机构募集资金比例为70%;产业类子基金配资构成为:母基金出资10%,其余资金通过市场化募集。

以"建信豫资城镇化建设发展基金"为例。中国建设银行与豫资公司各出资50%设立母基金,该母基金为每个项目提供10%的资金支持。子基金设立前将由市县政府和省级投资公司进行项目推荐,随后交由中国建设银行与豫资公司履行调查程序。子基金设立后,按照协议规定的比例向各类主体募集资金。一旦项目建设、运营出现风险,地方财政将作为劣后级分担更多的风险,从而保证金融机构的本金和收益。

建信豫资城镇化建设发展基金运作示意图

四、理财模式

四、理财模式

商业银行通过银行理财参与PPP项目也有两种模式。

一是直接模式,即银行理财资金直接对接项目基金、项目公司,形式包括产业基金、理财直接融资工具等。其中理财直接融资工具,它由商业银行作为发起管理人设立、直接以单一企业的债权融资为资金投向、在指定的登记托管结算机构统一托管、由合格的投资者进行投资交易、在指定渠道进行公开信息披露的标准化投资载体,也是银监会重点推动的创新产品之一。理财直接融资工具目前限制还比较多、流动性较差,且符合资质的企业更愿意通过发债的形式募集资金,因此规模还比较有限。此外,这种模式是资产证券化尚不成熟背景下的产物,将随着资产证券化业务的不断推进而不断被取代。

二是间接模式,即银行理财资金购买其他金融机构的资管产品,主要的方式包括:信托计划、资管计划等。在这种模式下,商业银行受监管限制较少,既不用过度担心不良风险也不需要承担经营的压力,银行只需要做好评估工作和资产合理配臵即可。

五、综合金融服务

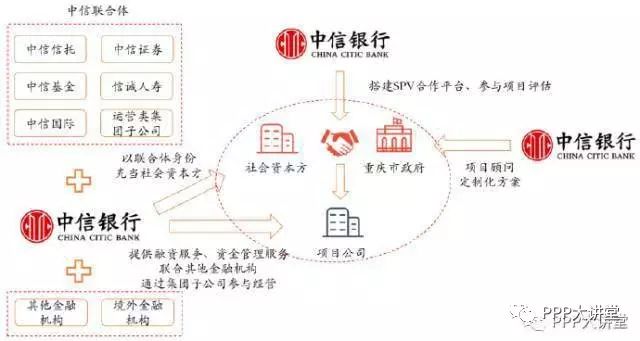

银行不仅可以通过各种渠道为项目和项目公司提供融资服务,还可以为项目提供一系列的综合金融服务。具有集团优势的商业银行(如中信银行、平安银行等)在这种模式上有着天然的优势,集团旗下各公司既可以发挥自身优势参与项目前中后期的流程,也可以与中信银行组成联合体扮演社会资本方,对政府具有很大的吸引力,为其顺利拿下PPP项目奠定基础。

案例:中信银行重庆分行为重庆PPP项目提供综合化服务。2013年以来,中信银行重庆分行充分利用集团公司的优势,扮演着政府和企业"虚拟CFO"的角色,通过PPP模式参与了渝黔高速公路、沪渝高速公路等多个项目建设和运营;联合中信国际咨询和中信信托,打通"表内+表外、间接+直接、本币+外币、债权+股权、境内+境外"等渠道,为重庆市轨道交通三号线项目提供了多层次、全方位的综合金融解决方案;此外还引入中信网络有限公司对重庆有线电视网络有限公司进行增资扩股,对重庆市电视主网络进行优化改造和数字化建设。在中信银行重庆分行的不懈努力下,中信银行与重庆市政府建立了友好的"银政合作"关系,当地多个PPP项目均出现了中信银行的身影。

中信银行重庆分行的综合化服务

PPP大讲堂拟设立省级PPP培训办事处

办事处实行与当地某机构对点合作制度

欢迎有兴趣的各机构联系咨询合作事宜

PPP大讲堂学员单位优先考虑培训合作

联系人:王彦龙 (培训部主任)

手 机:18600987208 (同微信)

PPP综合实操能力培训安培如下:

2017年09月28-30日 深圳市 (28日报到)

2017年10月18-20日 郑州市 (18日报到)

2017年10月25-27日 乌鲁木齐 25日报到

2017年11月08-10日 海口市 (08日报到)

2017年11月22-24日 杭州市 (22日报到)

PPP专场实操能力培训安排如下:

2017年09月21-23日 成都市 (15日报到)

成都 为 PPP融资 操作培训专场

2017年09月24-26日 济南市 (24日报到)

济南 为 交通领域PPP 项目操作专场

2017年10月26-28日 昆明市 (26日报到)

昆明 为 PPP法律实务+风控 项目操作专场

长按识别下方“二维码”即可直接报名参加

【001】PPP项目操作手册(完整版)

【002】PPP项目实操六个“离不开”

【003】PPP综合信息平台使用手册功能大全

【004】PPP项目最经典的十个问题

【005】PPP物有所值评价指引通知(全文)

【006】PPP项目合同体系由哪些合同组成?

【007】存量项目PPP运作解密

【008】PPP项目实行以奖代补政策

【009】2015年PPP项目签约大盘点

【010】PPP项目投资可行性研究报告标准大纲

【011】PPP模式的风险分析与对策

【012】PPP法(意见稿及说明)Word版

【013】政府采购PPP项目七大法律难题(上)

【014】政府采购PPP项目七大法律难题(下)

【015】关于PPP项目会计核算

【016】PPP项目库入库指南

【017】PPP项目公司解散、破产风险解析

PPP大讲堂为您精选了点击率较高的优质文章。为方便读者们查阅,直接编辑数字(如:001)回复至本微信公众平台即可。

点击左下角“阅读原文”,即可直接报名PPP项目实操能力培训暨PPP高级项目经理和PPP高级项目咨询师培训,欢迎各单位报名参加!