更多精彩内容,点击题目下方

投资中国

关注我们

今日微信号力荐

(长按红色字复制)

今日微信号力荐

(长按红色字复制)

小白读财

xbducai

导读:

今年,仅仅时隔90天,美联储主席耶伦——这个被称为全球最有权势的女人,再一次说出了那句让全球都胆战心惊的话:加息!然而,反常的是,美元指数却应声大跌1.2%...

投资中国综合:凤凰财经、21世纪经济报道、财经韬略(tttmoney8)、政经纵横谈(dazhengjing)

北京时间本周四(16日)凌晨2:00,

美联储3月FOMC会议宣布加息25个基点,将联邦基金利率目标区间上调至0.75%-1%,符合市场普遍预期。

这是金融危机以来的第三次加息,也是美联储今年的首次加息。

而耶伦在稍后举行新闻发布会上也表示:

加息行动表明美国经济持续取得进展,加息并不体现对经济前景的重新评估。

而5位美联储官员预计2017年加息4次或更多。

市场震惊了!美元暴跌、黄金暴涨

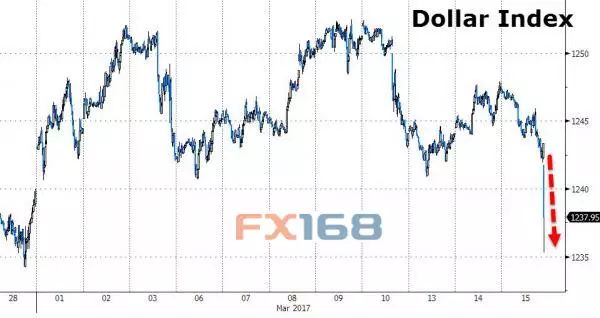

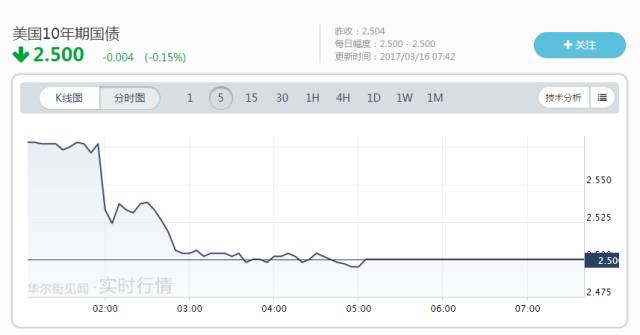

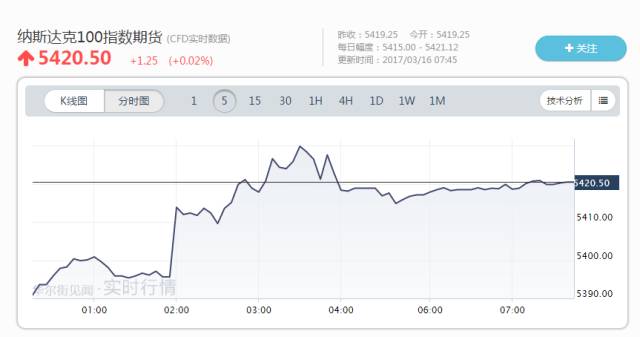

决议公布后,美元汇率下挫,美债收益率跳水,黄金美股涨。

美元指数短线急挫!

(图片来源:Zerohedge、FX168财经网)

美联储加息决议公布前,10年期美债收益率处于2.57%上方,决议公布后跌破2.52%,日内跌幅扩大到3%以上。2年期美债收益率同样大跌,跌幅超过2.9%。

黄金价格追随美债大涨的走势。

美元为何反遭屠杀?

然而,

反常的是,美联储加息过后,美元指数却大跌1.2%,欧元英镑,当然也包括离岸人民币,对美元则普遍大涨。

这一大反常现在值得

警惕!

如果说一定要对这种极大异常的情形,给出一个理由的话,那这个理由就是:

在经济增长速度不允许的情况下,但是却又必须加息,资金自然要用腿说话了。

知名财经评论人雷思海就曾表示,2013年以来,美联储肯定要多次加息,尝试强势美元,但只要中国压制住资产泡沫程度,欧元维持破而不裂的局面,那么美元指数也就到103左右的位置,就差不多到头了,这一线就是压顶这轮美元强势的泰山。

现在的情形来看,

到下一次加息之前,美元指数恐怕要再次逐渐走弱了。

而一旦向下破裂100的位置,那么96也就在望了。

为什么会这样呢?

因为说到底,大到一个国家,小到一个家庭,对资金成本的承受程度,最终是取决于收入的增长程度,而不是其他。

一个一年能赚100万的家庭,可以承受资金成本支出10万,但是,一个一年赚20万的家庭,这个利率成本就是有点高了。

美国去年赚了多少呢?2月底公布的经济及数据显示,去年第四季度的GDP增长只有1.9%,全年增长只有1.6%。

美国GDP2015年大概18万亿美元,也就是说,去年3亿美国人的GDP增量是2800亿美,对比一下,去年中国的经济增速是6.7%,GDP大概是11万亿美元,GDP增量大概是7400亿美元。

美国的增加部分,大概是是中国的三分之一多一点。

这个速度,显然对于要长期保持世界老大位置的美国来说,是不满意的,也确实是不够的。

而据雷思海的测算,在目前的债务水平下,美元每次加息0.25%,美国人的债务成本将上升500亿美元左右,也就是说,所以,在目前的GDP增速下,越往下,加息的难度越大。

这才是这次加息之后,美元反遭屠杀的真正原因。

为何美联储还要选择加息?

这次加息并不意外,最重要的指标还是美国经济在温和回升。

从上次加息到现在,3个月的时间,美联储屡次传出要加息。原因有三个:

第一,

数据显示美国人民的就业情况好于预期,失业率小幅下降至4.7%。当特朗普批评中国偷窃了美国就业岗位,李克强总理回应称虽然中方是贸易顺差,但是企业生产的产品利润90%以上是美国企业拿走了,中国的生产企业拿到的利润最低只有2%—3%。据统计,光去年一年,中美的贸易、投资给美国创造的就业岗位过百万个。以后美国工人失业不要再找中国人当替罪羊了。美国利好的经济数据为加息铺平道路。

第二,

美国通胀率回升,主要表现在:能源价格回暖,美国个人消费价格指数1月同比增1.9%,已接近美联储设定的2%目标。如果继续实施低利率,将会带来潜在的通胀风险。

简而言之,决定美联储货币政策的两大经济指标:就业和通胀,目前都已达到政策目标,加息也就水到渠成了。

第三,

美联储主席耶伦频频发声,表示要保持渐进加息节奏。自2008年金融危机以来,美国就开启了QE,不断开启印钞机放水挽救经济,几乎把全球央行都拖下水了,全球水漫金山。

随着美国经济复苏,美联储今年将有三次加息。

美国金融霸权再一次崛起?

特朗普上台后,推出了一系列政策。每一条政策都自带霸权主义。

1、反对金融监管,特朗普不喜欢美联储主席耶伦,却无权换掉耶伦。

2、支持财政刺激与基建开支,而且特朗普又特别败家,自上任以来花掉了美国政府60天内花掉90%的账面现金,面临濒临破产危机。还有一个数据显示:从2006年到2016年十年间,美国政府债务从8000亿美元飙升至19.5亿美元,十年之间涨了20倍以上。

如果说房奴是百万负翁,那么美国政府就是万亿美元的负翁。

在美国长期负利率的情况下,既然美国政府的借贷成本极低,那就多借点花花。如果加息之后利率提高,借贷成本也就要增加,

最糟糕的结局是:要不了多久,美国政府的收入都不够还借款利息的。

但是特朗普还是不断大搞基建,没有钱搞什么鬼?特朗普希望通过减税,刺激投资和消费,还将向国会要求1万亿美元基建支出,推动经济增长。据测算,在特朗普第一个任期的4年里,美国国债将猛增10万亿美元,到2020年底累计国债将高达30万亿美元,将给美国经济带来巨大的财政危机。

未来,美联储加息1%,未来10年美国预算赤字就会增加1.6万亿美元。如果加息到4%,政府赤字就会增加6.4万亿美元。一个可怕的数据。

美联储掌管钱袋子有什么用,难道会眼睁睁看着政府破产不救吗?美国不断扩张的债务是悬在美联储头上的一颗定时炸弹。

3、特朗普强硬要求美国本土公司资本回归美国,凡是不听话乖乖回流的,就征个10%的税。他还反对TPP、反对贸易主义,一副美国独霸天下的样子。殊不知,长久以往,会没人和你玩了。

有分析称,在竞选之初,特朗普就打着为底层人民代言的旗号,

虽然加息会提升美国政府的债务成本,但是只要债务在可控范围之内,只要美国经济没有危险,特朗普大概是乐见美元回流中获利的,让华尔街从中获利,让美国社会中下层人民分一杯羹,与其在对美国不利的中低端制造业领域发动贸易战,不如在美国具有压倒性优势的领域发动金融战。

这或许是美国金融霸权的又一次崛起。

美国加息或许只是“纸老虎”!

新兴经济体怎么办?或陷入“汇率贬值—资本外逃—汇率贬值”的恶性循环,风险因素增加,需要谨慎应对。

在特朗普减税政策带动下,大量资金可能回流美国本土,将导致美国以外市场出现“美元荒”,新兴市场的汇率稳定性将面临新一轮考验。此外,特朗普上台之后,贸易保护主义抬头,对依赖出口的新兴经济体更是雪上加霜。

中国该如何应对?在美元强势的背景下,有人担心:会不会出现外资出逃,人民币继续贬值?不要慌,中国央行的货币政策,已经有一部分开始转作去杠杆、防风险。面对当前人民币持续贬值的压力,从过去两年来看,中国央行可以轻易将香港的人民币空头逼出局,也能成功化解美元加息的带来的潜在风险。

加息之后,如何影响你的钱袋子?

“美联储好像要加息了”、“美联储又要加息了”、“利空靴子落地了”......

我们似乎一直在听到这些关于美联储加息的词语我们总是会听到,无论是在电视上新闻的报道还是在地铁里人们的讨论都围绕着这个词语,关心美联储加息的人不光只有金融圈的人,还有炒股的人士,搞房地产的人士,甚至买黄金的中国大妈也会关注。

那么美联储加息跟我们消费者到底有几毛钱关系?

1、人民币

利率是资金的价格,美联储加息后利率上升,美元越来越值钱,正常情况下,资本出于逐利的目的其他国家的钱会加速流入美国,导致人民币、欧元、英镑、日元等贬值,但是对中国来说由于存在汇率管制不能这么简单地看,美联储加息对人民币汇率的影响应该用购买力平价来衡量:

以一个汉堡为例(多个商品组合更科学):

A、假如一个汉堡在中美两个市场同价:

在中国汉堡价格:一个汉堡=6¥

在美国汉堡的价格:一个汉堡=1$

即:中美汇率=6:1

B、美国利率上升后,美元更值钱!

导致:

在中国汉堡价格保持不变:一个汉堡=6¥

在美国汉堡的价格变为:一个汉堡=0.8$

最终中美汇率=6:0.8

可见中国的利率上升后,中美之间的汇率由6:1变为6:0.8