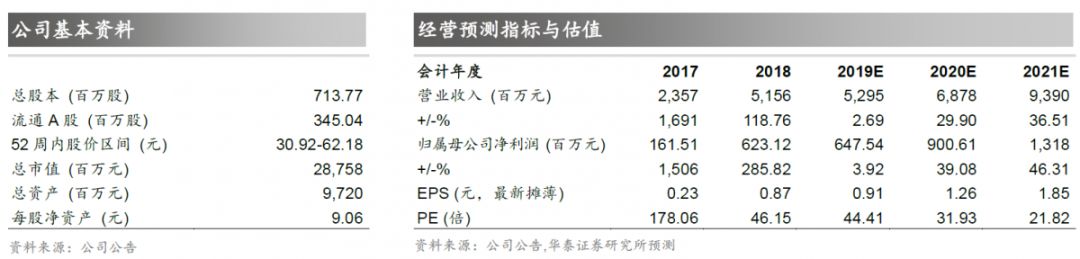

业绩符合预期,业绩环比改善向好

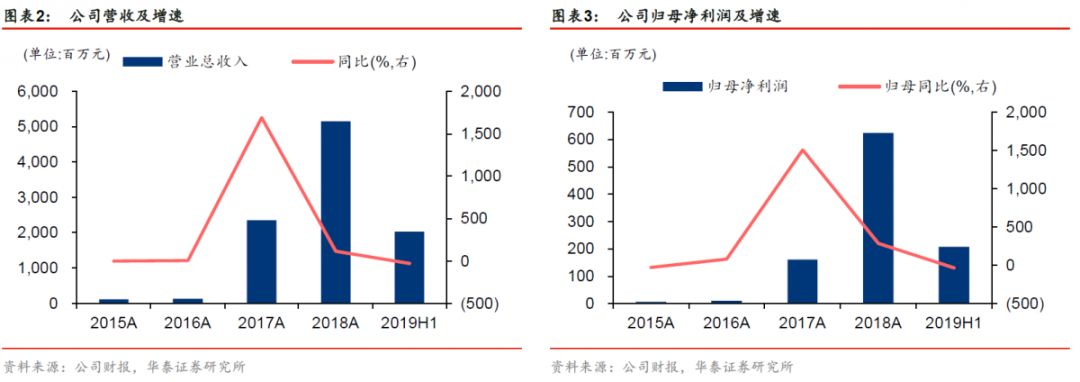

8月23日晚公司发布2019年半年报,2019年上半年实现营业收入20.35亿元(YoY-28.0%),归母净利润2.07亿元(YoY-34.6%),扣非归母净利润为2.02亿元(YoY-36.4%),业绩符合预期。得益于100G产品需求回升以及5G通讯、400G新产品出货量逐步增加,二季度业绩环比改善向好。我们看好公司在数通400G时代和5G时代发展机遇,预计公司2019-2021年EPS 0.91/1.26/1.85元,维持“买入”评级。

二季度环比改善显著,去库存影响有望见底

受下游客户去库存影响,公司自18Q4收入呈同比下滑趋势,尤其2019Q1收入(YoY-37.4%),下滑较为严重;2019Q2单季度实现收入11.6亿元(YoY-18.7%),收入下滑趋势趋缓且环比呈现正增长,Q2环比增长32.4%。这些主要得益于19Q2部分重点客户对100G等产品的需求开始回升、400G产品出货量开始逐步增加、5G前传产品开始批量交付等因素,我们认为,随着2019Q2北美主要云厂商资本开支开始企稳回升,整体数通行业去库存影响有望见底,静待400G出货放量。

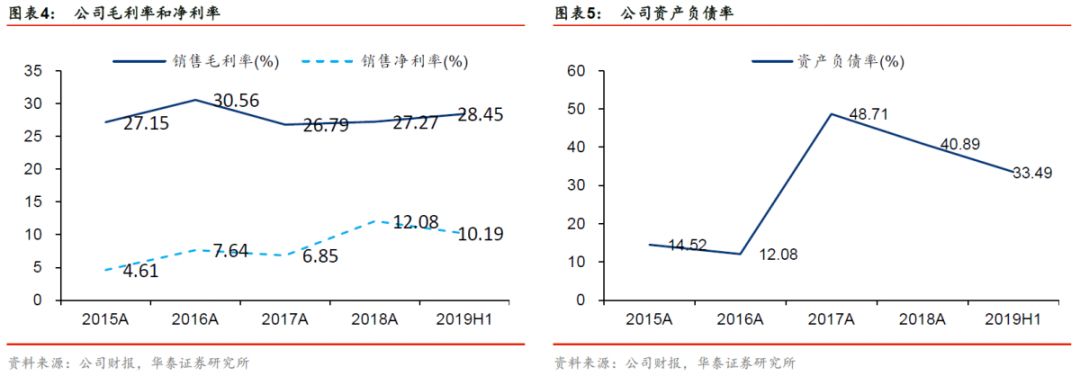

毛利率恢复情况良好,期间费用率保持平稳,公司持续加大研发投入

19H1整体毛利率为28.7%,同比提升3.61pct,我们认为可能受益新产品毛利率贡献较好以及去年基数低等因素影响。从毛利率趋势来看,18年H1主要受高成本原材料影响,公司毛利率表现较差;公司凭借规模优势及成本管控能力,在光模块价格整体下滑的情况下毛利率环比不断提升。公司期间费用率方面,销售费用率为1.20%/YoY+0.24pct,研发费用率为7.05%/YoY+1.22pct,管理费用率为5.84%/YoY+0.19pct,财务费用率为0.47%/YoY-1.37pct,综合看19H1期间费用率为14.56%/YoY+0.29pct,整体保持平稳。

龙头地位有望进一步巩固,公司有望继续领跑400G

随着国内整体IT产业链竞争力不断提升、国内工程师红利以及产业链上下游配套逐渐完备,国内公司竞争力优势凸显,海外传统光模块公司正逐步退出市场,数通光模块市场龙头地位有望进一步巩固。在行业低迷期,公司盈利能力表现强于海外公司,显示出公司产品竞争力以及优秀的管理能力。公司在高端光通信收发模块产品研发和设计领域、成本管控及经营管理上均具有突出优势,率先推出400G产品并已小批量供货。公司在400G时代有望继续领跑,随着400G规模商用,有望充分享受行业早期红利。

新机遇下看好公司继续领跑,维持“买入”评级

我们认为公司未来业绩将受益数通板块景气向上以及5G建设放量双共振,预计公司19-21年净利润分别为6.48/9.01/13.18亿元,对应PE分别为44/32/22x,维持“买入”评级。

风险提示:

400G

数通光模块市场需求不及预期;电信市场拓展不及预期;行业竞争加剧;硅光技术发展超预期