市值风云APP原创作品 欢迎转发,转载需授权

作者 | 清晖

编辑 | 小鲨鱼

风云君近期在A股百乐门代客泊车之际,翻看了海虹控股的故事,顿然想到一句“梦想有多远,我们就能走多远”——这句广告词完美地诠释了海虹控股上市以来的故事。

风云君问下读者哈,倍数估值一般都有什么方法?EV/EBIT,EV/EBITDA,市盈率,市净率,一般常用的倍数估值就这几种吧?

本部分风云君就来普及下一个新的估值方法,市梦率。

根据维基百科、百度百科、以及街头股神的专业描述,市梦率就是用每股股价除以梦想中的收益而计算出的估值方法。咳咳,好吧,我承认上面都是风云君自己编的,而且已经编不下去了……

不卖关子了,市梦率是一种比较诙谐的说法,当一个股票的市盈率高到吓人的程度时,一些炒股的朋友就会说这个股票是按照市梦率来估值的。

风云君写稿的时候大致算了下,按照海虹控股停牌前最后一个交易日的收盘价作为市盈率的分子,同时假设今年年报的每股收益能够达到去年年报的水平,那么海虹控股停牌前的市盈率为24.93/0.03=831。

风云君计算市盈率的股价选取了海虹控股停牌前最后一日的股价,根据下图所示我们会发现,海虹控股最近这三年大部分时候股价都高于24.93,所以风云君对股价的取值是非常保守的;

另一方面,根据上文分析可以得知,海虹控股2017Q2的净亏损额达到了8000万,同时营业收入同比也有所下降,所以分母部分风云君大概率也给上市公司多算了。

海虹控股月线图

海虹控股月线图

实际上,海虹控股这3年大部分时间内市盈率经常在千倍上下晃悠,股民们在讨论估值的时候也无奈的以市梦率一笑了之。这里说下哦,海虹控股用市梦率估值并不是最近才开始的,也不是风云君的独创,在2014年初就有某财经媒体报道过海虹8000倍的市梦率估值。

下面风云君来说说这个8000倍的市梦率中,梦是个什么样的梦。

这几年海虹控股热炒的故事叫做PBM概念。PBM或者叫做医疗服务管理是一种专业化的第三方服务,是介于保险机构、制药商、医院和药房之间的管理协调组织,其成立的目的在于对医疗费用进行有效管理、节省支出、增加药品效益。

PBM通过与药品企业、医疗服务机构、保险公司或医院鉴定合同,以求在不降低医疗服务质量的前提下,影响医生或药剂师的处方行为,达到控制药品费用增长的目的。

PBM的核心目标是提高医保资金的使用效率,其盈利模式是向被代理的机构和制药企业收取管理费用。

听着很高大上是吧?

2009年底,海虹控股与美国ESI集团成立合资公司,进入了该领域。虽然进入较早,但是发展却非常缓慢,直到2013年上市公司才通过和各地社保机构合作,与10多个地方政府签订了协议。

对PBM来说,既没法快速为公司带来较高的营业收入,也没法盈利是一件让公司和投资者都很头疼的事。

风云君通过翻阅资料和询问业内人士总结了以下几条摆在PBM盈利模式的难题:

海虹的PBM源自美国ESI集团,但是两国的国情并不相同。对于中国医院来说,以药养医是比较普遍的现象,而PBM业务与现行医院传统的激励机制相冲突。PBM业务是否能够争取到各级医院的积极配合是非常不确定的事。

PBM业务需要标准化的数据作为基础,这也是ESI集团的核心竞争力。但是对于中国的医院来说,往往存在着多种数据存储系统,不同医院之间的数据不共享甚至有时候同一家医院不同科室也没做到数据共享。缺乏足够大的数据库支持,循证医学将受到很大的限制,这也会影响PBM业务的发展。

海虹控股虽然试图转型为PBM业务公司,但是其并不具备规模优势(稍后风云君会说到营收规模,读者一看便知),并且该业务随时都能出现新的竞争对手。

PBM业务具有明显的政府主导性质,按照我们国家的传统,政府总是希望把这类关系民生的业务交给大型国有企业去做。尽管目前由于该业务体量还不够大,没有太多人想去分这块蛋糕。但在蛋糕够大的时候,海虹控股并没有什么阻止大型国企或者其他大型民企进入的杀手锏。

ESI具有强大的临床医学、处方标准数据库作为核心竞争力,但是限于国情,海虹控股很难在这方面取得绝对优势。

也鉴于此吧,虽然海虹2009年就涉足该领域并大肆宣传该领域的美好前景,但是其PBM营收一直没做上去。现在支撑海虹的还是传统的医药电商业务。

根据海虹控股2016年年报披露,PBM营收仅占公司总营收的6%。如下图:

大家都知道,对于传统的医药电商业务,那是无论如何也无法享受到资本市场的高溢价的,所以,你基本可以确定,能够让海虹控股实现动辄上千倍市盈率估值的基础,就来自于PBM的美好故事。

海虹的PBM虽然起步较早但是至今也不赚钱,二级市场的投资者那是真的很着急。互动易上有位投资者就激动的说,what are you 弄啥嘞?你这业务干了8-9年了,怎么营收还是0啊?

在这里,风云君要给这位投资者一个惊喜哟:营收不是0哦,有1000多万呢,北上广深买套房妥妥的。有没有很意外?是不是很惊喜?

海虹正是凭借这1000多万的营收让人们幻想出美丽的童话故事哦!

大家也不要看不起故事,这几年凭借各种故事的炒作,哪波牛市来临时,海虹控股不是冲在了前头?就问你服不服?——不服?好,你接着往下看,风云君把海虹控股的历年财报也扒出来给你看,你要是再不服……再不服……哼,风云君啐你一脸狗屎。

只不过没有业绩支撑的股价虚高就是沙漠中建立的城堡,是没法长久的罢了。

讲了那么多故事,故事讲了那么多年,还仅仅停留在故事层面,投资者裤子都脱了,屁股被小风吹得凉飕飕,最终看到这么个玩意儿……股价没法长期支撑海虹控股所造的梦,明白过来的投资者当然选择用脚投票。

于是就看到了上市公司的紧急停牌。

2017年5月10日晚间海虹控股发布公告,自次日起停牌,见下方截图:

来源:海虹控股公告

海虹控股虽然停牌至今长达近半年,但是其最初停牌的理由可不是谋求控股权的转让,而是连续跌停后的被迫停牌。

海虹控股停牌前股价走势如下图所示:

海虹控股日线图

今年5月9日和5月10日,海虹控股连续两日跌停,造成股价波动幅度3天超过20%,上市公司5月11日发布公告停牌自查,5天后上市公司表示,公司该披露的披露了,没有什么媒体发布过什么消息,公司一切经营情况正常——不过呢公司决定继续停牌,因为“拟筹划重大资产重组”。

并于7月11日首次表示本次重组可能涉及到控股股东变化的。

这是先射箭,后画靶子的意思?这停牌理由马路上找的临时工现凑的吧?

上市公司之所以下血本折腾,一方面是业绩远低于预期,另一方面当然是因为股价不断下跌啦。

从股价方面看,从去年11月11日开始,海虹控股那是一路下挫,从当日最高点59.50元一路下跌到今年5月10日的24.93,半年跌幅接近60%,二级市场的这种跌法可是苦了质押股票的控股股东:

就在今年的5月3日,上市公司发布公告表示控股股东中海恒实业持有公司超过80%的股票都处于质押状态。

有市场人士也表示,海虹控股在股价连续跌停的情况下谋求停牌重组,或许和大股东大比例股权质押有关。

除了大比例质押股权的大股东外,同样受伤的还有那些融资客,在笔者写此稿的时候,海虹控股融资余额超过20亿元,风云君也挺心疼这些大佬的,20多个亿资金这半年就干套着。风云君所在的百乐门,也因为这些大佬套在里面动弹不得而少了很多生意,风云君每天所收的消费,直线下降,最近天天晚上去菜市场捡菜叶子吃。

不过,风云君还得给这20多亿背后的大佬们泼点冷水哈:通过我们的分析,大家马上就会看到,海虹控股的业绩其实很差。也就是说,即便未来的某天,海虹控股因为怜悯你们而复牌了,你们想要解套其实也未见得容易。

至于为啥大佬们要借数十亿的资金购买海虹,这点一时半会儿还真搞不懂。

海虹控股2017年的中报,报告期取得8100万营业收入,与去年同期的9900万相比,同比下降18%。

但是,在归母净利润方面,海虹控股实现7999万的净亏损,与去年同期净亏损5600万相比,同比上升43%。

这里吐槽下哈,如果我们用上述数据去计算净利率的话:我们将会算出一个接近-100%(精确值-97.5%)的净利润率,对于一个既不属于初创公司也不处于周期性行业的公司来说,每取得1块钱的销售收入就要损失1块钱的利润还是很吓人的。

在扣非净利润方面,2017年中报取得7400万的亏损,与去年同期亏损的5500万比,亏损额继续扩大。而在经营性现金流方面,2017年中报的经营现金流净额为-1.8亿元,与去年同期的-3.00亿元的经营现金流相比算是有所回升。

不过只要对比一下净利润和经营现金流净额就会发现,海虹控股连续2年中报的经营现金流净额的亏损幅度都远大于净利润——也就是说,尽管海虹控股这两年的中报净利润已经够寒碜了,但是其收获现金的能力其实更差劲。

下图为风云君总结的海虹控股近几年的财务数据:

来源:上市公司财报

从上面的图表中,风云君发现了以下有趣的几个事情:

1、营业收入自从2010年之后一直是上上下下的,没有啥趋势,实际上如果往前追述,海虹控股自从1992年上市以来最高的营业收入是2003年创下的3.90亿元,自从2005年后,该公司营业收入从未超过3亿元;

2、海虹控股的净利润最近几年年报的净利润一直在1000万元-3000万元晃悠,这对于一个自从上世纪90年代初就上市的A股上市公司来说,显得比较寒酸;

3、海虹控股的扣非净利润连续7年为负值,看来之前说的每年1000-3000万的净利润还是掺了水的:如果只算主营业务的话,海虹的业绩是实打实的绩差股。

事实上,自从2005年营收不到3亿元后,海虹除2008年取得了448万的微薄的正值扣非净利润外,其他时候扣非净利润都是负的。

经营性现金流也同样让人担心。

在2010年-2013年,经营现金流的净额都是明显高于净利润数值的,而2014年后,海虹控股的经营性现金流每年都低于当年的净利润数值。

在2017Q2海虹控股报告了8000万的亏损和1.82亿元的经营性现金流流出,如果今年平稳运营的话,经营性现金流大概率再次低于净利润。

前文的图表,显示海虹空的主业从来就没盈利过,与之迥然不同的是,海虹控股直到去年为止在年年扣非为负的情况下连续7年就没亏损过。

于是风云君找来最近三年年报,来领略下海虹控股是如何一次次通过数字魔术实现扭亏(扣非)为盈(归母净利润)的。

在2016年,海虹控股实现营业收入2.17亿元,获得2802万的净利润和9900万的扣非净亏损。

让净利润扭(扣非)亏为赢的是高达1.08亿元的投资收益。

这些投资收益来源于对北京药通、重庆卫虹、金萃科技三家公司的股权投资的出售,也就是传说中的“卖资产盈利大法”,并且所有的股权出售都完成于第四季度。

不信列位可以看看海虹控股2016年分季度财务指标:

在2015年海虹控股实现1.93亿元营业收入,获得2306万净利润和-5891万的扣非净利润。2015年的情况与2016年是比较像的,也是靠出售子公司股权获得投资收益,使得上市公司能够在扣非净利润亏损的情况下保证归母净利润为正。

查阅分季度财务数据,我们能够清楚的看到,海虹控股在2015同样只有第四季度实现了盈利。

我们回想下,刚提到的2016年的数据就能总结出这么个规律:海虹控股每每到了第四季度,就能实现单季度的大额盈利。

作为一个非周期的上市公司,海虹控股年末盈利靠的不是第四季度的营收大幅提升,而是集中在年末卖出股权实现投资收益。

2014年的情况稍微复杂一点,不过本质上是一样的。当年海虹控股取得1.95亿营业收入,实现2498万净利润和-5976万的扣非净利润。

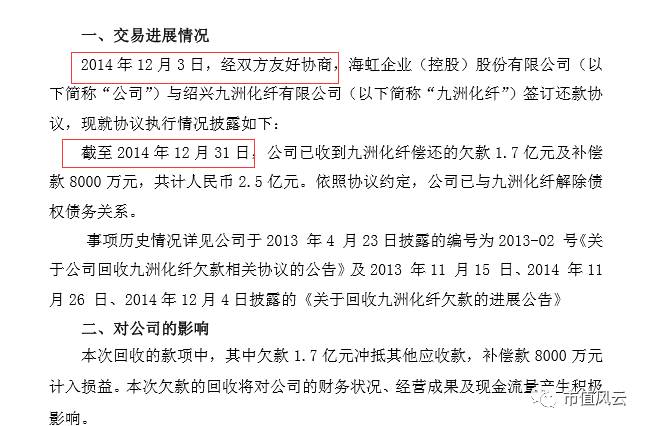

在2009年的时候,海虹控股把兴虹化纤的股权转让给九州化纤,后者迟迟没向海虹控股付钱。在经历了长达5年的软磨硬泡后,海虹控股终于收回了1.7亿元的股权转让款并取得8000元的补偿款。

当年海虹控股就把1.7亿元股权转让款冲抵了其他应收款并且赶紧把8000万元的赔偿额记入非经常损益,再一次使得在扣非净利润为负的情况下实现当年归母净利润盈利。

当然了,交易永远在年末进行。这是一贯的套路。

所以,大家发现木有哈,海虹控股每年年末都非常的忙。

这让风云君想起自己还是个小小子的时候,因为贪玩,往往在寒暑假结束前狂补作业;而我们的海虹控股则每到年末都在四处找从哪能实现些非经常性盈利,好让财报数据好看些。

限于篇幅,风云君只为大家扒了最近三年海虹控股是怎么在年末注水净利润的,有兴趣的读者可以自己研究下其他年份的情况,毕竟海虹控股可是从2005年后,十数年间只有1年(2008年)扣非净利润为正,同时却只在2006年出现净利润亏损的情况!

确实很神奇,是吧?

海虹控股作为上世纪90年代就登陆A股的老司机,在世纪之交的2000年作为互联网第一股(控股联众世界)曾经创造了22个交易日20个涨停的神话,之后随着联众世界的没落分别与2006年杀入医药电商领域和2009年杀入PBM领域。

在业绩梦碎、股价腰斩的情况下,上市公司选择停牌重组并面临着实控人的变更,或许再一次进入了新的战略转折点……

英特尔前总裁安迪格鲁夫曾说:战略转折点就是企业根基即将变化的那一时刻,这个变化有可能意味着企业有机会上升到新的高度,但它也同样可能标示着企业的没落。

至于变革结局到底如何,风云君一边泊车,一边陪读者朋友一起等待。

END

以上内容为市值风云APP原创

未获授权 转载必究

邮箱:[email protected] / 微信:yangfeng562933

市值风云APP在默默等你

带你领略从未见过的A股世界!

苹果和安卓用户均可长按二维码下载:

有料、有趣、有深度!