导语:

目前,无论是传统的化药龙头,血制品公司还是很多初创的创新性药企,越来越多的公司致力于抗体类药物的研发。一夜之间,似乎变成了不研究几个单抗产品,出去都不好意思打招呼的局面:) 但是目前全球抗体类药物的市场还是集中在几家巨头手中,我国的抗体类药物更是面临着起步晚,大规模制备技术较落后,医保不能覆盖等很多问题,但随着研发技术的提高,制备工艺的优化,以及医保目录的调整等,相信我国的抗体类药物会迎来发展的春天。

民生证券医药行业研究团队负责人吴汉靓将通过一系列的报告来研究说明整个抗体药物领域,目前的主题包括:靶点的选择,工艺的优化,双抗产品的研发等。下面是第一篇:肿瘤坏死因子(TNF-α):自身免疫系统疾病关键靶点。主要涉及阿达木单抗,英夫利昔单抗,依那西普以及我国自主研发的益赛普,安佰诺等TNF抑制剂的现状和未来前景。

一、 单克隆抗体:生物药领域最大的子行业,

2016年全球市场900亿美金

1) 单克隆抗体:生物药领域最大的子行业,占据生物药市场的43%

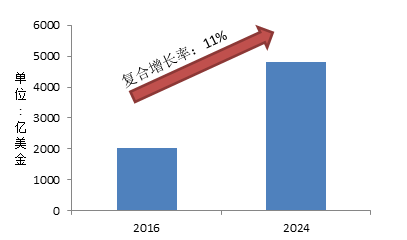

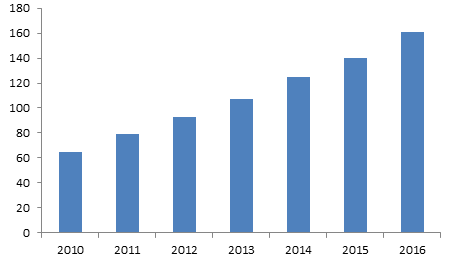

根据Transparency Market Research预测,全球生物药市场将从2016年的2098亿美金增长到2024年的4798亿美金,复合增长率11%。

图1:全球生物药市场

资料来源:Transparency Market Research,民生证券研究院

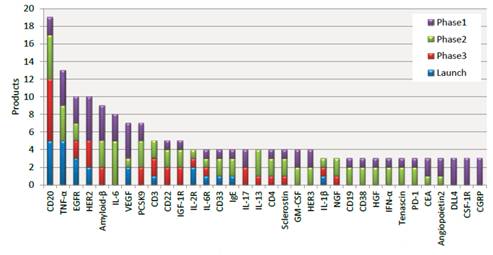

生物药可以细分为单克隆抗体、生长激素、融合蛋白、疫苗等子行业,其中单克隆抗体是生物药领域最大的子行业,2016年占据生物药市场的43%,预计从2016年的900亿美金增长到2024年的2217亿美金,复合增长率11.9%。单克隆抗体(Monoclonal Antibody, mAb),简称单抗,是由一种类型的B细胞分泌产生的,具有和特定抗原发生特异性结合的免疫球蛋白。单抗药物针对的靶点包括细胞表面分化抗原、细胞生长因子、血管内皮生长因子等。其中临床获批和临床研究最多的四个靶点是CD20、TNF-α、EGFR和HER2。

图2:临床研发和上市的生物药靶点

资料来源:Chugai Pharmaceutical,民生证券研究院

注:截止日期2012年7月

2) 肿瘤坏死因子-α(TNF-α):细胞信号通路中重要一环,药物研发的热门靶点

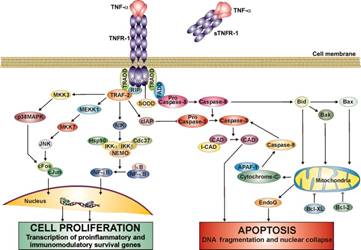

肿瘤坏死因子-α(Tumor Necrosis Factor-α, TNF-α)是一种涉及到系统性炎症的细胞因子,主要由巨噬细胞分泌。其主要功能是调节免疫细胞,作为一种内源性致热源,可以导致发热,引起细胞凋亡,阻止肿瘤发生和病毒复制等。其功能失调被认为和很多疾病相关,比如阿尔兹海默症、银屑病、癌症、重度抑郁、肠炎等。

TNF的受体(TNF Receptor)可以向细胞内传导生存和死亡的信号,对于细胞的繁殖、分化、凋亡以及免疫反应的调控和炎症的诱导等起着重要的作用。

图3:TNF信号通路

资料来源:《TNF-α in Cancer Treatment》,民生证券研究院

TNF-a 是细胞信号通路中重要的一环,因此成为多个药物的靶向目标。以TNF-α为靶点的抑制剂(TNF Inhibitor)主要以单克隆抗体为主,包括英夫利西单抗(厂商:强生;商品名:类克)、阿达木单抗(厂商:艾伯维;商品名: 修美乐),赛妥珠单抗(厂商:比利时的优时比;商品名:Cimzia)和戈利木单抗(厂商:强生;商品名:Simponi),或者TNF受体-抗体融合蛋白依那西普(厂商:安进公司;商品名:恩利)。

二、 五大TNF抑制剂的结构、适应症、价格等的比较分析

尽管都是以TNF-a为靶点的生物药,治疗的领域都是在自身免疫疾病。但是这五种TNF抑制剂的结构、具体的适应症、用药频次、给药方式、价格等都有不小的区别。

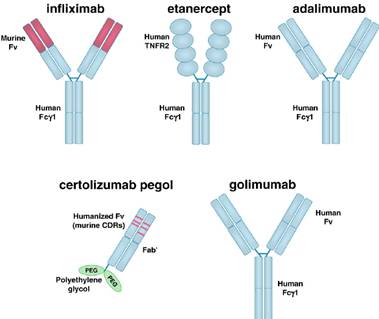

1) TNF抑制剂的结构比较:四个单克隆抗体,一个融合蛋白

修美乐和Simponi是全人源化的单抗产品,修美乐也是全球第一个上市的全人源的单抗药品。 类克是嵌合型单抗,由人抗体的恒定区域和鼠源抗体的可变抗体嫁接而成。Cimzia是聚乙二醇化(PEGylation, PEG)的人源化抗原结合片段(Fragment Antigen-binding),恩利是一种融合蛋白,通过重组DNA技术,融合了TNF受体和人抗体的恒定区。

图4:五大TNF抑制剂的结构比较

资料来源:Tumor necrosis factor antagonist mechanisms of action: A comprehensive review,民生证券研究院

2) TNF抑制剂的销量比较:修美乐连续五年位居全球药品销量冠军

2016年,五大TNF抑制剂的全球销量超过370亿美金,其中修美乐、恩利和类克的销量都位于全球药品销量前十。

表1:2016年全球药品销售前十名

排名 | 商品名 | 厂商 | 治疗领域 |

1 | Humira(阿达木单抗) | AbbVie

| 自身免疫疾病 |

2 | Harvoni(索非布韦+Ledipasvir) | Gilead | 丙肝 |

3 | Enbrel(依那西普) | Amgen/辉瑞 | 自身免疫疾病 |

4 | Remicade(英夫利昔单抗) | 强生/默沙东 | 自身免疫疾病 |

5 | MabThera/Rituxan(利妥昔单抗) | 罗氏 | CLL,NHL,RA |

6 | Revlimid(来那度胺) | Celgene | 多发性骨髓瘤 |

7 | Avastin(贝伐珠单抗) | 罗氏 | 肺癌、结直肠癌、卵巢癌、肾细胞癌、胶质母细胞瘤 |

8 | Herceptin(曲妥珠单抗) | 罗氏 | HER2+乳腺癌、胃癌 |

9 | Lantus (甘精胰岛素) | 赛诺菲 | 糖尿病 |

10 | Prevnar(肺炎球菌疫苗) | Pfizer | 肺炎 |

资料来源:医药魔方数据库,民生证券研究院

修美乐最初由雅培公司生产和销售,2013年雅培公司分成两个公司,目前修美乐所有权归艾伯维公司。尽管修美乐是第三个在美国批准上市的TNF 抑制剂,但是其销量领先于其他TNF抑制剂,2016年全球销量161亿美金,位居全球药品销量榜首,过去五年复合增长率15%。

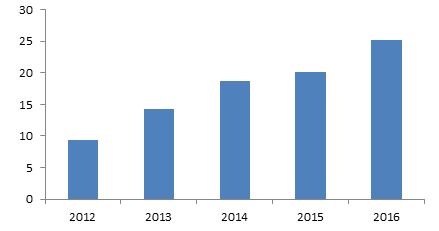

图5:修美乐的全球销量(单位:亿美金)

资料来源:Abbvie公司年报,民生证券研究院

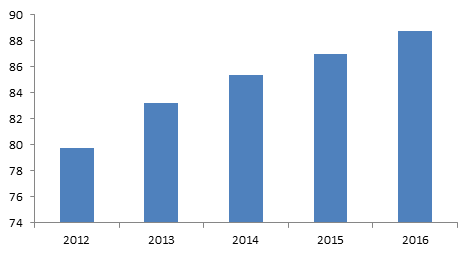

2016年全球药品销量排名第二的TNF抑制剂是恩利。2002年,安进以160亿美金买下恩利的开发公司Immunex,当时很多人都觉得难以置信,不过现在看来非常划算。安进负责恩利在美国和加拿大的销售,美国和加拿大之外的销售收入归属辉瑞。2016年,恩利全球销量89亿美金,其中来自安进公司的销售额是60亿美金。

图6:恩利的全球销量(单位:亿美金)

资料来源:安进和辉瑞公司年报,民生证券研究院

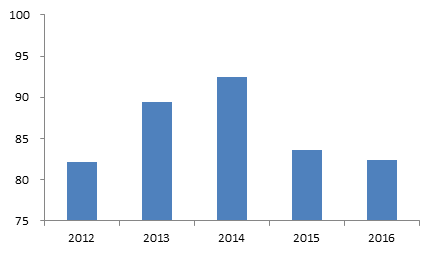

除了修美乐和恩利,类克也是全球销量排名前十的生物制药。强生负责类克在美国市场的销售,其他大部分地区的销售权归默克公司。2016年,类克的全球销量约82亿美金,其中强生贡献销售收入70亿美金。

图7:类克的全球销量(单位:亿美金)

资料来源:强生和默克公司年报,民生证券研究院

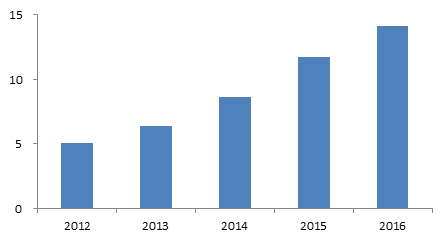

相比较于另外三个TNF抑制剂,Cimzia和Simponi上市时间较迟,分别于2008年和2009获得FDA的上市批准,2016年Cimzia和Simponi的全球销售额分别是14亿美金和25亿美金。

图8:Cimzia的全球销量(单位:亿美金)

资料来源:优时比公司年报,民生证券研究院

图9:Simponi的全球销量(单位:亿美金)

资料来源:强生公司年报;民生证券研究院

3) TNF抑制剂的适应症比较:修美乐和恩利获批的适应症较多

目前,修美乐是获批适应症最多的TNF抑制剂,已有十个适应症在美国获批,包括类风湿性关节炎(中度到重度)、银屑病关节炎、强直性脊柱炎等。艾伯维公司在风湿病学、肠胃病学和皮肤病学领域继续拓展修美乐的适应症。

表2:五大TNF抑制剂的适应症和价格比较

商品名 | FDA获批的适应症数量 | FDA获批的适应症 | 治疗类风湿性关节炎的剂量 | 治疗类风湿性关节炎的每月费用(美金) |

修美乐 | 10个 | 类风湿性关节炎;幼年特发性关节炎;银屑病关节炎;强直性脊柱炎;成人克罗恩病;儿童克罗恩病;溃疡性结肠炎;斑块状银屑病;化脓性汗腺炎;葡萄膜炎 | 建议每两周的剂量:40mg | 2654 |

恩利 | 5个 | 类风湿性关节炎;幼年特发性关节炎;强直性脊柱炎;斑块状银屑病 | 50mg每周 | 2690 |

类克 | 8个 | 克罗恩病;儿童克罗恩病;溃疡性结肠炎;儿童溃疡性结肠炎;类风湿性关节炎(和甲氨蝶呤联用);强直性脊柱炎;银屑病关节炎;斑块状银屑病 | 0,2,6周,然后每八周一次,每次3mg/kg | 2296 |

Cimzia | 4个 | 克罗恩病;类风湿性关节炎;银屑病关节炎;强直性脊柱炎 | 第2,第4周,每次400mg;然后每两周一次,每次200mg | 2739 |

Simponi | 4个 | 中度到重度类风湿性关节炎(和甲氨蝶呤联用);银屑病关节炎;强直性脊柱炎;中度到重度溃疡性结肠炎 | 每月一次,每次50mg,和甲氨蝶呤联用 | 2864 |

Simponi Aria | 1个 | 中度到重度类风湿性关节炎(和甲氨蝶呤联用) | 第0,第4周,每次2mg/kg, 然后每两个月一次,每次2mg/kg | 2445 |

资料来源:Using Biologics to Treat: Rheumatoid Arthritis, 民生证券研究院

作为第一个在美国上市的TNF抑制剂,类克目前在美国获批的治疗领域有克罗恩病、溃疡性结肠炎、强直性脊柱炎、银屑病关节炎、斑块状银屑病等八个适应症。

恩利在1998年登陆美国市场,是第二个上市的TNF抑制剂,获批之初用于治疗中度到重度的类风湿性关节炎,之后有多个适应症被陆续获批。恩利目前在美国获批的适应症有五个,包括了类风湿性关节炎、强直性脊柱炎、幼年特发性关节炎等。

另外,赛妥珠单抗在美国获批的四个适应症分别是克罗恩病、类风湿性关节炎、银屑病关节炎和强直性脊柱炎。强生的戈利木单抗目前有两种不同的给药方式,皮下注射剂和静脉注射剂,商品名分别是Simponi和Simponi Aria。 Simponi目前获批的适应症有四种,Simponi Aria 2013年在美国获批上市,目前仅允许治疗轻度到重度的类风湿性关节炎(和甲氨蝶呤联用)。

在给药途径方面,只有类克和Simponi Aria是静脉注射,需要在医疗机构完成,其他几种都是皮下注射。价格方面,五种TNF抑制剂的每月消费额(治疗类风湿性关节炎)都是在2000-3000美金之间。

4) 生物仿制药陆续获批,修美乐、类克和恩利面临冲击

修美乐的物质合成专利(Composition of Matter Patent)2016年12月在美国过期,2018年在大部分的欧洲国家过期。 2016年,安进公司的修美乐仿制药Amjevita获FDA批准,这也是FDA批准的第四个生物仿制药/类似物(Biosimilar),但是目前由于专利问题,尚未开始销售,预计未来修美乐将面临严峻的生物仿制药的冲击。

和修美乐一样,类克也同样面临着生物仿制药的冲击。2013年,类克的生物仿制药Inflectra/Remsima (辉瑞子公司Hospira和韩国公司Celltrion联合开发)在欧洲上市,2016年4月Inflectra/Remsima在美国上市,这是FDA批准的第二个生物类似物, Inflectra/Remsima以类克价格的85%左右的价格开始在美国销售。由于美国市场的进入,2016年辉瑞公司的Inflectra/Remsima全球销量1.92亿美金,而之前2015年销售收入仅有3000万美金。

和修美乐以及类克的情况一样,恩利的生物仿制药 Erelzi(厂商:山德士公司)2015年在欧洲上市,2016年8月,Erelzi被美国FDA批准上市,不过目前也是因为专利问题,尚未在美国销售。

相较于其他TNF抑制剂,Cimzia和Simponi上市时间较晚,专利将在2024年到期,在专利到期之前,预计两者的销量有望继续攀升。

表3:TNF抑制剂的生物类似物

生物类似物 | 商品名 | 厂商 | 销量情况 |

阿达木单抗生物类似物 | Amjevita | 安进公司 | 尚未在美国销售 |

英夫利西单抗生物类似物 | Inflectra/Remsima | 辉瑞子公司Hospira和韩国公司Celltrion联合开发 | 1.92亿美金(辉瑞负责的全球市场) |

恩利生物类似物 | Erelzi | 山德士公司 | 尚未在美国销售 |

资料来源:辉瑞、安进公司年报,民生证券研究院

三、 我国单抗行业起步较晚,

TNF抑制剂潜在市场规模约125亿元

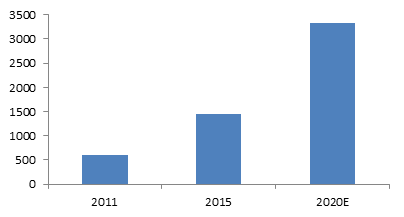

1) 我国单抗药物市场规模约70亿元,在生物制药领域占比较低

根据中商产业研究院的数据,2015年我国生物药规模达到1453亿元,占医药市场的11.9%,2011-2015年的复合增长率为25%。同时,中投顾问产业研究中心预测2015年,我国单克隆抗体药物的市场总规模大约是70亿元人民币。因此,相较于美国单抗药物占据生物制药行业半壁江山的局面,我国单抗药物起步较晚,在生物药领域中占比较低(约5%),行业整体正处在发展的初期阶段。

图10:中国生物药品市场规模(单位:亿元)

资料来源:中商产业研究院,民生证券研究院

2) 我国TNF抑制剂市场:三家国企+三家进口

目前在我国上市的进口TNF大分子抑制剂有三个:修美乐,类克和恩利。 Cimzia和Simponi目前正在申报过程中,尚未上市。

表4:在申报的进口TNF抑制剂

受理号 | 商品名 | 办理状态 | 企业名称 |

JXSL1200051,JXSR1400001 | 戈利木单抗皮下注射液 | 在审批 | 西安杨森 |

JXSL1500061 | 戈利木单抗静脉注射液 | 在审批 | 西安杨森 |

JXSL1000061 | 塞妥珠单抗注射液 | 批准临床 | UCB公司

|

资料来源:CFDA官网;民生证券研究院

我国本土企业自行研发已经上市的TNF抑制剂有来自中信国健(目前被三生制药收购)的益赛普,赛金生物(上海医药子公司)的强克和海正药业的安佰诺,这三种生物制剂属于融合蛋白,通用名都是重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白,也可以说都是恩利的生物仿制药。

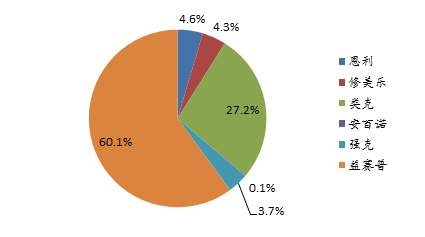

根据2016年样本医院的销售数据,目前益赛普的市场份额超过60%,主要因为益赛普是最早上市的TNF抑制剂(2005年上市),市场推广和患者教育有先发优势,以及相对于进口药物较低的价格,占据了国内TNF抑制剂的最大市场份额。

图11:样本医院TNF抑制剂的销量占比

资料来源:咸达数据库;民生证券研究院

根据平均招标价格推算,国产TNF抑制剂的价格(月消费额)大约是进口药的1/4-1/3, 在2017新医保颁布之前,所有TNF抑制剂均未纳入国家医保的情况下,国产药物更容易被自费患者接受。

表5:我国上市的TNF抑制剂规格和费用

商品名 | 规格 | 使用频率 | 平均每月费用(元) |

修美乐 | 40mg/0.8ml | 每两周一次 | 15400 |

恩利 | 25mg | 每周一次,每次0.5mg | 16000 |

类克 | 0.1g | 每八周一次,每次0.2mg | 11000 |

安佰诺 | 25mg | 每周一次,每次两瓶 | 4280 |

强克 | 25mg | 每周一次,每次两瓶 | 5504 |

益赛普 | 25mg | 每周一次,每次两瓶 | 5144 |

资料来源:民生证券研究院整理

除了已经上市的TNF抑制剂,目前国内约30个厂家在申报以TNF为靶点的大分子生物药,包括信达生物、正大天晴、丽珠集团、通化东宝、华兰生物、复宏汉霖(复星医药子公司)和嘉和生物(沃森生物子公司)等。其中信达生物,通化东宝,华兰生物和复宏汉霖研发的都是全人源的TNF抑制剂,也就是阿达木单抗的生物仿制药,进展最快的是信达生物,已经进入临床三期;丽珠集团研发的是对TNF-α靶点的人源化单克隆抗体,不同于任何国内外已上市品种,进入了临床二期,嘉和生物进入临床的产品是人鼠嵌合TNF抑制剂,属于英夫利西单抗类似物。

表6:部分在申报的以TNF为靶点的生物药

资料来源:CFDA官网;民生证券研究院

3) 我国TNF抑制剂市场约15亿元,潜在市场规模125亿元

根据三生制药的年报,2016年益赛普的销售额是9.25亿,同比增长9.8%,按照益赛普市场份额60%推算,我国TNF抑制剂目前市场约15亿元。

类风湿性关节炎在美国影响的人群大约有130万,在亚洲人群发病比例略低于欧美人群,患病比例在0.2%-0.6%之间,估计我国患病人群在500万人左右,潜在市场规模125亿元(假设5%的人就诊,年治疗费用5万元)。

我国类风湿性关节炎等疾病市场小、就诊率低等情况,主要有两个原因:第一是我国缺少相关的科室,全国只有400多家医院设有专门的风湿免疫科,第二是因为生物药制剂的价格昂贵,在2017版国家医保推出之前,TNF抑制剂只进入了少数几个省市医保。

2017新版国家医保目录中,重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白首次被纳入国家医保乙类,对于国产的益赛普,安佰诺以及强克都是重大利好,有望享受国家医保目录调整带来的政策红利,不仅抢占进口TNF抑制剂的市场份额,同时有望扩大TNF抑制剂的市场渗透率。

TNF抑制剂目前是我国多家药企研发的热门抗体类药物,我们预计未来几年会陆续有产品获批上市,而且随着重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白进入新版国家医保目录,有望逐渐打开潜在市场,建议重点关注相关A股投资标的:复星医药、海正药业、华兰生物和沃森生物。

新药研发失败和药品招标政策变化。

吴汉靓(微信号:huansha255285):民生证券医药行业研究团队负责人,上海交通大学硕士、学士,美国内布拉斯加林肯大学生物工程博士,以第一作者在国际顶级学术期刊发表三篇学术论文。2015年加入民生证券。

· END ·

- 推荐阅读 -

点击下方图片即可阅读

独家 | 金融撬动医疗:支付宝和微信的医保争夺战

深度 | 找准入口 社会办医也可进医保