2017年一季度公司实现营收3.42亿元,同比增加4.95%,归母净利润0.42亿元,同比增加5.65%,基本符合市场预期。一季度公司营收3.42亿元,同比增加4.95%;实现营业利润0.49亿元,同比增加2.56%;归母净利润0.42亿元,同比增加5.65%;扣非后归母净利润0.42亿,同比增加4.47%,基本每股收益0.30元。同时公司预告2017年1-6月归母净利润为1.05亿-1.3亿,同比增长11.28%-37.78%。一季度新能源汽车销量为5.59万辆,同比下降4.7%,且以乘用车为主,全行业动力电池产量6.42GWH,同比下滑7.6%,而公司通过绑定龙头企业CATL,以及拓展增长潜力大的锂电厂商,如亿纬锂能、中航锂电等,一季度业绩依然保持平稳增长。自3月份起,公司订单充足,开工率高,且惠州全自动化产能逐步投产,全年维持高速增长态势可期。

1-2月份开工率不足,公司盈利能力略受影响,但随着销量提升,将逐步回暖。2017年一季度公司毛利率为27.04%,较去年平均水平下滑3.45%,一季度历来为公司毛利率低点,主要受1-2月份订单较少,开工率不足,折旧、固定费用摊销较高造成。费用率方面,一季度公司管理费用3013万,管理费用率为8.8%,略高去年平均水平。销售费用为339万,销售费用率为1%,财务费用为658万,整体规模均较小。

公司流动性充足。报告期末公司存货1.9亿,较年初增长25%。公司预收款263万,较年初增加61.7%,说明公司订单在增加。应收账款3.77亿,较年初增长6.5%,增加0.23亿,公司回款期较短。现金流方面,公司经营活动净现金流为0.22亿;由于产能扩建,公司资本性支出增加,投资活动净现金流为-1.41亿;上半年公司通过IPO,吸收投资收到现金12.4亿,筹资活动净现金流12.48亿,因此报告期末公司账面现金为13.27亿,流动性充足。

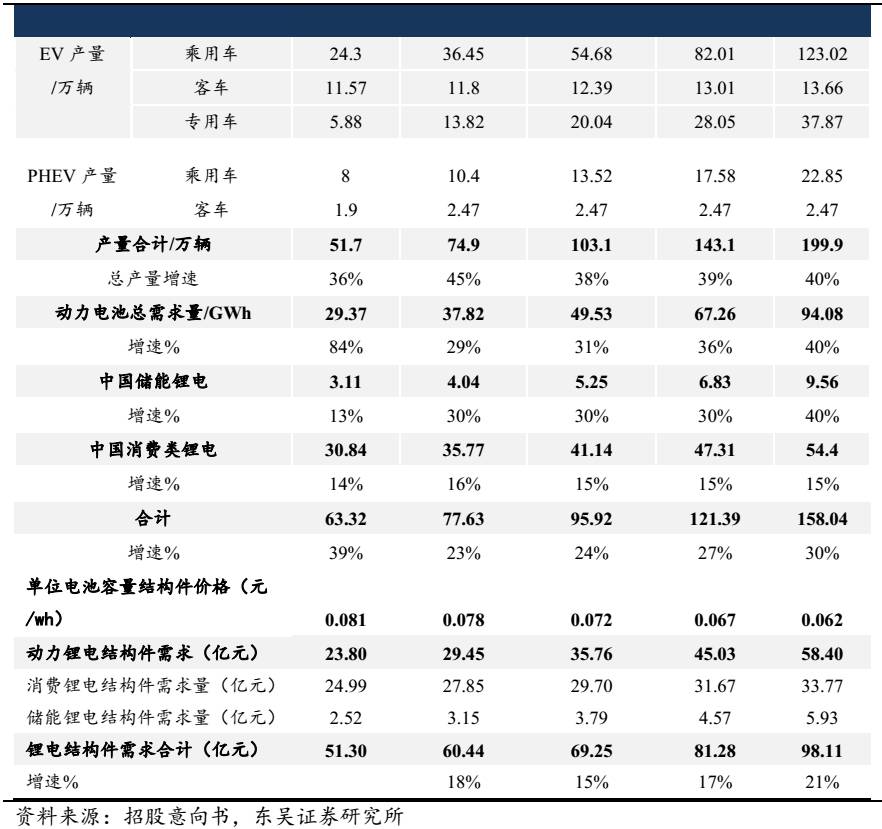

锂电结构件市场空间广阔。锂电池结构件占电芯原料成本10-15%,占比不亚于负极、电解液、隔膜,为锂电池的重要材料。根据我们的测算结构件单位成本0.078元/wh。2017年新能源汽车产销有望达到75万辆,对应动力电池需求为38Gwh;2020年新能源汽车销量有望达到200万辆,对应动力锂电池需求为94Gwh。因此我们测算2017年动力电池结构件市场空间为30亿,2020年为60亿。若考虑消费和储能电池,则2017年市场空间为60.4亿,到2020年动力市场空间近100亿。

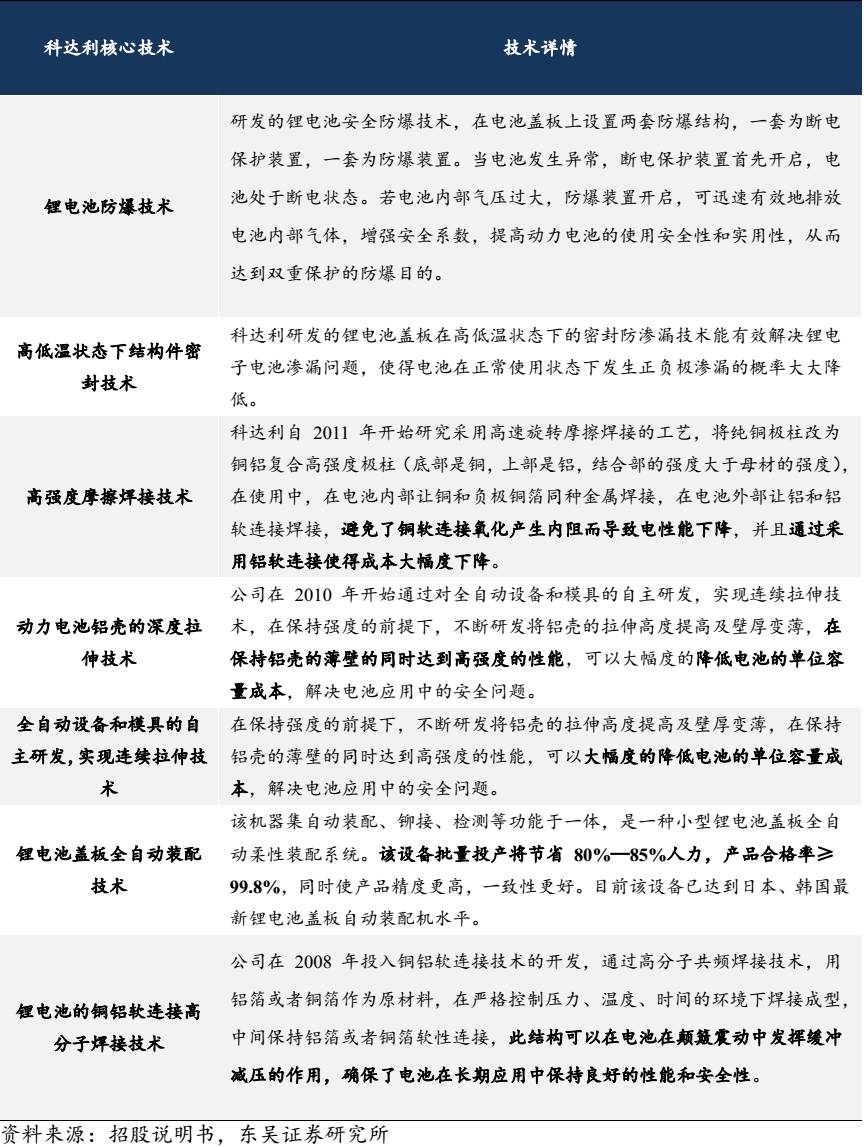

精密结构件行业技术含量高,行业壁垒高,公司技术水平遥遥领先。精密结构件需要满足动力电池高能量密度、安全可靠等要求,因此对安全性能、一致性、厚度、重量、强度等要求颇高,并且厂商认证周期长。公司在锂电结构件领域,技术处于绝对领先地位,原材料系与美铝公司共同开发,产品的性能优异,强度好,可保证锂电结构件的一致性和轻薄要求。公司核心技术与工艺重点包括防爆技术、密封技术、摩擦焊接技术等,可大大提高产品的安全性能。

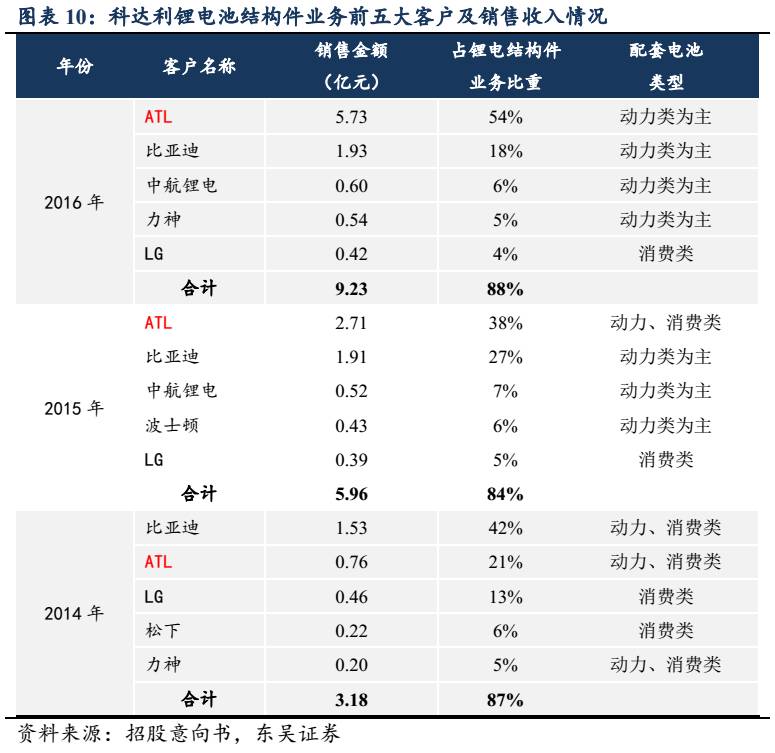

公司深度绑定CALT,并积极拓展锂电新秀共成长,市场份额达到50%。公司作为方形动力电池龙头企业,客户囊括CATL、比亚迪、力神、中航锂电、亿纬锂能等国内一线电池厂及新兴动力电池厂,将继续受益于新能源汽车中高速发展。其中,CATL为公司的最大客户,2016年公司对CATL的营收为5.76亿(绝大部分为动力类),占锂电结构件营收的54.4%。基于良好的技术、成本竞争优势,公司为CATL锂电结构件最主要供应商,占其需求的85%以上。2017年CALT将继续开疆扩土,规划扩产8Gwh,而公司也将共享高于行业的增速。若CATL今年出货量新增5.5gwh,则公司锂电结构件新增营收4.3亿。我们预计公司动力锂电结构件净利率水平约18%,对应新增利润为0.77亿。与此同时,公司积极拓展亿纬锂能、中航锂电、松下(大连工厂)等高成长电池厂商。

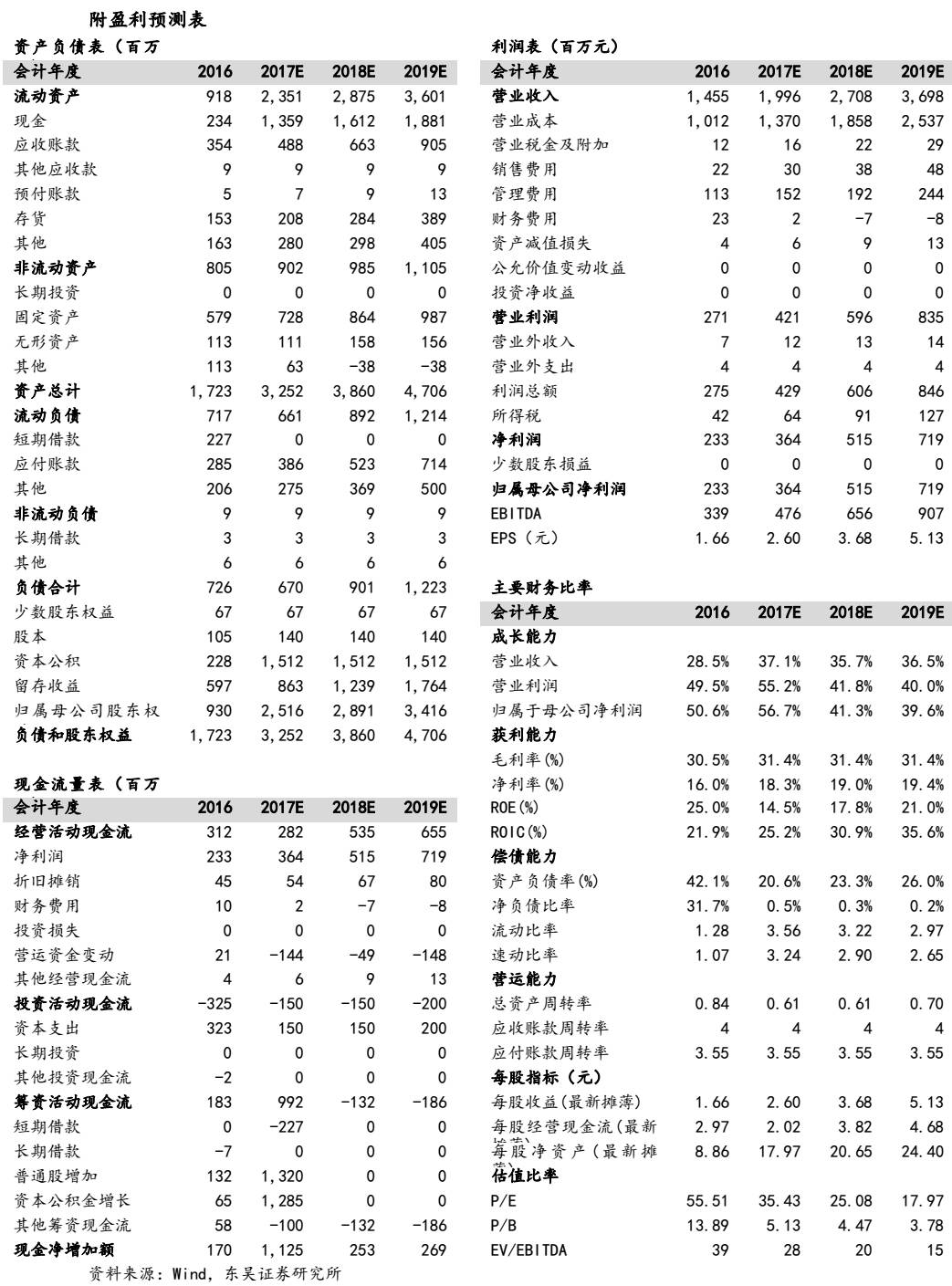

投资建议:我们预计2017-2019年归属母公司股东净利润为3.64亿、5.15亿、7.19亿元,EPS为2.60/3.68/5.13元,同比增长57/41/41%,对应PE为35x/25x/18x。考虑到公司为动力锂电结构件的龙头企业,深度绑定国内动力锂电绝对龙头CATL,随着CATL产能扩张,后续发展潜力大,且公司已打入松下、LG等海外供应链,随着外资新能源车型国产化,公司锂电结构件新增空间广阔,同时公司作为次新股享受一定的溢价,因此我们给以目标价120元,对应2017年46倍PE,首次覆盖给以买入评级。

风险提示:政策支持及产销不达预期;价格下滑超预期;公司出货量低于预期。

1. 公司电池精密结构件龙头

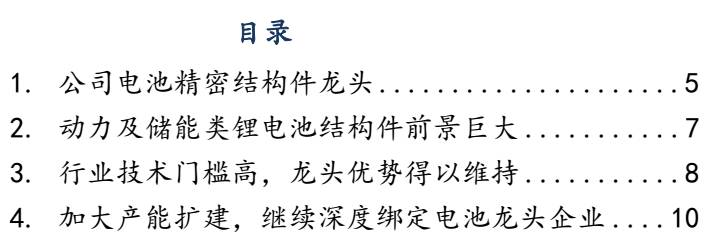

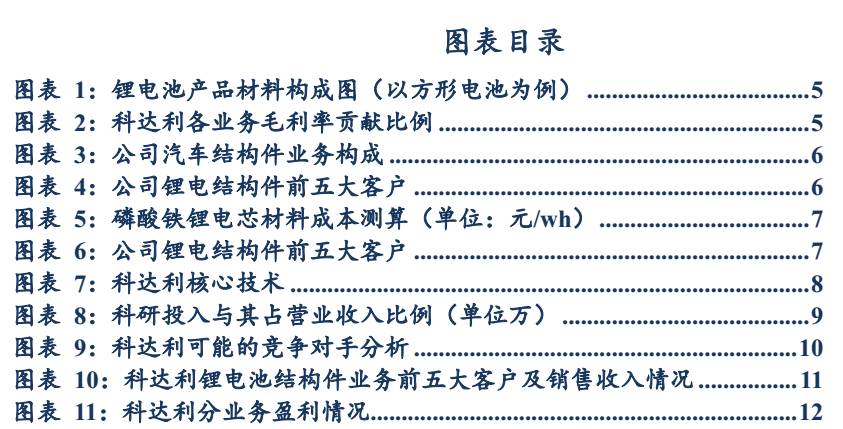

锂电池精密结构件业务为公司核心业务。公司主要业务为动力锂电池结构件、便携式锂电结构件、汽车结构件。2016年公司实现营收14.55亿,其中动力锂电结构件为9.34亿,便携式锂电结构件业务为1.2亿,汽车结构件业务为3.73亿。

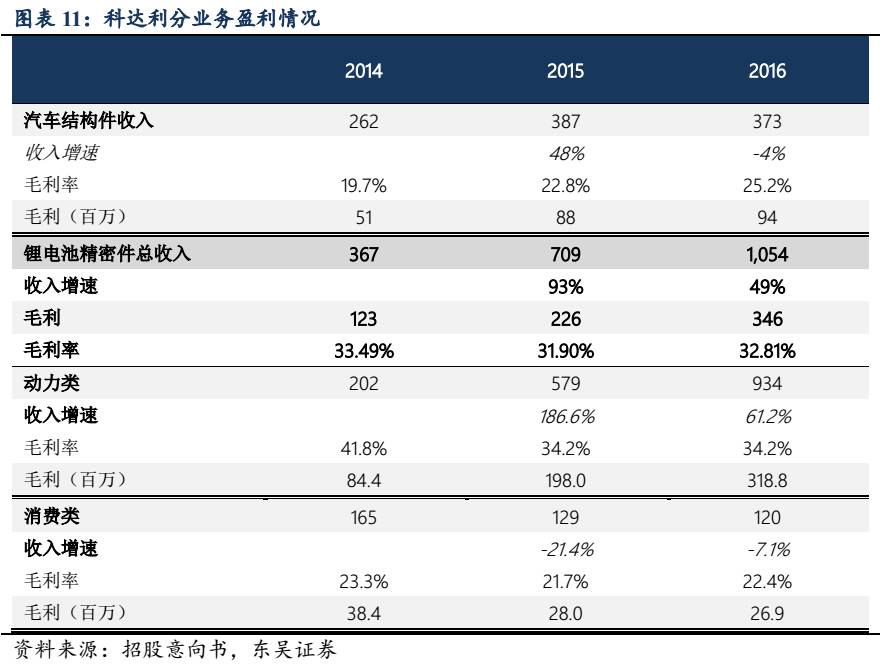

公司生产的锂电结构件包括锂电池盖板和外壳(电芯),属于锂电池精密结构件中技术含量最高的一部分。2014、2015及2016年度,锂电池结构件业务收入分别为3.67亿、7.09亿和10.54亿,分别贡献68.72%、71.73%及77.91%的毛利率,系公司的核心业务。受益于新能源汽车高速发展,动力锂电池精密结构件为公司重点拓展市场,贡献毛利占比由2014 年的47.22%增长至2016年的71.85%,系公司发展最快的业务。

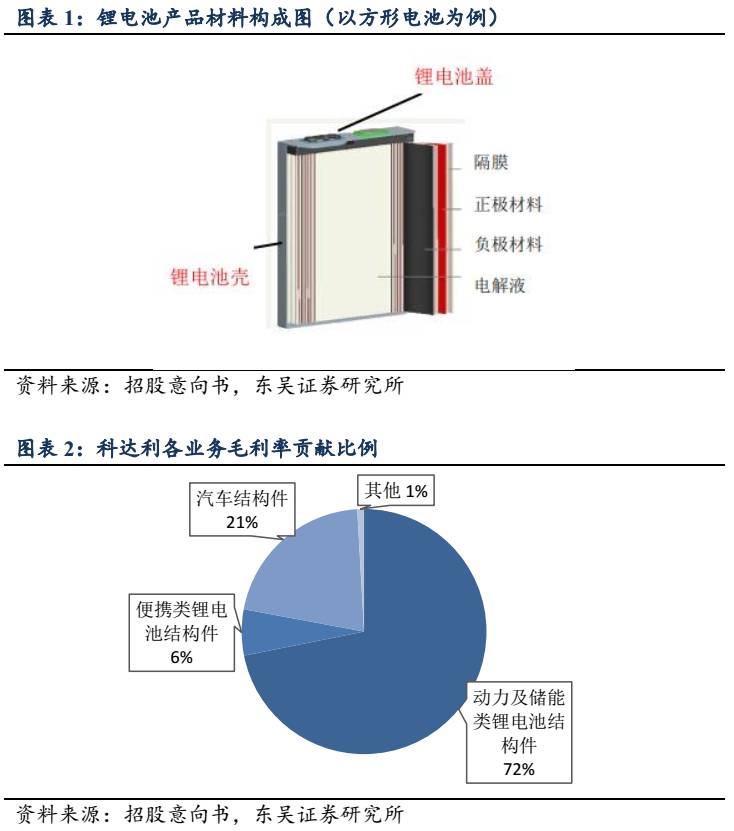

汽车结构件业务为公司第二大业务。2016年该项业务营收为3.73亿,98%的收入来自比亚迪,公司与比亚迪拥有多年合作经验。虽整体营收趋稳,但该项业务毛利率稳步提升,2016年毛利率提升2.4%至25.2%,2014-2016年毛利绝对值分别为5,148.92万元、8,828.57万元及9,404.03万元,仍整体呈增长态势,毛利贡献率分别为28.80%、28.01%及21.19%,系公司盈利的重要组成部分之一。

深度绑定锂电龙头CATL,共享成长。公司作为方形动力电池龙头企业,客户囊括CATL、比亚迪、力神、中航锂电、亿纬锂能等国内一线电池厂及新兴动力电池厂,将继续受益于新能源汽车中高速发展。其中,CATL为公司的最大客户,2016年公司对CATL的营收为5.76亿(绝大部分为动力类),占锂电结构件营收的54.4%。基于良好的技术、成本竞争优势,公司为CATL锂电结构件最主要供应商,占其需求的85%以上。CATL作为国内动力锂电池的龙头企业,继续开疆扩土,今年扩产8Gwh(根据高工锂电数据,2016年出货量5.5gwh),市占率将不断提升,公司作为其核心供应商,也将共享高于行业的增速。

2.动力及储能类锂电池结构件前景巨大

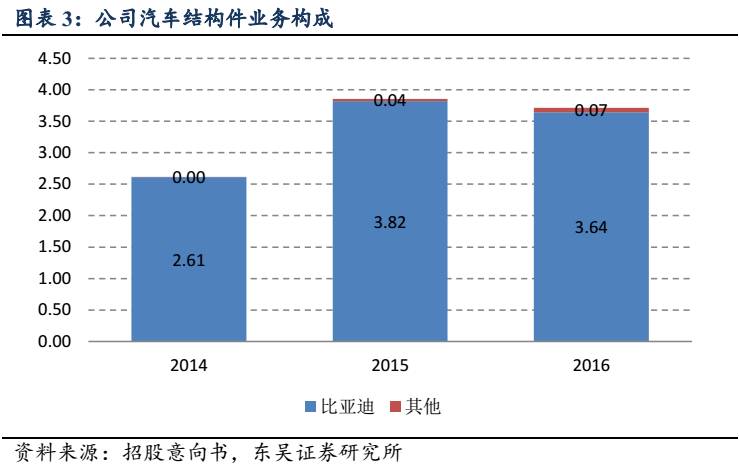

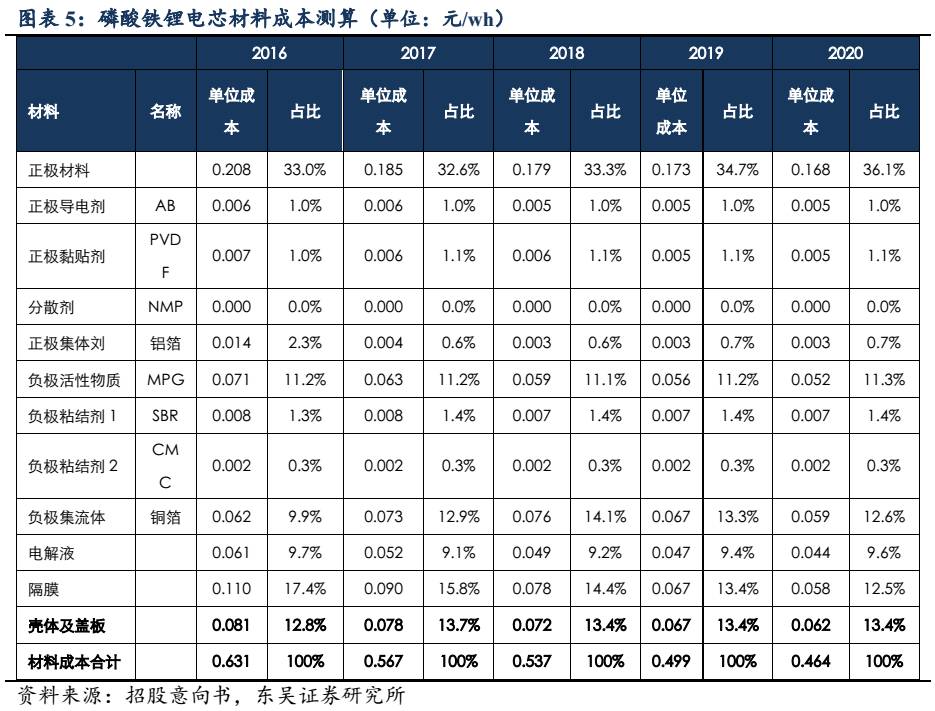

锂电池结构件占电芯原料成本10-15%,占比不亚于负极、电解液、隔膜等,为锂电池的重要材料。以27Ah方形磷酸铁锂电池为例,根据我们的测算,锂电池电芯壳体积盖板单位成本0.078元/wh,占电芯原材料成本的13.7%。假设电池容量以每年10%的速度增加,能力密度随之提升,单位壳体的成本也将随着降低。预计到2020年单位壳体成本为0.062元/wh。

动力及储能类电池结构件制造业市场空间大。我们预计2017年新能源汽车销量将达75万辆,对应动力电池需求为38Gwh;2020年新能源汽车销量有望达到200万辆,对应动力锂电池需求为94Gwh。按照上文测算的单位成本,我们测算2017年动力电池结构件市场空间为30亿,国内全部锂电精密结构市场空间为60.4亿(包括动力类、消费类、储能类)。到2020年动力锂电结构市场空间近60亿,全部锂电结构件市场近100亿。

3. 行业技术门槛高,龙头优势得以维持

精密结构件行业技术含量高,行业壁垒高。精密结构件为动力电池的重要组成部分,需要满足动力电池高能量密度、安全可靠等要求,因此对安全性能、一致性、厚度、重量、强度等要求颇高,并且厂商认证周期长,需要厂商拥有较长的工艺积累、技术储备、客户拓展。

科达利在锂电机构件领域,技术处于绝对领先地位。公司原材料系与镁铝公司共同开发,产品的性能优异,强度好,可保证锂电结构件的一致性和轻薄要求。公司核心技术与工艺重点包括防爆技术、高低温状态下结构件密封技术、高强度摩擦焊接技术等,大大提高产品的安全性能,降低产品成本,满足下游企业的实际需求,部分技术已经达到国际一流水平。

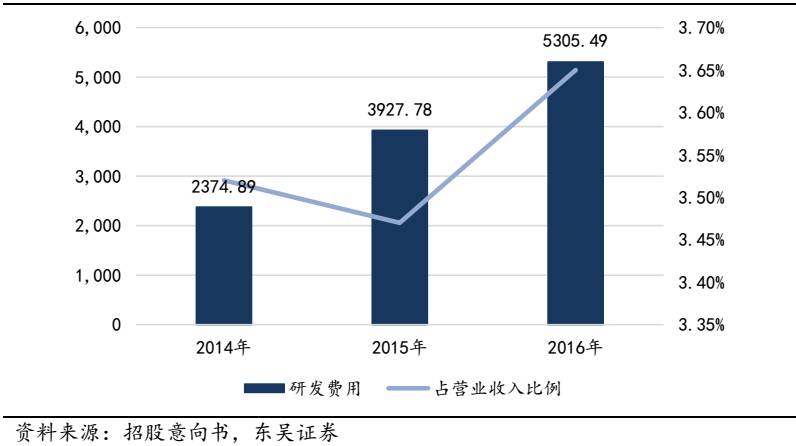

公司科研投入大,以保证技术领先。科达利公司于2014年、2015年以及2016年逐年增加研发费用,2016年研发费用占当年营业收入比例约3.6%。

公司在动力锂电池结构件领域市场份额近50%,在方形电池领域竞争优势更是凸显。根据我们的测算2016年动力锂电池结构件市场空间为23.8亿,公司该业务营收为9.34亿,市占率近50%。特别是在方形铝壳电池领域,公司优势更加凸显。公司主要生产方形铝壳电池结构件,客户囊括CATL、比亚迪、力神、中航锂电、松下、LG、亿纬锂能等,技术保持领先同行1年以上。

4. 加大产能扩建,继续深度绑定电池龙头企业

产能建设逐步推荐,满足下游厂商扩需求。公司生产主要集中于深圳,并于惠州建设8万平生产基地,采用最新的全自动化生产设备,目前已逐步投产。为配套松下在大连动力电池工厂,公司于大连建设的生产基地将于今年9月投产。同时,公司计划于江苏溧阳新建生产基地,更好的配套周围电池厂商,如中航锂电、波士顿、ATL、南京LG、无锡松下等厂商。

公司深度绑定CALT享发展红利,并积极拓展锂电新秀共成长。CATL作为国内动力锂电池的龙头企业,2016年配套车辆数约6万辆,出货量达到5.5Gwh(高功锂电数据),市占率约20%,为国内绝对的动力电池龙头企业。2017年CALT将继续开疆扩土,规划扩产8Gwh。而公司作为CATL锂电结构件最主要供应商,占其需求的85%以上,也将共享高于行业的增速。若CATL今年出货量新增5.5gwh,则公司锂电结构件新增营收4.3亿。我们预计公司动力锂电结构件净利率水平约18%,对应新增利润为0.77亿。与此同时,公司积极拓展亿纬锂能、中航锂电、松下(大连工厂)等高成长电池厂商。

不断推动新产品研发,提高生产效率,维持高盈利水平。2016年公司动力锂电结构件毛利率达到32.2%,与2015年持平。由于下游动力电池降价幅度大,公司产品价格也面临一定的压力,但由于公司不断开拓新客户及新产品,新产品定价通常较高,同时公司采用不断采用全自动化生产设备等,提高生产效率,降低成本。并且考虑到公司在动力锂电结构件领域市场竞争优势凸显,议价能力强,因此我们判断公司较高的盈利水平将得以维持。

投资建议:我们预计2017-2019年归属母公司股东净利润为3.64亿、5.15亿、7.19亿元,EPS为2.60/3.68/5.13元,同比增长57/41/41%,对应PE为35x/25x/18x。考虑到公司为动力锂电结构件的龙头企业,深度绑定国内动力锂电绝对龙头CATL,随着CATL产能扩张,后续发展潜力大,且公司已打入松下、LG等海外供应链,随着外资新能源车型国产化,公司锂电结构件新增空间广阔,同时公司作为次新股享受一定的溢价,因此我们给以目标价120元,对应2017年46倍PE,首次覆盖给以买入评级。

风险提示:政策支持及产销不达预期;价格下滑超预期;公司出货量低于预期。

【电力设备新能源曾朵红团队】

曾朵红/汪林森/于潇/曹越/阮巧燕

曾朵红/汪林森/于潇/曹越/阮巧燕

识别二维码,关注新兴产业汇,获得更多精彩文章!