文:

凭栏欲言

从《八百年金融危机史》实证案例,到《债务危机》的实证案例;

从费雪的债务通缩理论,到明斯基的金融不稳定理论;

实证到理论,皆指出经济危机与债务问题息息相关,皆指出经济危机深度与债务杠杆高低紧密关联。

央行2021 年工作论文《信贷标准、杠杆激增与经济增长——基于居民杠杆快速上升的视角》深入分析了信贷标准对债务杠杆和经济增长的影响,并认为相比企业部门,

居民部门杠杆激增的负向影响更大

。

查阅渠道,人民银行——学术交流——工作论文——2021。

这一结论已经推翻了结构性去杠杆(以居民加杠杆置换企业去杠杆)的理论基础。

01

信贷风向转变?

央行工作论文认为:

第一,

居民和企业部门杠杆激增均会对未来经济增长造成负向影响。

第二,

相比企业部门,居民部门杠杆激增的负向影响更大。

第三,

信贷标准放松将会放大居民部门杠杆激增的负向影响。

信贷标准放松推动杠杆率上升,杠杆率上升推动资产泡沫的形成,引起经济衰退,引发经济危机,杠杆率是经济危机爆发的最佳预警指标,无论是正常的经济衰退还是经济危机,信贷大量累积都会加重其后果。因此,

前期杠杆率上升不仅可以作为经济危机发生的预警指标,也可以衡量危机发生后经济衰退的程度。

就

信贷标准的自然特性

来说,它是顺周期的,即经济上行期,

商行风险偏好影响信贷标准放宽;

经济下行期,商行风险偏好影响信贷标准收紧。

而“人为”的在经济下行期放宽信贷标准

,已成对抗经济下行的重要武器,信贷标准逆周期放宽是“人为”的,这又会加深危机深度。

央行工作论文认

为,以守住不发生系统性金融风险为目标,继续实施积极的财政政策和稳健的货币政策,

避免普遍放松信贷标准刺激经济增长

。

论文认为,

信贷标准放松会进一步放大居民部门杠杆激增对中长期经济的损害。

这或意味着关于信贷的风向有所转变。

02

杠杆激增

央行工作论文识别出在2017年以前的126个居民部门杠杆激增和124个企业部门杠杆激增,整体上约有 1/3 的年份是杠杆激增。

其中,中国在7年间有5次企业部门杠杆激增和7次居民部门杠杆激增,约为数据样本均值(1/3)的两倍半,中国

在杠杆激增数据样本中的表现异常突出。

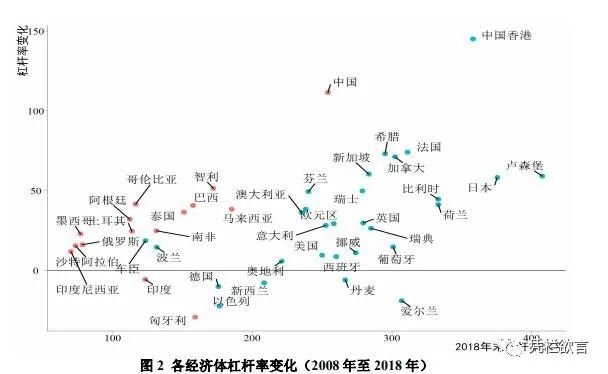

一般认为中国杠杆率迅速增长是自2008年开始,央行工作论文显示,2008-2018年,中国杠杆率增加超过100%,在主要经济体中位居世界第二,仅次于中国香港。

经济危机的发生是源于净现金流的下降,只要新增债务超过还本付息,加杠杆对经济的影响就可以保持正面,就可以将问题推后。

直至新增债务无法超过还本付息,净现金流下降,才导致经济问题集中爆发。

高杠杆总是(会导致更多的还本付息和更少的借贷空间)与经济危机息息相关。

03

居民杠杆——经济萎靡之源

央行论文认为,相比企业部门,居民部门杠杆激增对经济的负向影响更大:

01)

近期文献表明,居民部门加杠杆引发经济衰退和经济危机的概率远高于企业部门,而且居民部门加杠杆会对未来经济增长产生负面影响。Mian 等(2017) 发现居民部门加杠杆会导致未来经济增长下滑,这一负相关关系存在约为3年的时滞。

02)

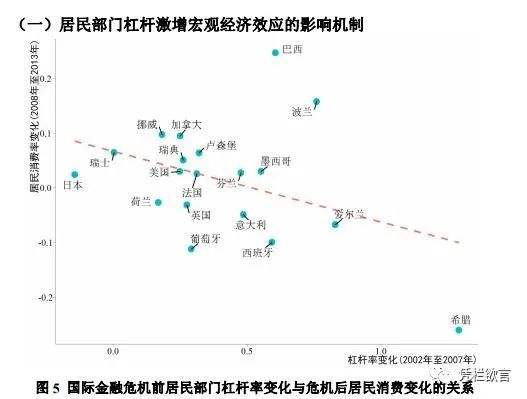

危机前杠杆越高,危机后消费越低迷,经济复苏越困难。

上图可以看出,危机前居民部门杠杆率上升越大,危机后居民消费水平降幅越大。

居民部门杠杆激增对未来经济增长产生持续而深重的影响。

其传导机制主要为收入受到冲击时,

居民部门杠杆激增会抑制居民部门消费。

家庭期初过高的杠杆水平会显著抑制家庭

当期消费

,高杠杆家庭对未来的不确定性感知更加强烈,其影响渠道:

1)

过重债务限制了家庭当期消费支出的增加;

2)

相较于低杠杆家庭,高杠杆家庭更有可能面临信贷约束及流动性短缺的风险,制约家庭消费支出的增加;

3)

家庭普遍存在风险厌恶情绪,较高的期初杠杆促使家庭增加预防性储蓄,进而抑制消费支出的增加。

居民部门和企业部门杠杆激增与未来经济增长之间均呈负相关关系。相比企业部门,居民部门杠杆激增对未来经济增长的负向影响程度更大、持续时间更久。

居民部门高杠杆会抑制居民消费,且高杠杆家庭对收入下降冲击更敏感,信贷标准放松会进一步放大

居民部门杠杆激增对中长期经济的损害。

04

推翻理论基础?

自2008年之后,中国杠杆率飞速上升。2015年开始,中国提出去杠杆,

但去杠杆总会导致净现金流(新增借债-还本付息)反转

,影响问题暴露。

2018

年,债务出现集中暴雷问题,随后去杠杆告一段落,同年,中国提出结构性去杠杆。

关于结构性去杠杆,一些学者认为

将企业部门杠杆转移到居民部门有助于降低债务的宏观经济风险(张晓晶等,2018;李扬等,2018;李若愚,2016)。

2016-2018

年期间,中国宏观杠杆率保持基本稳定,但部门杠杆率演化出现一些新趋势,企业部门杠杆率趋于下降,而居民部门杠杆率增速最快。

以上述学者的理论,结构性去杠杆(居民杠杆率上升而企业杠杆率下降)是一种减轻问题的成果。

但是现在,央行论文推翻了这一成果。央行论文认为

居民部门杠杆激增对未来经济增长的紧缩效应持续性大于企业部门。