点击上方蓝字,关注我们~

点击上方蓝字,关注我们~

2022年刚刚过去,新的完整年度基金净值数据也新鲜出炉。老话说人难千日好,花无百日红,基金圈也是这样稳比勇更难。市场环境变化剧烈,阶段性出圈的基金并不少见,但长期持续战胜市场的可以说寥寥无几。

趁着新年,队长也重新拉了下数据。猜猜过去7年,每年持续跑赢沪深300指数的主动权益基金一共多少只?

答案揭晓。

在不限制单一基金经理的前提下,连续7年跑赢沪深300指数的主动权益类基金,全市场仅有31只。

数据来源:

wind

连续

7

年跑赢沪深

300

的主动权益基金(不限制单一基金经理)

如果不限制是否为同一基金经理管理,那么一只基金产品可能会经历多个基金经理管理,长期业绩表现可能是多人接力的结果,不能很真实地反映某一基金经理的管理水平。

加上单一基金经理的限制条件,那么全市场仅15只基金达到了这个标准。成为“超长待基”,远比想象中更难。

数据来源:

wind

连续

7

年跑赢沪深

300

的主动权益基金(单一基金经理)

总的来说,“超长待基”有三个比较明显的特点。

第一,基金经理本人都具有比较明显和稳定的风格。

以大成基金的刘旭为例,刘旭是非常坚定的价值投资者,但他的行业配置并不拘泥于白酒、地产等A股对价值投资的惯性印象,而是

对

中游制造、消费、周期、TMT、金融地产、医药等行业都有配置,

呈现出非常均衡的风格

。价值投资理念体现在刘旭的底层逻辑上,不从众不偏颇,坚持基于企业的中长期价值做投资,自下而上精选每一只个股,加上高度重视安全边际,使得他的组合在各种市场环境中都表现出很强的适应性和战斗力。

第二,长期绩优往往也伴随着不错的年化表现。

15只基金产品的年化收益全部在5%以上,多数位于年化收益

[10%,20%]

的区间中。

第三

,

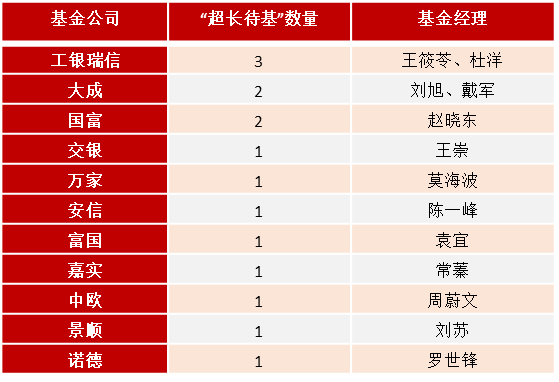

“超长待基”的公司来源比较分散,15只基金分属11个基金公司。

这个数据在全市场是什么概念?截至2022年12月31日,全市场公募基金主动权益产品共4092只,公募基金公司共161家。

可见“超长待基”是少数,能拥有1只“超长待基”的基金公司也是少数,而拥有不止1只“超长待基”的公司更是凤毛麟角了。

这些凤毛和麟角分别是工银瑞信、大成和国海富兰克林,其中工银瑞信和大成“超长待基”的基金经理数也超过1位。

属地的分散,一方面说明了基金经理的个人实力对于产品业绩的重要性,另一方面或许也在公司选择上给基民提供了一些建议。

产出一只“超长待基”也许具有偶然性,但是产出不止一只“超长待基”,平台或许是有其独到之处的。数据显示,工银瑞信和大成基金均为老牌公募,资产规模为千亿级别。

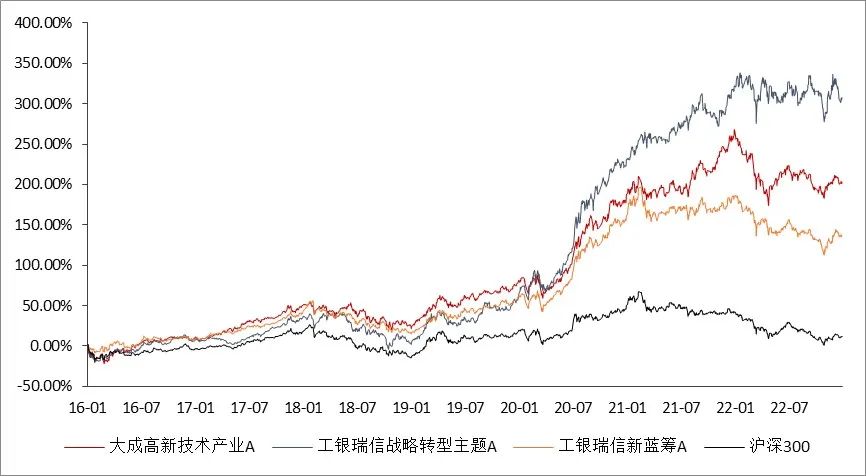

以3只普通股票型基金为例分析,分别是刘旭管理的大成高新技术产业A、杜洋管理的工银瑞信战略转型主题A、王筱苓管理的工银瑞信新蓝筹A。

以2016年到2022年的7个完整年度为周期。在2016年-2017年的核心资产行情中,3只基金业绩表现与沪深300指数差距不大,均小幅跑赢市场;2018年的普跌行情中,3只基金回撤幅度均小于沪深300;2019年-2021年的结构性牛市中,3只基金表现有一定分化,工银瑞信新蓝筹A上涨相对乏力,另外两只基金均有净值明显抬升;2022年以来市场震荡下跌,工银瑞信新蓝筹A随市场波动,净值调整较缓,大成高新技术产业A与工银瑞信战略转型主题A保持强弹性。

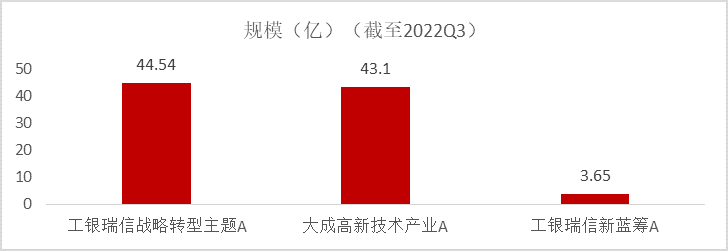

根据2022Q3公开数据,工银瑞信战略转型主题A与大成高新技术产业规模相似,分别是44.54和43.1亿,工银瑞信新蓝筹A规模差距较大,为3.65亿元。

近三年来看,工银瑞信战略转型主题A的规模经历了了阶段性调增,工银瑞信新蓝筹A的规模增长稍显停滞,大成高新技术产业A总体呈稳定增长趋势。

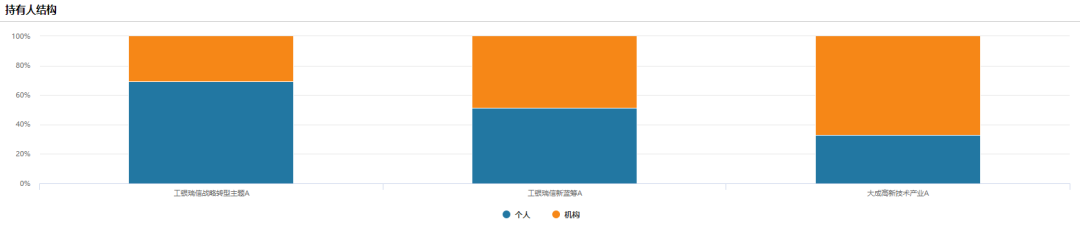

从持有人结构来看,工银瑞信战略转型主题A的持有人以个人投资者居多,大成高新技术产业A的持有人则以机构居多,工银瑞信新蓝筹A个人与机构投资者比例基本相当。