截至小汪@并购汪发稿时,证监会上市公司并购重组委第16次工作会议的审核结果已经公布,鸿利智汇并购速易网络的交易无条件过会。

此次交易的标的速易网络是一家互联网营销公司,同时营销产品均为金融类产品,包括贷款、保险等,身背“互联网金融”的属性,也引发了监管方面对此的问询和反馈。

但在这一交易的反馈意见中,却出现了一个此前很少见到的新问题:证监会关注了公司此次现金对价占承诺利润补偿总金额的比例,并要求公司结合本次交易现金对价和交易对方的利润补偿承诺,补充披露本次交易现金对价比例设置的合理性

速易网络是否存在“金融属性”?业绩承诺总额与现金对价的关系为何引来监管关注?这种关注意味着什么监管的“新风向”?

小汪@并购汪将在今天的文章中为大家进行解读。

交易背景

鸿利智汇主营业务为白光LED封装,从事LED器件及其应用产品的研发、生产与销售,产品广泛应用于通用照明、背光源、汽车信号/照明、特殊照明、专用照明、显示屏等领域。目前公司的市值84.01亿,总股本6.71亿元,截至2017年4月6日停牌前最新收盘价12.52元/股。

近两年公司业绩保持了稳定、可观的增长,2015年实现营业收入159,231.83万元,比上年同期增长56.47%,实现净利润16,578.78万元,比上年同期增长76.43%。2016年1-9月,公司实现营业收入157,139.46万元,比上年同期增长38.51%;归属于母公司所有者的净利润19,332.53万元,比上年同期增长87.21%。

公司在发展原先LED业务的同时,一直在寻找新的业绩增长点,并在2015年明确了打造“LED主业+车联网行业”双主业的目标,开始通过对外投资、参与产业基金等方式,逐渐切入车联网领域。

速易网络成立于2011年,注册资本100万元。是李牡丹夫妇共同创立的公司,主营业务为互联网营销业务和汽车互联网服务业务。通过自有和第三方互联网媒体渠道为金融机构等品牌客户提供定制化的营销方案策划和广告投放服务。公司主要营销的产品主要包括车险、贷款、寿险等产品等。

速易网络2014-2015年总营收和净利润十分稳定,两年分别营收16,339.88万元、16,734.19万元,归母净利润分别为3,403.96万元、3,332.85万元。2016年的营收和净利润都出现了大幅增长,1-9月总营收22,500.93万元,归母净利润6,336.06万元。

交易背景

鸿利智汇2016年7月因筹划重大事项而停牌,随后明确了重大事项为重大资产重组,并于9月20日公布了标的为速易网络。2016年12月3日首次公布了此次交易的预案。

交易对方:李牡丹、杨云峰。

交易作价:90,000万元;其中现金对价36,000万元,占总对价的40%,股份对价54,000万元,占总对价的60%。

发行价格:12.70元/股。

发行股份数量:42,519,684股股份。

标的资产:速易网络100%股权。

标的业务:向以保险、银行等为主的金融企业客户提供保险等金融产品的互联网营销服务以及通过APP的运营提供汽车互联网服务。

业绩承诺:速易网络于2016年度、2017年度和2018年度实现的扣除非经常性损益归属于母公司股东的税后净利润分别不低于6,300万元、7,600万元、9,650万元。

锁价/询价:锁价。

交易对方:马黎清、华晔宇、创钰铭鑫、广州晶潮。

发行价格:13.95元/股。

发行股份:不超过27,383,511股。

募集资金:不超过38,200.00万元。

控股股东认购比例:配套资金认购方马黎清系上市公司第一大股东兼董事长李国平之配偶,马黎清认购10,695,340股股份,占发行后总股本比例为1.4%。

资金用途:本次配套募集资金用于支付本次交易的现金对价、支付本次交易的中介费用等费用。

速易网络

根据上市公司公告,标的公司速易网络本身是一家互联网营销公司,但主要客户却均为保险公司,包括阳光财险、平安财险、中国人保寿险、平安寿险、中美大都会人寿、中英人寿、中意人寿等等。

公司营销的产品也主要是金融及保险产品,领域覆盖车险、贷款、寿险等。其中贷款产品主要为个人消费类贷款,主要为平安小额贷、平安新一贷、宜信宜人贷、中腾信等。

对此,证监会给出的反馈意见中,直接询问公司“是否存在未取得资质、变相从事金融业务的情形”,以及“是否涉及提供借贷或融资职能的金融业务,是否通过非公开或公开募集资金的方式进行投资或垫资,是否涉及资金池,是否为客户提供信用支持等类金融业务。”

公告回复中给出的回答表示,速易网络并无上述行为。仅提供金融产品互联网营销服务,并未参与金融产品的销售、交易与结算过程,也不从事保险经纪业务。速易网络及其子公司不涉及参与上游客户金融机构广告主的实际经营,不存在从用户收取任何收益的情形。

小汪@并购汪在查阅公告时发现了,速易网络及其子公司历史上存在股权代持情形。而公司对于历史上的股权代持行为也给出了很接地气的回复:李牡丹夫妇对股权的规范性认识不足,认为只要是其夫妇实际出资,股权登记在何人名下,并不影响对其拥有公司实际权益的认定。因此在办理工商手续时,谁去办理,谁就帮他们做股权代持。

这一回复在总是显得有些枯燥、冰冷的重组报告书中,显出了几分难得的“人间烟火气”,竟让小汪@并购汪觉得有些“可爱”。看来企业的规范性,还真的是要从“娃娃”抓起。

速易网络

在本文的开篇,小汪@并购汪就提到,在本次交易中出现了一个此前似乎很少被关注的数据,出现在了证监会的一次反馈意见中,这一数据和这一新问题的出现,意味着什么呢?

现金支付的合理性一直是证监会反馈意见中十分常见的问题之一,但对于本次交易的问询,证监会却对这个问题给出了一个最近较少见到的角度:证监会关注了公司此次现金对价占承诺利润补偿总金额的比例,并要求公司结合本次交易现金对价和交易对方的利润补偿承诺,补充披露本次交易现金对价比例设置的合理性。

根据公告,本次交易作价90,000万元,其中40%以现金方式支付,现金对价共计36,000万元。

李牡丹、杨云峰作为补偿义务人,承诺速易网络于2016年度、2017年度和2018年度实现的扣除非经常性损益归属于母公司股东的税后净利润分别不低于6,300万元、7,600万元、9,650万元,业绩承诺总额为23,550万元。

36,000万元VS 23,550万元,现金对价占交易对方承诺利润补偿总金额(23,550万元)的152.87%。那么这一数据意味着什么呢?

在鸿利智汇收购速易网络的交易中,业绩补偿先以现金进行补偿,仍不足的,再以股份进行补偿。具体的计算公式为:

当年应补偿金额=(截至当年期末速易网络累积承诺净利润数-截至当年期末速易网络累积实现扣除非经常性损益的税后净利润数)÷承诺期内各年度速易网络承诺净利润总和×本次交易总对价-已补偿金额。

在这种计算公式下,业绩补偿情况与现金对价的相关性较小。但在例如长电科技此前过会的案例中,业绩补偿金额的规则更加简单:当年业绩补偿金额=承诺金额-实际完成的金额。

如果在长电科技这种情况下,我们假设标的的净利润为0,那么其最终所进行利润补偿金额,就将是其业绩承诺总额。如果此时业绩补偿优先现金补偿方式,现金对价全额用来补偿业绩承诺,则意味着如果业绩承诺无法完成,甚至承诺期内利润始终为0,或出现不大的亏损,交易对手方所获得的现金对价也可以覆盖,甚至还有部分“盈余”。

当然,交易对手方获得的现金对价显然还有其他的用途:缴纳税费。这一用途也是许多人在交易中获得现金对价后重要的用途之一。

以本交易为例。交易对方李牡丹、杨云峰均为自然人,其在本次交易标的资产过户登记前,需要就标的公司增值部分缴纳20%的个人所得税及相关其他税费。若以注册资本为交易对方原始成本估算,则李牡丹、杨云峰因本次交易需缴纳个人所得税金额为17,980万元。

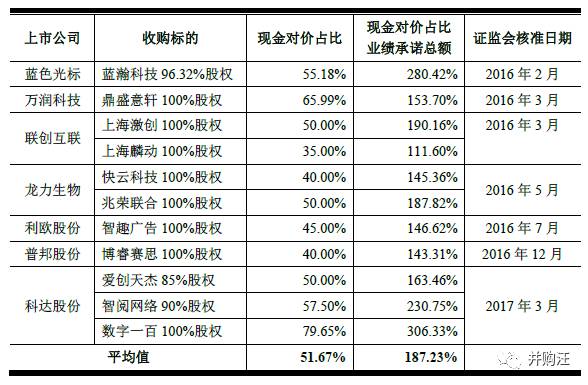

其实鸿利智汇此次交易,现金对价占承诺补偿利润总金额的比例并没有偏离“常见值”,根据其披露的信息,这个数值至少在并购互联网营销公司的交易中十分常见。

一个较为常见,也不算夸张的数据水平,却受到了监管方面的关注。这是否意味着监管方面在审核重组交易方面新的关注点呢?

小汪点评

截至小汪@并购汪发稿时,证监会上市公司并购重组委第16次工作会议的审核结果已经公布,鸿利智汇并购速易网络的交易无条件过会。另一个上会案例,道明光学收购华威新材料的交易审核结果则为有条件过会。

关于道明光学收购华威新材料的案例情况,以及审核意见,小伙伴们可以订阅并购汪研究中心的产品《并购汪案例日报》。我们在《案例日报》中会跟踪、介绍每个交易日最新公布的交易预案情况,并跟踪、介绍上会案例,更新相关审核意见。

而鸿利智汇虽然无条件过会,但反馈中涉及的“新数据”和新问题,依然给小汪@并购汪留下了疑惑之处。这一问题的原文摘录如下:

申请材料显示,本次交易作价90,000万元,其中40%即36,000万元以现金方式支付,占交易对方承诺利润补偿总金额(23,550万元)的152.87%。请你公司结合本次交易现金对价和交易对方的利润补偿承诺,补充披露本次交易现金对价比例设置的合理性,及对本次交易和未来上市公司经营稳定性、核心团队稳定性的影响。请独立财务顾问核查并发表明确意见。

从问题的表述中看,其最终落点所关注的范畴依然其实较为常规:现金对价比例设置的合理性,以及对未来上市公司经营及核心团队稳定性的影响。

但“结合业绩承诺及补偿”进行说明的要求,此前却较少见到。我们此前已经通过假设,模拟了“业绩承诺总额低于现金对价+现金补偿优先”的情况下,会出现什么样的情况。在长电科技等类似业绩承诺的案例中,当“现金对价占承诺补偿利润总金额的比例”进一步增高,可能会使业绩承诺的设置显得越来越“鸡肋”。

在2016年6月17日发布的《关于上市公司业绩补偿承诺的相关问题与解答》中,明确了“重组方作出的业绩补偿承诺不得变更”。鸿利智汇此次交易中证监会对业绩总额与现金对价的比例的关注,是否代表着监管方面在未来可能对于业绩承诺进一步进行规范呢?

由于现金对价占总对价的比例会因此受到什么限制么?

欢迎加入并购汪会员,与群内专业人士一起探讨。