“工资到账了!转进余额宝吧!”这可能已经成了中国老百姓的惯性思维。

2013年诞生的余额宝是目前中国规模最大的货币基金(以下简称“货基”)。依据目前近4%的年化收益率,持有10万元货基,每天能实现10元左右稳定收益,差不多能解决一顿早饭。

然而,近两周不断有消息传出称,有关方面正酝酿货基新规,限制或禁止货币基金对部分商业银行同业存单的投资;同时,规定同一基金管理人管理的全部货基投向同一银行的存款、同业存单与债券的总额,不能超过该行净资产的10%。

问题来了——

同业存单是什么?为什么要限制比例?哪些货基会受到影响?普通投资者又该买哪些货基?

看来是时候来深入地扒一扒了。

新规说啥?为何盯上同业存单?

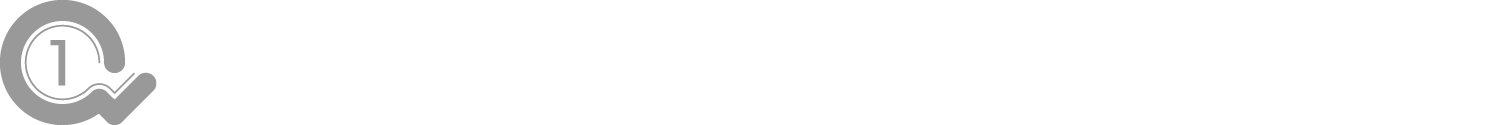

一般来说,货基不投资股票,投资的种类包括银行存款和结算备付金、买入返售金融资产、债券等。而债券中又具体分为,国债、央行票据、金融债券、企业债券、企业短融、中票、同业存单等。可见,

一般都是流动性、安全性较好,且收益可预期的标的。

| 余额宝投资组合

近期,就可能出台的监管新规而言,有媒体从权威渠道获知三条核心规定:

1.

将对标货基投资债券与非金融企业债务融资工具的要求,禁止货基投资主体评级低于AA+以下的商业银行发行的存单;

2.

上条的基础上,进一步限制对次高等级同业存单的投资比例,AAA级以下商业银行发行的同业存单的投资比例最高不得超过10%;

3.

规定同一基金管理人管理的全部货基投资同一商业银行的银行存款及其发行的同业存单与债券,不得超过该行净资产的10%。这条是为了加强货币市场基金对银行存款与同业存单的分散性。

为什么盯上同业存单呢?同业存单又存在什么潜在风险?

其实,总体来看,潜在的新规旨在提高对货基的流动性要求,使其在应对潜在的挤兑冲击时更具韧性。

所谓同业存单,是

存款类金融机构在全国金融间市场上发行的记账式定期存款凭证,是一种货币市场工具。

我国于2013年首发同业存单,期限一般3月到1年,发行利率、发行价格等以市场化方式确定,参考同期限上海银行间同业拆借利率(Shibor),当时被作为利率市场化的标志。

同业存单的发行量也极速扩容。截至2016年12月,在上海清算所托管的同业存单面额高达6.28万亿之巨,同业存单占全部债券托管总量超过11%。

之所以银行这么喜欢发行存单,是因为银行可以根据自身要求发行不同规模期限的存单,更加灵活调整银行负债结构。

随着股份制银行和城商行近年来的快速发展,流动性压力和揽存压力都大于国有大行,于是同业存单自然成为重要流动性工具。

之所以货基或其他机构这么喜欢投资同业存单,也是因为其流动性好,且利率可观。今年以来,利率一般都在4%上下。而且其背后是银行信用,因此

投资方认为其违约风险近乎为0,是一种可以“躺着投资”的标的。

然而,问题也随之暴露。自去年年底以来,央行通过收短放长、变相加息来提升公开市场的利率,这也导致城商行、农商行和股份制银行的同业存单发行利率均大幅上升。在市场利率上升和流动性收紧的情况下,发行同业存单的银行为此类短期批发借贷再融资的难度可能会更大。对同业存单的依赖性的加大,将提高银行整体融资成本,并加剧其资金错配,使其面临潜在的流动性风险。

2017年第一季度,新发行的同业存单达到人民币5万亿元的历史高点。城商行和股份制银行继续主导一级市场,农商行次之。

新规如何影响货基?

虽说新规并未正式公布,但机构的恐慌情绪早已升腾。对于投资者而言,最需要知道的无非是哪些货基会受影响。

统计显示,作为同业存单持有主力的货币基金,二季度持有同业存单市值为19855亿元,一季度为15447亿元,二季度比一季度增加4408亿元。

就最多人投的余额宝而言,其实并无需担心。

从年报披露来看,同业存单的占比总共也只有4.19%,远未触及10%的网传新规的监管线。

有债券研究员表示:

“对规模较大的货基影响要大一些。不过像余额宝这样,里面没有太多的同业存单,以存款为主,影响不大。为了应对随后可能的大规模赎回,余额宝较大比例地投向了银行存款。把它当债券去投资,而不是当做同业存款。”

从评级来看,以同业采用较多的大公国际评级为例,大公国际的评级目前覆盖了71家商业银行,其中AAA级的银行8家,AA+级的银行12家,AA-级银行10家,AA级银行12家,A+级银行10家,A-级银行1家,A级银行18家。

如果按照这个标准,只有20家银行发行的同业存单,属于新规的“安全范围”。

对于某些同业存单配置比例超过10%的货基而言,随着可投的存单的下降,其收益率可能也会下降。但整体来看,货基受到的影响并不会很大。

其实,网传新规的示范性意义更大。有资深的银行业金融市场人士认为,

相对于大型银行,存单市场的隐患较多集中在小银行。

很多小银行原来没有足够强的同业市场募资能力,吸收同业存款没那么容易;可它靠同业存单做大了同业负债,随着资产负债表的扩张,风险也在放大。而对于投资主体货币基金而言,从市场的表现来看,小银行的存单流动性偏弱,对货基的流动性管理本身就存在一定的不良影响。

其实,潜在监管新规的核心要义是通过限制货基投资同业存单的比例,从而来限制货基的规模,因为

规模太大的话,必然存在流动性风险。

如果属于银行本身的规模较大,大额赎回的话相当于把银行流动性风险带出来。

例如,国际评级机构惠誉近期就表示,中国货基行业的资产集中度将加剧风险,因为如果大型基金进行大额或突然的资产再分配,可能影响市场流动性或定价机制。

关键的问题在于,

中国货币基金资产集中在数家基金公司,其中最大的三个基金约占中国货基资产的三分之一。

中国货基管理资产总额自2013年开始快速增长,2016年首次趋稳。截至2017年3月末,管理资产总额达4.5万亿人民币,仅次于美国。

其中,机构资产在2015年下半年翻了三倍后增速放缓,而个人投资者资产从2014下半年来保持稳定。

余额宝在短短四年内已经成为全球最大的货币市场基金。

截至2017年3月末,

余额宝的管理资产总额达到1.14万亿人民币(1670亿美元),占中国货基总量的1/4,超过摩根大通美国政府货币市场基金的1500亿美元规模。

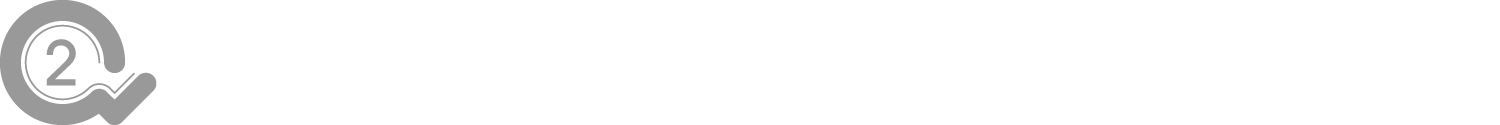

值得注意的是,

近日,余额宝个人交易账户持有额度上限由原来的25万份调整为10万份,亦被业内认为这是应对潜在的后续新规要求适时做出的业务调整。

什么样的货基才靠谱?

其实,去年四季度,不少货基经历了一轮挤兑考验。由于当时公开市场利率急升、流动性趋紧,12月15日到12月20日,场内货基经历了一轮罕见的折价行情,

部分货基12月15日买入赎回套利

最高年化收益甚至达900%以上

。

大规模折价造成的结果就是很多投资者开始对货币基金进行买入赎回操作。而这一操作也使得场内货币基金规模迅速缩水。从12月15日至12月22日,上交所场内货币基金总规模从2182亿元降至1592亿元,6天缩水近590亿元。

一般来说,

挑选货基最关键的因素就是——规模、流动性、安全性,这些往往比表面的收益率更为重要。

根据Smartbeta此前统计的数据,截至2016年12月23日,资金规模在50亿元以上的货基有6只,资金规模在100亿元以上有4只,资金规模在500亿元以上的有1只。通常,规模越大的货基,抵御风险的能力越强,安全性越好。

| 数据来源:上交所;截至12月23。该数据为场内份额

就流动性来看,如果二级市场交易越活跃,就越能帮助急需资金的持有人尽快变现,发挥场外基金所不具备的机制优势。去年流动性最紧张的时候,即去年12月以来,华宝添益日均成交额甚至占据全部上交所场内货基的半壁江山。

| 数据来源:wind

| 数据来源:wind

就安全性来说,一般需要投资者查询基金季报,如果配置银行存款和结算备付金比例占多数,则一般风险很小。而对于配置债券且存在较高债券回购杠杆的,则可能面对更多流动性风险。

美国货基也曾经历危机

其实,中国货币基金的“祖师爷”就在美国。