不久前,巴菲特发表了2017年度的致股东信。

一如既往的,股东信的开篇介绍了伯克希尔哈撒韦52年来的投资收益率。在过去52年里,伯克希尔哈撒韦的平均年化收益率为19%,

而同时期的标准普尔指数复合上涨率仅为9.7%,总投资回报为8843倍,毫无争议地跑赢大市。

然而去年下半年,股神开始变化布局,一向抵制航空股与科技股的巴菲特,不仅在2016年第3季度大举买入美国三大航空公司股票,还破天荒地盛赞了亚马逊,称亚马逊CEO贝索斯可能是自己见过最好的经理人,没买亚马逊股票是个大失误。巴菲特投资风格“突变”背后,是否昭示着一个新时代的到来?今日逐鹿分享,关于未来的股权投资的一些展望。

VCer的经验是未来股权市场最宝贵的资产

▼

有人称,股神巴菲特并不炒股,原因在于:他成功的核心是选出优质公司并进行长期股权投资,长期持有,买进到卖出周期长达10年以上。如今,股神开始买入科技股,不少业内人士分析,股神看重的是科技公司的长期价值。从以下三个典型的科技公司发展中,我们似乎可以了解一些“内幕”。

2008年,Amazon市值180亿美金,2017年,这一数字已经攀升至4000亿美金,10年间翻了20倍,这样似乎不难理解,为何股神巴菲特也要感慨一下,后悔没买亚马逊的股票了。

▲Facebook股票走向 来源:新浪财经

与Amazon相比,Facebook的攀升势头也毫不逊色。2012年IPO时,Facebook市值1100亿美金,而如今,其市值已高达3900亿美金,Facebook用4年时间市值翻了近4倍。

▲亚马逊股票走向 来源:新浪财经

在国内,也同样不乏这样的案例。网宿科技在2009年年底上市时市值约40亿,2017年初,市值已达400亿。

▲网宿科技股票走向 来源:新浪财经

按照IRR计算,直接投资Amazon,综合IRR达到47%,而投资Facebook,综合IRR为27%,投资网宿科技,IRR高达39%。

如今,IPO对于很多科技企业来说都不再是终点,而更多的是一个开始。在二级市场上,无论人民币还是美元市场,仍然保持着每年30-50%的高速成长,虽然不比VC领域的每年100-300%增速,但长年积累下来,利润依然很可观。

以Amazon为例,2008年就已开始布局云计算,但当时的二级市场投资人,恐怕甚少有人能意识到这里面蕴含的巨大商机。而未来,Amazon会不会变成一个机器人+AI公司,又有多少人敢打赌呢?二级市场投资,已经越来越需要看长期的前沿趋势来判断了,财务报表以外的内容,将会越来越重要。

▲亚马逊云计算布局图谱 来源:证券分析

站在时代前沿,研究新技术的VCer的能力和经验,将会越来越受到二级市场的重视。未来的对冲基金,期限将会越来越长,而拥有TMT领域 PE/VC经验的人才也许将会在二级市场上管理更大的基金。

对新技术长期趋势的分析与把握能力

▼

PE/VC

=

顶级创业公司Founder

>

Consulting

>

二级市场行研

>

TMT企业内专家

在TMT行业内,对于行业比较有研究的角色(不含二级市场股权投资基金本身)主要有以下几类,我的基本看法是:PE/VC与顶级创业公司founder的能力要大于管理咨询机构专业人员,而管理咨询专业人员要强于二级市场行研人士,而这3个professional的职业积累一般而言要强于TMT企业从业人员。

如果了解PE和VC的工作方式,就会知道,在这个圈子内,一般会分为较为细分的行业组(一些PE机构会把泛TMT分为一组,而VC一般会在TMT内再做细分)。假设同等的智力水平,一个人的理解能力取决于3个参数:

1.

input信息质量(越高越好);

2.

花在深度研究上的时间(越多越好);

3.

观察和分析的time horizon(越长越好)。

从input信息质量来分析,VC的投资人每天会接触无数的founder,以及业内专家,需要在特定的行业内拥有极为广的人脉网络(用来做背景调查,或source天使项目)。而相比之下,投行、咨询、基金公司的主要信息来源是网络信息和一些通过GLG等专业agent请来的1000美金/小时的“专家”。

基于我个人在咨询公司工作的经验,以及后来在创投行业内与founder们沟通的体会,哪怕是一个平均水平的founder,其见识也要远高于1000美金/小时、通过GLG请来的行业专家。这些专家,一般是在TMT企业内担任中高级技术或管理职务的人,但他们的经验大多数时候仅限于自己的领域,也缺乏对行业整体趋势的思考。

而反之,从TMT行业内出来创业的founder,往往对行业已经进行了深度的思考和推演,找到了行业的问题、潜在的机会和未来的趋势。比较之下,普通意义上的TMT行业内专家和创业公司founder,孰优孰劣已见分晓。

另一方面,VC投了业内的公司之后,可以在cutting edge的公司董事会中实际学习到很多外面看不见的东西,这一点在我参与DeNA China董事会的1年多时间里体会颇深。游戏行业内存在的很多“坑”,是行业外、甚至公司内非核心管理岗位的人永远接触不到的,这种通过投后管理进行的学习,其input质量极高,这也是VC相比于FA在信息获取质量上的一个巨大的优势。

第二个维度,从花在深度研究上的时间来看:VC大部分时间用于和founder聊项目,或者深入到行业内去做访谈,偶尔会涉及制作内部汇报材料,这种时候,对于格式的要求往往很低,而对于内容干货程度的要求极高,即使是做投后支持,也有助于提升对行业的认知。

可以说,对于VC来说,即使是初级岗位,也仍有超过50%的quality time,是用来深度思考和总结行业规律的。相比之下,所有“乙方”性质的professional,比如管理咨询和二级市场行研,用于总结归纳的时间和用于制作“美观”的PPT/Excel上的时间分布接近2:8,所以同样花费2年时间,VC可能已经成为了行业内的insider,而且要强于很多特定领域的专家,而咨询公司和行研的人可能更多地是后知后觉地看到一些大趋势,以及学会了做得一手好材料。

▲图片源自:数据冰山 逐鹿修改

从第三个维度,从观察和分析的时间轴来看:VC>consulting>二级市场行研,这是由业务性质所决定的。典型的VC投资,需要5-10年才可以实现退出。对于早期基金来说,适当超前布局是必备技能,比如2011年开始出现的移动互联网浪潮,在2014年达到顶峰,VC领域一般的做法是:在2009年已经看到趋势并开始布局,2014年择机退出。

而对于管理咨询师而言,他们做研究的目的更多地是服务于客户对某个具体问题的探索,这个具体的管理问题(比如”我们是否要将云计算列为主要业务?”),一般有效的时间轴在1-3年之内。所以咨询师们不需要考虑超长期的市场动向。而二级市场行研,由于业绩压力,必须不断的给买方提供“精确”的市场预测,例如:“网宿科技如果60块钱价格刚刚好,40块就值得买,80块就该卖。”他们需要不断推陈出新,找到新的话题,来讨好买方,给买方新刺激。

▲

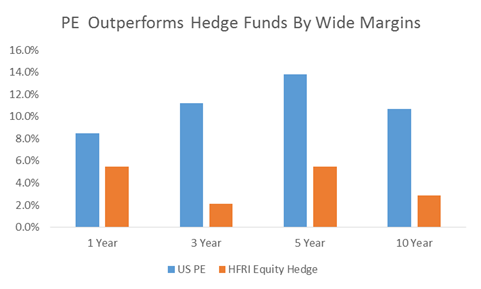

来源: HFRI (as of December 2016) and Cambridge Associates (as of Q3 2016)

正确的观点是值得坚持10年甚至几十年的,而绝非每年寻找新观点。

强行地去为二级市场的短期随机波动寻找解释和试图做”精确“的定价,看起来着实浪费时间。二级市场“主动型基金”之所以跑输指数,很大程度上来自于错误的自信。如果以当下的信息为依据不断调整仓位,忽略的是这些信息的信噪比,而信噪比到底是多少,是否真的有人认真思考过?假如一支股票的收入/利润年增长率可以在10年内达到50%,那今天他到底是卖40块还是80块,对于回报的影响真的大吗?

综上所述,我认为从以上3个维度看来,VC的能力积累都会远大于管理咨询和二级市场行研。VC应该是除了创业公司的founder以外,最能够深刻理解TMT新经济的人群。

未来的股权投资方式

像VC一样去投资 量化对冲基金变比特币矿机

▼

当我们翻开格雷厄姆的经典著作《聪明的投资家》与《证券分析》时,会发现虽然其关于如何判断”成长性“的内容是相对缺乏和过时的,但更多的是教会读者通过谨慎的财务分析,找到被低估的股票。在过去,甚至时不时会有很多公司的市值要低于账上现金减去负债,所谓bargain。

股票市场并非一个能精确衡量价值的“称重计”,相反它是一个“投票机”,不计其数的人所做出的决定是一种理性和感性的掺杂物,有很多时候这些抉择和理性的价值评判相去甚远。投资的秘诀就是在价格远远低于内在价值时投资,并且相信市场趋势会回升;

股票市场上的绝大多数理论收益并不是那些处于连续繁荣的公司所创造的,而是那些经历大起大落的公司创造的,是通过在股票低价时买进、高价时卖出创造出来的。

——格雷厄姆经典投资名言

在缺乏新经济企业(高增速企业)的情况下,做价值投资着重于”价值“——也就是财务报表上能够体现的价值,是很合理的选择。而在今天这个新经济企业不断涌现的时代,财务分析本身的意义在不断下降(不然,谁能解释snapchat的估值?)。

▲snap股票走向