自“新冠”疫情自国内爆发以来,目前向全球快速蔓延,对全球经济运行造成较大冲击,同时OPEC+未达成减产协议,原油供给端进入争抢市场份额的博弈状态,在一系列冲击事件影响下,全球股、债、黄金、原油等大类资产大幅波动,市场波动水平甚至超过美国2008年次贷危机时期。尤其是近期黄金成为下跌的避险资产,这背后的原因是什么?未来会怎么演绎?本篇我们重点对2008年次贷危机时黄金价格的表现及影响因素进行梳理,并结合目前的市场特征,对黄金价格再次进行系统梳理分析和展望

:

-

具体来看,

08

年金融危机可以划分为三个阶段,分别是流动性危机开始爆发、流动性危机加剧同时向实体经济传导、美联储开启

QE

,呈现出“通缩预期、流动性吃紧跑得快,但是政策跑得慢”的组合,特别是黄金在

2008

年

10

月持续回落,而随着进一步的降息和

11

月份的

QE1

开启,

LIBOR-OIS spread

逐渐回落,真实收益率也转归下行,黄金也进入了又一轮三年上行周期

。

-

正如美联储主席鲍威尔所述,一次降息不足以解决供应链问题,降息可以避免金融环境收紧。可以看到,美联储后续可能会视疫情和金融环境情况而采取更多的宽松措施;当然,这也包括全球其他央行

。

-

我们认为在非常规性宽松措施下,通缩担忧或将让位于宽松货币政策,流动性问题预防也将更为有序。黄金回归避险资产属性也在所难免

。

-

这里重申我们继续看好黄金白银的七大理由,具体来看

:

理由一:贵金属投资逻辑摆动至上行周期第一阶段,名义利率驱动真实收益率下行

理由二:参照历史经验,疫情期间贵金属有望获得超额收益

理由三:黄金ETF持仓稳中有升,COMEX净多头结构延续

理由四:贵金属板块机构配置比例处于历史低位

理由五:降息提前开启,通缩担忧和流动性问题或将让位于货币政策

理由六:金银比维持高位,银价同涨亦具备超涨期权

理由七:当前黄金龙头股估值处于历史底部区域(-1stdev),估值底提供下行安全垫

我们的观点很明确,

无论是对冲风险,还是周期趋势,增配贵金属黄金白银板块具备明显的风险收益比。核心标的:山东黄金、赤峰黄金、盛达资源、银泰黄金等。

风险提示:

宏观经济波动的风险、美国经济超预期走强的风险、美国通胀超预期回落的风险等。

一、

2008金融危机时期的复盘

开始于

2007

年

8

月的次贷危机,起因在于美国次级贷款衍生出过多复杂的资产证券化产品,同时基于上述复杂金融产品,又衍生出信用违约互换(

CDS

)产品,而

CDS

的发行规模又远远超底层资产规模,由于产品链条较长,投资者易于低估底层资产风险,一旦交易对手方无法偿付,风险便会沿着链条不断扩大,进而演变成美国次贷危机。

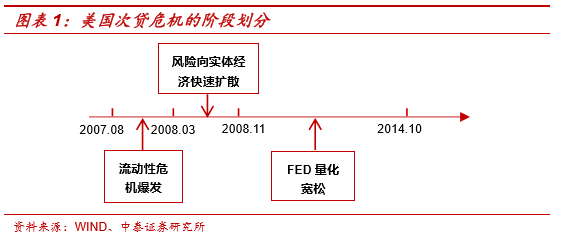

根据美国次贷危机的演变过程,我们将其分为以下三个阶段:流动性危机爆发(

2007.08-2008.03

)

→

风险向实体经济快速扩散(

2008.03-2008.11

)

→

美联储量化宽松(

2008.11-2014.10

)

第一阶段:流动性危机爆发(即流动性危机第一阶段)

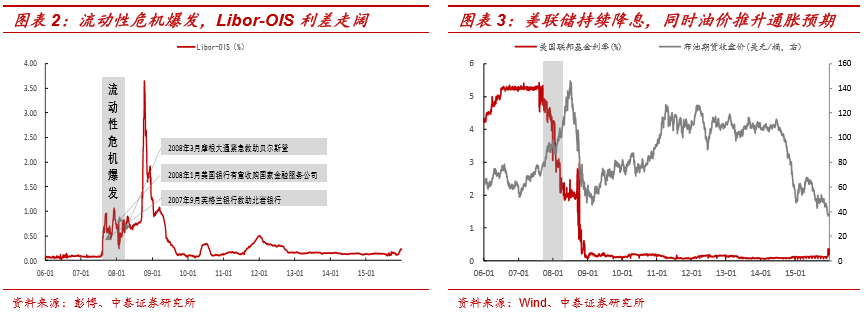

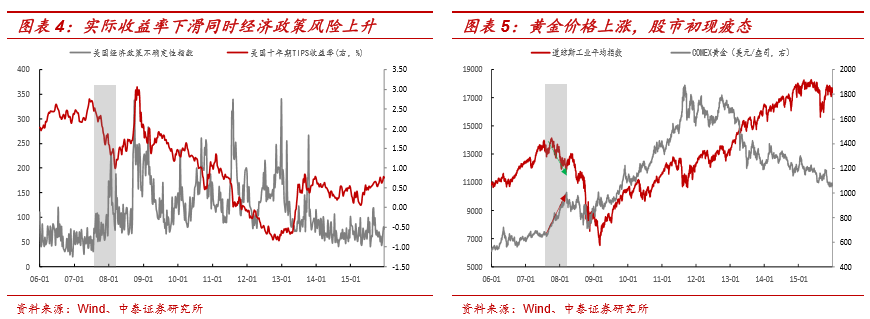

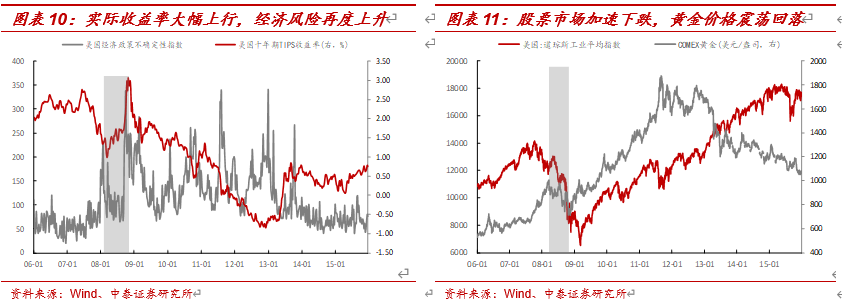

。伴随着利率的抬升,越来越多的次级贷款人偿还压力增大,次贷偿还推迟,违约率大幅提升,而拥有大量次贷风险敞口的机构面临破产和赎回风险,其中不少机构又是通过期限错配的方式提高收益率,伴随着次贷违约率的提升,流动性风险快速升温,我们用

Libor-OIS

衡量美元流动性变动,在

2007

年

8

月份开始

Libor-OIS

从底部快速上升,流动性危机开始爆发。在危机的第一阶段,金融市场表现为股票市场初现疲态,黄金在避险属性,以及实际利率下行背景下,快速走高

。

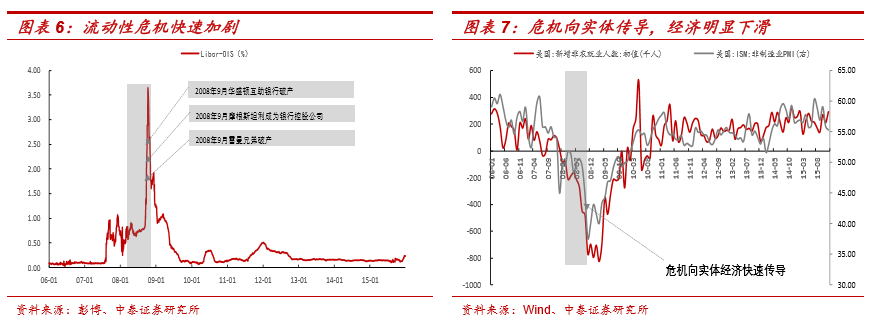

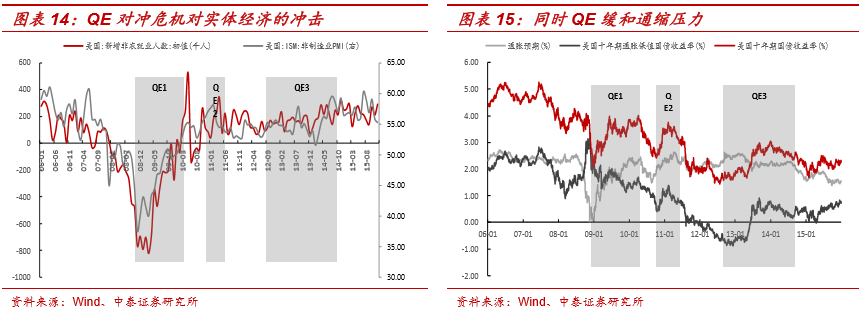

第二阶段:流动性危机快速加剧(即流动性危机第二阶段),并向实体经济传导

。伴随着雷曼兄弟破产、美银收购美林以及华盛顿互助银行破产,流动性风险加剧,并逐步向实体经济扩散,

2008

年

7

月至

2008

年

11

月,美国新增非农就业人数与非制造业

PMI

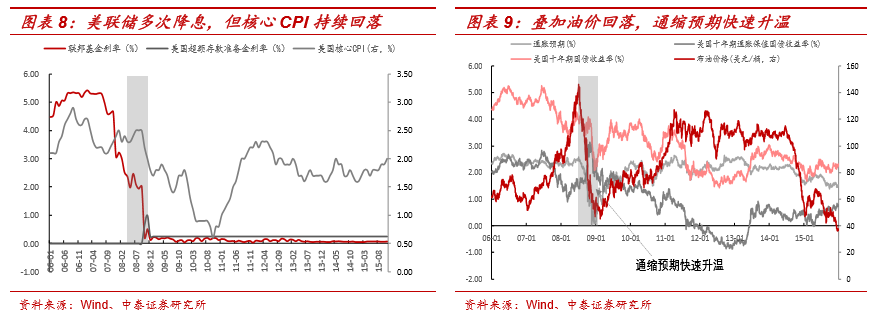

大幅回落,偏离其正常波动区间,为对冲危机对实体经济的冲击,美联储继续降息至零利率附近,但仍未能阻止通缩预期的加剧(实际收益率快速上升)。在危机的第二阶段,实体经济表现为,油价快速回落背景下,通缩预期快速升温,经济失速下滑,金融市场表现为股票市场快速下跌,黄金虽有避险属性支撑,但通缩预期快速增强,金价震荡回落。

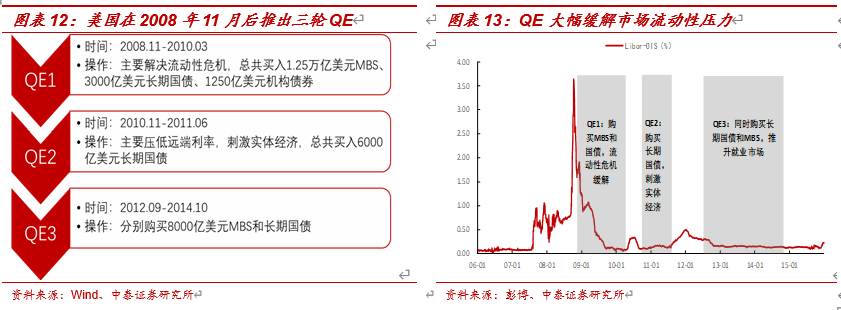

第三阶段:美联储量化宽松

。基准利率降至零利率附近后,降息空间压缩,但实体经济的下行压力及通缩压力依然较大,为继续对冲金融系统危机冲击,同时切断金融危机向实体经济的传导路径,

2008

年

11

月

25

日美联储开始实施三轮

QE

,通过直接购买

MBS

、长端国债及机构债方式,缓解市场流动性压力,压低远端利率,刺激实体经济。

第一轮

QE

主要解决短期的流动性问题,

2008

年

11

月

-2010

年

3

月共买入

1.725

万亿美元资产,包括

MBS

、国债及机构债券;第二轮

QE

通过购买长期国债压低远端利率,实现对经济的刺激作用,

2010

年

11

月

-2011

年

6

月总计买入

6000

亿美元长期国债;第三轮

QE

同时购买

MBS

和国债,主要为了提升就业,

2012

年

9

月

-2014

年

10

月,共买入

1.6

万亿美元资产,包括

MBS

和长期国债。

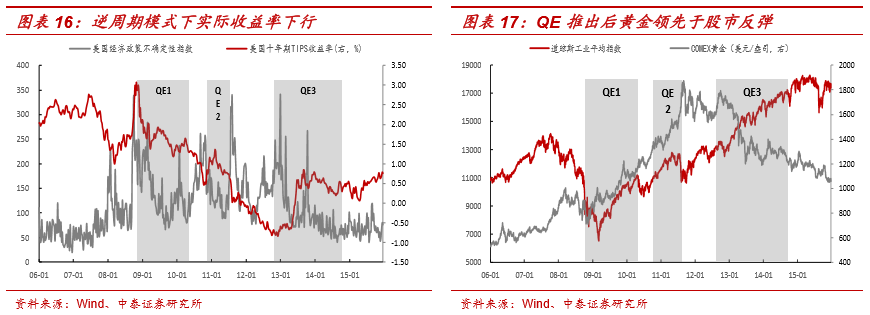

综上所述,回顾

2008

年金融危机的三个阶段,黄金价格的表现可以分为

:

1

)流动性风险开始爆发,央行降息对冲同时叠加油价上涨,实际利率下行,支撑金价

;

2

)流动性风险再次爆发并加剧,进而向实体经济传导,经济失速下行同时叠加油价回落,通缩预期升温并强于避险溢价,实际收益率上行,金价震荡下行;

3

)美联储推出

QE

,通缩预期缓解,逆周期政策主导实际收益率回落,支撑黄金价格

。

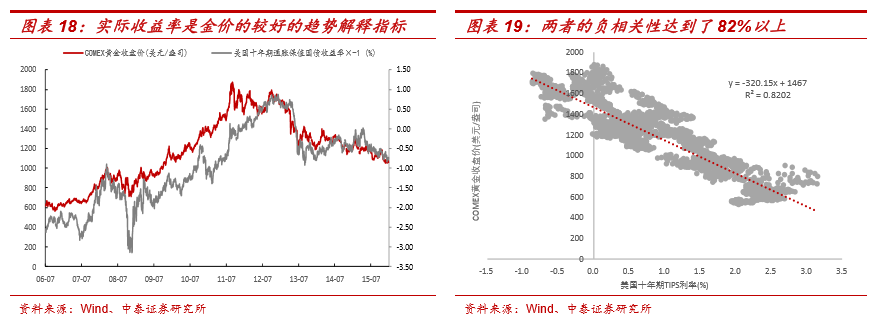

这其实也符合我们一直采用的逻辑框架,即实际收益率决定黄金价格的趋势:黄金作为一种非生息资产,美债的实际收益率是持有黄金的机会成本,美国十年期

TIPS

收益率可以较好的解释黄金价格的趋势变动。

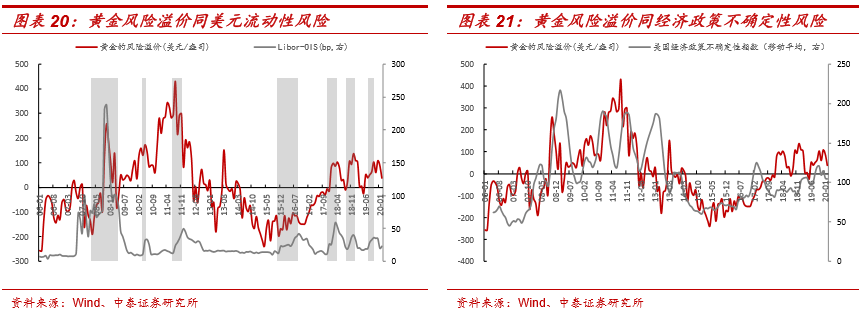

但在趋势的背后,不容忽视的是流动性等问题带来的波动

。我们将实际收益率预期决定的黄金价格收益性的趋势项(图表

20

)扣除后,可以清晰看到,

Libor-OIS

代指的流动性风险波动影响黄金价格短期波动,美国经济政策的不确定指数影响黄金中长期的避险需求。甚至在一定阶段,流动性问题对金价的影响“特别显著”,如图表

18

所示,

2011

年

8

月份

-2012

年

6

月份金价和实际收益率的不完全拟合便是如此——欧债危机持续发酵,黄金资产充当了兑换美元流动性的角色,或与现在作为避险资产黄金出现下跌类似

。

三、金价:

趋势上涨方向不改,静待更多政策出台