来源:米筐投资(mikuangtouzi) 作者:代真

1 、

全球通胀时代到来?

进入二月份,从各国披露的物价数据来看,一股通货膨胀的气息正向全球扑面而来,而且脚步越来越近。

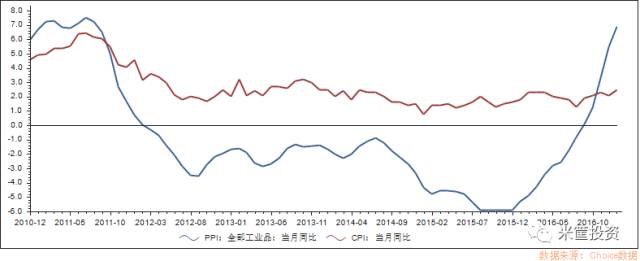

2月14日中国统计局和央行分别发布了通货膨胀和社会融资数据,CPI和PPI分别超出市场预期,中国1月CPI同比上涨2.5%,创下两年半新高,高于预期的2.4%以及前值的2.1%。1月PPI同比6.9%,创逾五年新高,也高于预期的6.5%以及前值的5.5%。

▼中国CPI和PPI当月同比涨幅

2月13日,德国公布数据,德国批发者物价指数1月环比大涨0.8%,同比大涨4%,创下2011年10月来最快增速,远高于12月2.8%的水平。

2月14日,美国公布1月份经济数据,美国1月PPI环比增长0.6%,创下2012年9月份以来的最大增幅,远超市场预期。

印度1月批发物价指数(WPI)同比增长5.25%,增速创2014年7月以来新高,超出此前经济学家预期的3.89%,以及前值3.39%。去年同期,印度WPI指数还仅为-1.07%。

越来越多的数据在释放一个共同的信号,全球面临着通胀回升的趋势,并很可能在国与国之间传导。

而这也同时宣告各国货币很肯能在2017年发生更为明显的转向-收紧货币政策,开始过苦日子。

2008年金融危机以后,各国央行都在放水的路上越走越远,以抵御经济下行的风险,在庞大债务的倒逼之下,低利率甚至负利率大行其道。大水漫灌之下,不仅炒高了资产价格,物价也连续走高。如今在美元加息、物价上涨的宏观背景下,货币政策发生转变已经越来越近。

从央行2017年以来的举动,我们已经感受到货币方向转变的一些端倪,央行尽管没有上调基准存贷利率,但是却在中间的特定环节将利息抬高,全面上调了公开市场逆回购操作利率10个基点,上调常备借贷便利(SLF)利率。这也等于变相加息,央行上调了商业银行的拿钱成本,商业银行自然而然地也会提高借贷者的贷款利率。

整个社会的融资成本就会提升,这将会成为压倒高杠杆的最后一根稻草。

过去十几年中国经济的飞速发展,是受多重红利的的叠加释放,人口红利期劳动力成本的竞争优势,再加上城镇化的快速发展,人的收入大幅提高。

中国人喜欢储蓄这在世界上是出了名的,是为了防备将来的养老、医疗之需。高储蓄为投资主导的为经济发展提供了大量的信贷支持。

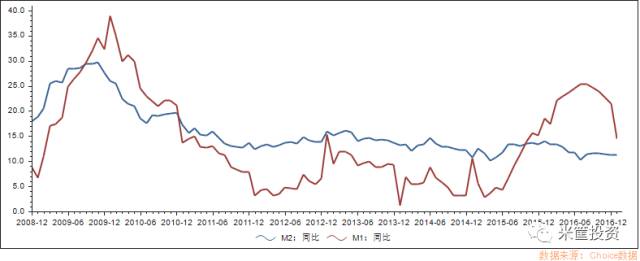

中国的M2在2008年年底尚为47.52万亿,到2016年年底已跃升至157万亿。

宏观调控过度、市场调节不足的中国经济制度,并没有把这么多的钱合理地流分配到各行各业,地方政府和国有企业成为资金配置的主体,以地方政府为主导的基建,钢铁、煤炭等重工业国企、央企,房地产等多个领域成为吸纳信贷的主力军。

而民营企业借不到时间又短又便宜的资金,只能投向资金成本更高的间接融资或者是民间借贷。杠杆比例没有最高只有更高。

在经济周期的繁荣阶段,货币信贷扩张能够有效推动经济增长,企业利润足以覆盖资金成本。在盈利预期的引诱下,企业不断加大债务杠杆以获取更大收益。

但是在经济增速下滑的今天,过度加杠杆导致了资产泡沫、产能过剩等一系列问题。

根据胡润发布的2016年全球房价指数中,房价涨幅排名前50的城市中有19个都是中国的,其中前十名全来自于中国,中国的房地产泡沫越吹越大。我们的钢铁、煤炭产能严重过剩,不得不从供给端限制产能。

疯狂加杠杆导致房价疯涨,重工企业用低廉的资金生产出过剩的产能,所有的疯狂现象都源于货币。背后的隐患都会在加息、货币政策发生转向之后爆发出来。资本收益难以覆盖债务,借新还旧难以维系。

这样的一个历史节点很快就会因为通胀而加速到来。

不管是代表居民生活用品的CPI,还是代表工业品价格指数的PPI在全球范围内都有所抬头。但是我们的经济增速却是在下滑的,也就是说滞胀的可能性已经越来越大。不排除中国CPI的上涨有春节效应的带动,但这次已经不止中国,包括美国、印度、德国,越来越多的国家加入了通胀的大本营。而更为重要的指标PPI上涨说明原材料为代表的大宗商品能源价格在上涨。

以前还只受制于美元加息一根稻草的胁迫,而现在国内通胀抬头的趋势已经越来越明显,内忧外患之下,

央行除了收紧货币已经别无选择。

▼M1与M2同比增速

从1月份的信贷数据上来看,单月新增贷款2.03万亿,M2增速为11.3%,当看到2.03万亿这个数据时,猛然为之一振,新增信贷依旧是天量啊,但是乍一看增速,11.3%的货币增发速度明显是下来了嘛,近乎降至2009年以来的最低增速。M1的同比增速也滑落至14.5%。要知道1月份可谓是1年之中的信贷旺季。这昭示着信贷的增速已经宽松不在,处于中性偏紧的水平线上。

未来如果美元持续加息,中国央行为了保护外汇储备和汇率,甚至不排斥会有加息的可能。

到时候面临的问题已经不单单是保汇率还是保资产的问题,还有控物价。

如果货币政策收紧,中国的企业是否可以承担更高的名义利率,蕴藏着泡沫的楼市、股市、债市该如何维系;如果继续宽松下去,美联储已经收紧货币政策在先,我们的汇率和外汇储备又何以承压,更要命的是通胀预期又在不断升温。央行如何在诸多矛盾中寻找到一个平衡。

延续泡沫就要更多的增量资金来推动,僵尸企业需要借新还旧。所以不撞到南墙的央行很难迈出收紧货币的那一步,因为反向降杠杆就得牺牲经济稳增长的目标。但现在在负面效应的倒逼之下,央行不得不做出这一艰难抉择,就是收紧货币。

而往后引发的债务连锁效应将会层出不穷,商业银行2016年三季度不良贷款率已经创下2010年以来新高,达到1.76%。如果把僵尸企业债转股的那一部分,关注类贷款一并统计进去,这个数值会更高。