租赁模式中,用户只需定期向租赁公司缴纳一定租金即可使用电动物流车。该模式少数是由车企主导,大多则是由电池生产商、充电运营及维修保养服务提供商(下称「充维服务商」)、互联网技术公司和第三方租车企业主导。在租赁模式下,运营商一般会自建充电网络,并利用互联网技术将充电设施、车辆甚至货源、司机等信息整合到终端 APP 中,用户只需通过 APP 即可享受租车、充电、在线支付等一系列服务。不同运营商由于背景不同所提供的服务有所差异。

3.2.1「充维服务商」主导的租赁模式

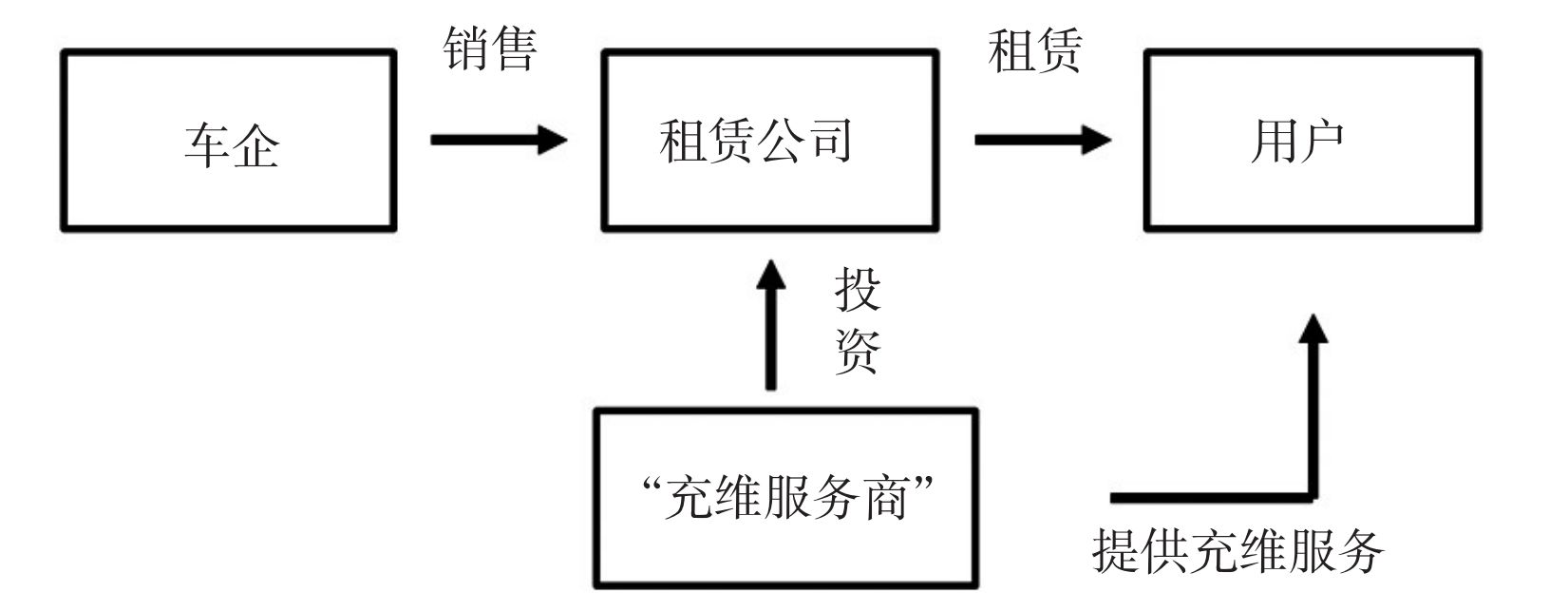

由「充维服务商」主导的租赁模式中各主要利益相关方简要交易关系如图 4 所示。该租赁模式中,「充维服务商」作为租赁公司的股东,将新能源汽车运行平台和自有的充电服务平台连通,形成「新能源汽车+充电桩」的联合运营模式。该模式的代表运营公司为地上铁租车有限公司(下称「地上铁租车」)。

图 4 「充维服务商」主导的租赁模式(「地上铁租车」案例)

「地上铁租车」股东为从事充电设施建设与运营服务的深圳市科陆电子科技股份有限公司,因此「地上铁租车」能够根据电动物流车用户的用车地点、路径和环境定制配套建设充电桩,并提供保养维护费用,充电及维护保养等服务比其它模式更加完善。截至 2017 年 3 月,「地上铁租车」在深圳已经建设 5 个一级充电场站,每个场站配备至少 20 个快充桩,与其分散在市区的二级充电场站密切配合,可极大地满足用户的充电需求。

考虑到一些用户的车辆只在固定时间使用,「地上铁租车」创新性地将长租和分时租赁相结合,即将长租车辆在闲置时以分时租赁的方式出租,以提高车辆使用率。如,由于顺丰快递一般在下午进行派送,「地上铁租车」在下午将车辆固定出租给顺丰快递,上午则以分时租赁的方式租赁给个人用户。

3.2.2 电池生产商主导的租赁模式

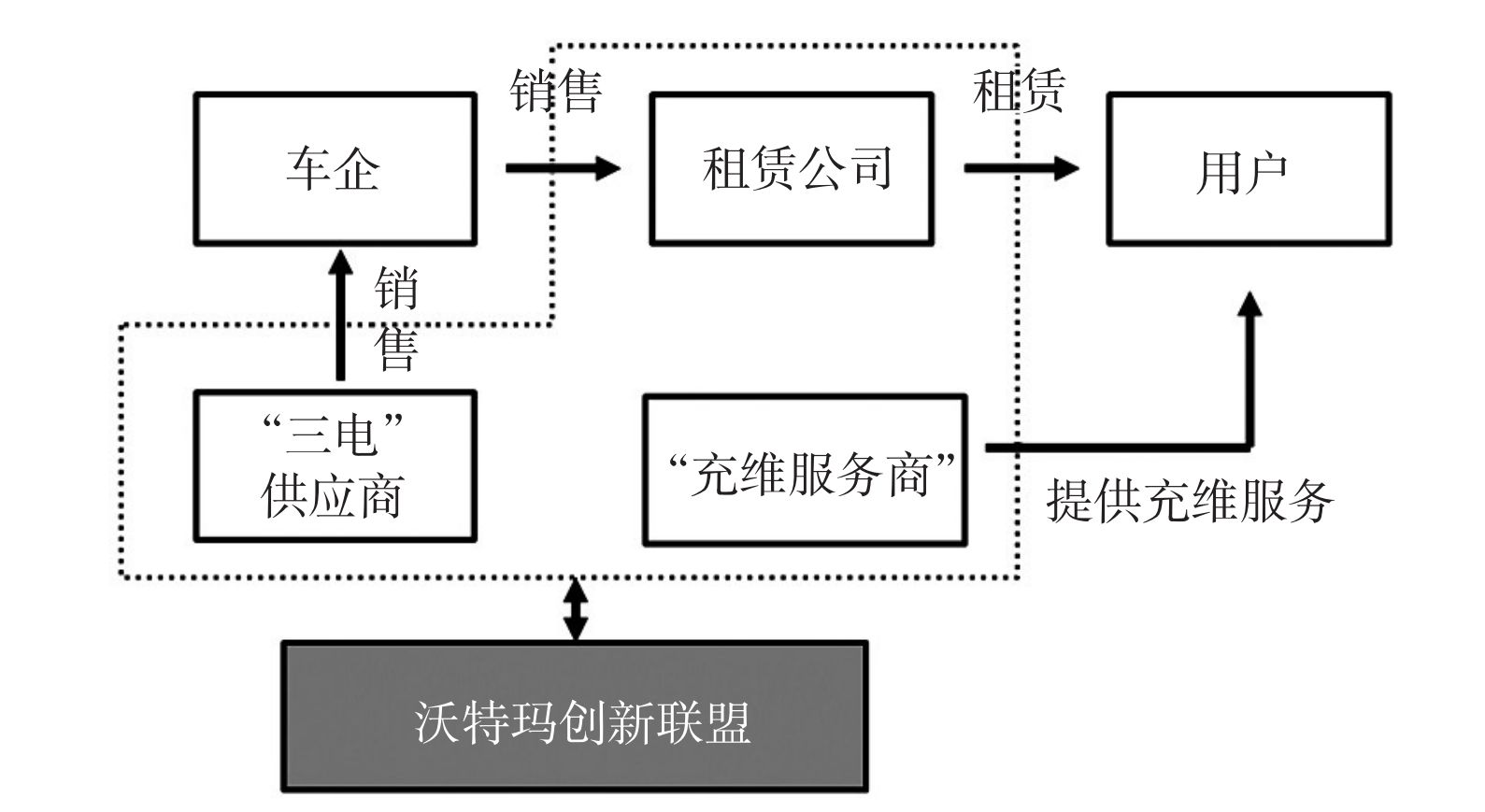

由电池生产商主导的租赁模式中各方简要关系如图 5 所示。此模式中的租赁公司由电池生产商作为股东或电池生产商作为产业联盟的理事长。该模式的典型特征是,在一定程度上形成了核心零部件自产自购的销售闭环,最后再面向终端用户。

图 5 电池生产商主导的租赁模式(沃特玛创新联盟案例)

代表运营商为深圳新沃运力汽车有限公司,其为沃特玛创新联盟成员之一,而沃特玛创新联盟是由深圳市沃特玛电池有限公司主导的产业联盟。该联盟具体的运营模式是,沃特玛创新联盟首先设计一套电动车方案,然后由整车企业提供相应的车身技术,并采用沃特玛电池有限公司生产的电池,最后由沃特玛创新联盟负责销售以及售后服务。

这种以电池企业主导、产业联盟推动的租赁模式,通过整合上下游产业可实现优势互补,而且大规模采购方为联盟成员,可以形成成本优势,在推动车企车辆销售的同时提高联盟中电池等产品的销量。

3.2.3 分时租赁模式

分时租赁模式是一种自助式的短租共享模式,用户可通过租车 APP 完成车辆预约、取还车、支付租金等行为,并按照时间、里程或时间加里程的方式缴纳租金。当前电动物流车分时租赁模式主要应用在大型专业批发商贸市场,重点针对大件或一次运送数量较多的同城货运业务,其用户主要为开展同城送货上门服务时才有货运车辆需求的零售业商户,此类用户货运频率低、次数少、送货时间不固定,如河南一微新能源汽车服务有限公司(下称「一微租车」)和「地上铁租车」等运营商在国内已开展了电动物流车分时租赁业务。

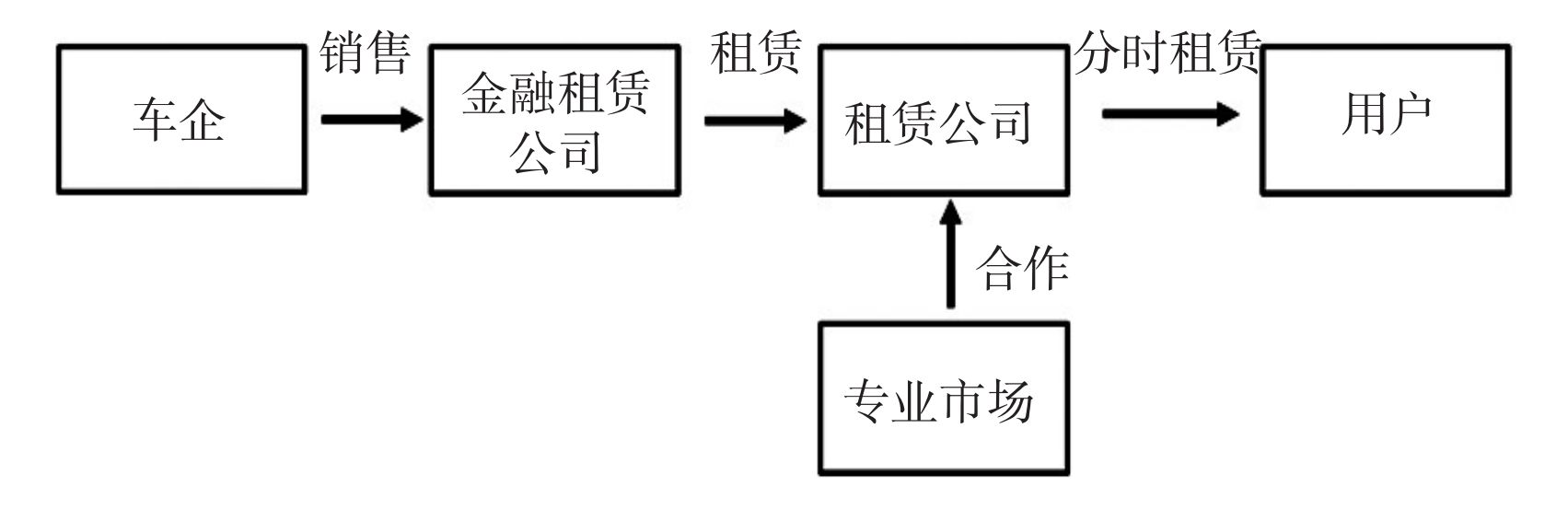

图 6 分时租赁模式(「一微租车」案例)

如图 6 所示,「一微租车」通过融资租赁的方式购买电动物流车,然后采用分时租赁的方式为用户服务。其分时租赁网点建在郑州市双桥花卉市场,停车位通过合作的方式由花卉市场管委会免费提供。「一微租车」采用 A 点借 A 点还的租用模式,用户用车后需再将车辆驶回租赁网点还车并充电。对于有特殊需求的用户,「一微租车」允许其当天不归还车辆,但用户需自行充电,以保证第 2 天还车时电量充足,不影响下一位用户的使用。「一微租车」采用简易充电桩,直接使用家用 220 V 交流电对电动物流车进行充电,慢充时间一次充满需 8~10 h,电价约为 1 元/度。

分时租赁模式充分实现了车、桩、位等资源的共享利用,提高了电动物流车的使用率。在「一微租车」分时租赁模式中,平均每车每天租用 4 次,每天单车平均行驶里程在 150 km 左右,基本达到了电动物流车续航里程的上限。这种模式较易达到电动物流车年运行 3 万 km 的要求,也满足了运营公司的运营效率和消费者用车需求。

一般而言,分时租赁运营商会通过合作的方式获取一定的停车资源。在「一微租车」模式中,花卉市场在提供车位的同时,由于透明的计价方式减少了货主与司机口头协商定价产生的纠纷,从而提升了花卉市场的整体形象。「一微租车」计划在 2017 年将郑州电动物流车分时租赁的模式在重庆及其它城市进行复制。

在租赁运营模式中,还有一种具有「互联网 +」特征的轻资产运营平台租赁模式。代表性的运营企业有武汉斑马快跑科技有限公司(下称「斑马快跑」),其通过招募固定和非固定的司机组建车队,把物流公司车辆、司机和货源信息整合到「斑马快跑」APP 中,由平台进行人、车、货自动匹配并分配运力,改变了传统物流模式下物流公司、货主、司机相互孤立的低效模式。