来源:正和岛(ID:zhenghedao)作者:鲁一 曾会生。文章版权归原作者所有,如有侵权,请联系本号删除。

观点 @ 创

10年前的雷曼时刻要重演了吗?

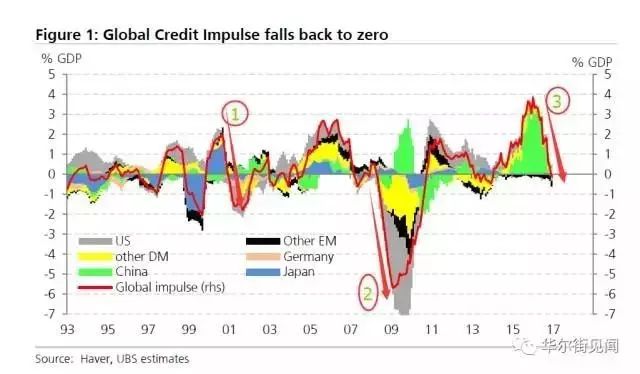

全球信贷脉冲近期急剧下降,这一信号让人们产生了担忧。

越来越多的声音和信号在警示,一场危机可能正在酝酿。

这是美国次贷危机以来信贷数据的首次巨变,这一指标通常被看作经济衰退的前兆。因此,有分析称,全球经济下半年或现崩盘。

而投资大师罗杰斯近期多次提出警告:这次的金融危机可能是有生以来见过的最大危机。不过他认为,引爆下一次金融危机的“火花”可能是美国养老基金的崩溃。

另一个可能引发危机的事件是美联储的加息。在过去30年中,美联储共有五轮较明确的加息周期,历次加息都有大危机发生。从近几次金融危机的时间来看,十年确实是爆发一次大危机的周期。

面对可能降临的危机,全球经济何去何从?中国能不能扮演“救世主”的角色?

全球信贷脉冲(credit impulse)在最近几个月出现了急剧下降,这很像10年前的雷曼时刻。

投资大师罗杰斯近期也多次提出警告:这次的金融危机可能是有生以来见过的最大危机。不过他认为,引爆下一次金融危机的“火花”可能是美国养老基金的崩溃。

全球信贷脉冲,是一个观察新增信贷量占GDP比例的指标。在最近几个月出现了急剧下降,如今全球信贷脉冲到了关键的转折点,这是十年前美国次贷危机以来信贷数据发生的首次巨变,同时也是2008年全球银行业发生崩盘的前兆,尽管十年之后世界经济局势已天翻地覆。

历史上,美国信贷增速大幅下滑一般是经济衰退的前兆,对发达经济体衰退历史的研究表明,信贷收缩出现后最晚4到5个季度就会出现衰退。

2009年,世界各国央行向市场释放出了人类有史以来最大的流动性,制造了现在随处可见的资产泡沫。如今,美联储再度加息;欧洲央行与日本央行不得不随之随即缩减资产负债表规模;中国央行也逐步收紧货币政策。这一切都发生在世界信贷增长由正转负的时刻。

瑞银集团测算,信贷脉冲与GDP之间的关联系数达0.61,信贷脉冲的急剧下降往往是全球经济陷入衰退的先兆。

在过去20年间,全球信贷脉冲在较短时间内下降超4%的情况仅发生过三次:2000年、2008年和现在。

▲全球信贷脉冲三次雪崩

如今全球信贷脉冲又到了关键的转折点,瑞银跟踪指标显示,全球信贷脉冲自去年达到峰值后就呈雪崩式下滑,目前已跌去了GDP总额的6%。

在暴风雨来临之前,对危机最敏感的往往是站在商界第一线的人。事实上,近期已经有多位投资大亨对危机发出警告。

法国路易威登集团主席兼执行长阿诺特本周四(15日)接受CNBC专访时语出惊人,“当前的经济环境就中期而言是可怕的,我不认为在利率如此低、大量资金全球乱窜、股价涨至如此过度昂贵的此时,全球将可避免一场危机,我认为泡沫正在建构,而这个泡沫终有一天将会爆开。”

债王格罗斯今年来多次警告过资产价格太高,认为当前的市场风险已创2008年金融危机之前最高。

Saxo银行的首席投资官Steen Jakobsen表示,全球经济正处在非常糟糕的状态。他敢肯定,世界经济最迟在2018年底陷入衰退。

随着各国央行资产负债表不断扩张,而美股、欧股等资产价格则屡创新高, 著名投资大师、有“商品大王”之称的罗杰斯(Jim Rogers)也对危机发出警告:美联储对现在正在做的事情毫无头绪,这将让美国陷入一场灾难。巨额的债务积累和资产估值的不合理,造成全球经济比2008年时更加脆弱,下一场金融危机将是“我生平见过的最大危机”。

他进一步指出,引爆下一次金融危机的“火花”可能是美国养老基金的崩溃,或者是一些不可预见的事情。可能在一些我们看不到的国家,也可能是战争或者各种各样的事情。危机总是从我们不注意的地方开始。

他举例说,2007年当冰岛破产时大家都说这是蕞尔小国而不以为意,接着就是贝尔斯登 (Bear Stearns)破产,然后是雷曼兄弟破产。这是一个螺旋过程。

实际上,早在今年2月,罗杰斯就曾提出,我们可能遭遇有生以来最为严重的经济问题,而届时许多人将走向崩溃。

换言之,金融危机的引爆点很可能是被专家嗤之以鼻的“蝴蝶效应”,在危机爆发后认为是“茶壶风暴”而无须在意,结果事件如雪球般越滚越大到难以收拾的局面。不排除“蝴蝶效应”会由美联储的缩表动作引发。

发出危机警告的不仅是阿诺特、格罗斯、罗杰斯等大佬,还有经济学家提到美国人口老龄化对经济、金融市场的冲击。

加拿大财富管理公司Gluskin Sheff首席经济学家David Rosenberg近日指出,未来15年,每年将有150万美国“婴儿潮”(1946-1964年)时期出生的人口超过70岁。到2030年,美国超过70岁的人口将达5000万,这将抑制经济增长。短期内,养老金巨大的资金缺口将影响美国经济。人口寿命不断增长,养老金不足的老人仍需工作,这将挤占劳动力市场,影响年轻人就业。

美国智库兰德公司研究发现,退休以后,个人消费支出平均减少37.5%,消费占美国经济总量的70%,所以老龄化将带来通缩。

对于老龄人口对金融市场的影响,Haver Analytics经济学家表示,年龄到65岁的人投资风格发生很大变化,他们开始削减股票资产,同时增持债券,这将带来债市繁荣。

那些想弄清楚下一次金融危机何时发生的人,可能需要给自己设定这样一个提醒日期:2018年1月1日。届时,美国一系列新法规将会生效,可能会进一步限制银行的放贷能力,并促使银行只向债信状况最佳的借款人提供贷款,从而大大加快全球破产案的发生频率。在金融监管强化时,金融危机会比预想的来得更快。

随着银行业减少借贷,全球都会财政吃紧。这意味着会有更多公司面临破产、裁员以及更少的工作岗位,这听起来像是引发全球经济危机的标配。

罗杰斯提到,引爆下一次金融危机的“火花”可能是美国养老基金的崩溃。中国基金业协会副会长钟蓉萨也表示,养老金的投资危机无法避免,但希望我们的养老金投资能够穿越危机。但如何度过危机呢?

从全球养老金的投资来看,市场大都进行了日益多元化的资产配置。北美市场的投资除公开市场的股票、债券,还投向REITs(房地产信托投资基金)、PE等资产。欧洲的养老金目前正转向更加多元化的投资,低风险、有波动限制的多资产策略日益受到大家的欢迎。

目前,养老金已成为美国股市中最主要的机构投资者之一,资产配置更加理性、长期。另一方面,养老资金的长期性对资本市场的稳定起了重要作用,资本市场的稳定性进而可以反哺养老金的投资,形成良性循环。

经济合作与发展组织国家养老金的投向主要分为股票、债券、现金和存款、另类资产4类,另类资产主要包括REITs、黄金基金、贷款、对冲基金、私募股权和结构化产品等。

在全球范围内养老基金投资的现状中,如何做好养老金投资?钟蓉萨提出了4点建议:

首先,应鼓励长期持有、长期投资、更重要的是长期考核。如果实行长钱短考核,是很难有好的收益的。

第二,以资产配置为核心,锚定大类资产的配置范围及比例,才能取得更好的效益。

第三,重视权益投资对资产增值的作用,同时对权益投资予以一定限制。

最后,应充分考虑投资者的年龄、预期寿命、风险承受能力等特征及养老基金的领取安排,包括生命周期等产品的特点,都是符合不同年龄的投资者进行投资的。

近几年来,中国经济维持中高速增长,中国成为第二大经济体,目前中国贡献了全球经济50%以上的增长。不过,中国的信贷脉冲也从原来的正数变成了现在的负数。今年1月中国信贷脉冲为3.5%,但接近-3%。

如果危机真如分析人士警告的一样到来的话,中国会是未来全球经济崩盘的“救世主”吗?

金融去杠杆仍是中国政策主基调,在去杠杆未取得阶段性成果之前,货币政策难言放松。所以,这一次可能不能指望正在去杠杆的中国再次拯救全球市场,而美联储已经再次宣布加息,并且已经义无反顾地走上了缩表之路,那下一个“救世主”又会是谁?

事实上,罗杰斯对中国寄予了很大的希望。他在福克斯商业新闻网表示,真正精明的投资者应该避开美国和欧洲股市,因为这两大市场充满了变数,真正值得他们考虑的其实是中国、俄罗斯、和日本。

他解释说:从历史标准看来,这些市场(美股和欧股)现在都让人感到沮丧,而中国和俄罗斯的农业正在迎来繁荣发展。他预计中国和俄罗斯这两个新兴市场,表现会优于美国和欧洲。

罗杰斯已经投资了若干俄国个股,以及俄国政府债券,这些债券的收益率非常之高。在他看来,日本市场的现状也要比欧美的更理想:在日本,那里有很多的资金,数量非常庞大。当下日本股票价格低廉,而日本政府正在印制大量的货币,大规模支出,而这些资金会流到股市上。

以最谨慎的态度做最前沿的金融创新,深圳最大的金融熟人圈!圈子成员均通过实名认证,实时对接优质项目及资金。请联系群主(微信号:dayu1979),邀请入群。