国君固收 ·转债周报| 摘要:

四季度的行情可能重回周期板块。

上周茅台三季度业绩超预期,再度引爆消费行情。但从基金持仓角度,电子、食品饮料、家电以及金融板块配置比例已经较高,四季度的行情可能重回周期板块。

主要原因有以下几点:

①宏观经济角度,基本面方面,供给与需求的矛盾大概率将维持。9月包括金融数据(贷款增速),汽车、挖掘机销量及进出口数据等均表现向好;投资数据中地产投资维持较高水平,基建数据出现回升显示经济平稳运行且仍有韧性。

②行业角度,供给侧改革及环保政策推进,行业集中度进一步提升,产业链下游稳中向好,社会库存相对低位;

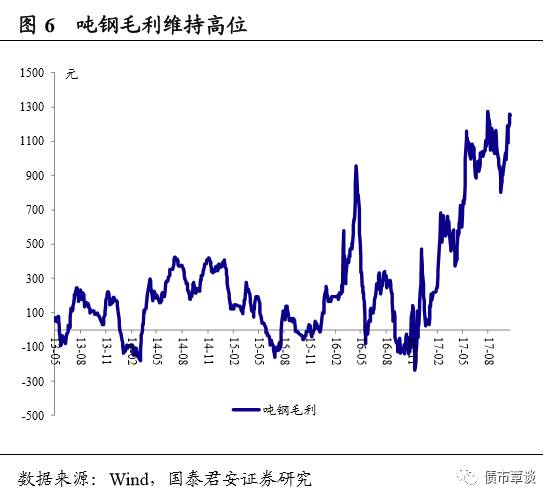

③盈利角度,上市公司乃至全行业盈利增速好转,吨钢毛利下不去企业业绩仍有释放空间;

④价差角度,现货价格坚挺,基差处于高位,螺纹钢期货大概率向现货收敛,rb1805合约成交与持仓量均走升,且强于当前主力合约,多头疑在低位布局,期货对现货的正向引导作用将凸显。

转债策略:抓住主线,积极布局。

本次A股市场成功打破DDH后必跌的“魔咒”,上证综指创出近期新高于3416.81点,且均线成多头排列,整体走势良好。而外资的进入则是近期市场的一大亮点,白马股最受关注。

随着正股市场走势向好,转债可积极布局。主线仍为前期持续推荐的板块,金融、周期、以及医药行业板块;个券方面,增持广汽、券商、银行转债、桐昆EB、三一转债、九州转债。

三季报业绩点评

我们对上周公告三季度业绩的9家转债发行人进行点评并给出相应投资建议:

①三季度业绩超预期的为天士力,广汽集团、澳洋顺昌、巨化股份,基本符合预期的为厦门国贸、辉丰股份、永东股份,略低于预期的为九州通、骆驼股份。

②投资建议,增持广汽转债(新产品业绩释放,正股走势良好,A股估值渐趋合理,条款博弈)、九州转债(两票制下利润再分配利好,费用影响四季度消失,转债估值合理)、17巨化EB(正股受益于行业涨价和集中度提升双重利好,转债价位和估值合理)。

③考虑转债规模及正股弹性,永东转债、顺昌转债存在波段交易机会。

1. 转债周度策略:抓住主线,积极布局

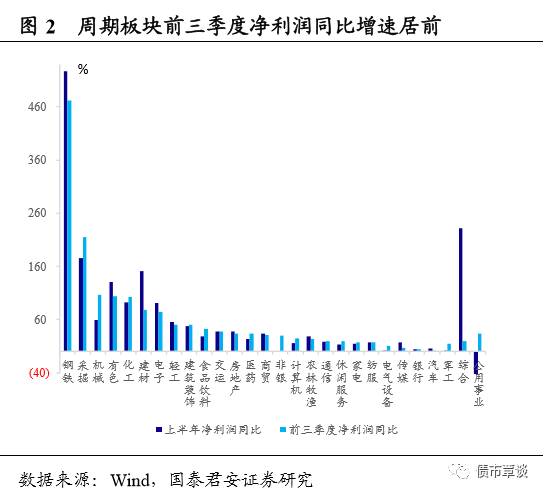

截止上周,约有60%的A股上市公司公布了三季度业绩。前三季度净利润累计同比增速最高的前五位全部被周期行业占据。基金配置消费板块比例已经较高,四季度的行情主线可能会重回周期板块。

1.1.周期板块三季度业绩亮眼

周期板块三季报业绩亮眼。

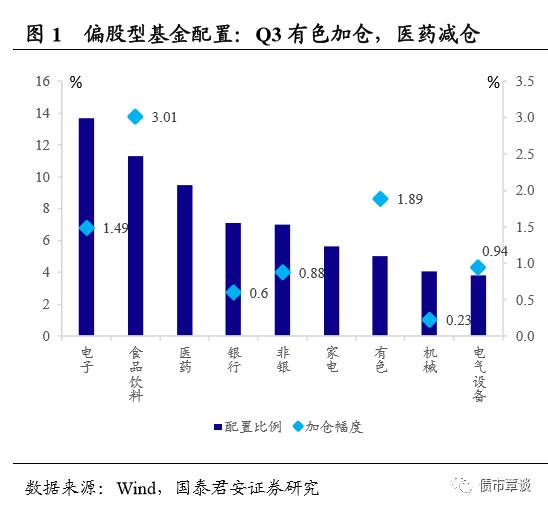

从三季度偏股型基金持仓表现来看,电子、食品饮料、医药持仓比例居前,分别为13.67%,11.31%和9.49%;然而,医药板块三季度遭减仓,加仓幅度较高的前三大行业为食品饮料,有色,电子,分别加仓3.01%,1.89%和1.49%。三季度A股市场仍旧是白马主导的行情,周期板块有所表现,但以有色中的小金属和稀有金属为主。

截止10月26日,已经有1839家企业披露了三季报,披露率接近60%;其中,主板750家,创业板442家,中小板647家,披露率分别为41%,64%和73%。业绩增长方面,前三季度累计净利润增速最高的前6大行业为钢铁、采掘、机械、有色、化工和建材,分别实现累计总比增长472%,215%,107%,104%,103%和78%。

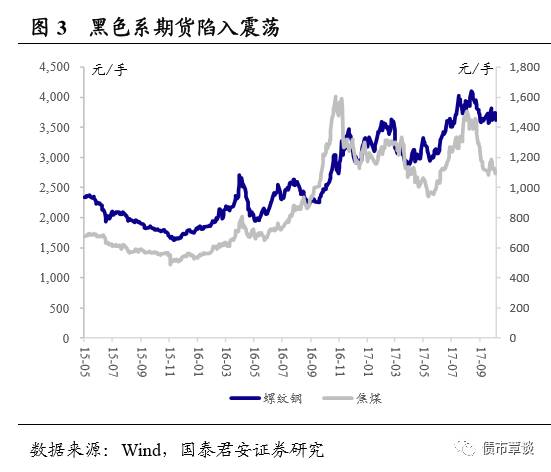

黑色系期货陷入震荡,螺纹钢基差回升。

9月份以来,黑色系期货持续调整,近期则陷入了盘整走势,暂时方向未明。除了担忧经济基本面走弱以外,房地产调控升级以及试点房产税的推出,环保限产概念被反复解读后效力减弱,流动性结构性紧张,党代会后A股下跌“魔咒”,后续可能进入需求淡季等因素都加剧了黑色系期货市场的震荡。

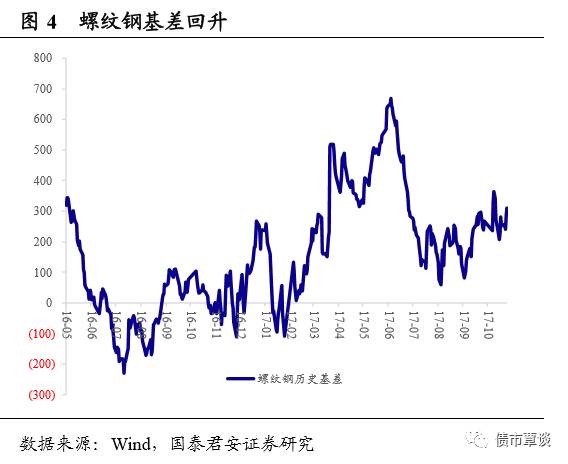

期货走弱,但现货价格则相对坚挺,螺纹钢(HRB40020mm 上海)现货价格维持在3900-4030元/吨,处于年内的相对高位;对应的螺纹钢期现价差则由于期货价格的下跌而逐步回升,目前处于基差(180日)分位数的62.78%。从贴水修复的角度考虑,由于近月合约还剩两个月进入交割,期货向现货收敛的概率更高。另外值得注意的是,螺纹钢1805合约(次季)持仓量已经接近1801合约(主力)的一半,而成交量则直逼主力合约;结合近一个月1805合约强于1801合约来看,多头或已在低位布局。

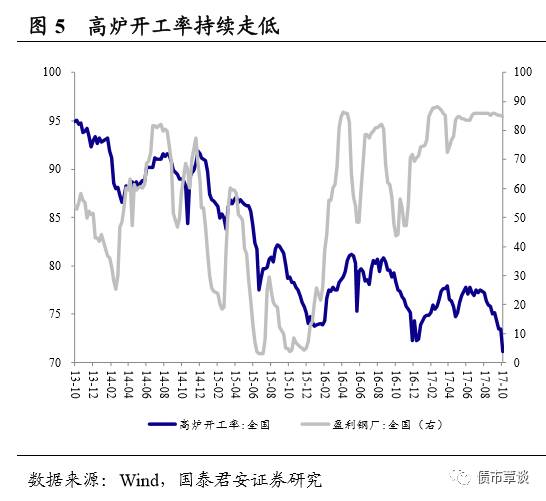

高炉开工率持续走低,吨钢毛利维持高位。

基本面方面,供给与需求的矛盾大概率将维持。虽然经济数据公布当日期市并没有特殊表现,但原因并不是数据不够好,而是预期过高。具体来看,9月包括金融数据(贷款增速),汽车、挖掘机销量及进出口数据等均表现向好;投资数据中地产投资维持较高水平,基建数据出现回升显示经济平稳运行且仍有韧性。

行业角度方面,全国高炉开工率持续下降并已降至新低,随着供给侧改革的推进和环保限产政策的进一步落实,行业整改过程中去除无效低效产能,重周期行业的集中度将进一步提升。叠加四季度供暖需求,以及螺纹钢将逐步进入明年春季北方复工以及下游提前补库备货阶段,黑色系的悲观预期可能很快被打破。

另外值得注意的是,除了上市公司三季报业绩向好,周期板块全行业复苏势头延续。根据统计局数据,1-9月份41个大类行业中,黑色金属冶炼及压延加工业利润累计同比增速120%,煤炭开采和洗选业同比增速为720%,专用设备增速24.5%,有色为47.1%,化学原料和制品为37.9%。而高频指标中,全国盈利钢厂占比维持在85%,吨钢毛利仍处于上升趋势中,目前已经达到1256元/吨,进一步支撑企业盈利增速的好转。

上周茅台三季度业绩超预期,再度引爆消费行情。但从基金持仓角度,电子、食品饮料、家电以及金融板块配置比例已经较高,四季度的行情可能重回周期板块。主要原因有以下几点:

(1)宏观经济角度,基本面方面,供给与需求的矛盾大概率将维持。9月包括金融数据(贷款增速),汽车、挖掘机销量及进出口数据等均表现向好;投资数据中地产投资维持较高水平,基建数据出现回升显示经济平稳运行且仍有韧性。

(2)行业角度,供给侧改革及环保政策推进,行业集中度进一步提升,产业链下游稳中向好,社会库存相对低位。

(3)盈利角度,上市公司乃至全行业盈利增速好转,吨钢毛利下不去企业业绩仍有释放空间。

(4)价差角度,现货价格坚挺,基差处于高位,螺纹钢期货大概率向现货收敛,rb1805合约成交与持仓量均走升,且强于当前主力合约,多头疑在低位布局,期货对现货的正向引导作用将凸显。

1.2. 转债策略:抓住主线,积极布局

本次A股市场成功打破党代会后必跌的“魔咒”,上证综指创出近期新高于3416.81点,且均线成多头排列,整体走势良好。而外资的进入则是近期市场的一大亮点,白马股最受关注。

随着正股市场走势向好,转债可积极布局。主线仍为前期持续推荐的板块,金融、周期、以及医药行业板块;个券方面,增持广汽、券商、银行转债、桐昆EB、三一转债、九州转债。

2. 股市一周复盘

周一,上证综指小幅高开,前一周周五表现抢眼的上海自贸港概念继续发酵,长江投资、交运股份等多股连续涨停,10点40左右,环保板块移动拉升,联泰环保、美丽生态涨停,紧接着雄安新区概念股异动拉升,PPP概念股活跃,受钢铁、港口、水运和有色金属板块跌幅较大,截至午盘,上证综指宽幅震荡;午后周期股全面回落,银行、军工股走低带动上证综指转跌,创业板表现强势。沪深两市成交量3838亿元,创阶段新低。截至收盘,上证综指涨0.06%报3380.70点,创业板指涨0.99%报1898.76点。

周二,上证综指小幅低开,上海自贸港概念股分化,个股涨跌互现,畅联股份、中远海科涨停,交运股份、龙头股份等跌幅居前,雄安、次新股板块显低迷;保险股领涨两市,中国平安、中国太保创近10年新高;租赁同权概念股拉升,国创高新涨停;截至午盘,上证综指3383点左右横盘,创业板指低位振荡。午后苹果等概念股再度回暖,创业板强势反弹并翻红,两市成交量略有放量。截至收盘,上证综指涨0.22%收3388.25点,创业板指涨0.15%报1901.69点。

周三,上证综指小幅低开,上海本地股回调,上海自贸港概念大跌,华贸物流跌停,畅联股份近跌停,次新股持续低迷,房屋租赁概念股下挫,白酒、有色金属和金融板块低迷,环保股全线走高,特斯拉板块回暖,而后近午盘,上海自贸港概念拉升,带动上证综指震荡走高。午后新能源汽车概念股异动攀升,次新股板块探底回升,迪生力、安靠智电等涨停;近收盘,热门次新股发力,OLED概念启动,联得装备涨停,带动上证综指继续走高。截至收盘,上证综指涨0.26%报3396.90点,创业板指涨0.61%报1913.26点。