《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信、有道云等方式制作的本资料仅面向中信证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿使用本资料。本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

许英博,首席科技产业首席分析师,010-60838704

徐涛,首席电子分析师,010-60836719

顾海波,首席通信分析师, 010-60836760

郑泽科,电子分析师, 0755-23835433

陈俊云,前瞻研究分析师,0755-23835437

丁奇,通信分析师, 010-60838816

苗丰,前瞻研究分析师, 010-60836710

2019年是5G商用元年。6月6日,工信部下发5G牌照,主流手机企业即将陆续推出5G机型。消费者对5G的预期,可能使得换机需求延迟,导致2019年下半年的手机销量低于预期,但会助推2020年5G手机和行业总量的超预期。2020年,5G相关产业链有望迎来销量和业绩爆发,带来电子和通信板块的“大年”,优势公司盈利有望实现快速增长。投资层面,2019年关注产业链预期改善带来的普涨机会,2020年将迎来业绩兑现带来的分化行情。

投资要点

1

5G投资:确定性机遇

5G标准逐步冻结,全球商用化步伐开启。

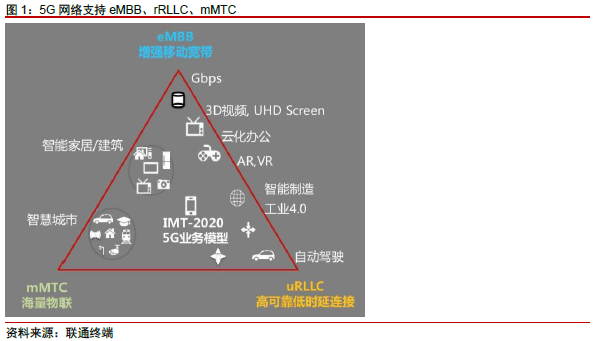

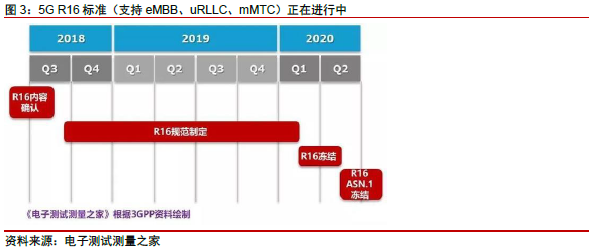

5G的关键技术包括eMBB(增强移动宽带)、uRLLC(高可靠低时延连接)、mMTC(海量物联)等。R15作为第一阶段5G的标准版本,仅支持eMBB。R15 Early Drop支持5G NSA(非独立组网)模式,已在2018H1冻结;Main Drop支持5G SA(独立组网)模式,已在2018H2冻结;Late Drop包含了考虑部分运营商升级5G需要的系统架构选项,已在2019H1冻结。2019年6月,工信部向中国电信、中国移动、中国联通、中国广电发放了5G商用牌照,为5G的商业落地进一步扫清了障碍,也让中国成为美国、英国、韩国、瑞士之后,成为第五个发放5G牌照的国家。继R15标准之后,R16标准将支持eMBB、uRLLC、mMTC全部技术。据3GPP透露,R16标准将于2020年完成冻结。

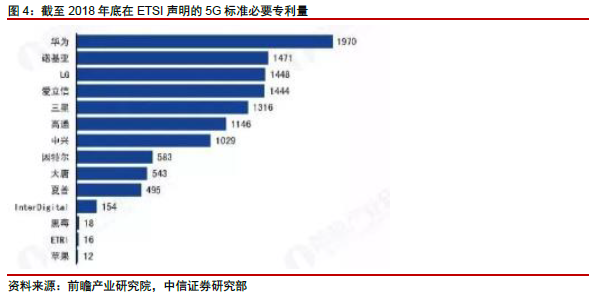

中国5G研发支出领先,专利数排名第一。

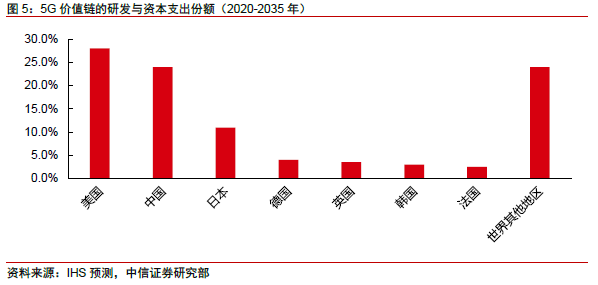

目前5G标准的专利声明量超过1000件的企业有华为、诺基亚、LG、爱立信、三星、高通和中兴。其中,华为以1970件5G专利排名第一,中兴以1029件专利排名第6,大唐以543件专利排名第9,中国三家企业的专利声明占总声明量的30%。据IHS预测,美国、中国、日本、德国、韩国、英国和法国七个国家将处于5G发展的前沿,中美两国将主导5G研发与资本性支出,美国的投入将约占全球5G投入的28%,中国紧随其后,将占24%。

中美韩商用化进程引领全球。

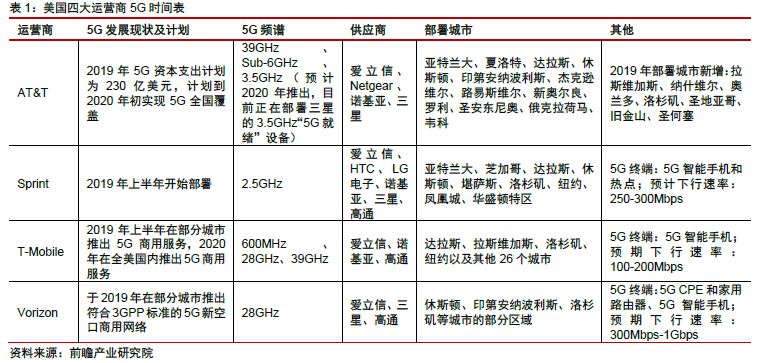

韩国已于2018年底推出5G服务,中美主要运营商已于2019年在部分城市推出5G服务或试运营。

中国厂商在5G通信设备、智能终端、通信芯片等领域均占据重要领先位置。

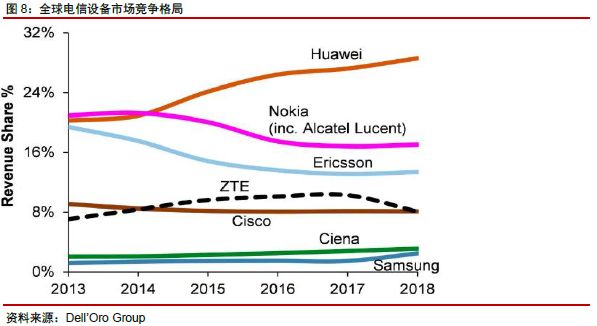

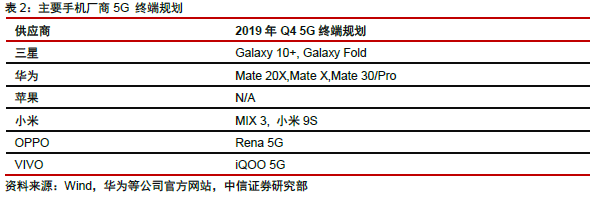

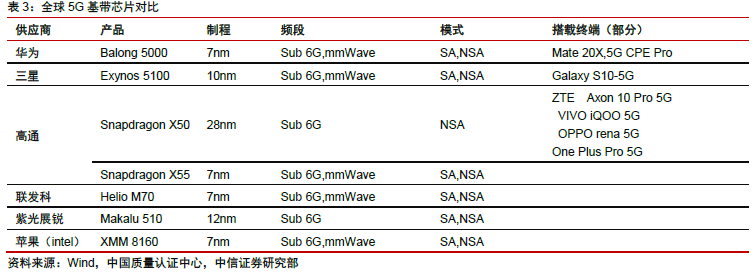

1)通信设备,全球四大通信设备厂商(华为、诺基亚、爱立信、中兴),中国厂商占据两席,其中华为已经连续4年全球市场排名第一,2018年全球市场份额达到29%;2)智能终端,华为已发布5G手机Mate 20X 5G并已开始交付,而苹果大概率将于2020Q3推出旗下首款5G手机,华为在时间上领先对手约1年时间;3)通信芯片,与4G时期高通一家独大不同,目前国内华为已采用自研芯片,联发科、紫光展锐等也有布局。

我们认为,5G产业链将于2020年迎来业绩爆发。

从投资逻辑上来看,2019年看预期,寻找业绩确定性标的;

2020年看业绩,寻找业绩高增速、估值相对较低的滞涨品种。

我们认为,5G商用化进程与基站建设、套餐资费关联度减弱,而更多地由终端厂商和消费者意愿驱动。在持续两年的消费者换机周期拉长后,有望于2020年迎来5G换机拐点。从投资时点上来看,基站建设先行,2019年内电信设备公司有望率先迎来业绩高增长;硬件终端及上游产业链大概率在2020年业绩落地,2019H2股价表现将提前兑现预期,优先寻找业绩确定性标的,如华为产业链、苹果产业链等。

2

从运营商资本开支看5G建设

5G资本开支占比相对稳定,预计6年投资1.2万亿

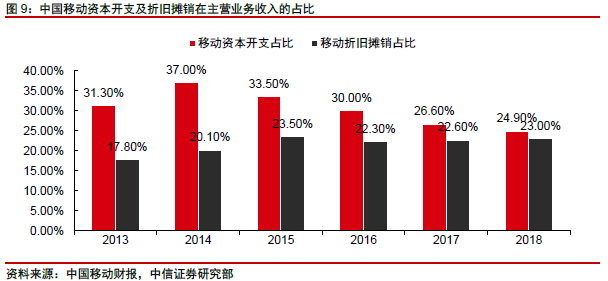

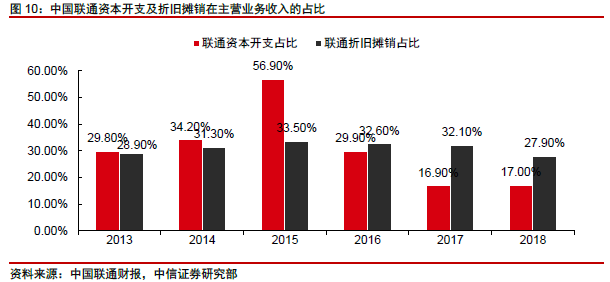

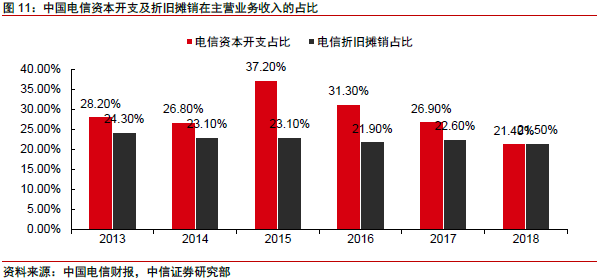

从4G经验来看,运营商资本开支在主营业务收入的占比保持相对稳定。

我们分析了4G周期(2013~2018年)三大运营商资本开支在主营业务收入(即通信服务收入)的占比,发现其均值相当稳定,中国移动大约在30.3%、中国电信在28.4%,中国联通在30.4%。资本开支在主营业务收入的占比,取决于各运营商所能承受的折旧摊销。以中国移动为例,2018年其资本开支在主营业务收入的占比为24.7%,而折旧摊销在主营业务收入的占比为23.0%,当前的投资比例高于折旧摊销,如果营收不能有较好地增长,或者国资委对于利润率的考核无放松,则中国移动加杠杆的空间有限。而中国联通则是另一番景象,由于中国联通在2017年有过一次去杠杆的过程,2018年资本开支在主营业务收入的占比为17%,而折旧摊销占比为27.9%,仍有加杠杆的空间。

我们测算,2019-2024年5G资本开支约1.2万亿人民币。

我们的核心假设包括:

-

时间维度:

我们将2013-2018年定义为4G周期,2019-2024定义为5G周期,同样是以6年进行比较。

-

营业收入:

运营商的主营业务收入在2013年为11,212亿,2018年为12,850亿,复合增长率为2.8%。考虑到5G会打开eMBB、uRLLC、mMTC的空间,我们预计5G周期的主营业务收入复合增长高于4G,我们按悲观假设2%、中性假设4%、乐观假设6%分别进行测算。

-

总资本开支在主营业务收入的占比:

我们假设5G时期和4G时期齐平。

-

4/5G资本开支在总资本开支的占比:

以2013-2018年全周期来看,3/4G资本开支在总资本开支的占比在中国联通、中国移动、中国电信分别为41.0%、44.6%、41.7%。考虑到目前光纤到户基本已接近尾声,有线网络资本开支占比将持续降低,无线网络资本开支占比将持续提升,我们预计4/5G资本开支在总资本开支的占比分别提升至48%、47.6%、42%。(2019年中国联通、中国移动、中国电信指引的移网投资占资本开支的比重分别为48%、47.6%、35.9%)。

根据以上四个关键假设我们得出2019-2024年5G的资本开支明细分别为

:

5G基站建设快速增长,预计19/20年新建15/65万台

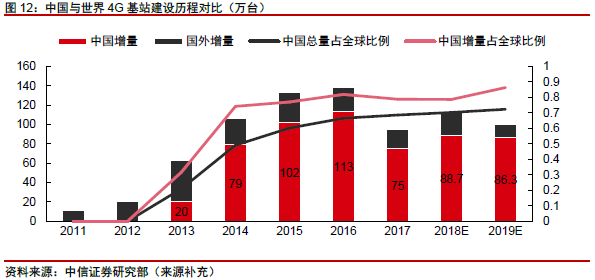

从4G经验来看,基站建设呈现“快增长,长稳定,慢衰退”的特点。

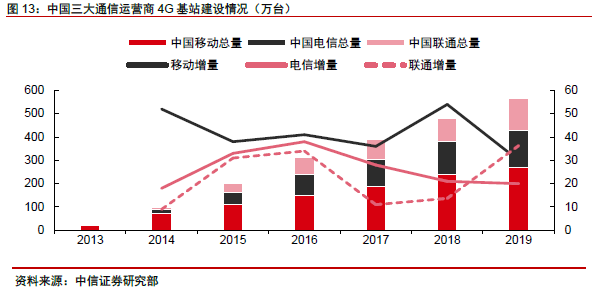

每代技术的出现,必然伴随着主导权的争夺以及实际应用与网络相匹配的问题,因而在萌芽期呈现缓慢增长态势;随着技术成熟与标准确立,主要国家开始大规模部署,基站数量呈快速上升;之后,基站数量与密度趋于饱和,增长渐渐稳定,之后又将迎来新一代通信技术的更迭。全球4G通信发展于2010年前后起步,中国2013年开始布局4G,却后来者居上,第二年4G基站增量即占过半全球增量,2015-16年到达巅峰,增量占比达80%左右,呈现出强劲的增长动力。目前我国4G覆盖率现已达95%,预计2020年达98%。

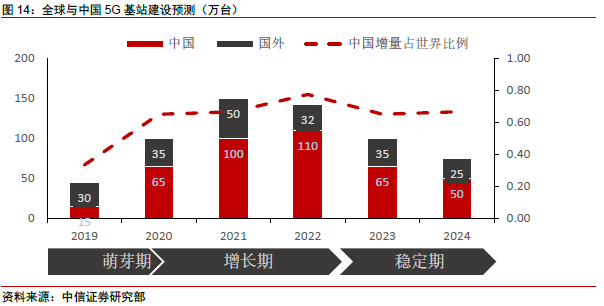

我们预计,2019/20年5G基站将新建15/65万台。

类比4G基站建设经验,我们认为2019年为5G建设萌芽期,预估全球可建45万台5G基站,中美韩三足鼎立,中国大约占比1/3;2020-2022年为高速增长期,预计全球增量可达百万级,中国增量将贡献70%左右;2022年后为稳定期,5G基站建设趋缓,技术后发国家将贡献部分增长,呈现长尾效应。

5G基站功耗大幅增加,相关基础设施厂商有望受益。

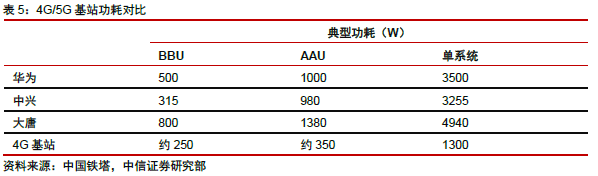

据中国铁塔及运营商实测,目前5G基站功耗是4G的2.5~4倍,其中AAU功耗增加是主要原因。基站功耗增加带动电能供给容量扩容,同时备份电源的电池数量增加。中国铁塔成立的能源子公司提供了锂电池和梯次电池的解决方案。此外,纵横通信也为运营商及铁塔公司提供相关解决方案。

3

从终端销量看5G进展

5G终端开卖,2020年预计2~3亿部

全球智能机下滑,韩国5G换机拉动销售。

2016年以来全球智能机出货量连续下滑,2019Q1/2019Q2 YoY -7%/-2%。从2013年以来,中国厂商华为、小米、OPPO、VIVO合计份额持续提升,根据Statistic统计2019H1超过40%,其中华为单体份额约18%、位列全球第二。2019H1三星份额回暖,除在全球推广Galaxy减配版A系列外,韩国5G加快推进亦有贡献。截至2019年7月底,韩国建成5G基站8.5万座,计划在年底前完成23万座5G基站建设目标;韩国5G网络先行带动5G用户发展,5G用户超过200万户,预计到年底超过400万户;韩国运营商提高了5G终端补贴力度,针对三星Galaxy S10 5G和LG V50 ThinQ 5G补贴50%左右,其中Galaxy S10 5G上市100天销量超过100万部。