一文搞懂企业债、公司债、债务融资工具的区别(法规、监管机构、债券基本类型)

本文为来源于梧桐系列课《公司债/可交换债/短期融资券等企业债券法律实务分享》第一节课部分内容节选,国枫律所王鑫律师分享。

本次系列课总共有四节课程:

第1课—公司债券融资概述

第2课—向证券交易所申报审核的债项

第3课—上市公司相关债项的特殊类型

第4课—向银行间市场交易商协会及发改委申报的债项

第一节课主要讲企业债券融资的概述。

第一部分是企业债权融资的基本类型,第二部是企业债券融资的监管框架,第三部分是企业债券发行的实质条件,第四部分各大类企业债券申报的流程。

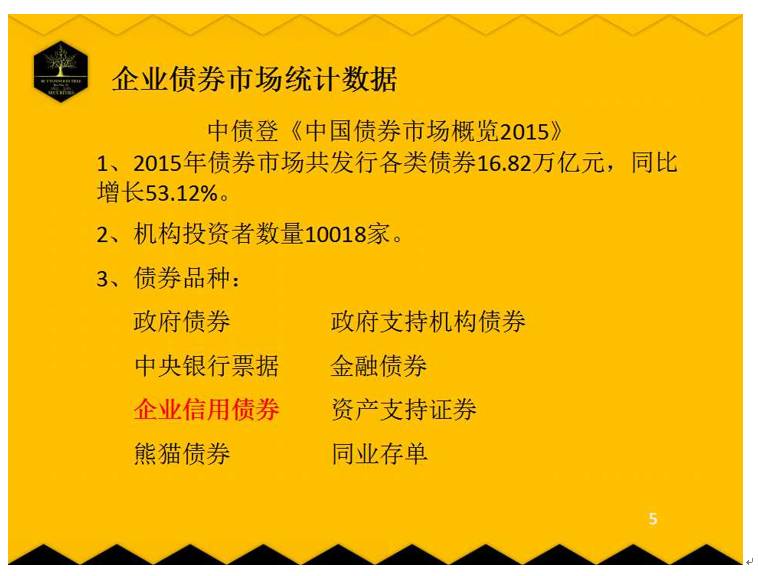

根据《中国债券市场概览(2015)》,中债登将目前主流的债券类型分为8类:政府债券、政府支持机构债券、中央银行票据、金融债券、企业信用债券、资产支持证券、熊猫债和同业存单。本次系列课程主要讲的是企业信用债券这一大类。

先来看几组统计数据:第一个是从上述《中国债券市场概览(2015)》里面摘到的一部分数据,二零一五年度,债券市场总发行量为16.82万亿,同比增长53.12%,至去年底机构投资者数量已经超过了数万家。今年的债券市场依旧比较活跃,环境也相对宽松,但现在因为马上年底资金比较紧张,外加国海证券的事情一出,估计年底的债券利率要继续走高。

页面显示的是上交所网站上面披露的截止到2016年12月16日的数据:债权的成交总额约3万亿,企业债券和金融债券大概有253支,可转债9支,公司债153支。

这张页面显示的深交所截止到2016年12月16日的数据,包括规模和成交的金额,显示出来还是比较大的。

那么作为一个初具规模的非金融企业,除了普通的银行贷款或者高利率的信托、融资性的售后回租等方式,那么通过发行债券的方式进行融资的品种有哪些呢?

在了解债券品种之前,先来了解几个概念。

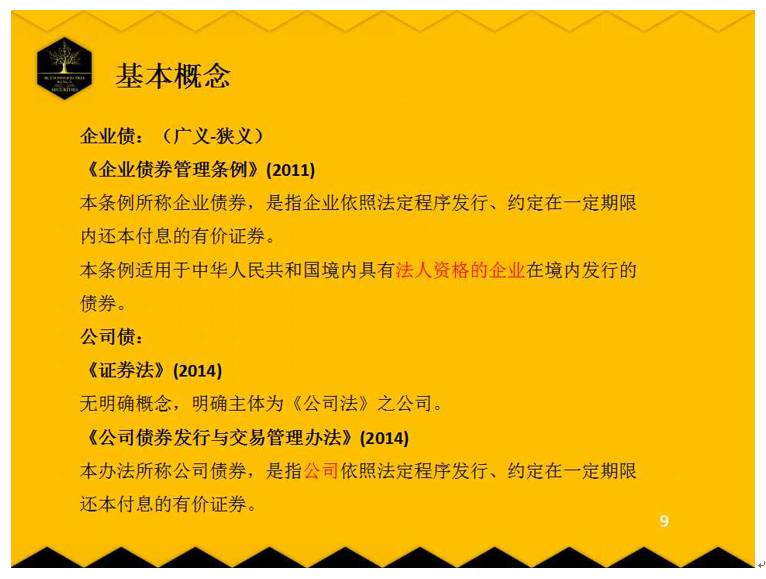

企业债:

根据企业债券管理条例(2011年修订版)规定:企业债指企业依照法定程序发行,约定在一定期限内还本付息的有价证券,适用的主体是在中国境内具有法人资格的企业在境内发行的债券,也就是说,凡是具有法人资格的企业只要符合法定的条件就可以成为合格的发债主体。

公司债:

公司债,《公司债券发行与交易管理办法》里面提到明确的概念:是指公司依照法定程序发行,约定在一定期限还本付息的有价证券,主体是公司。

关于公司债券的概念,在上交所的债券上市规则,深交所的上市规则,以及两个交易所发布的《非公开发行公司债券业务管理暂行办法》都有提到:公司债券是指按照法定程序发行,在一定时间内还本付息的油有价证券,但是不包括可转换债券、境外注册公司发行的债券。

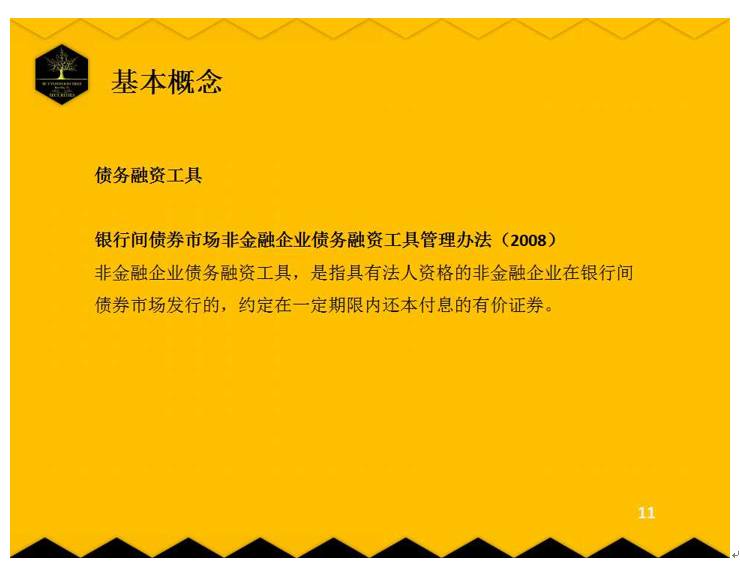

债务融资工具:

第三个概念是“债务融资工具”。在《银行间债券市场非金融企业债务融资管理办法》里面提到:非金融企业的债务融资工具是指具有法人资格的非金融企业在银行间债券市场发行的,约定在一定期限内还本付息的有价证券。

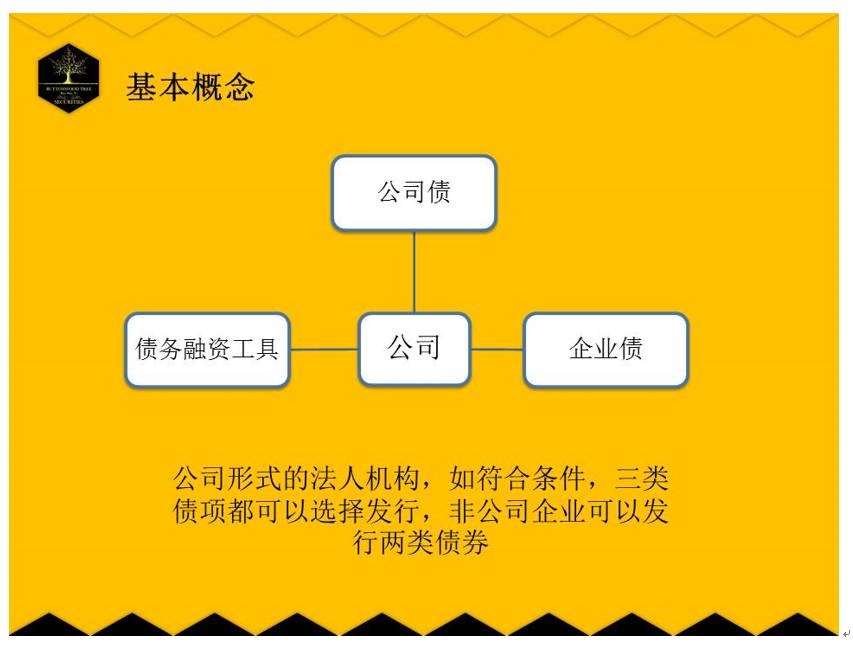

综合上面三个概念可以看到,实际上不管是企业债、公司债还是债务融资工具实际上都是还本付息的有价证券。通常,约定俗成讲的,广义上的企业债券实际上也包含了全部的企业信用债券的类型。同时,如果公司形式的法人机构符合条件的话,那么这三类债项其实都是可以选择发行的,非公司企业可以发行两类债券:债务融资工具、企业债。