机制已理顺,“十三五”看新大冷

核心投资逻辑

※ 机制已理顺,新大冷扬帆起航动力十足:自2014年管理层换届以来,新任管理层团队先后推出股权激励、管理层持股平台对集团增资、宣告无实际控制人制度,显示出超强执行力。1)实施股权激励,打造利益共同体:公司2014年和2016年先后推出两期股权激励,激励范围包括董事长及中层管理人员等,总人数达到152人,总股数达到2303万股。2)2015年公司公告无实际控制人制度,公司运营潜能有望实现进一步释放。3)2015年公司管理层持股平台对集团增资,持股比例达到20.2%,管理团队话语权进一步增强,形成集团与上市公司利益共同体;

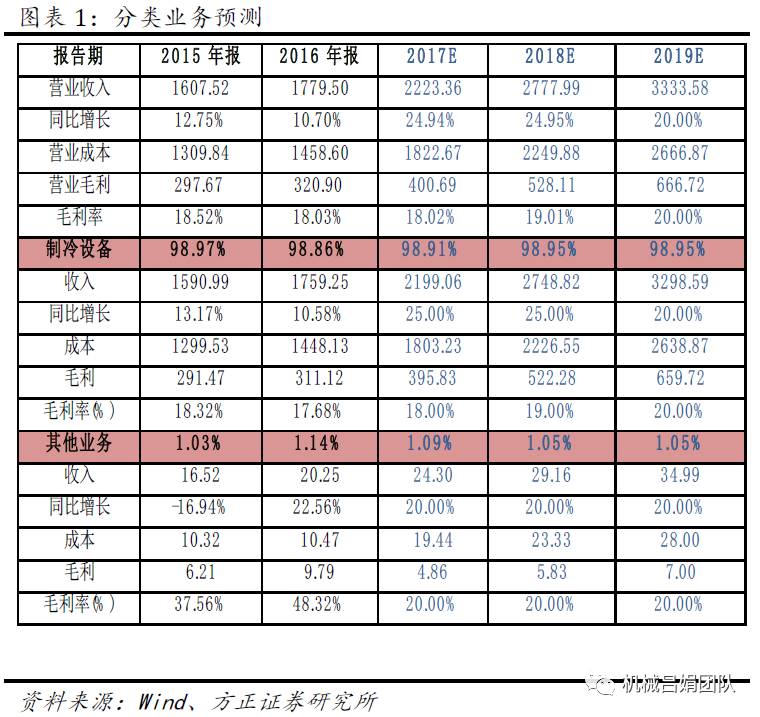

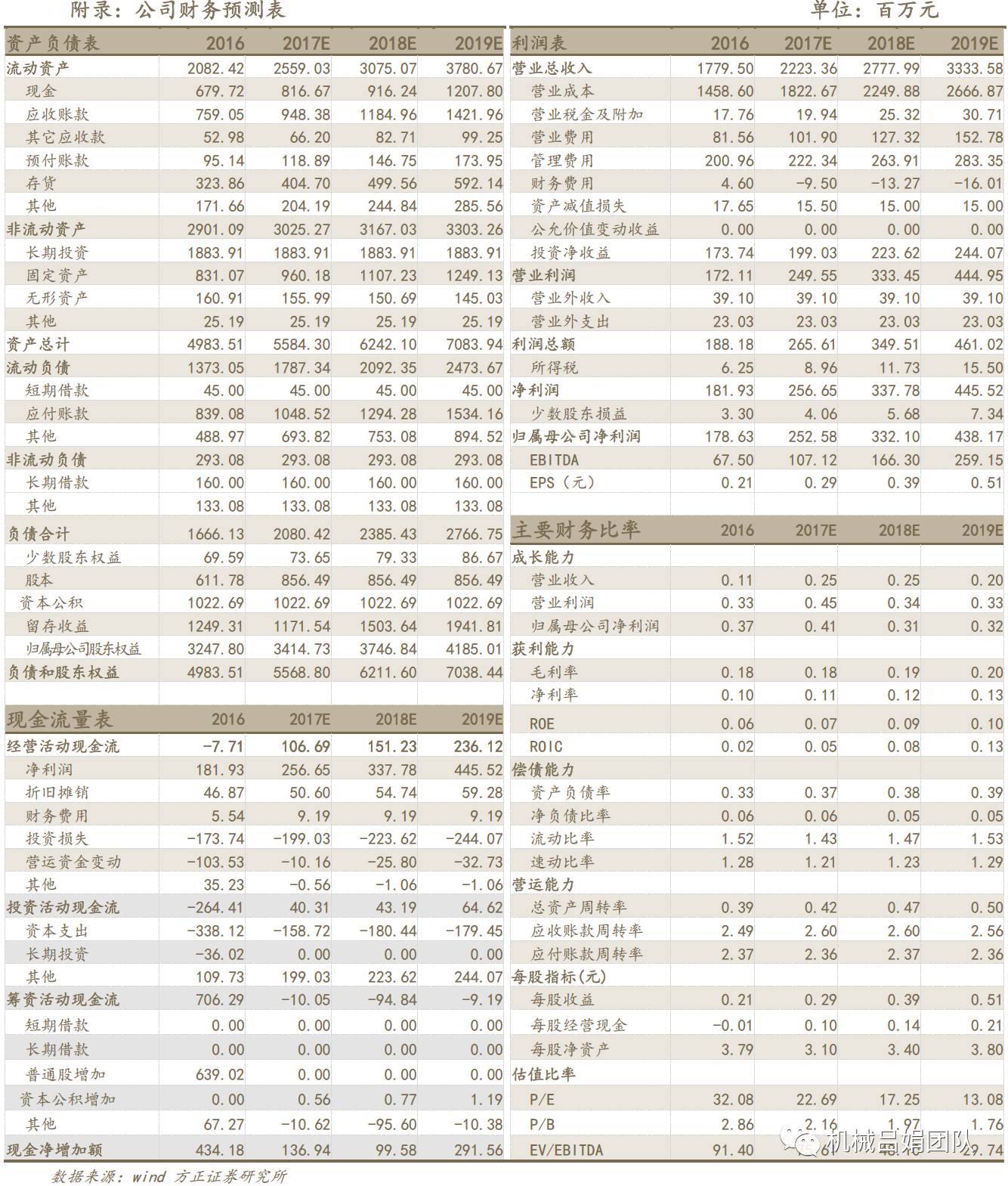

※ 收入端及费用端双管齐下,母子公司盈利能力有望大幅改善:公司历史上净利润最主要来源为投资收益这块,母子公司盈利能力较弱,我们认为这种情况在逐渐改变:1)子公司武新制冷实现从单纯制冷向膨胀制热转型,新产品示范点在全国的区域布局基本完成;子公司冰山工程新产品新业态项目不断实现落地实施。子公司冰山服务配件收入及维保收入继续大幅增长,远程监控上线突破100家。子公司冰山空调不断拓展下游应用范围,新领域新产品销售收入占比超过30%。2)通过内部资源优化整合,实现研发平台、服务平台、销售平台和工程平台的统一,有效控制公司三费率;搬迁到新工厂,能够实现整体运行效率将提升15%以上,制造成本降低5%,人工费用降低8%。通过收入端和费用端双重管控,母子公司盈利从2016年第四季度开始改善,从2017年开始改善效果将更加明显。

※ 集团公司优质资产持续注入预期强烈:2017年一季度公司启动了对冰山集团优质股权首批收购,收购冰山集团所持冰山国贸、冰山金属技术股权。集团直接持有与冷热产业相关优质股权,预计在条件成熟时择机分批注入上市公司,完善冷热产业链条。

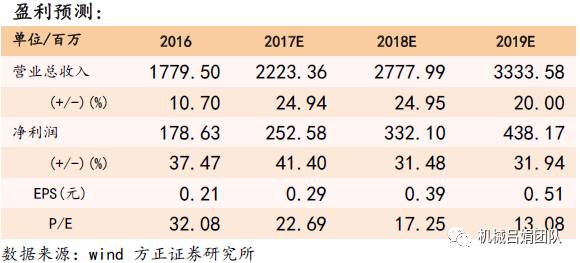

※ 盈利预测与评级:预计公司2017-2019年归母净利润为2.52、3.32、4.38亿元,同比分别增长41.4%、31.5%、31.9%,对应EPS为0.29、0.39、0.51元,对应PE分别为22.7、17.3、13.1倍,首次覆盖,给予推荐评级。

※ 风险提示:冷链行业发展低预期,公司新产品推广低预期

方正机械吕娟团队:用研究创造价值,为您保驾护航!