【经济逻辑】:解读当前经济现象,剖析背后经济本源,寻找宏观与微观的必然逻辑,只做大宗商品衍生品领域内的深度阅读,为用户提供最有价值的宏观研究,产业链调研,产业链基本面深度研投,致力于大宗商品衍生品领域内最具价值自媒体平台

我们和他们,究竟谁是傻X?

这部电影的同名原著是我看过最励志的财经书籍之一,里面从头到尾讲的都是一群神经病、自恋狂和门外汉是如何在07年次贷危机中吊打全球顶级金融机构的。最重要的是,全是真人真事!

貌似电影的演员阵容还挺牛X的。左边那个是Bale,右边的是Pitt,不知道国内啥时候放

就拿书中的德意志银行交易员李普曼(Greg Lippmann)来说,这家伙的自恋狂症状简直严重到了要送医院的地步,是全公司人眼中的天字第一号大傻X。有一次别人打电话到公司找他,接电话的同事哈哈大笑,说:“你找这人干吗?他脑子有毛病的啊。”

但这个自恋狂却是第一个看出次贷危机苗头的人。为了证实自己的观点,他不顾高层的极力反对做空了大量次贷债券。几个月后危机爆发,这笔交易立刻就赚了37亿美金。

而成为他交易对手的倒霉蛋则是宇宙第2大投行摩根士丹利。除了输给李普曼37亿之外,他们还在其他几笔相同的交易中赔掉了50多亿美金。要不是日本三菱勇当接盘侠给了90亿救命钱,摩根士丹利这公司多半已经不存在了。

这也正是次贷危机最让人觉得邪门的地方:全球第一大银行花旗股价跌到了几毛,差点嗝屁;全球第一大保险集团AIG赔得倾家荡产,花了美国政府1900亿美金才救活;而金光闪闪的华尔街5大投行更像串鞭炮一样噼里啪啦炸了3家。

总之,在这场危机中越牛逼的公司死得越惨,而把它们搞死的人却都是像李普曼这样的歪瓜裂枣。下面照片里的人,就是这帮歪瓜裂枣中最牛逼的一个——约翰·保尔森(John Alfred Paulson)。

这孙子今年才61,身家已经100多亿了,是最有希望赶上巴菲特的投资人之一

之所以说这家伙牛逼,首先是因为他胆儿够肥。要知道做空这事风险可不是一般大,稍不小心就死无葬身之地。前面提倒的李普曼做空了37亿的次贷债券,已经把他的领导吓得屁滚尿流,差点就把他给开除了。

那保尔森究竟做空了多少次贷债券呢?200多亿。

话说这个规模简直是空前绝后。1992年索罗斯狙击英镑时杀得天昏地暗全球震动,全部做空头寸也就100亿左右。

当然了,光大是不够的,技巧也非常重要。别人做空次贷债券发了横财,都抱着钱回家享清福去了,只有他还在那儿换着各种体位蹂躏那些金融机构。

这个王八蛋先是做空了次贷债券,一口气从华尔街大机构那儿薅了150多亿。当那些机构被薅得死去活来痛不欲生的时候,他又做空它们的股票,再次怒薅几十亿。结果没过几天,贝尔斯登和雷曼兄弟就被薅挂了。

就这样他还觉得不过瘾,又一转身杀过了大西洋,把苏格兰皇家银行、巴克莱这些大英帝国的百年老店也给薅得鸡飞狗跳。

当时有英国报纸甚至登出了这样的文章:

“像保尔森这种恶魔就应该扒光了拉出去游街,然后吊死在路灯柱上!”

我脑中突然闪过了这个画面

就这么从07年一路猛薅到09年,保尔森的基金在短短两年里赚了200亿美金,而他个人的收入更是创了华尔街历史上的最高记录——两年60亿。而在此之前,他的全部银行存款也就几千万而已,在街上属于纯屌丝级别。

这事儿传开之后所有人都崩溃了,大家都在相互打听“这孙子是哪儿冒出来的?”

要说最崩溃的,那还是做空之神索罗斯大爷。当时他老人家已经退休躺着了,基金也都交给了别人打理。但听了这消息后他一轱辘就从床上跳起来,到处找人约保尔森见面。

前些年我看书看到这段心里暗笑:80岁的人还这么争强好胜。不过想想也是,他老人家当年拳打英格兰脚踢东南亚,还把俄罗斯、日本和墨西哥的外汇市场给搅了个遍,那都是脑袋别在裤腰带上的干活,最后也就赚了几十亿。现在突然冒出来一个年轻后生,汗都不出就一百亿一百亿的往回捞钱,你说怎么能不心惊肉跳?

要说保尔森这人也是鸡贼的很,和索罗斯见了面之后满嘴的客套话,要不就是闷头吃饭,要紧话那是一句也没有,把他给气得。

不过索罗斯大爷也有办法,接下来几个礼拜他拉下老脸一次次地往保尔森公司跑,见面就说一堆“老司机带带我”这样的话,再加上他侄子彼得·索罗斯又是保尔森哥们,最后保尔森也拿他没辙,只好把诀窍给大致说了一下。他赶紧回去依样画葫芦,立马就赚了十几亿。

其实

保尔森那诀窍的核心说穿了就是一句话:只要房价一下跌,大批的房奴都会还不起按揭贷款。

看到这儿你可能会觉得我在胡说八道——这TM不是人人都知道的常识吗!没错,但当时的华尔街没人知道。

确切的说,是没人能证明这一点。由于美国几十年都没有出现全国性的房价下跌,所以即使你这么认为,也找不到数据来佐证这个观点。

而保尔森是怎么知道的呢?说来也是搞笑。这家伙早年都一直在炒股票和债券,压根就没接触过房地产市场。但在04年的时候,因为刚讨了老婆又生了娃,他就想要买套大点的房子改善下生活水平。

结果去中介那儿一问就把他给吓尿了,他家附近稍微看得上眼的房子价格都要上千万,要知道他自己10年前买房的时候可只花了20多万。

这里我要稍微介绍一下背景,我们都知道次贷危机是美国佬乱买房,金融机构乱发房贷导致的,但很多人可能并不清楚乱到什么程度。

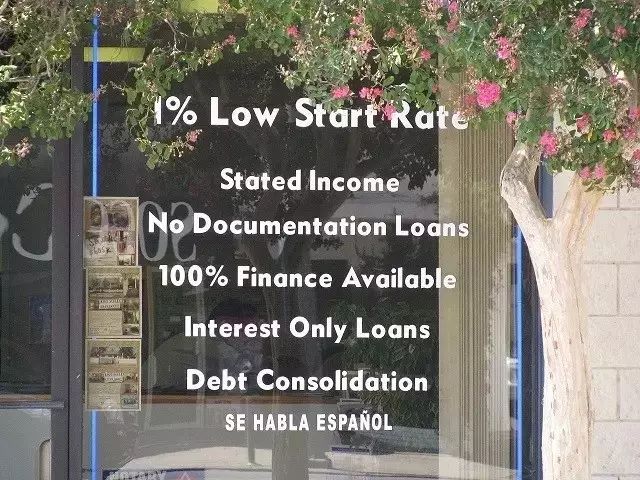

所谓“次级贷款”其实只是婉转的说法,实际的意思是“发给买不起房的穷逼的贷款”。当时的美国的房地产市场那绝对叫一个锣鼓喧天红旗招展人山人海。

一个牙买加来的小保姆能在纽约皇后区买5套房(差不多相当于帝都的通县和魔都的嘉定)、一个跳脱衣舞的妹子能在拉斯维加斯买5套房。

最离谱的是有个墨西哥来的家伙,中介问他:“买房要有工作才能贷款,你的工作是啥?”他说:“我就一街头杂耍卖艺的,哪有工作?”中介说:“那没问题,你去街上穿着衣服拍张照,就能当工作证明啦。”

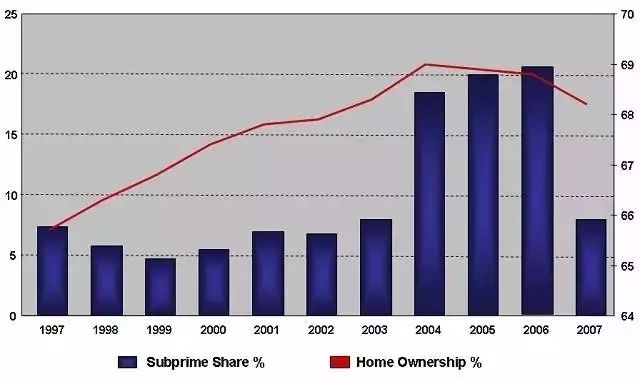

图中蓝柱是美国次贷占所有贷款的比例。在04-06年达到了20%左右的惊人数字

保尔森听说了这些事之后惊得下巴差点没掉下来,心说这是要疯啊,早晚得出大事。这家伙平时抠门得不行,这时候突然大方了起来,拍了200万给手下小弟,让他们把全国各地的按揭贷款数据、房价数据全都买回来,越多越好。

数据拿回来之后,他和手下们整天趴桌上分析,最后发现了一个规律——去掉通胀因素之后,一个地区的房价涨幅和按揭贷款违约比例是负相关的。翻译成人话就是“房价一下跌,房奴就不还贷了”。

其实他们这个发现都算不上独家。当时李普曼手下有个小弟叫徐幼于,是复旦大学数学系毕业的。这家伙连英语都说不利索,却是个数学天才,当年拿过全国奥数二等奖。他发现了这个规律之后告诉了李普曼,

然后李普曼又告诉了全公司的人,而他们的反应却是“呵呵,滚”。

当时华尔街流行的观点是按揭贷款违约比例取决于利率和就业率。利率高、就业率低房奴压力就大,利率低、就业率高压力就小。

这种观点看上去似乎成立,但忽略了一个重要因素:房奴要是还不起房贷,是可以把房子抵押了贷款来还的。

其实当时这种做法已经非常流行了,那些金融公司怕“抵押贷款”说起来难听,还发明了一种新的叫法叫“资产再利用”,简直妥妥的高大上。

而前面说的什么“小保姆买5套房”都是用的这一招:买一套,然后抵押换了钱再买一套……

总之只要房价涨,这个把戏就可以永远玩下去,但要是房价一跌就不灵了。

当时非常流行的一种按揭方式是:前两年只需要还极少的钱,但是从第3年开始逐年递增,许多美国人都被这招坑惨了

接下来保尔森他们又收集了全国各地的房价数据,发现前几年各地的房价都冲上了天,但最近有些地方的房价已经停止上涨了。他们又看看华尔街同行们依然热火朝天大干快上的样子,心中一个疑问油然而生:

我们和他们,究竟谁是傻X?

因为心里没底,他们先发了一圈咨询邮件给各大投行。

为了不至于显得像个逗比,保尔森都没敢亮出真实观点,

只是问了一句“要是房价涨得慢一些会发生什么?”结果连一个正经回复都没收到。

邮件不行那就请人来呗。他们先是联系了摩根士丹利的交易员,请他们上门来聊聊怎么做空,结果人家是穿着polo衫来的,坐下来第一句话就是“有话快说,我们一会还要去打高尔夫呢!”

随后保尔森又找来了老东家贝尔斯登的人,因为有点沾亲带故,对方的话就说得比较客气:“你们是很好的客户,所以为了你们着想,还是别这么搞比较好。”

相比这帮家伙,高盛的交易员明显就要高出一个档次。他虽然不认为房价会跌,但保尔森大手笔做空房市的做法还是引起了他的警觉,为了万全起见,他决定主动上门拜访保尔森一次。

结果这次拜访就成了打哑谜的游戏——他拼命想要问出保尔森做空的根据是什么,

而保尔森则拼命装傻充愣,想让他觉得自己是个傻逼。

问了半天问不出什么,高盛的交易员最后只好摊牌说:“我们高盛和其他许多客户都和你持相反的观点。”听了这话,保尔森他们赶紧给他灌米汤:“大大说得对!你们高盛那么牛逼,我们哪赶得上!”好说歹说,总算是他给哄走了。

没想到这家伙刚回到办公室,保尔森那边电话又来了:“我们还要加注,继续做空。”差点没把他气吐血。

至于接下来发生的事情我们都知道了:

一年之后,美国的房价就跌了30%,上千万人的房子被银行收走,各大金融机构的损失超过3万亿。

这时候,一向人畜无害,整天装傻充愣卖萌的保尔森终于露出真面目了。

2008年2月20日,贝尔斯登邀请他和其他10多个基金经理去公司用午餐。好吃好喝地招待了他们一番之后,贝尔斯登的几个高管开始轮番讲话,说公司并没出什么大问题,希望他们看在曾经共事过的份上,把撤出贝尔斯登的资金再放回去。

他们说完之后,大家又随便问了几个问题,眼瞅着就要散会了。

这时保尔森举起了手。“Sam(贝尔斯登的COO),你知道你们有多少问题资产吗?”

“这个我不太清楚。”

“大概多少?”

“要不我回办公室查一下再告诉你。”

“那我来告诉你,是2200亿。而你们的股票只有140亿。你们快完了。”

当天晚上,这段对话传遍了华尔街。

22天后,贝尔斯登现金流枯竭。

24天后,贝尔斯登被摩根大通以白菜价收购。

这里顺嘴说一句,那时候其实别说是贝尔斯登了,连华尔街最横的高盛也被人家挤兑得一点辙都没有。

当时索罗斯的副手德鲁肯米勒想要撤出放在高盛的资金,高盛董事长想要留住他,但又拉不下脸来跪舔,只好语带威胁地说了句:“你这么做,可是会影响我们之间良好关系的。”而德鲁肯米勒的回答是:“去你妈的关系,我就关心我的钱。”

在次贷危机过去之后,还发生了一个很有意思的小插曲。

由于美国人民对那帮做空的家伙恨之入骨,国会就假模假式地召开了一个听证会(其实就是公审大会),把索罗斯、保尔森等人都给叫过去让大家吐槽一番出出气。

结果有个国会议员问了这么一个问题:“我早上出门前邻居问我,坐在地球上最牛逼的富豪面前会是什么感觉?”

你说这TM算什么鬼问题?

放心,只要你够作,肯定会死的

最近有很多人问我这么一个问题“为啥撸主你每次聊的都是老外,不聊中国人?”今天我就来说说为什么吧。

其实不是我不想聊中国人,而是天朝企业家的玩法太高级,我这种土鳖三脚猫根本看不懂啊!

就拿前两天的宝能系恶意收购万科来说。其实恶意收购在国外也算稀松平常,不叫什么事(上次我们聊的Dan Loeb就是恶意收购大师)。至于宝能系的老板乐意层层加杠杆,借一屁股债去硬干,那也是人各有志,没我们外人什么事。

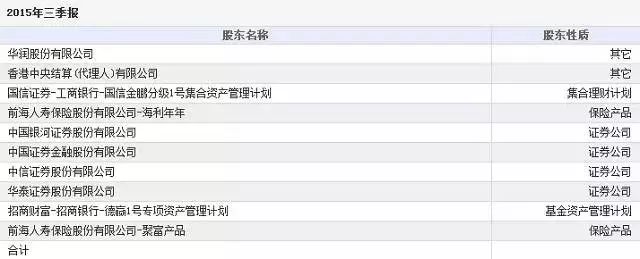

但你TM把前海人寿投保人的养老钱拿去玩儿,这又算几个意思?在国外,恶意收购这么刺激的事都是土豪和对冲基金干的(反正你有钱,赔了政府也不用给你擦屁股),我都没听说过人寿保险也能玩这个。

把脑袋别在裤腰带上冲杀,这叫企业家的冒险精神,把成千上万老头老太的脑袋别自己裤腰带上冲杀,这叫……我也不知道叫什么好了,要不你来?

万科三季报。我只能说,你们城里人太会玩了

要知道杠杆(说白了就是借钱投资)这东西一向是毒性最大的猛药,不管是多牛逼的人还是机构,玩脱了没有不死的。

摩根士丹利屌不屌?花旗银行阔不阔?AIG牛不牛逼?07年不也个个赔得哭爹喊娘。当时华尔街上最牛逼的高盛和摩根大通反而杠杆最小。为什么?人家知道厉害。

不过要说加杠杆加出来的第一大惨案,那还是传说中的长期资本管理公司(Long-Term Capital Management, LTCM)。

他们公司高层阵容的豪华程度要搁到足球界,那就相当于把巴萨皇马拜仁恒大的球员拼成一个队来踢球,见过的人几乎没有不跪的。

比如他们公司有个合伙人叫罗伯特·默顿(Robert C. Merton),这家伙的老爹是著名社会学家,“马太效应”这词就是他爹发明的。而他的老师就更牛逼了——诺贝尔奖得主保罗·萨缪尔森,全世界的大学都在用他写的经济学教材。

这也就算了,更离谱的是萨缪尔森老爷子居然还是这家伙的脑残粉,对他崇拜得不要不要的。他居然说过这么一句话:罗伯特·默顿是金融学领域的牛顿。

我最早是在某个国内博客看到这句话的,心说这TM肯定是胡编的吧?堂堂经济学祖师爷哪能说出这么羞耻的话来。结果刚才一查资料,发现他还真说过!真让人三观尽碎。

不过罗伯特·默顿也的确够牛逼。没过几年,他就发明了轰动全球的金融风险管理模型——Black-Scholes模型。而且为了不和同行抢风头,他还故意等Fischer Black和Myron Scholes的论文发表之后才公布研究成果(所以模型没有以他命名)。

这种集智慧和风度于一身的做法引得全球同行纷纷点赞。虽然模型没他名字,但诺贝尔奖委员会还是硬塞了一个经济学奖给他。

扯远了。总之在罗伯特·默顿之后,后来和他一起得诺贝尔奖的Myron Scholes很快也加入了公司。再后来居然连美联储副主席David Mullins也被忽悠着入了伙,再加上创建公司的交易大师John Meriwether,长期资本管理公司组建了一个吓死人的无敌阵容。

公司开张的第一件事当然就是筹集资金了。我们上次也说过,基金开张时要筹点钱,那都得跟要饭似的四处跪舔。而但他们出去和投资人谈判的时候,那逼格简直亮瞎狗眼,对话一般都是这样的:

“你们基金的投资策略是什么?”

“那可不能说。”

“那不会有风险吗?”

“我们有金融风险管理之父罗伯特·默顿和Myron Scholes。”

“那政策风险呢?”

“我们有美联储副主席David Mullins。”

“那交易怎么办?”

“我们有华尔街最赚钱的团队:所罗门兄弟公司原班人马。”

“大大,钱拿去,请赶紧带我飞!” (好吧,这句是我脑补的)

总之他们一跑出去投资者都追着给钱,而且越没见过世面的给得越多。什么台湾日本泰国巴西科威特新加坡,这些平时八竿子打不着的银行最后全都入了伙。

不过有一个人对他们公司却非常不感冒,那就是老狐狸巴菲特。为了得到他的投资,John Meriwether亲自上门游说了好几次,巴菲克对他客气得不行,美好祝愿说了一大堆。但要钱,那是一毛也不给。

但不管怎么样,他们的开局都算是梦幻级的:

一开张就拿到了12.5亿美元的投资。

要知道别的基金一般可都是千八百万起步的。就算是Barton Biggs(写《对冲基金风云录》那位)这样的超级大牛,起步时有个两三亿都把他美得直冒鼻涕泡了。

Barton Biggs当年可是摩根士丹利的首席战略官

前面闲扯了半天,现在说说他们的投资策略。其实长期资本管理公司的投资策略可以说是地球上风险最小的之一。