1、港股今年上半年盈利改善十分明显,尤其是上游资源、中游制造和地产建筑

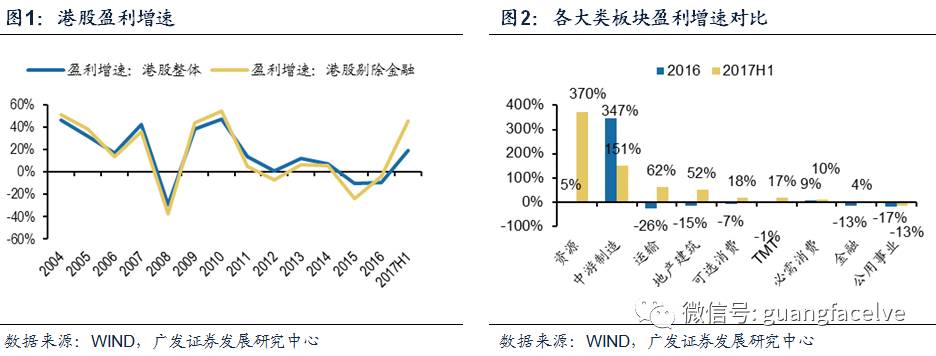

相对于去年年报,港股今年上半盈利明显改善。港股剔除金融的2017年中报盈利增速为45%,相比于2016年年报的-6%明显改善。

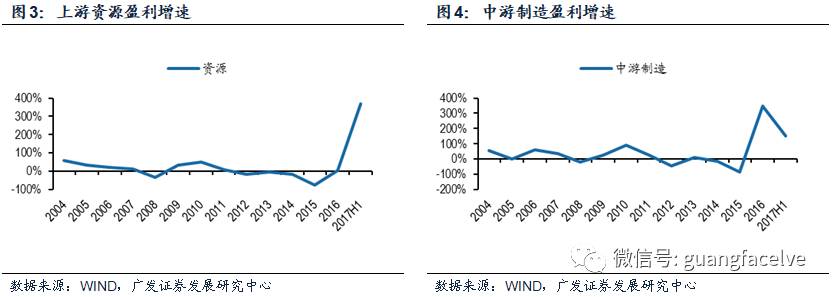

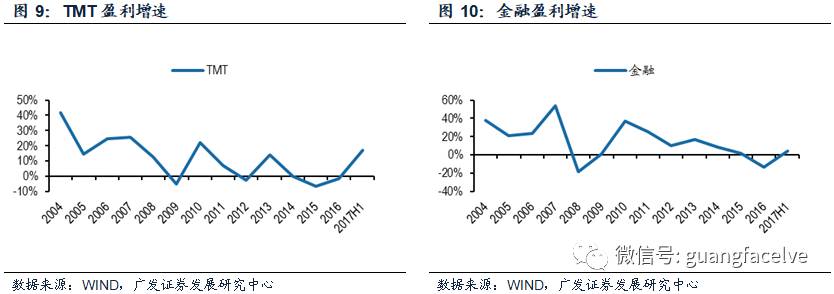

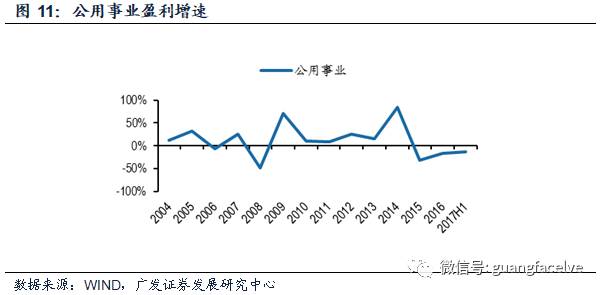

分大类板块看,盈利增速最高的是具有明显周期属性的上游资源、中游制造、运输和地产建筑;大消费中,可选消费盈利增速的提升幅度高于必需消费;TMT和金融板块盈利增幅由负转正;公用事业是唯一盈利负增长的板块。

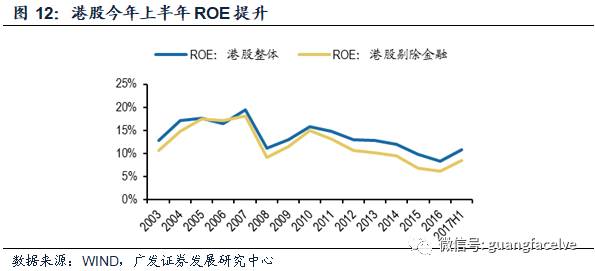

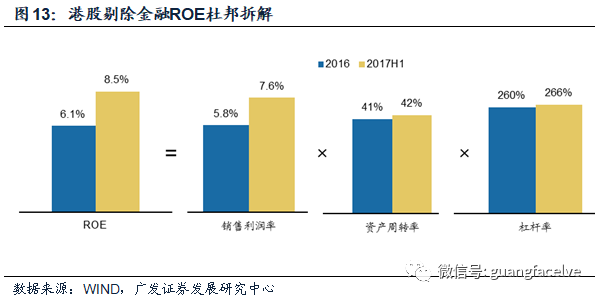

2、港股剔除金融今年上半年ROE明显改善,销售利润率提升是主因

港股剔除金融ROE明显改善,港股剔除金融今年中报年化ROE为8.5%,比去年年报6.1%提升2.4个百分点。杜邦拆解显示,杜邦三因子均有改善,其中销售利润率提升是ROE改善的主因。

3、预计今年中报是港股盈利增速高点,后续盈利增速将回落

A股剔除金融盈利增速从一季报的48.7%回落到中报的33.4%,我国工业企业利润累计同比增速从今年2月份的31.5%回落至7月份的21.2%。考虑到港股与国内经济密切相关,预计今年中报是港股盈利增速高点,港股下半年盈利增速将回落。

4、港股短期风险渐现,重点关注9月份美联储的缩表风险

第一,考虑到今年中报可能是港股盈利的最高点,盈利改善对港股的推动力预计将逐渐退却;第二,美联储9月份可能会正式启动缩表行动,届时可能对港股带来一定负面影响;第三,港股通8月份净流入规模仅为79亿港元,与前七个月均值263亿港元相比大大缩水;第四,目前恒指已逼近2015年的高点,投资者获利回吐压力较大。综上,港股短期风险渐现,投资者尤其需要关注9月份美联储缩表风险。

5、上月市场回顾:港股量价齐升,原材料、工业和资讯科技领跑

港股8月份量价齐升,恒生指数8月份上涨2.37%,全部港股当月日均交易额环比增加14.61%;行业方面,原材料和工业表现不错,资讯科技业延续强势;

港股通方面,从价来看,港股通指数上月表现与恒生指数整体持平,大型股表现优于小型股;从量来看,港股通上月净流入资金量显著回落,交易额占比有所下降。

核心假设风险:美联储缩表时间及缩表影响与预期不一致。

截至2017年8月31日,港股上市公司中,会计年结日为12月31日的港股上市公司共有1506家,其中有1474家上市公司发布了今年上半年业绩,我们根据这1474家港股上市公司进行业绩分析。

港股整体2017年中报盈利增速为19%,相比于2016年年报的-10%明显改善;港股剔除金融的2017年中报盈利增速为45%,相比于2016年年报的-6%明显改善。

分大类板块看,盈利增速最高的是具有明显周期属性的上游资源、中游制造、运输和地产建筑;大消费中,可选消费盈利增速的提升幅度高于必需消费; TMT板块和金融板块盈利增速由负转正;公用事业是唯一盈利负增长的板块。

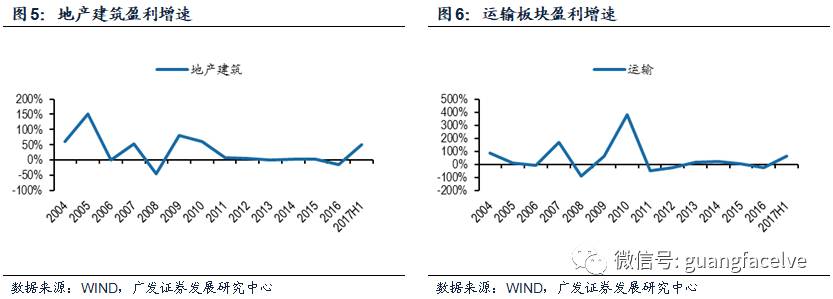

上游资源板块盈利增速由去年年报的5%上升到今年中报的370%,盈利改善最为明显。上游资源板块主要包括石油、煤炭和有色。以龙头公司为例,石油中的三桶油今年中报合计盈利增速为347%、有色中的江西铜业盈利增速为51%。

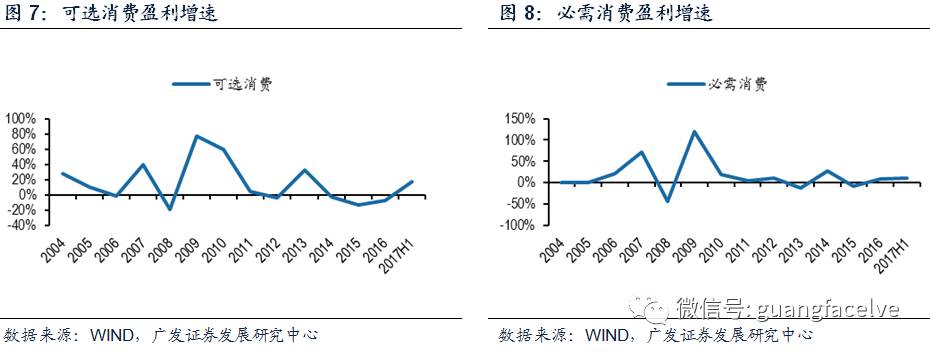

中游制造板块盈利增速由去年年报的347%回落到今年中报的151%,盈利增速虽有回落,但增速绝对值依然很高。中游制造板块主要包括建材、机械设备、造纸、钢铁、电气设备、化工、交运设备等。以龙头公司为例,建材中的海螺水泥今年中报盈利增速为101%、机械中的中联重科扭亏为盈、造纸中的理文造纸盈利增速为53%、钢铁中的鞍钢股份盈利增速为508%、化工中的东岳集团盈利增速为130%。

运输板块盈利增速由去年年报的-26%上升到今年中报的62%。运输板块主要包括航空、港口、航运等。以龙头公司为例,航运中的中远海控和中远海发均扭亏为盈、港口中的招商局港口中报盈利增速为86%。不过由于今年油价同比上涨,航空公司盈利普遍下滑。

地产建筑板块盈利增速由去年年报的-15%上升到今年中报的52%。地产板块主要包括地产开发和建筑。以龙头公司为例,地产开发中的中国海外发展盈利增速为10%、中国恒大盈利增速高达834%、建筑中的中国交通建设盈利增速为10%。

大消费中,可选消费盈利增速的提升幅度高于必需消费。可选消费盈利增速由去年年报的-7%上升到今年中报的18%,必需消费盈利增速由去年年报的9%微升到今年中报的10%。

TMT和金融板块盈利增速由负转正。TMT板块盈利增速由去年年报的-1%上升到今年中报的17%,金融板块盈利增速由去年年报的-13%上升到今年中报的4%。

公用事业是唯一盈利下滑的板块。公用事业板块今年中报盈利增速为-13%,主要原因是火力发电企业的盈利同比下滑。对火电厂而言,动力煤在成本中占比超过一半,而与去年同期相比,今年上半年动力煤平均价格同比涨幅高达56%。火电厂成本大幅提高,但电价受行政管制,利润下降在所难免。火电厂利润下降与煤企利润上升构成镜像。

港股剔除金融ROE明显改善,ROE改善原因主要是销售利润率提升。港股剔除金融今年中报年化ROE[1] 为8.5%,比去年年报6.1%提升2.4个百分点,增幅为40%。杜邦拆解显示,港股剔除金融ROE的杜邦三因子全在改善,主要上行动力来自于销售利润率的提升。相比于去年年报,销售利润率从5.8%上升到7.6%,提升了1.8个百分点,增幅为32%;资产周转率由41%上升到42%,提升了1.5个百分点,增幅为4%;杠杆率由260%上升到266%,提升了5.9个百分点,但增幅仅为2%。

[注1]:本文对半年ROE的处理采用简单年化,即年化ROE=半年ROE×2。

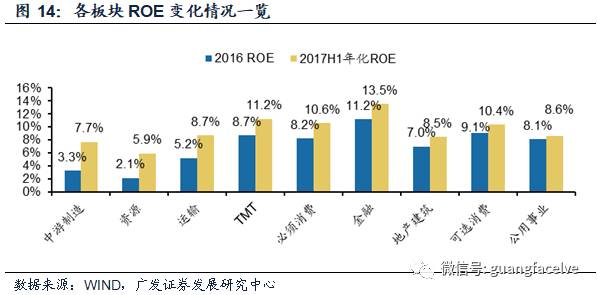

分板块来看,今年上半年ROE改善最为明显的是中游制造和上游资源,公用事业ROE改善幅度最小。中游制造今年中报年化ROE为7.7%,比去年年报提升了4.4个百分点;上游资源今年中报年化ROE为5.9%,比去年年报提升了3.8个百分点;公用事业今年中报年化ROE为8.6%,仅比去年年报提升0.5个百分点。

1.3 预计今年中报是港股盈利增速高点,后续盈利增速将回落

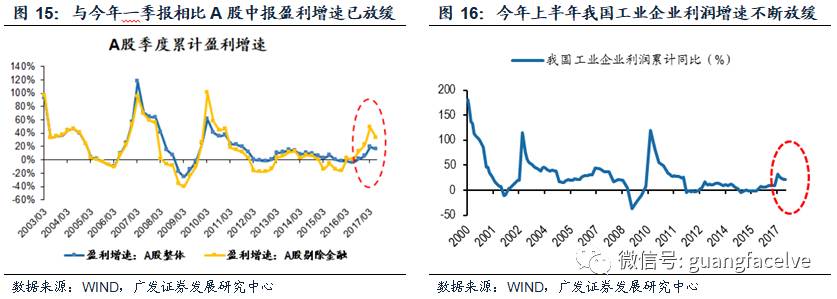

A股中报盈利增速和我国工业企业利润增速均出现回落。A股剔除金融盈利增速从一季报的48.7%回落到中报的33.4%,我国工业企业利润累计同比增速从今年2月份的31.5%回落至7月份的21.2%。考虑到港股与国内经济密切相关,预计今年中报是港股盈利增速高点,港股下半年盈利增速将回落。

A股中报盈利增速和我国工业企业利润增速均出现回落。从A股盈利增速来看,A股剔除金融的2017年中报盈利增速为33.4%,相比一季报的48.7%已出现回落;从国内工业企业利润来看,2017年2月份我国工业企业利润累计同比增速达到31.5%的高点,随后逐步回落,到7月份已放缓至21.2%。

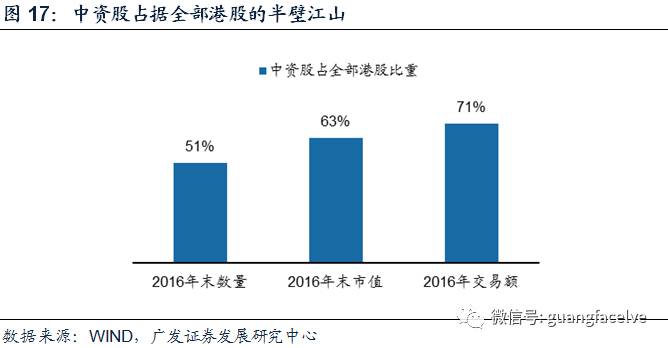

港股与国内经济密切相关,预计港股下半年盈利增速将回落。无论是从数量、市值还是交易额来看,中资股在港股中占比都超过一半,港股盈利与国内经济基本面的关联度很高。考虑到A股中报盈利增速和我国工业企业利润增速逐步回落的现状,我们预计港股下半年盈利增速也将回落。

1.4 港股短期风险渐现,重点关注9月份美联储的缩表风险

第一,考虑到今年中报可能是港股盈利的最高点,随着大多数港股上市公司中报业绩披露完毕,盈利改善对港股的推动力预计将逐渐退却;第二,美联储9月份可能会正式启动缩表行动,届时可能对港股带来一定负面影响。美联储缩表是对此前货币量化宽松的反向操作,缩表对香港市场的影响存在着不确定性;第三,港股通8月份净流入规模仅为79亿港元,与前七个月均值263亿港元相比大大缩水;第四,目前恒指已逼近2015年的高点,加之今年前八个月累计涨幅为27%,投资者获利回吐压力较大。综上,港股短期风险渐现,投资者尤其需要关注9月份美联储缩表风险。