文 戴康/张馨元

新财富请支持华泰策略戴康团队!

市场仍是“水”主沉浮,在流动性缓和末期,选择同时满足(1)历史上相对收益受流动性收紧影响较小;(2)A股层面资本开支持续扩张,反映行业集中度提升、下游需求好;(3)现金流好;(4)有可耙定的高频先行指标的行业。我们自5.14以来持续推荐的稀有金属非常符合。行业配置继续推荐“三低一高”电子、商贸零售、稀有金属+保险银行。中观:内生性资源品动力煤、稀土等价格继续上涨;钢价回升;重卡持续热销,半导体设备高景气;5月交运货运量增速加快;下游商品房成交量环比提高,家电销量增长加快。

政策节奏缓和下估值阶段性修复

6月流动性在量上有所缓和,近两周绝大多数A股行业取得了绝对收益,特别是周期性行业在动力煤、钢铁、小金属及工业金属等价格上涨下,迎来了一波估值修复,引人注目。我们认为,市场仍是“水”主沉浮,在流动性缓和末期,选择同时满足(1)历史上相对收益受流动性收紧影响较小;(2)A股层面资本开支持续扩张,反映行业集中度提升、下游需求好;(3)现金流好;(4)有可耙定的高频先行指标(价格)的行业。我们自5.14以来持续推荐的稀有金属非常符合上述条件。行业配置继续推荐“三低一高”电子、商贸零售、稀有金属+保险银行。

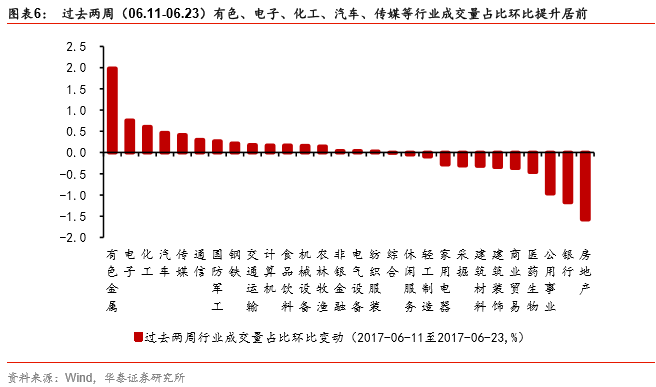

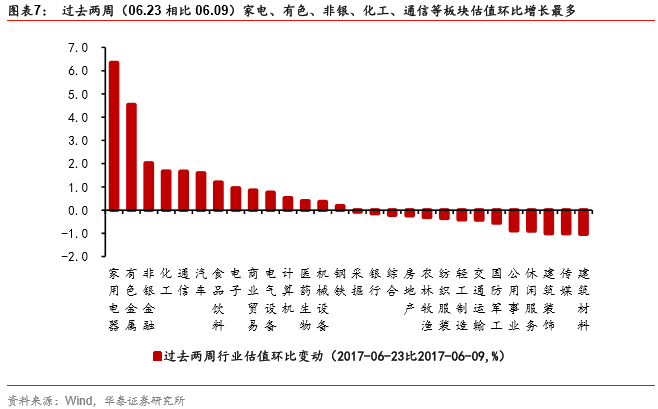

行业表现:有色、电子、化工等过去两周成交量占比提升最多

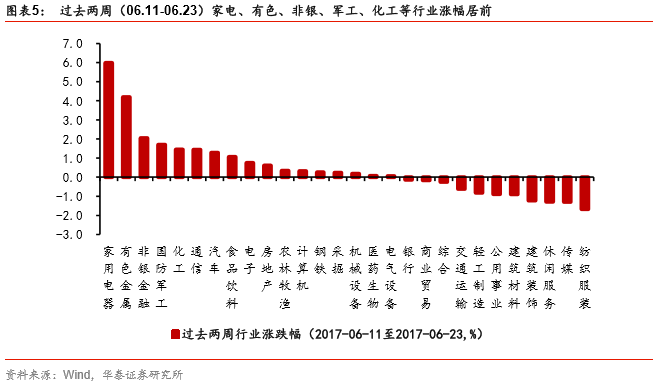

过去两周(06.11-06.23)涨幅前五的行业为家电、有色、非银、军工和化工,分别涨5.99%、4.20%、2.05%、1.70%和1.46%;成交量占比环比提升最多的前五大行业为有色、电子、化工、汽车和传媒,分别环比提升1.98 / 0.76 / 0.61 / 0.47 / 0.41pct;环比减少最多的五个行业为地产、银行、公用事业、医药和商贸,分别环比下跌1.58 / 1.17 / 0.96 / 0.46 / 0.37pct。估值变动看,家电、有色、非银、化工和通信板块估值环比增长最快,分别提高6.35%、4.54%、2.03%、1.67%和1.66%。

上游资源:动力煤价格上行,稀土价格继续上涨

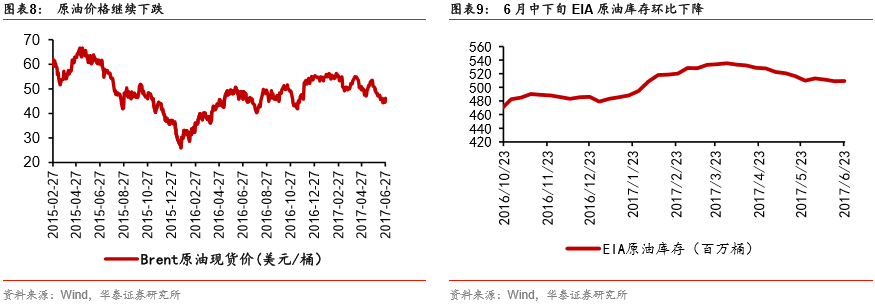

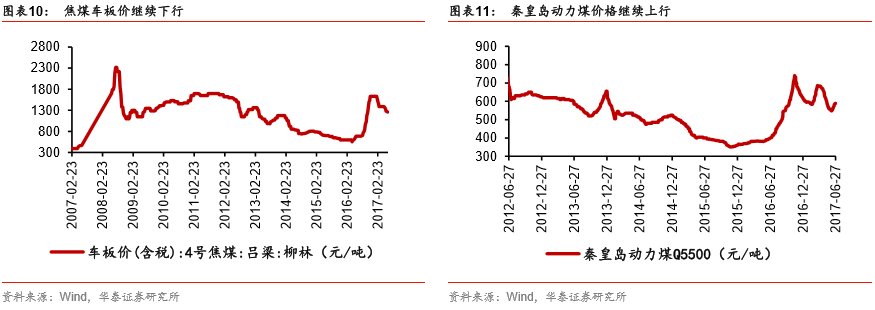

6月中下旬美国EIA原油库存继续环比下降,国际原油价格继续下跌。有色金属方面,受益稀土集团整合、打黑环保收储等供给端改革常态化,稀土、氧化镨、氧化钕等稀有金属价格上涨;LME3个月铜、锌价格明显上涨,铝价继续回落;COMEX金价、银价下跌。受夏季高温用电高峰来临等季节性因素影响,动力煤价格继续上行,焦煤价格下跌;进口铁矿石略有回升,但铁矿石港口库存继续创新高,供给过剩局面未有明显改观,价格回升难以持续。

中游材料:高炉开工率继续提高,水泥价格持续高位回落

钢铁方面,6月中下旬螺纹钢价格回升,螺纹钢和线材社会库存继续降低,冷轧社会库存回落,高炉开工率继续提高。建材方面,受降雨及淡季因素影响,下游需求偏弱水泥价格持续回落;6月中下旬以来玻璃价格维持稳定。化工方面,PTA价格回落、纯碱价格保持平稳、乙二醇价格回升,PVC和涤纶短纤价格继续回落。

中下游制造和交运:半导体设备高景气,重卡持续热销,交运总体向好

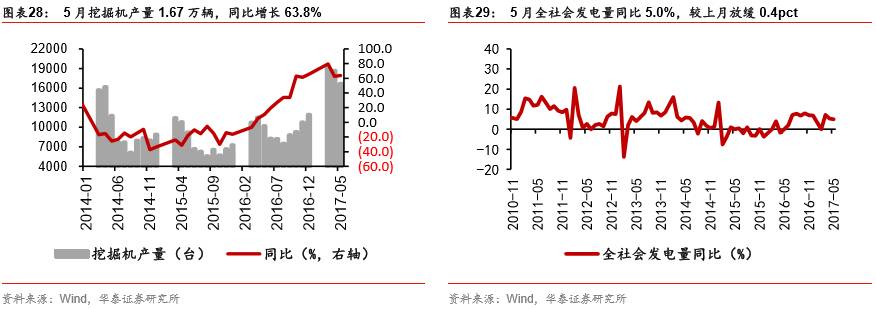

电子制造,受益于存储器厂商和晶圆制造商等需求驱动,5月北美半导体设备出货量同比增41.9%,保持四个月连续增长,费城和台湾半导体价格指数维持高位。机械制造,5月重卡持续热销、增长迅速,其中行业龙头企业销量增速高于行业平均水平;挖掘机产量环比减少、同比增速加快。电力方面,5月全社会发电量和工业用电量同比放缓。交运方面,5月交运行业经济总体向好,营业性货运量和客运量同比加快。

下游消费:商品房成交量环比提高,家电销量增长加快

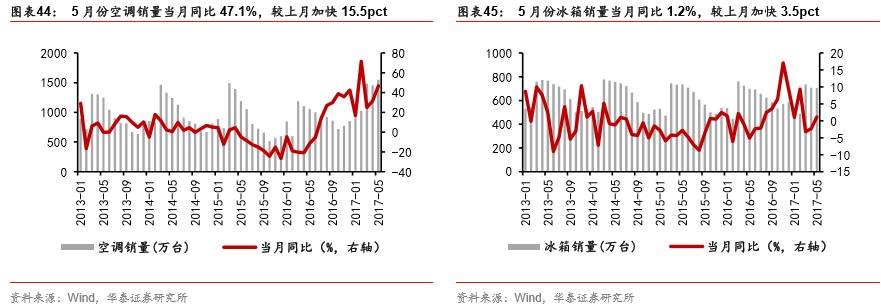

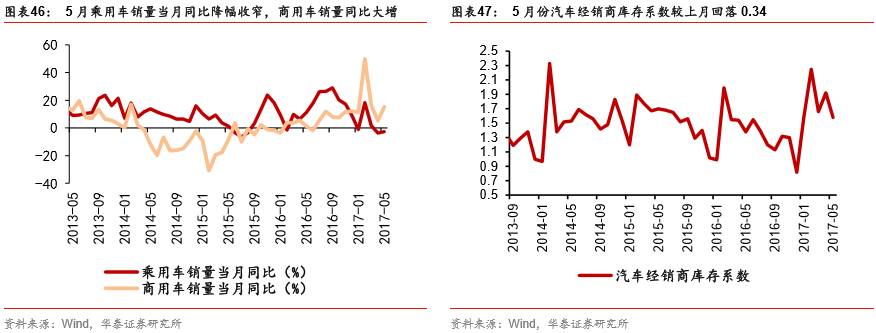

6月中下旬猪肉、蔬菜价格较上旬略有回升;商品棉价格继续高位微幅下滑;柯桥纺织指数较上旬小幅回升;飞天茅台(53度)等高端白酒价格仍维持历史高位。地产,6月中下旬百城土地成交面积较上旬环比提高;30大中城市商品房成交面积较上旬环比提高11.49%,其中一二线城市分别环比提高15.21%、29.70%,三线城市环比下降17.80%。家电,受季节性因素影响5月空调冰箱等销量增长加快。汽车,5月乘用车销量当月同比降幅收窄1.04pct,商用车销量同比大增较上月加快9.97pct。

双周思考:政策节奏缓和下估值阶段性修复

6月流动性在量上有所缓和,近两周绝大多数A股行业取得了绝对收益,特别是周期性行业在动力煤、钢铁、小金属及工业金属等价格上涨下,迎来了一波估值修复,引人注目。我们认为,市场仍是“水”主沉浮,在流动性缓和末期,选择同时满足(1)历史上相对收益受流动性收紧影响较小;(2)A股层面资本开支持续扩张,反映行业集中度提升、下游需求好;(3)现金流好;(4)有可耙定的高频先行指标(价格)的行业。我们自5.14以来持续推荐的稀有金属非常符合上述条件。行业配置继续推荐“三低一高”电子、商贸零售、稀有金属+保险银行。

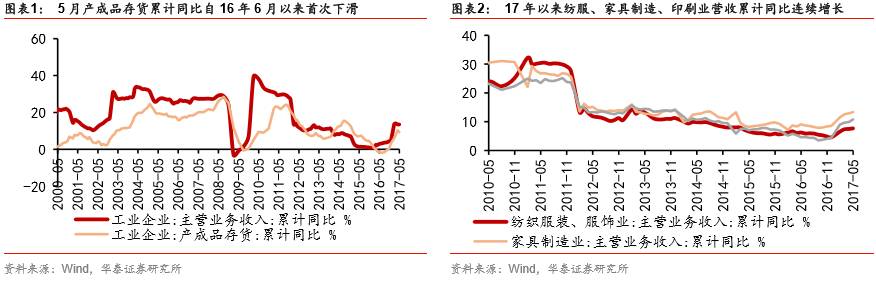

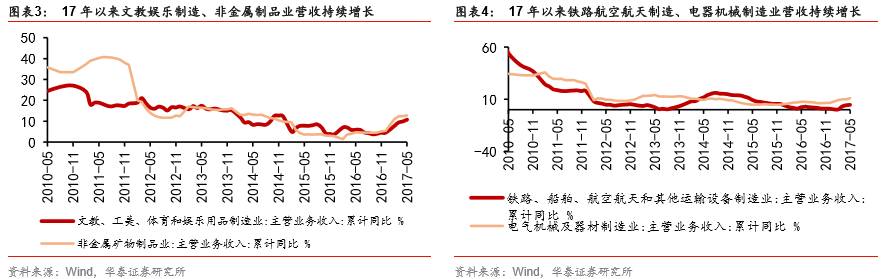

5月利润总额当月同比加快,但累计同比下滑;重工业利润下滑,消费及装备制造业边际改善。17年5月规模以上工业企业利润总额同比增长16.70%,较4月提高2.7pct,主因低基数、投资收益集中到账、小企业利润修复等;但1-5月累计同比为22.7%,较1-4月下滑1.7pct。结构上看,煤炭、黑色金属、有色金属、非金属采矿业等行业利润下滑,汽车、家具、通用设备、专用设备制造等行业消费和装备制造利润改善。新变化:产成品存货累计同比增速自16年6月以来首次下滑。最新数据显示,1-5月工业企业产成品存货累计同比9.3%,较上月回落1.1pct。从持续性角度看工业企业效益,17年以来营收累计同比连续增长的行业包括:纺织服装、服饰业,家具制造业,印刷业,文教美工体育和娱乐用品制造业,非金融矿物制造业,铁路船舶航空航天制造业,电器机械和器材制造业。

行业表现与估值动态追踪

有色、电子、化工等板块过去两周成交量占比环比提升最多

行业表现方面,从涨跌幅看,过去两周(06.11-06.23)涨幅前五的行业为家电、有色、非银、军工和化工,分别涨5.99%、4.20%、2.05%、1.70%和1.46%;跌幅前五为纺服、传媒、休闲服务、建筑装饰和建材,分别跌1.68%、1.30%、1.29%、1.23%和0.90%。

从成交量看,过去两周(06.11-06.23)成交量占比环比提升最多的前五大行业为有色、电子、化工、汽车和传媒,分别环比提升1.98/0.76/0.61/0.47/0.41pct;环比减少最多的五个行业为地产、银行、公用事业、医药和商贸,分别环比下跌1.58/1.17/0.96/0.46/0.37pct。

从估值变动看,过去两周(06.23相比06.09)家电、有色、非银、化工和通信板块估值环比增长最快,分别提高6.35%、4.54%、2.03%、1.67%和1.66%,而建材、传媒、建筑装饰、休闲服务和公用事业估值下跌,环比跌幅分别为1.03%、1.01%、1.00%、0.89%和0.88%。

中观高频数据跟踪

上游资源:原油价格继续下跌,动力煤价格上行,稀土价格继续上涨

6月中下旬美国EIA原油库存继续环比下降,国际原油价格继续下跌。6月12-6月23日两周美国EIA原油库存为1018.31万桶,较5.29-6.09这两周库存下降6.45万桶。截止6月27日,Brent原油现货价收于46.2美元/桶,较6月初(6.1)下跌7.78%。

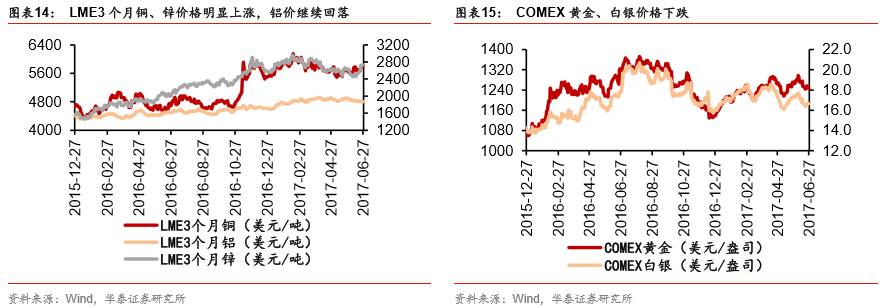

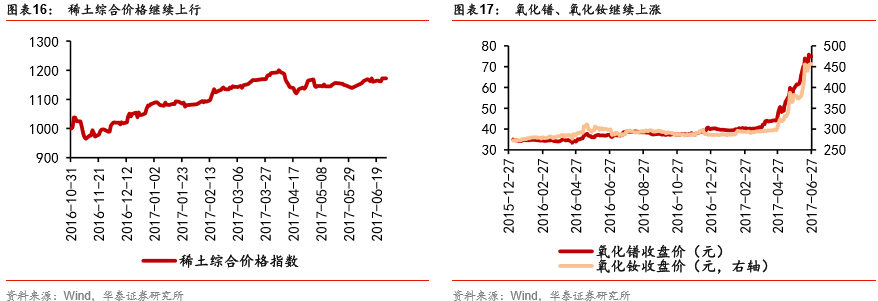

有色金属:受益供给端改革常态化,稀土、氧化镨、氧化钕等稀有金属价格上涨;LME3个月铜、锌价格明显上涨,铝价继续回落;COMEX金价、银价下跌。截止6.27日,LME3个月铜价、锌价较6.1日分别上涨2.65%、6.76%,铝价则下跌3.03%;COMEX黄金和白银价格分别下跌1.83%、3.65%;受益稀土集团整合、打黑环保收储等供给侧改革常态化,叠加下游新应用发掘及需求驱动,稀土综合价格指数上涨2.24%,南方稀贵金属交易所氧化镨、氧化钕价格分别涨21.67%、21.15%。

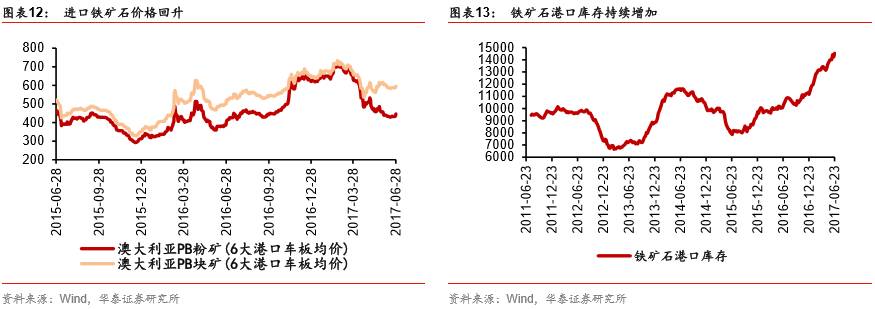

受季节性因素影响,动力煤价格继续上行,焦煤价格下跌;进口铁矿石略有回升,铁矿石港口库存继续创新高。受益于夏季高温用电高峰来临,6.27日秦皇岛动力煤价格较前两周(6.13)上涨4.43%;6.23日焦煤价格较前两周(6.9)下跌1.56%。进口铁矿石价格较前两周略有回升,但由于供给过剩局面未有明显改观,港口铁矿石库存继续上升再创新高,因而价格回升难以持续。

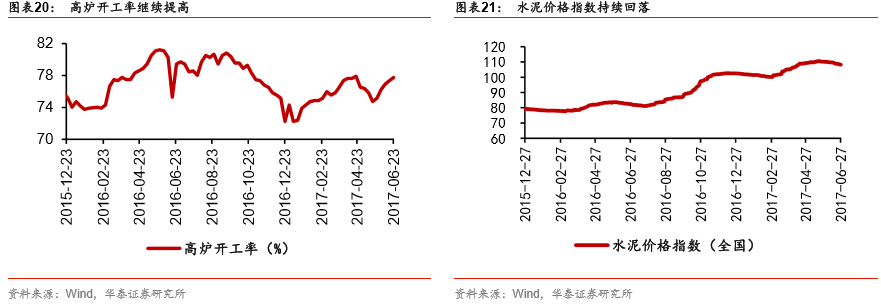

中游材料:高炉开工率继续提高,水泥价格持续高位回落

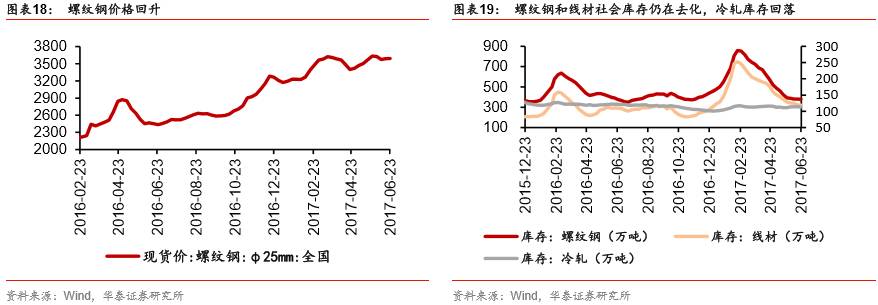

钢铁方面,螺纹钢价格回升,螺纹钢和线材社会库存继续去化,冷轧社会库存回落,高炉开工率继续提高。6月中下旬螺纹钢现货价格回升,主要城市钢厂库存去化,其中螺纹钢和线材库存继续去化,冷轧库存较前两周略回落;6月中下旬钢铁高炉开工率继续提高,6.23日较6月初(6.2)提高1.52pct。

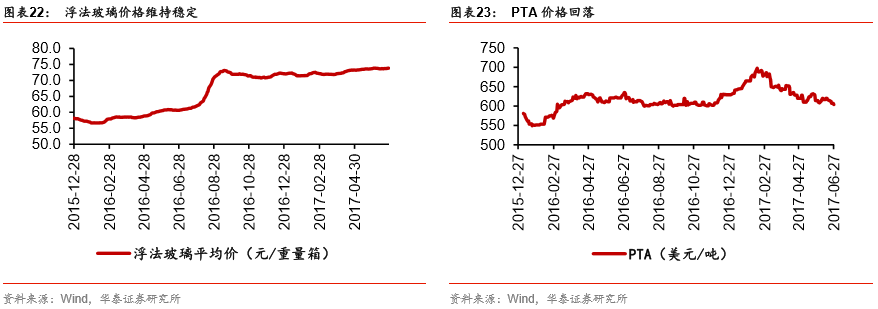

建材方面,水泥价格持续回落,玻璃价格维持稳定。受降雨及淡季因素影响,下游需求偏弱,水泥价格继续回落,6.27日水泥价格指数较6月初(6.1)下跌1.65%;6月中下旬以来浮法玻璃价格则保持稳定。

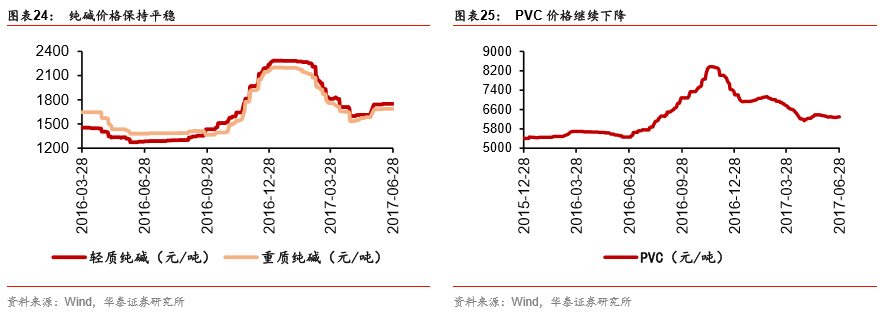

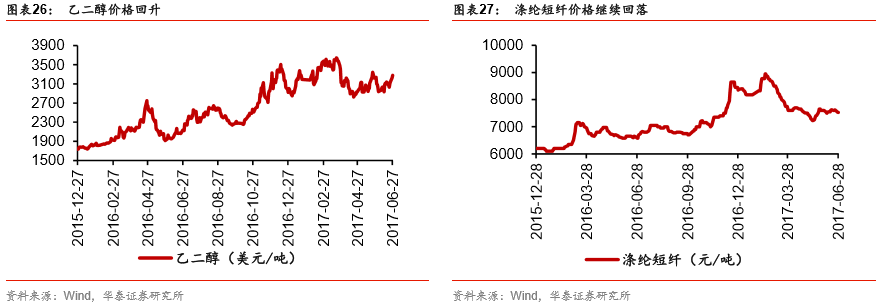

化工方面,PTA价格回落、纯碱价格保持平稳、乙二醇价格回升,PVC和涤纶短纤价格继续回落。6月下旬PTA价格较中旬小幅回落;6月中下旬以来纯碱价格保持稳定;PVC价格继续下滑,受油价下跌影响涤纶短纤价格亦继续回落。

中下游制造和交运:半导体设备高景气,重卡持续热销,交运总体向好

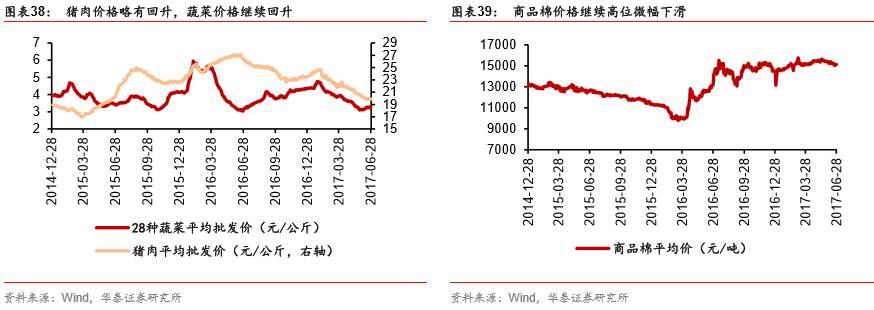

电子制造,北美半导体设备出货量保持四个月连续增长,费城和台湾半导体价格指数维持高位。受益于存储器厂商和晶圆制造商等需求驱动,SEMI公布北美半导体设备商17年5月出货金额22.7亿美金(过去3个月的平均值),环比增6.4%,同比增41.9%,连续4个月增长。

机械制造方面,重卡持续热销、增长迅速,挖掘机产量环比减少、同比增速加快。据中汽协数据,17年前5月一汽重卡销量为11.1万辆,同比增长87%;其中,东风、重汽、陕汽等行业龙头企业销量增速高于行业平均水平。5月挖掘机产量1.67万辆,同比增长63.8%,较上月加快1.1pct,但产量环比下降10.71%。

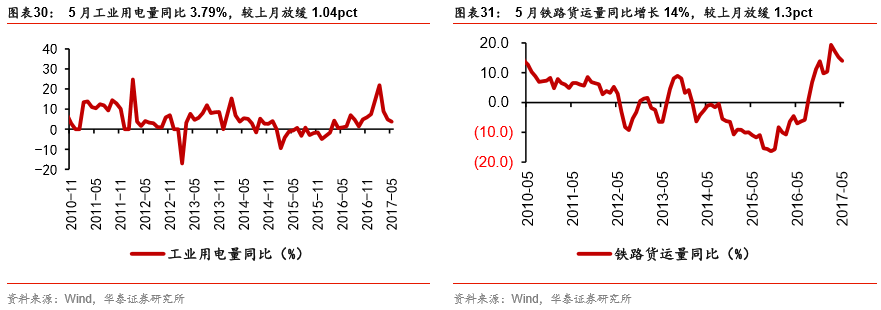

电力方面,5月全社会发电量和工业用电量同比放缓。5月全社会发电量同比5.0%,较上月放缓0.4pct;工业用电量同比3.79%,较上月放缓1.04pct。

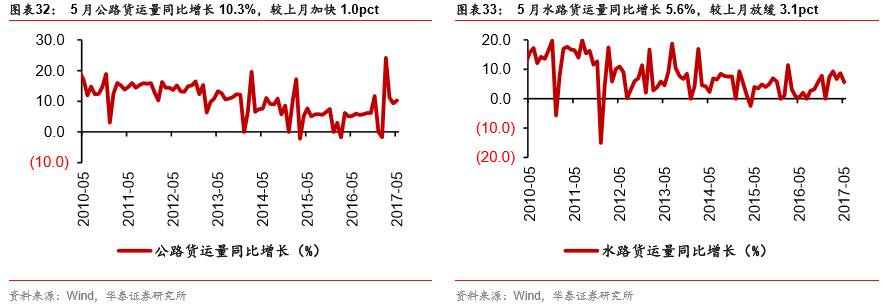

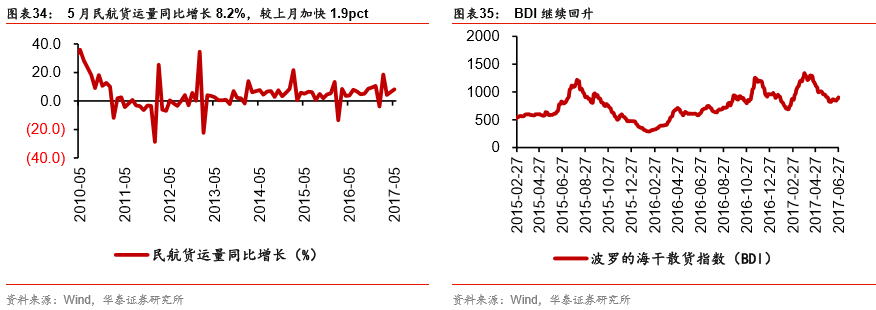

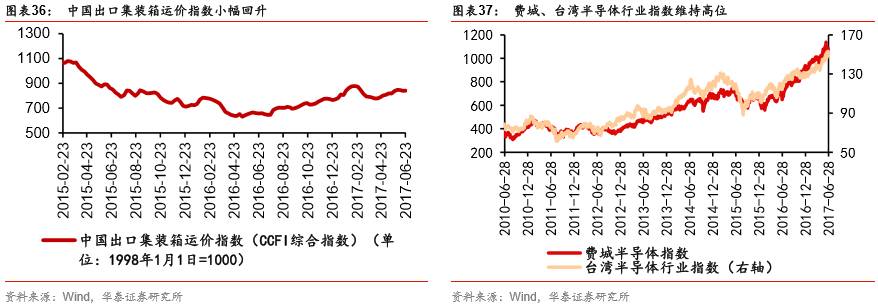

交运方面,5月交运行业经济总体向好,营业性货运量和客运量同比加快。5月营业性客运量共15.5亿人次,同比增长0.8%,较上月回升1.9pct;其中,铁路客运同比增长15.3%,较4月加快4.2pct;公路客运降幅收窄较4月收窄1.6pct;民航客运增速加快,较4月加快4.6pct。营业性货运量同比增长9.9%,增速较4月加快0.2pct;其中铁路、水路货运同比放缓,公路、民航同比加快。波罗的海干货指数继续回升,6.27日较月初(6.1)上涨6.24%;中国出口集装箱运价指数小幅回升,较两周前(6.9)回升1.15%。

下游消费:商品房成交量环比提高,家电销量增长加快

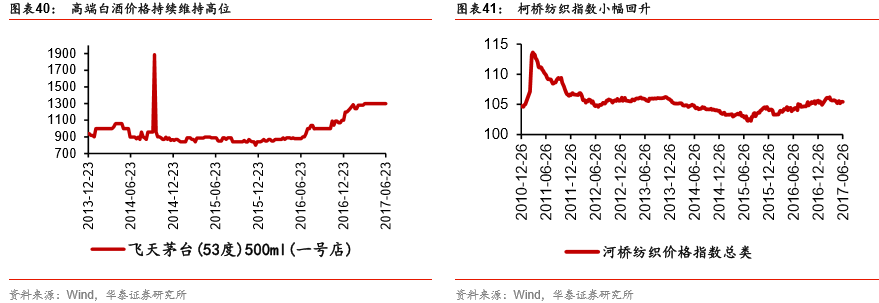

必需消费:1)食用农产品方面,6月中下旬,猪肉、蔬菜价格较上旬略有回升。2)农产品方面,商品棉价格继续高位微幅下滑,6.27日较月初(6.1)下滑0.80%。3)纺织品方面,6月下旬柯桥纺织指数较上旬小幅回升,6.26日较月初(6.5)微升0.23%。

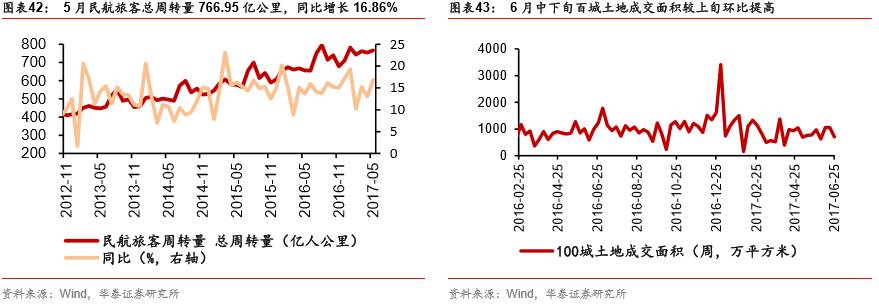

可选消费:1)酒类方面,飞天茅台(53度)等高端白酒价格仍维持历史高位。2)地产方面, 6月中下旬百城土地成交面积较上旬环比提高;6月中下旬30大中城市商品房成交面积较上旬环比提高11.49%,其中一二线城市分别环比提高15.21%、29.70%,三线城市环比下降17.80%。3)民航方面,5月量766.95亿公里,同比增长16.86%,较上月加快3.84pct。4)家电:受季节性因素影响5月空调冰箱等销量增长加快, 其中空调销量当月同比47.1%,较上月加快15.5pct;冰箱销量当月同比1.2%,较上月加快3.5pct。5)汽车: 5月乘用车销量当月同比降幅收窄1.04pct,商用车销量同比大增15.23%,较上月加快9.97pct;受销量增长影响,5月份汽车经销商库存系数较上月回落0.34。

华泰策略近期相关报告及点评 :

【20170615】《“福”兮“压”所伏—行业比较中观“显微镜”系列—双周报第14期》

【20170601】《产业资本和海外资金增持消费TMT—行业比较中观“显微镜”系列—双周报第13期》

【20170518】《重视流动性敏感度与行业集中度—行业比较中观“显微镜”系列—双周报第12期》

【20170504】《电子高景气,商贸零售弱复苏—行业比较中观“显微镜”系列:双周报第11期》

【20170420】《地产投资前端or地产后周期?-中观“显微镜”系列—双周报第10期》

【20170331】《核心变量和最大分歧均在下游地产-中观“显微镜”系列—双周报第9期》

【20170317】《工业品消费品终端景气-中观“显微镜”系列—双周报第8期》

【20170304】《中观仍是周期品边际亮点多-中观“显微镜”系列—双周报第7期》

【20170217】《复工及旺季需求预期向好-中观“显微镜”系列—双周报第6期》

【20170113】《周期力量在新兴制造蔓延-中观“显微镜”系列-双周报第4期》

华泰策略团队成员介绍

戴康 CFA(首席策略)

中国人民大学经济学硕士,七年A股策略研究经验,华泰证券权益类证券投资业务委员会委员,先后负责过行业比较、大势研判、主题投资三个方向。作为团队最核心成员荣获2015年度新财富最佳分析师策略研究第一名。2014年度新财富最佳分析师策略研究第二名。

曾岩(行业比较/专题研究)

厦门大学投资学硕士,六年A股策略研究经验,先后就职于方正证券、中泰(原齐鲁)证券,负责过大势研判、行业比较等方向。对自上而下行业配置有较深理解。现负责专题研究和行业配置。

陈莉敏(主题策略)

厦门大学财务学硕士,管理学金融学双学士。三年A股TMT行业研究经验,对科技创新、商业模式创新有深厚的积累和专业的分析解读。专注主题投资研究。

张馨元(行业比较)

上海社会科学院产业经济学硕士。四年A股策略研究经验,对改革政策、产业发展趋势有长期积累和深入理解,专注行业比较研究。

李弘扬(行业比较)

北京大学汇丰商学院管理学硕士,香港大学金融学硕士,浙江大学工学学士。两年A股策略研究经验,对资本市场、商业模式、产业创新有独到理解。专注行业比较研究。

藕文(专题研究)

英国帝国理工大学风险管理与金融工程硕士,英国卡迪夫大学经济学、银行与金融学士。两年A股策略研究经验,专注提供多方位多角度的专题研究。

陈亚龙(主题策略)

复旦大学世界经济硕士,3年A股策略研究经验,曾就职东北证券研究所,从事大势研判、主题策略等研究工作,擅长前瞻性发现主题投资机会和发掘主题个股。现专注于主题投资研究。

华泰策略戴康团队,致力于构建大势研判、行业比较、主题策略、专题研究四位一体的研究力量,诚邀优秀伙伴加盟中...

本研究报告已由华泰证券研究所正式对外发布,本公众号旨在沟通研究信息,交流研究经验,任何完整的研究观点应以正式发布的报告为准。在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。本公众号版权仅为华泰证券公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:Z23032000