正文

前段时间著名基金经理保罗琼斯,曾经说过一个观点:

天量的M2货币被释放之后,全球正在进入前所未有的超级通胀时代 。

虽然很多人不认同这个观点,但从过往历史看,保罗琼斯说的并没有错。

之前我们在《

巴菲特也开始押注通胀了

》里面讲过:

历史统计表明,当M2和GDP增速差过大的时候,很可能会引发超级通胀。

过去100年最典型的案例,就是美国40年代末和70年代初二者的相关性,这两段时间都属于典型的高通胀时期。

尽管从短期看,通胀和M2增长的关系并不稳定,但是拉长看二者关系是关联性非常强的。

因为M2增速代表的是印钞的速度,GDP增速代表的是实际产出的增速。

印钞速度长时间维持比生产力实际产出大的时候,意味着钱比货多。

疫情期间的天量刺激,导致美国的M2货币增速创下了二战以来的新高,这远超美国GDP的增长速度。

这时候万物上涨和通货膨胀,就要随之到来了。

01 全球楼市上涨

虽然大家最喜欢讨论的是通胀问题,但对于大多数人来说,可能首先感觉到的不是通胀,而是资产价格上涨。

资产价格上涨的本质,是钞票印多了以后,你手里现金的购买力开始下滑了。

拿大家关注的房价来说,如果之前你所在城市的均价是一平米1万块,现在变成了一平米2万。

那么这意味着,你手里的一万块从过去的能买1平方,缩水到现在只能买0.5平方。

也就是你手里的现金购买力缩水了一半。

这一点不管从国内还是国外看,在全球央行大放水的背景下,其实并没啥差别。

疫情之后全球央行大印钞,大家总觉得国内很多热点城市房价在涨,可国外也在不停的涨啊。

前段时间央视曾经做过个报道,说虽然因为疫情全球经济遭到重创,许多国家经济陷入负增长

但是全球楼市却异常坚挺,欧美多个国家的房价涨幅,甚至创下了数年新高。

东吴证券

之前

的报告里,有张全球房价指数图,

从视觉效果来看可能会更加直观。

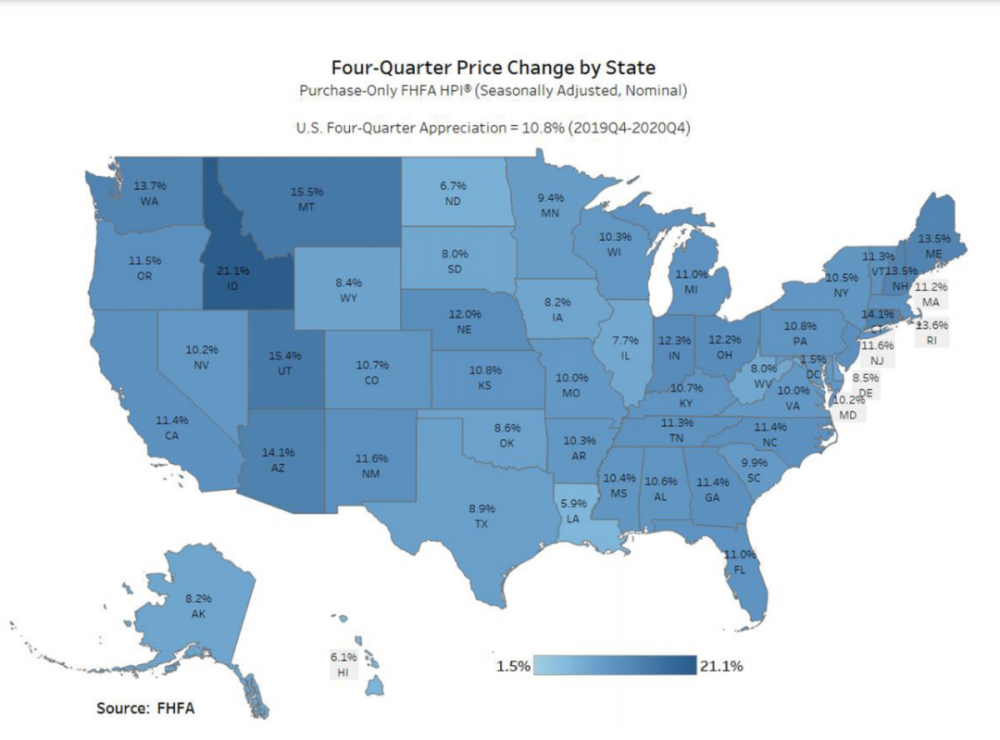

到目前为止,全球的房价指数,在新冠疫情之后全球大印钞的背景下,已经突破2008年次贷危机前创下的高点。

这里面很典型的,是放水的最中枢美国。

从全美的房价指数看,美国主要大中城市的房价,已经创下2006年6月以来新高。

我们知道国内楼市在限购限贷和房住不炒的背景下,涨幅出现了明显分化。

那些

人口流入一二线城市的优质次新,和有学区属性的房产价格涨幅都不小。

但是三四线很多人口流出的城市,和大多数北方城市,基本处于阴跌状态。

美国就不一样了,这一轮的楼市上涨是全国性的普涨。全美50个州几乎所有别墅公寓,价格都在飞涨。

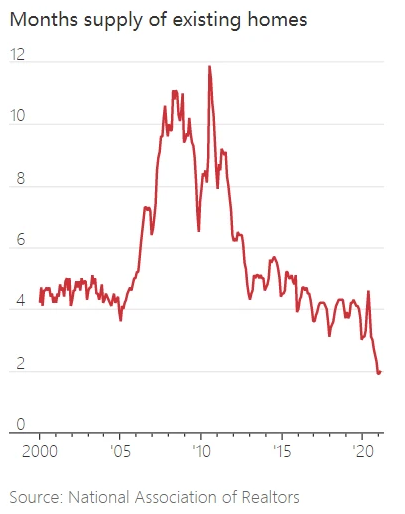

价格飞涨的同时,楼市的供应却在急剧减少。全美目前的房屋供应,已经是创纪录的低点。

按照全美房地产经纪人协会的数据,2021年1月份全美待售房屋的数量已经是1982年以来的最低。

原因也很容易理解,一方面大家因为疫情,减少了在市面上对自己房屋的挂牌。

因为你是卖家,也会担心这时候让陌生人来看房,会增加自己被病毒感染的风险。

另一方面因为疫情没有完全控制,老美那边的新屋建设也陷入停滞,这进一步减少了市面上房屋的供应量。

经济学常说的一句话是,价格是供求关系决定的。

供应少了需求多了,价格自然也就涨了。

这里可能有不少小伙伴很奇怪,这全球经济因为疫情差点步入衰退,哪来这么多钱和需求啊。

老美印钱印出来的呗。

要知道美联储才是真正意义上的世界央行,美元才是世界货币。

就像我们在《

新一轮大印钞又来了

》里面说的一样,拜登上台以后,为刺激经济印钞1.9万亿美元。

这些钱虽然大部分发给了普通老百姓,但是在分配机制不变的情况下,会按照原有的路径,回流到富人的口袋。

富人们在大印钞的背景下,为了避免手里的货币购买力贬值,自然就会买入各种资产保值,这就是市面上新增购买力的来源。

市场上新增了一批购买力,但是供给却因为疫情被阻断了,供需失衡的背景下,自然价格上涨就来了。

我们国家不少热点南方城市,尤其是外贸发达的城市房价出现上涨,其实道理也是一样。

当地市面上房子的供应就那么多,美联储这个全球央行印钞以后,出口带来的大量利润流入这些地区。

在全球大印钞的背景下,大家出口做生意赚钱了以后,也需要保值增值啊,最终大家不约而同的拿钱去买房。

这种情况下,市面上本来平衡的供给不就被打破了嘛,这些区域的价格上涨也就来了。

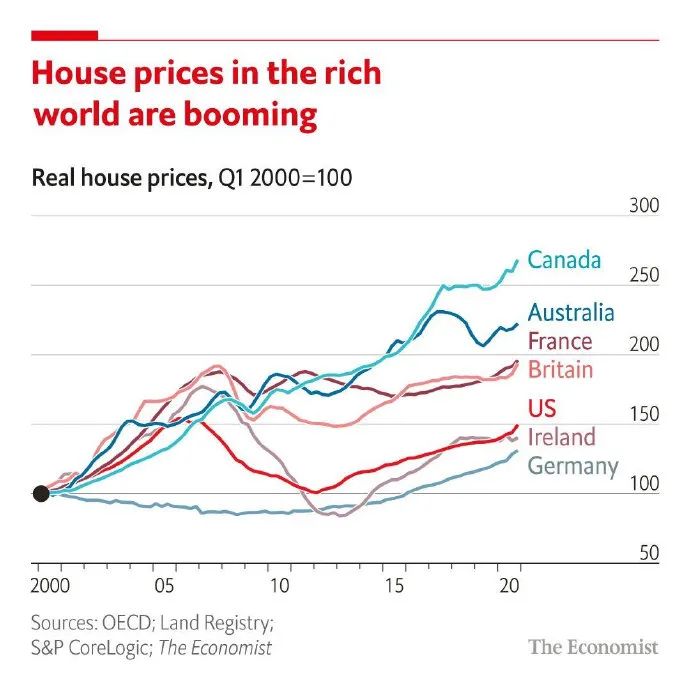

这里可能有人要告诉你,德国这种欧洲核心国家 ,就比美国房价控制的好多了,多少年都很平稳,

这是一个非常扯淡的说法。

如果我们观察最近10年德国的房价曲线,你会发现和欧洲央行的印钞速度惊人的一致,08年以后一路上扬。

然而疫情之后发达国家里涨幅最夸张的,却并不是德国。枫叶国加拿大和袋鼠国澳大利亚,才是真的一骑绝尘。

从OECD的最新数据看:2020年,全球89%国家的房价都在上涨,这一比例达到2000年以来最高。

也就是过去一年时间里,10个国家里面有9个国家的房价,在全球央行大放水的背景下都在上涨。

02 全球股市上涨

我们之前常说:

货币是水,资产价格是船。水涨自然就会船高,这是永恒不变的底层规律。

这个底层规律,不管是套用在楼市,还是资本市场,都是完全适用的。

所以你也看到了,代表成熟市场的指数

美国标普,上涨曲线和全球流动性是基本一致的。

代表新兴市场的指数MSCI,上涨曲线和全球流动性也是基本一致的。

纵观全球的话,可能除了我们大A股不涨横在了3500,就没啥地方股市是不涨的。

连现在疫情泛滥最严重的印度,股市从去年至今也在不断上涨,新高又新高。

那么推动全球股市上涨的大量流动性,又是什么决定的呢?自然是美联储为首的几大央行。

美国建国至今,差不多20%的美元,都是在2020年+2021年印出来的。

这些钱在实体经济低迷的情况下,能去哪儿呢?

最终无路可去,只能被驱赶向风险资产。

所以你才看到,比特币不断新高,美股不断新高,全球多国房价也不断新高。

可能过去一年你已经发现,除了工资不涨,市面上任何东西都在不停的上涨。

03 通胀来了

虽然美联储在不断告诉你,他们还没有看到通胀,

但是通胀已经实实在在的发生了。

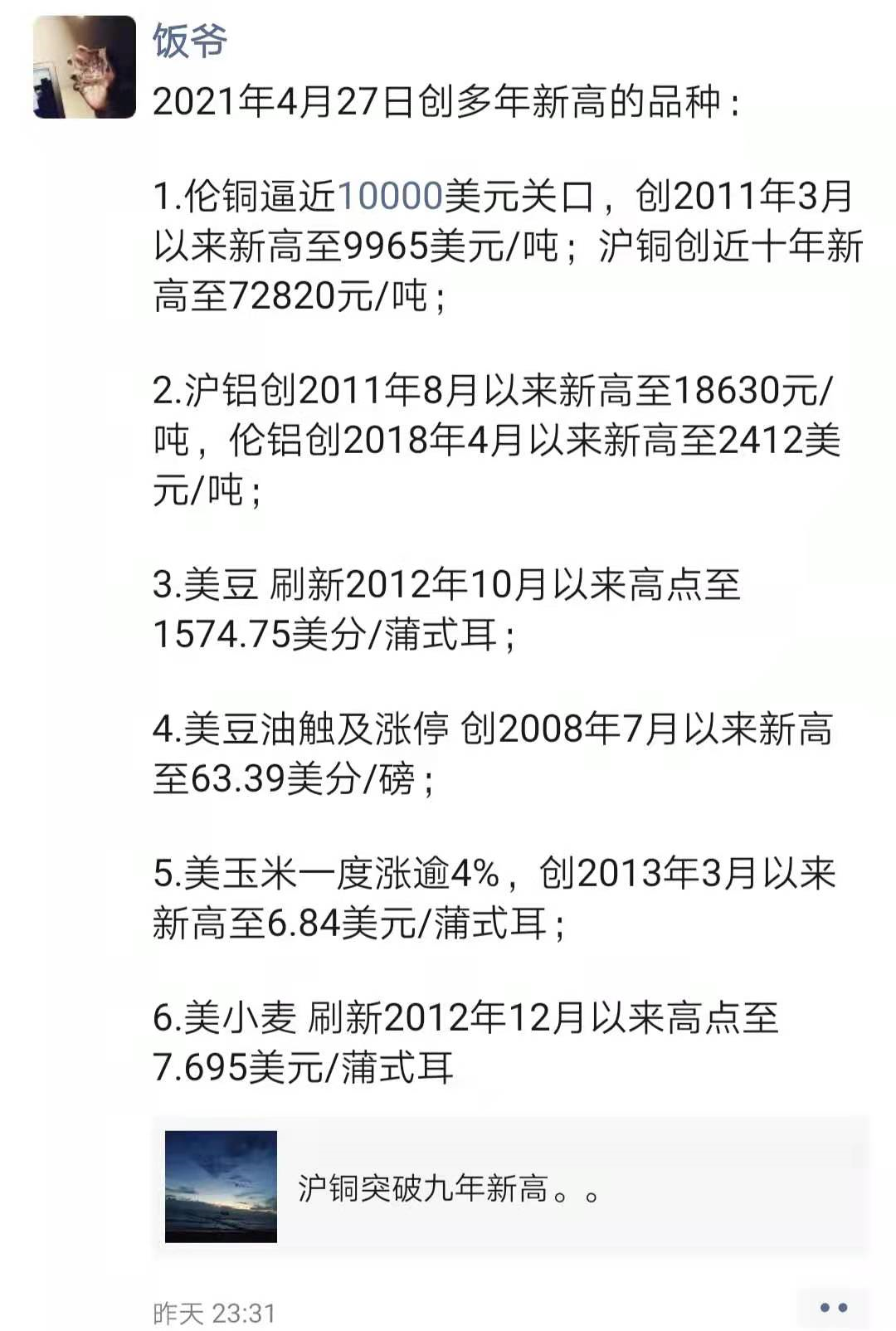

昨天我们发了个朋友圈也在讲这个事

最近就连可乐这种价格百年不涨的快乐肥宅水,由于成本上涨,都准备要上调价格了。

迫于成本压力上调价格的,当然不止是可乐这种快乐肥宅水,各种日用消费品也都在准备涨价。

全球日化巨头宝洁公司宣布,今年秋天开始会对婴儿护理、女性护理和成人护理产品提价,以应对大宗商品上涨带来的成本压力。

宝洁公司的首席运营官乔恩表示:产品价格上涨,是由于大宗商品涨价导致的成本上升带来的,而且上涨远超他们的预期。

宝洁的涨价,被大家认为是

未来

日常消费品大规模涨价的一个前兆。

因为这类日用消费品的价格通常一旦提高,便不会再次降低,这会直接导致通胀水平的提升。

宝洁的首席运营官说的

大宗商品价格的上涨,相信大家最近也都看到了。

最近伦铜价格新高,已经接近10000美金。前两天我们写的《

沪铜价格也突破九年新高

》,也说了这个事儿。

伦铝的价格更是一骑绝尘,中间连像样的回调,都没有过几次。

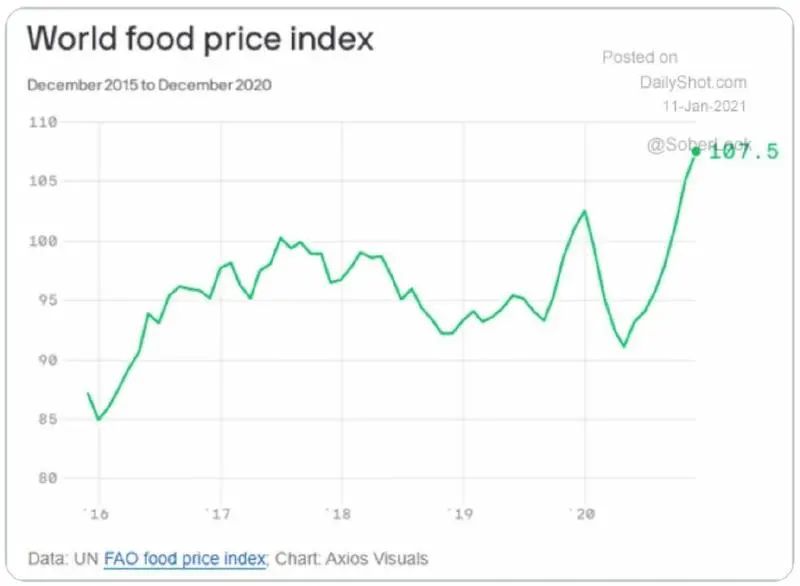

就连磨磨唧唧的农产品,在最近横盘完成以后,也开始重拾升势,走向新高。

原材料价格不断上涨的的同时,劳动力短缺也带来了工人薪酬的上涨,这对企业是双重压力。

我们知道美国疫情之后,不断增加的财政刺激和失业救济,都是在给底层老百姓发钱。

这些美国人拿到发的钱之后,大部分都会用于消费,购买日常生活必需品。

这意味着在美国政府财政刺激的推动下,市场上的需求还在,并没有下降多少。

然而经过财政刺激以后,很多美国人失业在家也能拿到钱,这日子多舒服啊。

所以他们索性休息在家,不去找工作了。

这从客观上导致了,市面劳动力的短缺。

我们知道劳动力也是一种商品,只要是商品,价格就是由供需关系决定的。

在市场上劳动力短缺的情况下,企业就需要被迫支付更高的工人薪酬 ,来吸引大家就业。

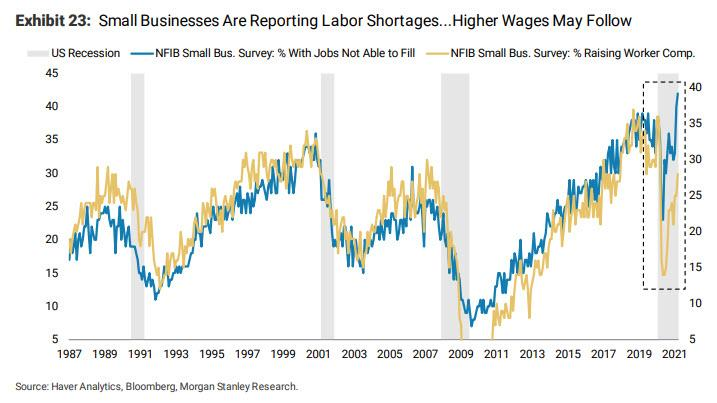

从下图可以看出,老美那边蓝线代表的劳动力短缺情况,和黄线代表的工人薪酬增长走势密切相关。

在原材料和工人薪酬同步上涨的情况下,企业成本上涨的压力,是非常大的。

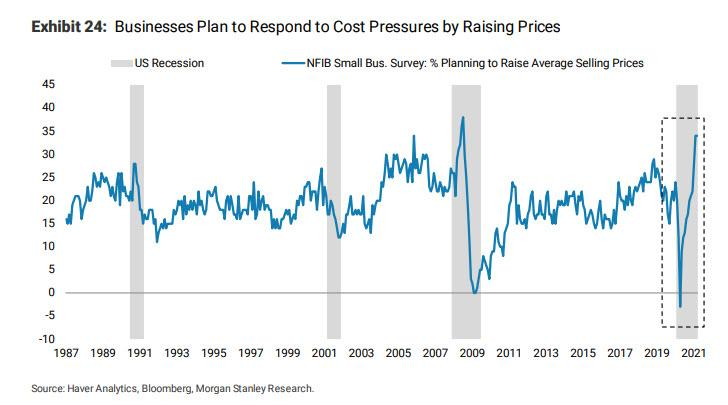

这就导致从美国中小型企业涨价计划的调查指数看,

目前打算涨价的中小企业,已经飙升至接近历史最高的水平。

这也意味着上游大宗商品和工人薪酬的上涨,即将开始向下游的消费者传导了。

当下游的消费者需要为商品涨价实实在在买单的时候,通胀就会被明显感知了。

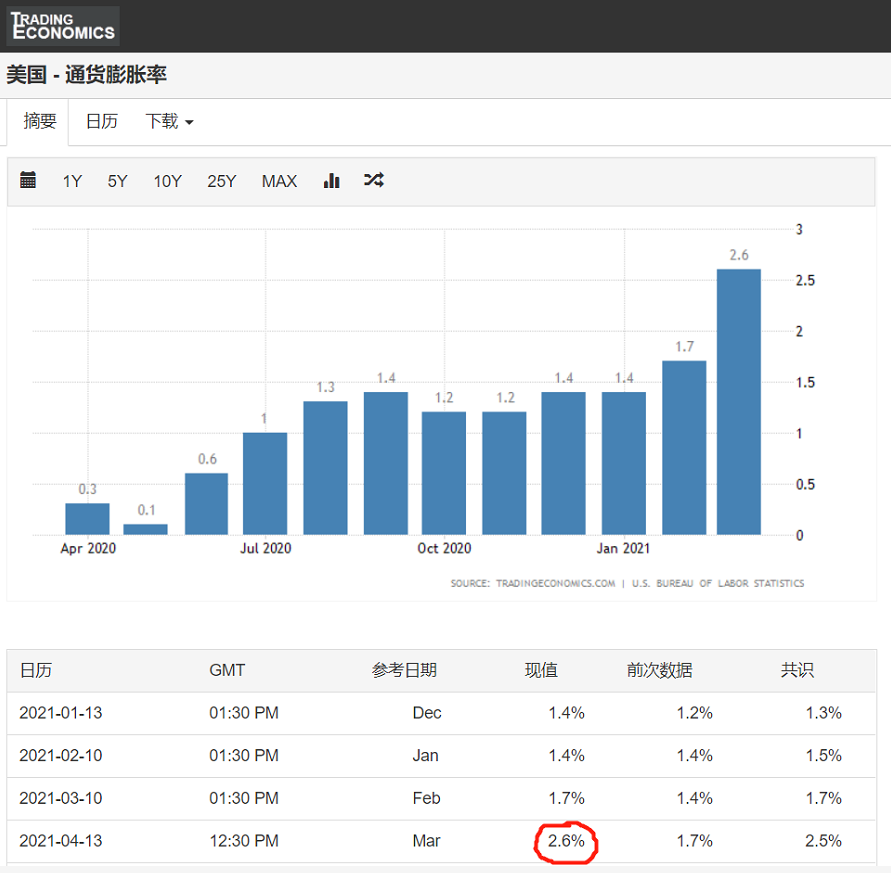

看美国最近的CPI指数,其实也非常明显。

老美4月最新的CPI数据,可以说出现了跳涨。

三月美国的CPI只有1.7%,四月已经到了2.6%。这反应了美国物价上升的速度,已经是相当的快。

这还是油价没涨起来的时候,食品价格起来,

等后面油价突破100的时候,

历史性时刻就来了。

过去十年能维持低利率和不断量化宽松,推高各种资产价格和估值的基础,就是因为低通胀。

通胀一直没起来的核心原因,是底层百姓在财富分配过程中,始终是受损的一方,导致了消费能力的丧失。

只要通胀不起来,全球主要央行就可以尽情的放水,维持资产价格泡沫不破。

富人们拿到量化宽松的钱,会去不断配置各种资产,进一步拉大了社会贫富差距。

然而一旦低通胀的基础没有了,等到通胀归来的时候,不管是低利率还是宽松的基础就都没了。

这是我们在《

全球资产价格泡沫,最终会被什么刺破

》里面,曾经讲过的故事。

尾声:

说起来社会经济现象和自然界的现象,规律基本是一致的。央行放出来这么多货币,相当于发大水。

大水来了就要有蓄水的地方,什么地方能容纳这么大规模的水量,只有房地产和股票市场。

疫情之后我们对经济的所有预测,也都是建立在全球央行大放水这个底层逻辑之下的。

全球资产价格在疫情之后,也确实都在上涨。

我们过去一年在文章中的相关预测,

迄今为止除了大A还趴在3500,其他似乎也都中了。

然而遗憾的是,我们自己押注最多的是大A,这不得不说是一件让人沮丧的事情。

这里很有意思的是,上次我们写这篇《

拜登衰退之前,我们会经历的是拜登过热

》的时候

很多人告诉我们,因为大A股没看到啥上涨,所以根本不相信美国经济会步入过热,美林风扇会重新转动。

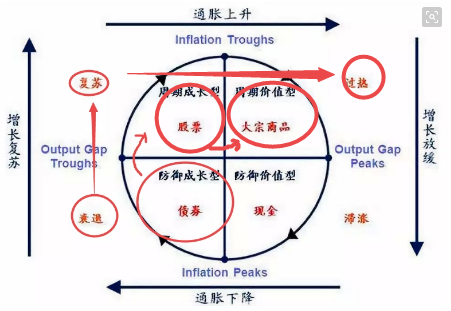

但其实不管是从经济复苏的角度,还是通胀回升的角度看,美林时钟都已经开始重新转动。

而且现在的美国经济,已经要从经济复苏的末期,要开始步入经济过热的初期了。

很多人在经济开始步入过热初期的时候,居然提出一个观点说,今年通胀会前高后低,

这点我是不认可的。

更搞笑的是还有人说,我们自己可以控制通胀,所以后面的泡沫破灭不会到来,只能说你的想象力很丰富。

控制通胀无非就是增加商品的供给,或者减少货币供应两种手段,这两种手段我们都不掌握主动权。

大宗商品我们不是产地,而是世界最大的需求方,可以说完全没办法增加供给。

减少货币供应也并不可行,美元才是给大宗商品定价的世界货币,

货币的水龙头掌握在美联储手里。

这次面

对新冠疫情冲击,美国政府在历史上屡次QE大放水,没有产生通胀的背景下

直接选择了规模空前的财政刺激,也就是给普通老百姓发钱,这提供了足额的消费需求。

然而在供给端,疫情导致部分供应出现中断,所以供给和正常情况比是偏弱的。

在供给偏弱的情况下,消耗最多的就是库存商品。库存不断消耗,导致目前美国的库销比处于历史低位

从历史经验看,老美单单补库存需求就能持续一年,这意味着后面需求不会减弱,何况更大的财政刺激还在路上。

欧洲虽然财政刺激的力度比美国低很多,但同样也存在疫情后的补库存效应。

这等于说市面上需求能够维持,甚至在增加的同时,供给却在减少。