金融去杠杆中哪些行业盈利最受伤?

上周末,我们在《金融去杠杆如何影响企业盈利?哪些行业最受伤?》【链接】里主要回答了三个问题:

(1)相对于企业利润,财务费用大约是什么体量?

以16Q4的数据为例,非金融A股实现的净利润总共1.2万亿出头,但财务费用就耗费了近4000亿,其中大部分都是利息支出。以工业企业的数据为例,利息支出占财务费用的比例稳定维持在85%-95%之间。

(2)财务费用的变化取决于什么?

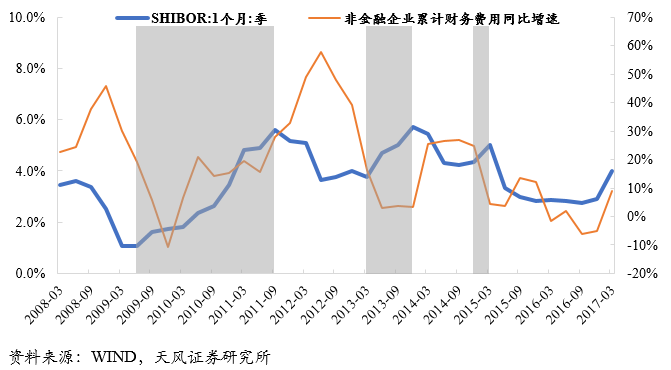

财务费用的同比增速往往滞后于银行间利率(或者说是广谱利率)大约1-3个季度不等,14年底银行间利率从16Q4开始确立上行的趋势,从目前经济增长的腾挪空间来看,金融去杠杆大概率要继续推进,而相应的利率水平也是易涨难跌,所以对于财务费用的增速来说,17Q1向上的拐点已经确立,今年应该会继续上行并维持在较高水平。

(3)财务费用是如何影响企业的盈利增速和ROE?

2016年的四个季度,净利润累计同比增速分别为6.25%、2.41%、14.69%,28.15%,但是如果我们假设财务费用没有从15Q4开始出现向下的拐点,那么计算出同期的净利润增速分别只有-0.76%,-1.4%,6.93%,20.57%。同样假设下,去年的非金融A股ROE几乎没有企稳回升。因此,财务费用的变动对净利润增速构成了显著的影响。需要警惕下半年财务费用对企业盈利的侵蚀。

那么这篇,我们着重回答行业层面的三个问题:

(4)哪些行业对财务费用的上升反映更迅速、持续时间更长?

(5)财务费用上升如何影响各个行业的盈利和ROE,资产负债率高的行业是否最受伤?

(6)回到当下,如何看待利率上行对行业配置的影响?

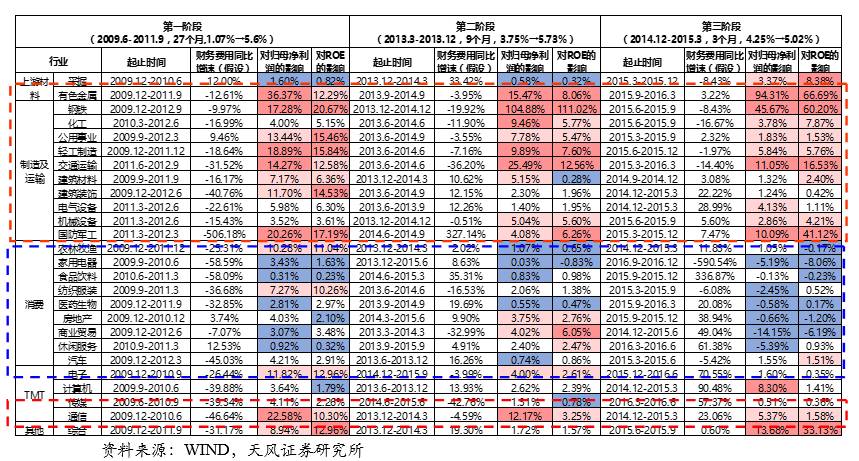

回顾非金融企业财务费用同比和shibor的关系,我们得出“财务费用的同比增速往往滞后于银行间利率大约1-3个季度左右”的结论。基于原有结论,选取银行间利率持续上升的三个阶段(2009年6月至2011年9月,2013年3月至2013年12月,以及2014年12月至2015年3月)来看一下各个行业(非金融)是如何表现的。

哪些行业对于财务费用的上升反应更迅速?持续时间更长?

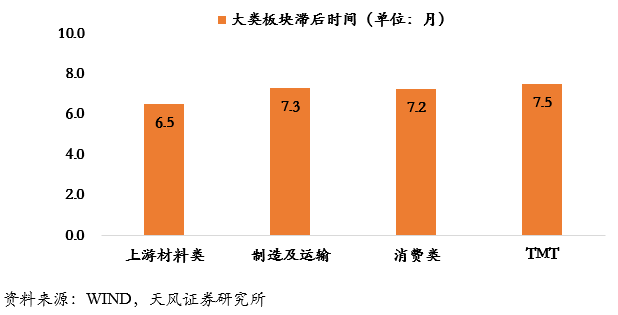

总体来说,三个阶段的平均滞后市场大约在5.88个月到8.31个月之间,基本遵循我们之前得到的非金融行业之后1-3个季度的规律;分阶段来,三个阶段滞后时长的均值依次递减,第一阶段,滞后时间较长(8.31个月),第二个阶段次之(7.5个月),第三个阶段最短(5.88个月)。这说明各个行业的财务费用对于利率的反应随着之间的推移愈发的敏感。

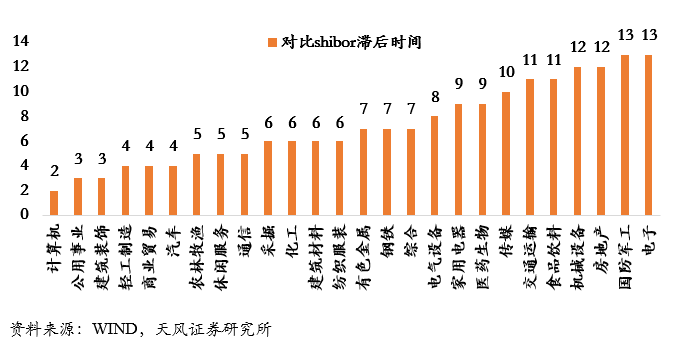

分大类板块来看,上游材料(6.5个月)、制造及交运行业和消费行业(7个月)、TMT行业整体滞后时间较长(7.5个月),TMT行业分化较为明显(计算机和通信反应时间较快,电子和传媒滞后较为严重)导致TMT行业平均滞后时间较长。

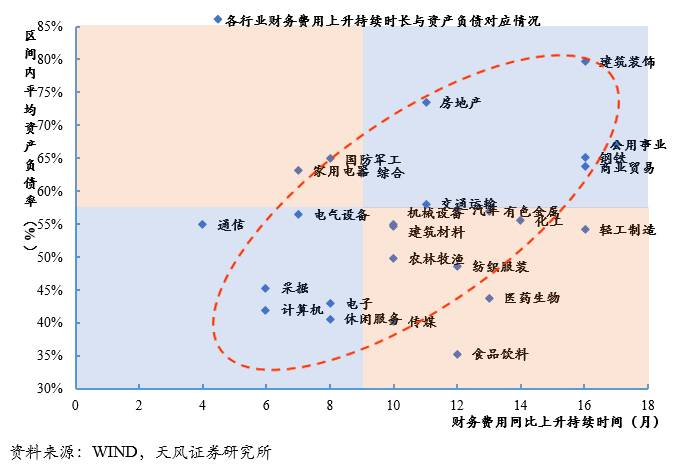

选取利率上行持续较久的第一阶段分行业数据,对比累计财务费用同比上升持续时间和区间内平均资产负债率。可以发现,各行业的财务数费用上升的持续时间和此区间的平均负债率是明显的正相关性。高负债-长财务费用上升时间行业有建筑装饰、公用事业、商业贸易、钢铁、房地产;低负债-短财务费用上升时间的行业有计算机、采掘、休闲服务、电子等。

综上所述:

1、三个阶段滞后时长的均值依次递减,分别是8.31个月、7.5个月和5.88个月;各个行业的财务费用对于利率的反应随着之间的推移愈发的敏感。

2、各行业的财务数费用上升的持续时间和此区间的平均负债率是明显的正相关性。高负债-长财务费用上升时间行业有建筑装饰、公用事业、商业贸易、钢铁、房地产;低负债-短财务费用上升时间的行业有计算机、采掘、休闲服务、电子等。

财务费用的上升如何影响各个行业的盈利和ROE?

为测算财务费用波动对各行业盈利的作用情况,我们作出以下假设并进行测算:

以各个行业财务费用同比增速上升拐点时的增速,作为上升区间的增速(即上升区间的增速统一设为拐点时的增速)和实际情况的财务费用增速下,行业净利润和ROE的差异。

注:

1. 对归母净利润的影响:财务费用上升区间,假设财务费用增速不变(拐点增速)情况下得到的净利润减去实际的净利润增速,即:归母净利润增速(假设)-归母净利润增速(实际)

2. 对ROE的影响:财务费用上升区间,假设财务费用增速不变(拐点增速)情况下得到的ROE变化率;即:[ROE(假设)-ROE(实际)]/ROE(实际)

3. 颜色标注:前25%(红色)、25%-50%(浅红色)、50%-75%(白色)、75%-100%(蓝色)

多数行业盈利水平受到财务费用上行的影响,财务费用上行对于行业利润是有消极作用的。

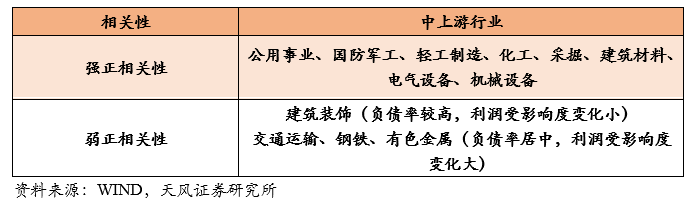

中上游行业财务费用率上升对于企业的盈利危害较大,比如,有色金属、钢铁化工、公用事业、轻工制造、交通运输、建材、电气设备等行业;消费类行业的利润受到财务费用率上升的影响比较小,比如:家电、食品饮料、医药生物、房地产、商业贸易、休闲服务等行业;TMT分化比较明显,其中通信行业受的影响较大,电子、计算机、传媒相对较小。ROE的表现和归母净利润表现基本一致。

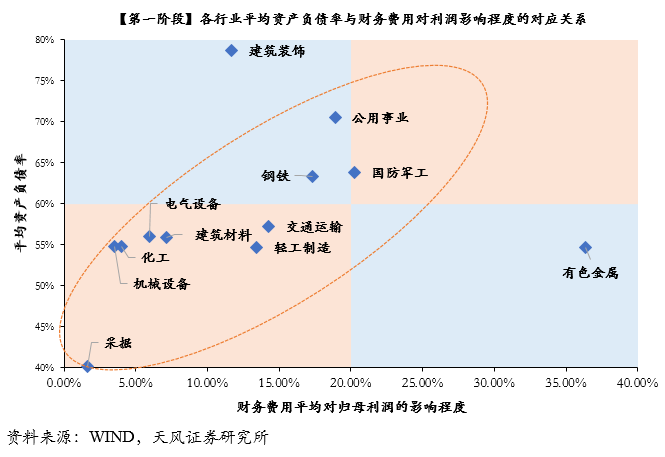

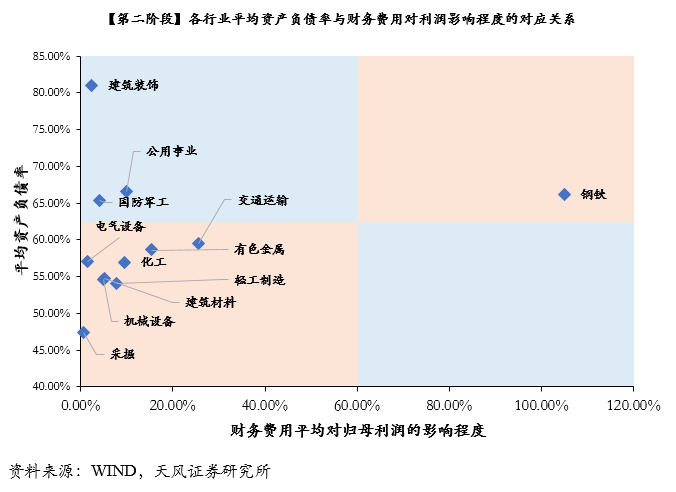

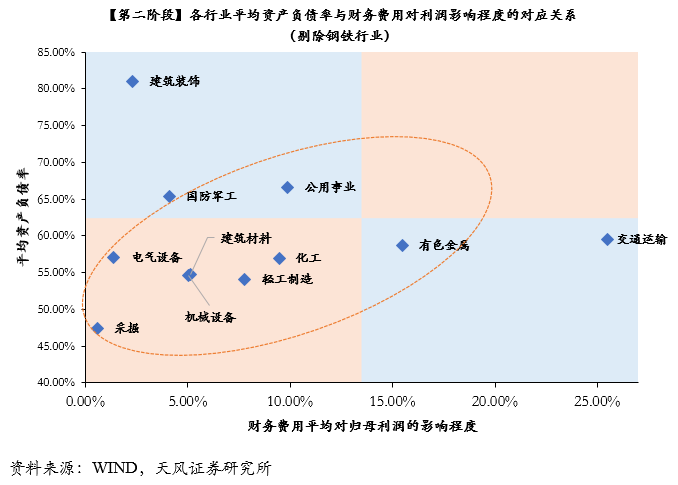

资产负债率高的行业是否最受伤?

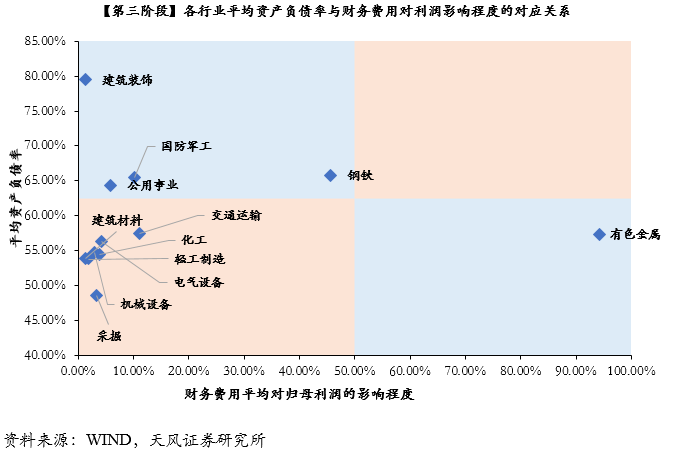

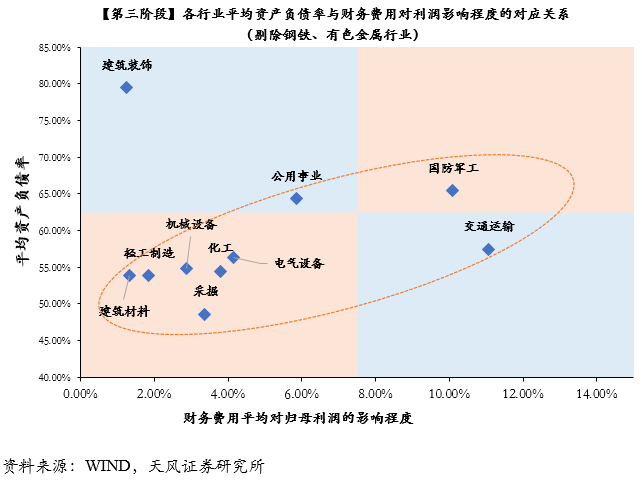

经过之前的分析,我们已经得到中上游行业的利润收到财务费用率的影响较大,那负债率和利润之间又是什么样的关系呢?选取财务费用波动对盈利影响较大的行业,即上游材料、制造及运输大类,描绘出平均资产负债率与财务费用对利润影响程度(以下简称利润受影响度)的对应关系。

第一阶段:所选行业的平均资产负债率与受影响度有明显的正相关性。其中高受影响度-高负债率的行业有:公用事业和国防军工。低受影响度-低负债率的行业有:建筑材料、电气设备、化工、机械设备和采掘。在中上游行业中,建筑装饰(11.72%,78.75%)负债率高企,利润受影响度却有限,;有色金属(36.37%,54.65%)负债率较低,但利润受影响度较高。

第二阶段:由于次轮shibor上行区间时间较短,shibor上升幅度较小,所以受影响度整体较小,但正相关性依旧存在。钢铁行业(104.88%,66.23%)虽然负债率居中,但是利润受影响度远大于其他行业,所以暂时将其剔除,来观测其他行业的负债率和其利润受影响程度之间的关系。基本上中上游行业的负债率和其利润受影响度存在正相关性。和第一阶段类似,有色金属和建筑装饰两个行业稍显另类,有色金属属于中等负债率-高利润受影响程度,建筑装饰数据属于高负债率-低利润受影响程度

第三阶段:与第二阶段类似,此轮shibor上行区间时间也较短,shibor上升幅度较小,受影响度整体也较小,正相关性依旧存在。各行业表现上也和第二段比较一致,除去有色(中等负债率-高利润影响程度)、钢铁(中等负债率-高利润影响程度)、建筑装饰(高负债率—低利润受影响程度)几个行业比较另类之外,多数中上游行业的负债率和利润受影响程度呈现正相关性。

综上,大多数中上游行业的平均资产负债率与财务费用对利润的影响程度有明显的正相关性,单个行业表现出的正相关强弱程度在有所不同。

回到当下,如何看待利率上行对行业配置的影响?

回到当下,自从16年9月利率上行之后,各个行业的表现又是如何呢,财务费用以及利润之间又讲如何变化呢,我们首先来看一下哪些行业已经在财务报表上已经反应,哪些没有反应,这些行业之后又会何去何从呢?

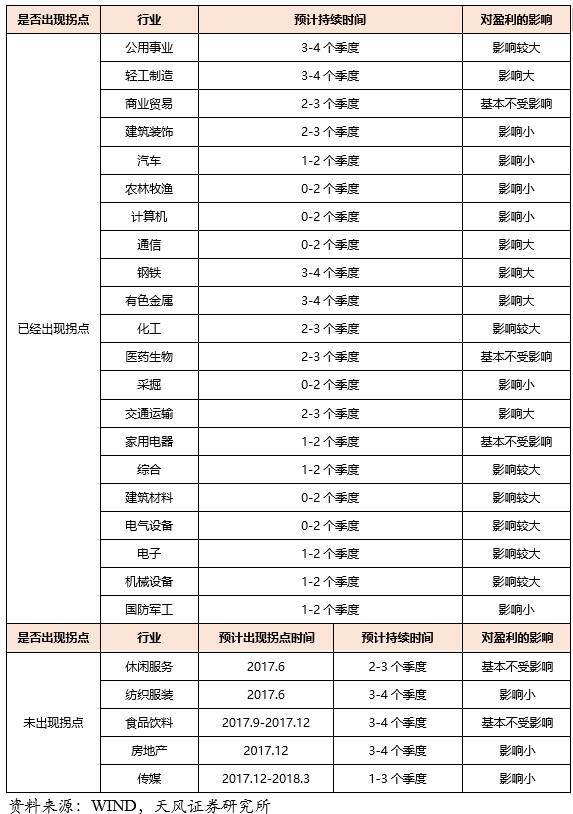

我们梳理2016年9月shibor开始上升以来各行业财务费用累计同比表现情况,具体如下表所示:

由此,在利率再次上升背景下,各行业的财务业绩的作用情况进行初步判断,结论如下:

1. 2016年年报和2017年一季报数据来看,多数行业的财务费用同比增速拐点已经出现,中上游行业基本已经反映,这和我们之前梳理历史规律基本一致——中上游行业较早出现财务费用上行的拐点,而且此次滞后的时间较前一次基本有所缩短。食品饮料、纺织服装、房地产、休闲服务、传媒行业的财务费用同比增速目前仍处于下行期,拐点还未出现,也和历史规律基本一致。

2. 已经出现拐点的行业中,根据历史经验,未来将持续较短(0-2个季度)并且影响较大的行业有通信、综合、电子、机械设备、建筑材料;持续时间中等(2-3个季度)行业且对盈利影响较大的行业有化工、交运,持续时间较长(3-4个季度)行业且对盈利影响较大的行业有公用事业、钢铁、轻工、有色。

3、 还未反应的行业中以消费类居多(休闲服务、纺织服装、食品饮料、房地产)且利率上行对盈利影响较弱。

附表:三次shibor上行各个行业的表现

附注

《安信策略“我们思考”系列之一:周期真的幻灭了么?》

《安信策略“我们思考”系列之二:市场反弹和盈利改善,苦恋拉开序幕》

《安信策略“我们思考”系列之三:下一站,债转股》

《安信策略“我们思考”系列之四:A股涨跌美联储说了算?》

《安信策略“我们思考”系列至五:解禁减持压力到底有多大?》

《安信策略“我们思考”系列之六:七问“流动性”》

《安信策略“我们思考”系列之七:暴跌并不可怕,可怕的是股市跌期货涨》

《安信策略“我们思考”系列之八:企业部门买股票,靠谱吗?》

《安信策略“我们思考”系列之九:创业板外延的故事还能讲多久?——从美日并购潮说起》

《安信策略“我们思考”系列之十:大神Ray Dalio会如何看人民日报“权威人士”谈经济?》

《安信策略“我们思考”系列之十一:未来应该赚什么钱?》

《安信策略“我们思考”系列之十二:MSCI、深港通只是噱头?还是反弹的引燃剂?》

《安信策略“我们思考”系列之十三:“风险偏好”那点儿事(上)》

《安信策略“我们思考”系列之十四:为什么现阶段最重要的是“风险偏好”?——“风险偏好”那点儿事(下)》

《安信策略“我们思考”系列之十五:端午节的战斗檄文:迎接吃饭行情!》

《安信策略“我们思考”系列之十六:重回98:让历史告诉未来》

《安信策略“我们思考”系列之十七:貌合神离四十三年,脱欧之后何去何从》

《安信策略“我们思考”系列之十八:为什么又到了该谈谈国企改革的时候》

《安信策略“我们思考”系列之十九:股市抱团取暖和大类资产轮动的背后》

《安信策略“我们思考”系列之二十:去产能,不喊口号看数据》

《安信策略“我们思考”系列之二十一:吃饭行情以来的几点重要变化》

《天风策略“我们思考”系列之二十二:下一片荒漠》

《天风策略“我们思考”系列之二十三:去全球化究竟去掉了什么?》

《天风策略“我们思考”系列之二十四:五问“保险举牌”》

《天风策略“我们思考”系列之二十五:框架又失灵了?——论利率变化对市场风格的影响》

《天风策略“我们思考”系列之二十六:区间震荡何时了?》

《天风策略“我们思考”系列之二十七:A股研究员如何理解近期港股的涨跌?》

《天风策略“我们思考”系列之二十八:震荡区间上沿,不宜过于乐观》

《天风策略“我们思考”系列之二十九:别了,全球金融自由化》

《天风策略“我们思考”系列之三十:机构投资者究竟超配了什么?低配了什么?》

《天风策略“我们思考”系列之三十一:重磅解读:“十三五”国家战略新兴产业发展规划》

《天风策略“我们思考”系列之三十二:从以小为美到以大为美——再融资新规引发的思考》

《天风策略“我们思考”系列之三十三:牛市何时来?谁是决策之锚?——框架思辨之一》

《天风策略“我们思考”系列之三十四:ROE上行挤出股市流动性的来龙去脉——框架思辨之二》

《天风策略“我们思考”系列之三十五:ROE上行期A股能不能涨还取决于什么?——框架思辨之三》

《天风策略“我们思考”系列之三十六:野百合也有春天,ROE下行也有牛市——框架思辨之四》

《天风策略“我们思考”系列之三十七:七问创业板外延并购——最全面的创业板并购大数据》

《天风策略“我们思考”系列之三十八:寻找预期差,混改首推建筑央企》

《天风策略“我们思考”系列之三十九:MSCI大考临近,预期越低迷的时候反而更需要重视!》

《天风策略“我们思考”系列之三十八:寻找预期差,混改首推建筑央企》

《天风策略“我们思考”系列之三十九:MSCI大考临近,预期越低迷的时候反而更需要重视!》

《天风策略“我们思考”系列之四十:东航混改落地,央企首推建筑,地方首推天津》

《天风策略“我们思考”系列之四十一:金融去杠杆如何影响企业盈利?哪些行业最受伤?(上)》

《天风策略“我们思考”系列之四十二:金融去杠杆中哪些行业盈利最受伤?》

特别提示:公众微信号“fenxishixubiao”

天风策略团队成员介绍

徐彪 复旦大学国民经济专业硕士、吉林大学载运工具运用工程学士,曾在招商银行负责财富管理条线宏观与策略研究,擅长自上而下研究市场。历任光大证券研究所任策略部负责人,华泰证券首席策略兼策略研究部总监,安信证券研究所副所长,现为天风证券研究所管理合伙人兼副所长。新财富、水晶球、金牛奖最佳策略分析师,国务院国资委多个重要课题组成员。新浪和网易专栏作家、FT中文独立撰稿人、CFA外部讲师,中央二台、第一财经、凤凰卫视电视财经节目嘉宾评论员,《第一财经》、《华夏时报》专访专家。

刘名斌 中国科技大学硕士、学士,主要从事大势判断与配置研究

江金凤 厦门大学金融工程硕士,FRM,主要从事主题研究

刘晨明 南开大学国际金融硕士,主要从事行业比较研究

韩旭东 香港大学MBA,负责海外映射研究

姜禄彬 乔治华盛顿大学金融系硕士,密苏里州立大学会计系硕士,美国CPA,国际宏观与地缘政治研究员

许向真 厦门大学金融学硕士,保险学学士,国内宏观政策研究员

朱小溪 莫纳什大学金融学硕士,墨尔本大学金融学学士,行业配置研究员

特别声明

本报告仅代表分析师个人观点,与所在机构无关。

本报告基于我们认为可靠且已公开的信息,我们力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更。我们会适时更新我们的研究,但可能会因某些规定而无法做到。

本报告所载信息仅供参考,并不构成所涉及证券的投资建议,也未考虑到个别投资者特殊的投资目标、财务状况或需求。投资者应考虑本报告中的任何意见或建议是否符合其自身特定状况。所在机构对任何投资者使用本报告所提供的信息作出的任何投资决策而导致的任何直接或间接后果均不承担任何责任。需要进一步提出的是,本文中提及的投资价格和价值以及这些投资带来的收入可能会波动。某些交易,包括牵涉期货、期权及其它衍生工具的交易,有很大的风险,可能并不适合所有投资者。