"投资银行在线"是一个资本与项目对接的互联网金融平台,围绕“早期投资、私募股权融资、项目并购退出”提供一站式金融服务。如果您有靠谱的项目,请将商业计划书发送到: [email protected]。

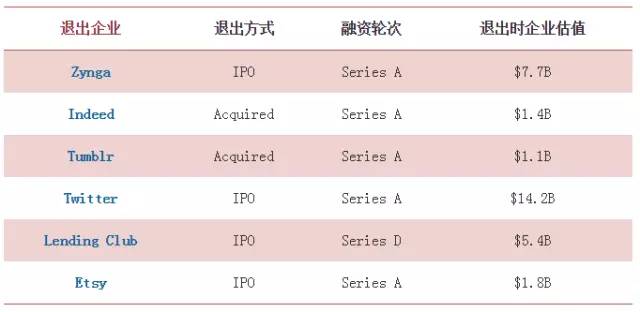

union squareventures(简称USV)由Brad Burnham和Fred Wilson成立于2003年,仅过去5年时间(从2011年开始),USV就从6家独角兽公司(估值超过10亿美金)实现了退出,其中5家是USV在A轮时就进入的。

USV目前管理6支基金,最小一支基金规模为1.25亿美元,最大的一支2亿美元。USV2004基金取得成功之后,两位创始合伙人并没有急于扩大基金的规模,而是稳扎稳打,始终把基金规模控制在2亿美元之下。

与那些国际大牌的VC机构相比,这家VC机构的名气要小得多,团队要小得多,而且机构的名称还有点土。但这些并不妨碍它在过去十年里取得了牛气冲天的投资业绩,成为各路LP竞相追逐的目标。

这家VC机构就是unionsquare ventures (联合广场创投)。哈哈,这名字起的很随意嘛,根本不用动脑。在美国好像每个大城市都有union square,一般是交通枢纽和购物广场。

union squareventures(简称USV)由Brad Burnham和Fred Wilson成立于2003年。之前,Brad和Fred从事VC投资工作均超过10年。2004年两人作为founders成功募集一只1.25亿美元的VC基金。这只基金奠定了USV的业绩基础,从此一发不可收拾。

仅过去5年里(从2011年开始),USV就从6家独角兽公司(估值超过10亿美金)实现了退出。其中4家通过IPO退出,2家通过并购退出。值得一提的是,其中有5家独角兽公司是USV在A轮时就进入的,体现了USV合伙人独到的眼光和强大的独角兽公司发掘能力。

如果说VC机构管理的一只基金业绩好,可能是运气的成分比较大,但每只基金的业绩都出类拔萃,就不仅仅是运气那么简单了。

目前,USV一共管理了6支VC基金,管理规模总计9.6亿美金。OregonPublic Employees Retirement Fund(俄勒冈公共雇员退休基金)从USV设立第一支基金开始就是USV最重要的LP之一,在USV前四支基金中每支基金承诺出资2500万美金,在后2支基金中每只承诺出资1880万美金,累计在USV的6支基金中承诺出资1.376亿美元,占USV全部9.6亿基金规模的14.3%。

根据俄勒冈公共雇员退休基金公布的基金业绩表,截至2015年6月30日,USV六支基金的业绩情况如下:

从表中看,USV 2004年基金已经处于收尾清算阶段。俄勒冈公共雇员退休基金总计出资2230万美元,到2015年6月30日已经获得了2.829亿美元的现金回报,还有3280万美元的公允价值有待分配,回报倍数达到14倍,IRR达到67.3%。这一笔投资为俄勒冈公共雇员退休基金获得了惊人的回报,极大提升了退休基金在过去十年的总体收益。这是机构投资者通过配置VC基金,获取风险调整后高受益的经典案例。而其他3支基金目前来看业绩也十分好,其2010年机会基金IRR更高达68.4%。

十年磨一剑。从4支基金的回报来看,USV业绩的连续性在十年之间得到了验证,团队有能力在激烈的市场竞争中为LP不断获取高额的收益。在全球VC机构中,这样的表现在过去十年中是绝无仅有的。

对于一家VC机构来说,合伙人的独特性往往是不可复制的。所以,一家VC机构的独特之处也往往并不适用于另外一家VC机构。在VC投资行业,东施效颦的下场往往是很惨的。每家VC机构的合伙人必须要依据自己的特色和资源打天下。但这不等于说别家机构的独特之处是不可借鉴的,找到其具有规律性或差异性的的东西或许能够为GP和LP提供非常具有价值的启发。

成立11年来,除了创始合伙人Brad Burnham和Fred Wilson之外,USV仅增加了3位合伙人。5位合伙人带领的投资团队仅仅为4人,运营团队为3人。整个团队总计12人。

这样小型、扁平的组织架构,使得合伙人不能高高在上,凡事必须亲历亲为,奋斗在第一线。合伙人必须直接与创业者接触与交流,及时倾听市场的声音并高效做出投资决策。

在选人上,两位创始合伙人特别注重选择具有丰富创业经验的年轻人加入投资团队。5位合伙人带领的4位投资团队均来自创业第一线。从合伙人角度考虑,来自创业者的投资团队更加接地气。

大部分VC机构的合伙人是“独狼”,合伙人往往自己行动,寻找投资目标。而USV则强调合伙人团队的统一行动。USV总部在纽约,5位合伙人每年都要一起飞到到西海岸硅谷等地,集中与拜会创业者,做出投资决策。

近年来,国内VC机构倡导人海战术,组织架构呈现大型化和复杂化趋势。合伙人下面从投资经理、高级投资经理、副总裁、董事、执行董事人手一大把。这些人手对于从事PE-IPO项目可能帮助更大,对于靠眼光的早期项目投资,这样的组织架构是否有效,是否能够为LP创造价值,应该认真反思一下。

USV目前管理6支基金,最小一支基金规模为1.25亿美元,最大的一支2亿美元。USV2004基金取得成功之后,两位创始合伙人并没有急于扩大基金的规模,而是稳扎稳打,始终把基金规模控制在2亿美元之下。USV成立11年来,单支基金的规模最大仅增长了30%。

合理控制基金的规模,使得基金很容易募集,合伙人可以持续专注于投资上面,而不是把大量时间放在基金路演上面;同时也向LP传递了这样一个信号,我们与LP的利益是一致的,我们不是靠收管理费来发财的,我们是要与LP一起分享实实在在的投资收益的。

研究表明:基金规模的连续性有利于VC/PE基金管理人持续创造好的收益。USV就是一个很好的例证。管理一支1亿美元的基金和管理一支5-10亿美元的基金,对于基金管理人的能力和资源要求,所使用的投资策略和技巧有很大的不同。

国内的许多VC/PE基金机构受眼前利益驱使,往往急功近利,好大喜功,急于扩大团队和基金的规模,结果反而导致基金业绩的大幅下滑,最终为LP所抛弃,得不偿失。而USV给我们树立了一个很好的榜样。

USV基金主要以投资企业A、B轮融资为主。但是今年上半年,USV所投资的项目几乎都在seed项目。这样的调整主要是因为合伙人认为当前的企业估值过于昂贵,而相关商业模式和技术还看不出能够产生具有颠覆性的伟大企业。当A、B轮融资变得昂贵时,USV通常会将投资阶段集中在种子期,而当A、B轮融资变得相对便宜时,USV会加大对A、B轮融资的投资力度。例如在2008年金融危机之后,企业估值走低,USV趁机投了很多偏后期的项目。

USV投资种子期,通常要求企业已经有成型的产品出来,创业者融资的目的是为建立团队、升级产品和进行产品营销。而不会投一个概念或创业者融资的目的是为了开发一个产品。通常USV投资种子期之后,一般会领投企业的A轮融资。

USV不但投资硅谷项目,纽约项目,在美国许多州都有投资创业项目,包括一些中西部的地区,例如爱荷华、阿肯色等。在欧洲也投资了一下创业项目,包括一家法国公司、三家德国公司和两家英国创业公司。在加拿大,USV也投了若干项目。

2010年,USV成立一支1.25亿美元的机会基金,专项接力投资于前两支基金中成功的企业。这样极大拓展了USV的投资空间,有机会与好的企业一起走的更远,分享更大的投资收益。

这样的策略无疑是成功的。从收益来看,USV 2010机会基金的IRR高达68.4%,甚至比它的2004第一支基金IRR(67.3%)还要高。

USV喜欢与小的天使基金、种子基金和VC基金一起,联合投资。发挥各自优势,共同帮助企业成长。

USV经常合作的VC基金包括Spark capital,两者已经在14家公司的38轮融资中开展了合作(据CBI数据统计),成功案例包括Twitter,Tumblr,Foursquare等;天使基金包括SV Angel,两者已经在14家公司的15轮融资中开展了合作;USV与著名的VC机构AndreessenHorowitz在10家公司的16轮融资中进行了联合投资。

申明:文章由本司人工智能大数据分析系统自动抓取全网最好文章内容自动生成,非人力所为,若有侵犯您的权益请联系我们,我们将立即处理。