房价收入比高得离谱的今天,按揭买房已经成为了绝大多数人的选择。因此,房贷利率成为了买房者关心的问题。

每经小编(微信号:nbdnews)了解到,近半年来,很多城市的银行都上调了房贷利率折扣,其中部分城市的房贷利率已经执行基准利率,而北京的二套房房贷利率更是执行基准利率上浮20%。

有网友就不无焦虑地说到,“有钱人还是一下子买得起,穷人负担更重了”。

那么,房贷利率为何上升呢?一个重要的原因是,一向不差钱的银行也“没钱”了。

银行成本收益出现倒挂

当然,银行缺钱更准确的说法,不是银行没钱了,而是“钱贵”了。

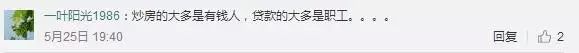

5月22日,上海银行间同业拆借利率(Shibor)一年期品种利率报4.3024%,创逾两年以来最高位,首次高于4.30%的上海银行间市场一年期贷款基础利率(LPR)。此后,1年期Shibor持续走高,

截至5月27日,报4.3544%,已经高于央行4.35%的1年期贷款基准利率。

▲图片来源:公众号寒飞论债

平安证券首席经济学家张明表示,Shibor是由货币市场上人民币交易相对活跃、信息披露较为充分、信用等级较高的银行自主报出的人民币同业拆借利率,再进行算数平均计算得出的结果(小编注:通俗的说,就是银行在向其它银行借钱时的利率);LPR是贷款基础利率,是

金融机构对其最优质客户执行的贷款利率,

其他贷款利率则根据贷款人的具体情况在基础利率上上浮若干基点确定。

1年期Shibor超过LPR意味着银行负债端成本与资产端收益率开始出现倒挂。

银行的成本和收益出现倒挂,“面粉贵过面包”,未来这一局面将如何演变,是否会将压力传导给实体经济,贷款成本是否会随之增加,成为市场的关注焦点。

证券时报评论表示,负债荒下银行资金成本攀升将成常态,银行负债端成本的全面提升,自然会传导到资产端,致使实体企业贷款、债券等各类融资成本随之增加:

可以预见,当前的资金成本远未到顶点,

银行负债端的资金成本还会不断攀升。相应的,实体经济融资成本也会继续走高。

过去两年宽松的货币政策环境为金融市场的快速扩张提供了有利条件,彼时市场讨论最多的是如何应对资产荒;当流动性收紧、货币政策环境切换为稳健中性后,金融机构面临的最大挑战将是如何在负债荒的“紧箍咒”下谋求发展。

▲图片来源:视觉中国

据21世纪经济报道消息,某股份制银行公司部负责人王先生向记者表示,目前贷款端的利率普遍呈现上涨的趋势。比如,他所在银行,原来对央企等的大客户利率一般下浮10%,现在都调升到基准,这些大客户也会暂时不提款,持观望的心态。如果是中小客户,基本都在基准上浮20%以上。

某券商银行团队负责人表示,

同业负债价格的上涨使银行的贷款成本平均提高0.2个百分点左右,所以贷款利率必然上调,初步统计看,贷款利率平均上浮15%左右。

房贷利率上升

对个人而言,贷款利率上升最明显的表现就是按揭买房的利率上调了。

据华夏时报报道,中、农、工、建、交等8家银行5月1日后提高了在北京的房贷利率,其中

首套房利率最低执行基准利率,二套房执行基准利率上浮20%。

据央视财经报道,自5月25日起,工商银行、中国银行、建设银行将深圳市的首套房利率优惠上调至9.5折。业内人士分析,其他商业银行或将很快跟进,深圳的房贷也会继续收紧。

据看看新闻报道,上海的多家银行将首套房贷利率进行上调,从原先行业统一的9折,上调到95折甚至基准,房贷审核力度也空前严格。

根据融360监测数据,

4月全国首套房平均利率为4.52%,环比上月上升0.67%。

全国房贷优惠利率处于明显收紧状态,一线城市多家银行将利率折扣由9折上调至9.5折,二线城市优惠利率9.5折占比上升,部分银行已上调至基准。

▲图片来源:视觉中国

青年经济学者范欣在经济观察报发文表示,相比于限购、限价等手段,房贷利率上浮威力显然更大,其对楼市杀伤力堪比调控中的“核弹”,以贷款100万、30年、等额本息为例,基准利率1.2倍与基准利率相比,月均还款相差611元,总利息相差22万。对于一线城市动辄500万以上的一套商品房来说,利率上浮对购房者月均还款压力无疑是十分显著的。

在市场流动性持续吃紧、银行负债成本持续上升的背景下,目前一线城市楼市的定向加息毫无疑问的会很快传导至二三线城市,最终市场房贷利率会出现明显的提升。

同时,范欣综合美联储加息等因素表示,

最保守估计未来我国房贷利率也将达到6%以上,也就是说楼市的定向加息其实才刚刚开始,未来调控即使放松,还贷压力的大幅上涨仍是压制房价的一个重要因素。

每经编辑 何小桃

每日经济新闻综合经济观察报、

21世纪经济报道、证券时报、华夏时报等

转载

请注明

| 本文转自每日经济新闻 nbdnews |