继本周腾讯发布Q2财报,以总收入同比增长59%,净利润同比增长68%至182.54亿元,亮瞎众人之后,阿里巴巴也不甘示弱地大秀了一把肌肉。

周四,阿里发布的2018财年Q1季报(截止2017年6月30日,以下简称Q1财报)再次延续了大象起舞的神话,营收与利润双超预期,在昨夜美股大盘恐慌的情绪中逆势增长2.7%,市值达到4146亿美元。

一个有趣的问题是,在A和T两家中国互联网巨头都已走到4000亿美金市值的今天,未来到底谁的向上空间更大?先来分析下阿里本季财报。

财报数据亮眼

1、营收与用户在高基数上继续迅猛增长

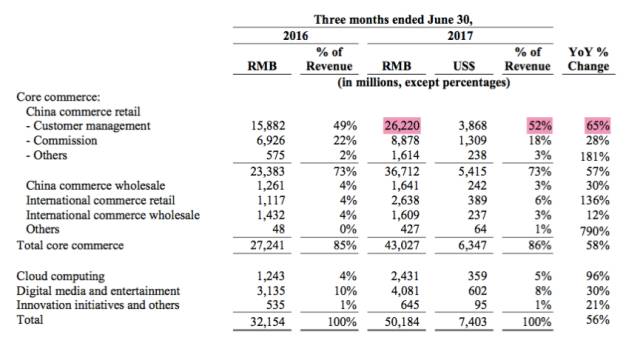

本季度财报迎来开门红,收入501.84亿元,同比上升56%,环比30%,超市场预期5%。移动月活用户高达5.29亿,较上一季增长2200万。

核心电商业务作为现金牛,收入430.27亿元,同比增长58%,占到了整个集团收入的85.7%;云计算得益于付费用户强劲增长(突破100万),收入同比增长96%至24.31亿元;数字娱乐收入40.8亿,创新业务收入6.45亿,分别实现同比30%和21%的增长。

2、现金流

现金、现金等价物及短期投资余额1481.5亿元,为还处在烧钱阶段的菜鸟物流、海外扩张和创新业务备下了充足粮草。

本季

阿里核心电商业务有哪些进展?

在电商行业增速放缓到30%以下的今天,阿里本季仍实现近60%的营收增速实为难得。

其驱动力来自两个方面:存量国内市场的用户价值深度挖掘,以及海外增量市场的迅猛发展。

国内以天猫为代表,实物电商GMV实现49%同比增长,以时尚服饰、消费电子、快速消费品等核心品类的市场份额攀升;国际零售业务(主要为Lazada和AliExpress)收入同比增长136%至26.4亿元。

在国内业务层面,我们将阿里这一季的玩法总结为:挖掘消费者潜力的维度升级,以及新零售战略的推进。

1、阿里电商的玩法已从过去依靠用户增长,转向单个用户生命周期价值的充分挖掘。

一方面,阿里深耕内容流量生态和AI驱动的精准推荐,优化了电商用户体验与商业化。

电商流量红利消失,唯有精细化运营、找准存量用户的G点,为他们打造更好的购物体验,刺激消费和提高客单价,才能带来电商新一轮的增长。天猫和淘宝显然深谙此道。

在打造流量生态上,阿里不断推出社区化和创新的内容形式,包括“有好货”、“必买清单”、“微淘”等内容导购,以及“一千零一夜”、“淘宝造物节”等场景化营销,甚至还有捉猫猫AR游戏,用有趣、优质的内容激发购物欲。

同时,在技术层面,注重AI算法对导购内容的精准分发,强化产品和服务的个性化体验。

在财报会议上,阿里巴巴集团执行副董事长蔡崇信和CFO武卫都提到,阿里自去年9月以来,在用户的兴趣匹配与内容分发上做了重点的AI技术部署。

而在今年6月的投资人大会上管理层也通过一系列数据表示,精准的内容分发可以有效提升用户“逛”的时长,从而增加潜在消费。

这就解释了为什么Q1财报的广告收入增速如此迅猛:消费者管理收入(原先的在线营销收入)占总收入52%,同比增长65%,为近16个季度最快。

另一方面,阿里充分挖掘单个用户的生命周期价值。

在投资人大会上,阿里官方宣布将年度活跃购买者改为年度活跃消费者,过去主要考虑用户购买实体商品,而现在越来越多的人开始消费内容和服务。

说白了,过去阿里只是在淘宝和天猫上,挖掘消费者的实物零售需求;而现在,依靠前期圈住的大批消费者,阿里进一步提供品质电商(天猫国际、海淘),扩充品类至数字娱乐服务(视频、票务、旅游等),叠加消费金融产品(蚂蚁花呗),鼓励用户买更高品质和更多种类的商品服务,前置消费,等于囊括了用户虚拟商品消费和未来可能的消费需求。

这一套全方位的需求挖掘下来,本季平均单用户的收入也得到了提升。

以4.66亿平台年度活跃买家为基数,人均贡献收入273元,同比增长35%;以移动端月活5.29亿为基数,则是196元的ARPU,同比增长近40%。

2、新零售的本季度进展主要体现在投资布局以及盒马鲜生、无人超市等案例上。

上一季度,阿里新零售的大动作主要有两个,一是以126亿港元作价,完成对银泰商业的私有化及控股股权收购;二是正式推出自2015年起孵化的盒马鲜生。

在FY18Q1,阿里的新零售布局再下一城,5月26日,阿里以收购的方式成为仅次于百联的联华第二大股东。未来有望借助联华超市的全国3618家门店,进一步满足消费者全时段、多场景的消费需求。

随着合纵连横的投资布局,一些新零售已落地的尝试也在本季度与大众见面。比如与银泰联手打造的天猫ONMINE,在造物节上亮相的“无人咖啡馆”TaoCafe等等。虽然还处于起步阶段,但刷脸买单的新奇体验,吊足了人们对未来新零售的胃口。

在海外市场扩张层面,阿里也有两个抓手。

一是在东南亚收购的一个“小京东”LAZADA。

作为东南亚本土化团队,已经在6个国家运营,在投资后,阿里巴巴既将技术运营经验传输给LAZADA,也致力于将中国产品推广到东南亚市场。昨晚,阿里还宣布以11亿美元,领投印尼第一大电商平台Tokopedia,继续加强在东南亚的业务布局。

二是AliExpress(全球速卖通,相当于国际版的淘宝),将中国的供应链和电商认知优势输出到国外,目前已经在在俄罗斯购物客户端中排名第一,在西班牙排名第三。

插上新零售的翅膀

未来阿里还有多大想象力?

在可预见的将来,阿里的利好因素主要来自新零售以及国际化战略。

一是国内电商仍有上涨空间,未来新零售和渠道下沉会是重要的推动力。

目前电商在中国社会总零售中的占比约为15%,美国不到10%;随着渠道下沉和新零售,发展中国家市场的电商还有很大的增量机会,马云对此深信不疑。

客观上,目前阿里的“新零售”虽然也有一些大胆创新的尝试,但理念还是远多于实际落地效果。

营销专家朱丹蓬曾表示,虽然阿里市值已经超过4000亿美元,却欠缺能够支撑股价的零售实体;阿里收购联华超市等商超后,对其包装新零售概念、支撑股价和估值都有非常大的帮助。

换句话说,阿里也需要拿出更多的新零售落地成效,为市场的高期望打一针强心剂。尤其是和百联这样大体量的国企合作,决策流程的灵活度有限,还需要强大的执行力。

二是海外增量上,国内电商具有认知优势,有助于未来阿里在全球版图的进一步扩张。

移动电商,阿里的认知优势已走在世界前列。

虽然在欧美成熟市场,亚马逊已建立规模效应与很强的品牌认知,但近来“阿里巴巴有望很快超越亚马逊”的声音在国际上也不乏少数;而在东南亚等地区,文化与中国更接近,且市场尚无定局,阿里的电商成功经验更容易被复制。

阿里的国际化扩张战略将是它驶向全球版图的一张重要船票,把中国制造的优质供应链输出到海外,拓宽跨区域的广度。

结语

回到开头的问题,腾讯和阿里站在4000亿美金市值的新起点,未来谁的潜力更大?

腾讯帝国的一切想象力,是基于社交关系链之上的商业模式叠加,王者荣耀就是一个典型例子。

但社交的网络效应是有国界的地域属性,微信和QQ的关系链绝大多数沉淀在国内,到了海外是拼不过Facebook、Line和Whatsapp的。缺少超级IM入口,也就意味着缺少强势渠道,光看游戏业务本身,成了纯粹的CP(内容供应商),挑战与不确定性很大。

因此,腾讯的机会主要是深耕国内市场,在游戏、广告、金融、本地生活等板块进行用户价值的深度挖掘。

本质上,腾讯拥有一张深耕国内市场的船票,而阿里手握一张拓展全球电商版图的船票,一个是深度一个是广度,你更看好哪家呢?欢迎讨论。

李彦宏的AI世界观 / 马云的新零售

京东十年磨一剑 / 腾讯2亿美金剑指阿里

ofo+鹿晗 / 零售赋能生鲜电商

教育业的Alphago / 怎么玩IP

区块链 / 微博如何弯道超车