高速发行的新股发行,在给投行带来丰厚的承销收入同时,也考验着投行项目和人才储备。这不,券商中国记者走访10多家券商后发现,几乎所有投行都在收缩债券和新三板业务,全员火拼IPO。

不信请看券商投行的原话:“IPO预审员催着券商封卷”、“给介绍点有经验、有项目的团队”、“债券业务收缩了,我们都在寻找出路”、“现在我们只做有IPO潜力的新三板项目”、“拟挂牌企业和挂牌企业跃跃欲试”……

“前两年,债券发行市场行情好的时候,不少保代从IPO转到债券,现在债券发行收紧,不少做人又想去做IPO业务。”某银行系券商债券部负责人透露,监管层对债券发行的要求越来越严格,他们去年开始就花了很多时间在自查或现场检查中,做底稿成了我们工作很重要的一部分。

“而今年随着监管的不断加严,应付核查变成了我们的主要工作之一。”北京某国企券商投行部副总经理称,今年除了在会项目,就连中止审查和撤材料的项目也被纳入监管层检查范畴。

“以前觉得一个IPO项目,需要两三年甚至更长的时间,虽然承销费很多但远不及短平快的债券来的容易,因此转向了债券业务。”一资深保荐代表人透露,可今年不一样了,监管层对房地产、地方融资平台和过剩产业企业发债做了限制,加上债券利率的上升,债券发行市场以远不如前两年,券商债券业务急剧收缩将是常态。

与此相对应的,债券业务承揽,券商也似乎兴趣索然。比如说去年以前,一些公司债发行人采取招标方式选拔承销商,很多投行为抢项目不惜大打价格战,但今年以来,此现象再无出现,也未见发行人采取招标方式。

一家去年还在不断扩充新三板团队的中小型券商,今年也收紧了人员编制,就连业务结构也做了相应的调整。

“以前可能是为了拼量,而今年则更重视挂牌项目质量,好的项目才能为我们带来更多的业务机会。”该券商新三板负责人表示。

“新三板最大的问题就是,无法解决挂牌企业流动性的问题,因此我们在业务实际开展中,当企业问我们‘挂牌有什么好处’时,我们并没有答案。”上述新三板负责人称,再加上IPO提速,更是搅乱了拟挂牌企业和挂牌企业的心,不管是否满足上市要求都想去IPO。“近两周我们推荐挂牌的不少项目,及正在谈的拟挂牌项目,都已向我们明确表达了转战IPO的想法。”

和上述新三板负责人遇到类似情况的券商并不在少数。“新三板经过这两年的快速扩容,挂牌企业参差不齐,很多项目都是经不起核查的,为了控制业务风险,公司从去年下半年开始就调整了承做业务团队结构,并提高了新三板内部立项要求。”深圳某券商投行内控部负责人透露,今年不少券商都将业务重心瞄向了IPO业务。

“我们的工作重心都变了,以前是忙着为中小企业挂牌,现在是忙着为优质挂牌企业转板。”一家拥有近百人新三板团队的券商部门负责人称,我们也收缩了新三板业务,只做有IPO潜力的新三板项目。

券商投行业务除了将结构重心转向IPO外,部分券商投行还从人员配置、内部KPI考核、资源等各方面向IPO倾斜。

北京某国企背景的中型券商投行相关人士称,“公司今年吸引人才,扩大投行业务规模,将薪酬上调60%,目前薪酬水平在同行业中排名前二十。”目前,该公司投行人马才100人,公司给的任务是要快速扩充到200人。

想要扩充投行业务团队的券商不止一家。据券商中国此前报道统计,今年年初至少已有20家券商近期发布“英雄帖”,招聘岗位主要以投行部门、经纪业务部门及资管业务部门为主。其中,中泰证券、九州证券、渤海证券、东莞证券、中山证券、东海证券、金元证券、东兴证券、五矿证券等券商正在招募投行团队,抢夺高端投行人才。

“性别、学历、学校是我们招人的基本要素,但我们更想招有经验、有团队、有项目的投行老兵。”北京某IPO在审项目排名二十的券商副总裁表示,IPO项目最核心部分是承揽项目的能力,优秀且成熟的保荐代表人通常都手中都有不少项目。

IPO是一个相对比较长期的过程,2016年IPO项目储备比较丰富的券商,今年投行收成都比较丰厚。但这样的情况也给不少券商高管带来的新烦恼,“这批在会IPO项目全部发完了,后续要是没有新的项目申报,则意味着明年收成锐减。”深圳某上市券商分管投行副总裁称,

大型券商尤其是上市券商兼有丰富的项目储备和保荐承销经验,其竞争优势会更加明显。

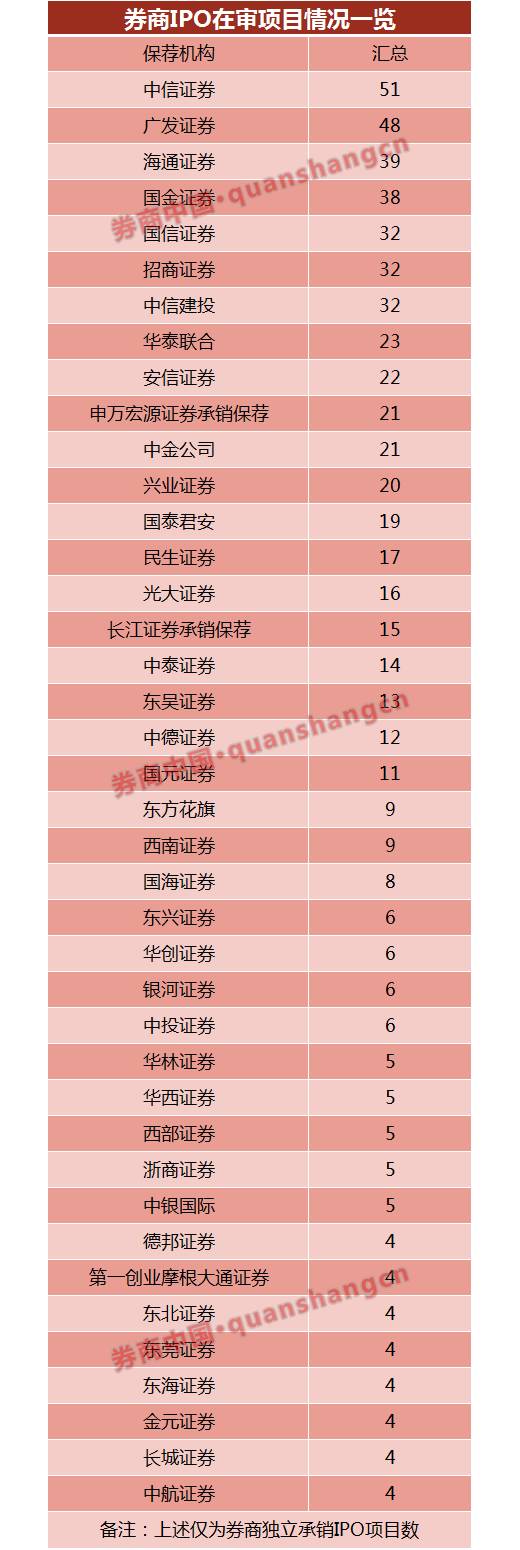

券商中国记者据证监会最新公布的首次发行股票审核情况表统计,截至2月16日,在审IPO项目共有660个,其中拟在上交所上市的项目有309个,中小板122个,创业板229个。

具体来看,中信证券、广发证券、海通证券、国金证券、国信证券、招商证券、中信建投在会项目数量均超过30个。其中,中信证券独立承销的在会IPO项目有51个,位居首位,紧随其后的是广发证券48个,海通证券39个在会IPO项目位居第三。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。