1. 本周回顾和投资观点

本周市场综述:

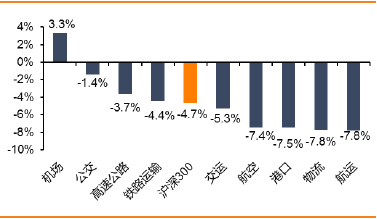

本周A股触底回升,上证综指报收于2939.2,环比跌4.52%;深证综指报收于9235.4,跌4.54%;沪深300指报收于3730.5,跌4.67%;创业板指报收于1533.9,跌5.54%;申万交运指数报收于2436.5,跌5.29%。交运行业子板块喜忧参半,其中最为强势的是机场(3.3%),其次为公交板块(-1.4%)。本周交运板块涨幅前三为强生控股(9.6%)、皖江物流(9.1%)、永安行(8.9%);跌幅前三为ST飞马(-22.6%)、ST欧浦(-22.4%)、ST长投(-15.7%)。

主题机会:

继续重点提示上海相关股票,

我们认为贸易摩擦背景下自贸区遭遇错杀,上海板块将有望迎来西向大虹桥规划(科创)和东向自贸区政策升级利好。

【大虹桥串联长三角】:长三角一体化上升至国家级战略,大虹桥是上海西大门,淀山湖是上海大都市圈飓风眼,周围环绕着上海青浦、苏州的昆山

&

吴江、浙江的嘉善,定位于高新技术产业,致力于打造科创硅谷。【自贸区政策有望升级】:上海东向的自贸区以洋山临港作为核心区域,致力打造为国际标准化自贸区。近期,上海自贸区政策东风不断,在税收、货币兑换等方面或有超预期的新政颁布。东线临港区域:建议关注地产—上海临港、光明地产;推荐物流:上港集团、华贸物流;西线青浦苏州区域:建议关注地产

-

上实发展、苏州高新;物流:推荐圆通、申通、韵达快递;建议关注保税科技、新宁物流、万林物流、飞力达。

航空板块:

民航资源网数据显示4月民航起降架次同比增3.95%,旅客吞吐量同比增3.45%。除春运错期导致数据不可比的一季度外,单月客运量同比增速自2011年8月以来首次下降至5%以下。我们认为增速放缓的主因有以下几点。第一,民航在一定程度上供给可以创造需求,B737MAX8停飞后全球范围内供给增速下降,进而带来需求增速放缓;第二,五一假期延长导致清明旅客出行受到抑制;第三,去年4月民航旅客量同比增15.3%,单月增速在2011年及其后的非一季度月份中排名第四,高基数压制数据表现;第四,首都机场跑道大修及保障一带一路峰会导致单月起降架次下降8.3%,旅客吞吐量下降5.9%,作为我国第一大机场,其数据异常压制整体表现。值得一提的是,即便是在经济数据相对较弱的4月,核心市场依旧供不应求,旅客吞吐量增速仍整体高于架次增速,核心市场民航需求依然保持相当的韧性。旺季逐步临近,随着后续经济企稳复苏,叠加B737MAX停飞带来的供给缺口及同比两次提价,在旺季需求刚性的拉动下,我们认为运价向上弹性依旧,继续推荐三大航,春秋、吉祥。

机场板块:

中美贸易谈判反复,市场风险偏好下降。基本面明朗,现金流健康的机场板块更易受到资金追捧,带来估值提升的优势。我们持续看好枢纽机场的商业模式及居民消费升级浪潮下机场免税的发展前景。中免广撒网大手笔获取枢纽机场免税店经营权,将带来更大的渠道优势及免税品价格优势,形成正向循环。机场作为地主方,未来租金收入将持续攀升。依然建议长线资金积极配置机场板块个股,推荐上海机场、白云机场、首都机场股份,关注深圳机场。

快递板块:

申通快递股权变动顺利进行,德殷德润与恭之润分别通过协议方式承接德殷控股所持有的申通快递29.9%与16.1%股权。本周快递随大盘亦有所调整,2019年的主逻辑为一线快递持续领跑行业,行业集中将快速提升,A股公司受益于规模的快速提升,成本与毛利均存改善空间,快递板块估值继续提升。我们继续强烈推荐申通、圆通,以及板块估值修复下的韵达和顺丰。

另外自下而上继续推荐密尔克卫,江苏化工爆炸推动行业监管收严,密尔克卫公司质地优良、大客户对接稳定,此轮变化后公司继续沿着内生+外延路径快速扩张,我们看好公司今年业绩释放逐季加速,看好公司长期成长价值。

航运板块:

本周航运指数(申万Ⅱ)大幅下跌7.82%,相对沪深300超额涨跌-3.15%。主要来源于中美贸易摩擦带来的情绪压制,但是我们认为集运涨价季即将到来叠加IMO环保公约的临近,部分运力暂时退出以抢装脱硫塔,淡季运价弹性有望进一步兑现。此外,上海自贸区扩区有望带来航运货量的提升,板块有望迎来预期差机会,维持我们在年度策略中的判断,看好航运板块淡季运价表现优于往年。

-

集运市场:

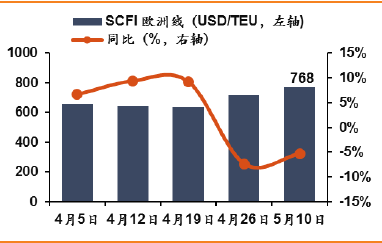

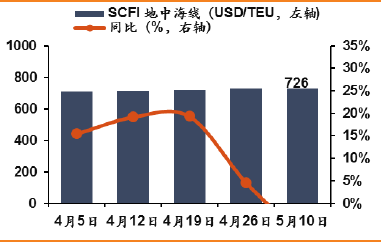

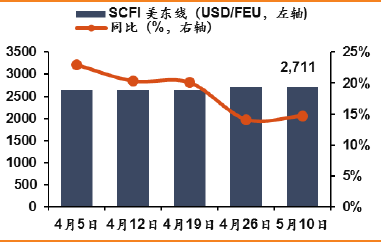

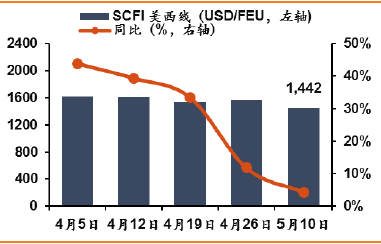

本周的下跌主要来源于中美贸易摩擦带来的估值压制以及安通控股的拖累。5月10日SCFI环比下跌2.7%、同比下跌2.8%至756.9点,主要受到贸易摩擦的影响。权重航线方面,欧洲线运价环比不变,同比下跌7.3%至768美元/TEU;地中海线环比涨1.3%,同比涨 4.6%至726美元/TEU。欧洲航线上海港平均舱位利用率上升至95%以上,部分航商再次小幅提价。美国航线因受贸易不确定利空因素的综合影响,货量有所下滑,美西线运价环比跌8.1%、同比涨4.3%至1442美元/FEU,美东线环比涨0.2%、同比涨14.7%至2711美元/FEU,上海港至美国舱位利用率下降至90%左右。

集运涨价季到来,叠加IMO环保公约临近,行业有望在淡季抢装脱硫塔,供需格局改善的背景下提价的成功率或较往年有所提升。此外,中美贸易摩擦或将暂时压制货量以及板块情绪,但是有望加速上海自贸区的扩区升级,带来集运的货量提升,行业有望迎来量价齐升的预期差机会,推荐中远海控、关注安通控股。

-

油运市场:

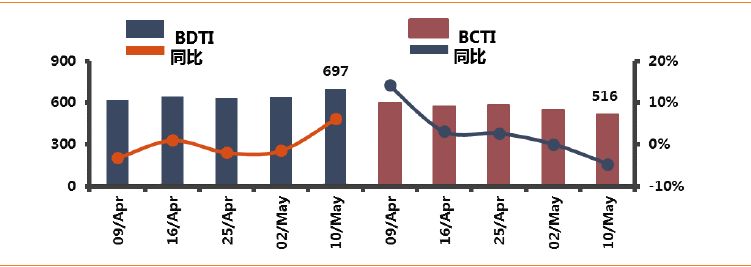

本周BDTI环比涨9.2%、同比涨6.1%至697点;BCTI环比跌5.5%、同比跌4.8%至516点,CTFI较上期下跌14.4%报605.0点,同比大涨2.8%。TD3C航线运价较上周有所回升,TCE约为 7700美元/天,周环比上涨25%,年同比重新上涨。国际油运方面,

二季度为炼厂检修旺季,年内行业需求有望在二季度触底,供给侧来看,2019年上半年运力交付仍然较高,市场对行业改善的预期压制拆解量,随着二季度惨淡运价的出现,拆解量有望再度提升,行业格局有望逐步改善。

此外,20年起IMO环保公约的执行要求所有的运输船改用低硫油,但是低硫油的产能尚无保证,部分港口可能缺乏低硫油的供应,因此内贸低硫油运输需求有望提升。建议关注OPEC减产情况以及中美贸易战关于能源进口谈判的情况,标的关注招商南油、中远海能、招商轮船。

-

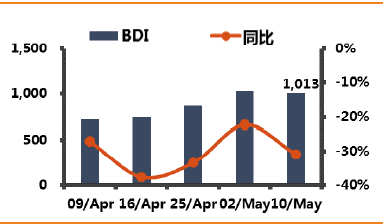

散货市场:

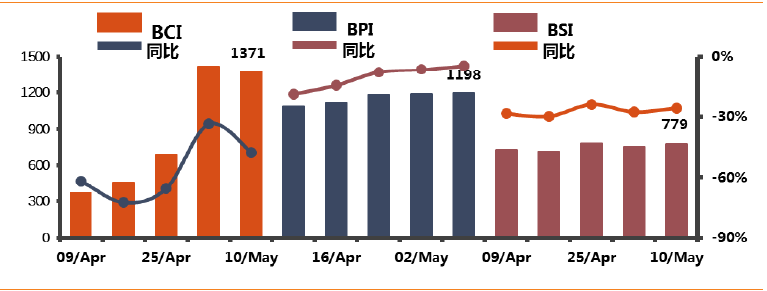

BDI有所降温,本周环比下跌1.8%、同比下跌30.9%至1013点。权重指数涨跌不一,BCI本周环比下跌3.5%至1371点,BPI环比涨0.8%至1198点,BSI环比涨3.2%至779点,同比行情仍较为惨淡。

4月16日(里约时间),VALE官方宣布米纳斯吉拉斯州法院已同意暂停施行关于Brucutu矿区关停决定。法院将同意Brucutu矿区于文件发布后72小时后完全重新运营,对散运行业的情绪有所提振。

且长期来看,IMO环保公约的执行、行业的持续低迷有望带来产能逐渐出清,新船订单逐渐缩小的趋势有望得以延续,维持2020年或为行业长期拐点判断不变。

港口板块:

港口(申万Ⅱ)本周下跌7.45%,相对沪深300超额收益-2.78%,2019国际经济增速放缓,进出口需求存在一定压力,叠加国家降低物流成本的政策导向,我们认为板块投资机会更多将来自主题性的大幅增长以及长期受益于环保压力下“公转铁”新增货量的低估值标的。

我们在3月28日的报告《自贸专题:从开放向更开放,看好上海再迎黄金期!》、4月15日的报告《东西两线多位一体,自贸创新独领风骚》中推荐的上港集团已经逐步兑现,重申上海拥有极佳的软硬件实力和串联整个长三角与海上丝绸之路的区位,对比国际港口城市的经济地位,上海仍有非常大的地位提升空间,未来在税收、货币等方面都存在超预期的可能!关注核心标的上港集团的预期差机会!

铁路板块:

大秦铁路4月日均运量109.47万吨,全月运量3284万吨,同比增1.96%。投资上,19年铁路以改革为主线,中央经济工作会议自2016年开始连续第三年点名铁路改革,强调要以股份制改造为牵引,铁路板块的估值预计将随整个混改预期再起而提升。标的上,广深铁路PB估值跌至0.79x,公司弹性在于土地价值与客运业务;铁龙物流:随着公转铁持续、沙鲅线有望量价齐升释放业绩弹性,另外公司运营铁路特种集装箱业务,业务拓展空间巨大;大秦铁路为高股息率品种,业绩稳健,战略地位重要。

高速板块:

高速公里板块具备低贝塔、类债券属性,2018年股息率较高的标的股价表现更优,因此拉长时间轴,我们继续看好具备区域优势的高股息标的,推荐深高速,关注粤高速A,宁沪高速。

投资建议:

推荐上港集团、华贸物流、申通快递、圆通速递、中国国航、南方航空、东方航空、中远海控、密尔克卫、上海机场、白云机场,关注广深铁路、中远海能、招商南油、招商轮船、安通控股。

风险提示:

宏观

经济超预期下滑;国企改革不及预期;航空票价不及预期;快递行业竞争格局恶化。

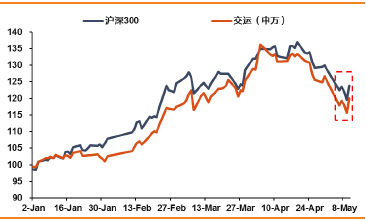

图1:交运板块表现(

2019年以来可比表现

)

数据来源:WIND,天风证券研究所

图2:

交运各子板块表现(2019.5.6-5.10)

数据来源:WIND,天风证券研究所

表1:

交运板块领涨公司

|

本周收盘价(元)

|

周涨幅

|

月涨幅

|

年涨幅

|

|

本周交运板块领涨个股

|

|

强生控股

|

6.1

|

9.6%

|

9.6%

|

46.4%

|

|

皖江物流

|

3.0

|

9.1%

|

9.1%

|

40.8%

|

|

永安行

|

27.2

|

8.9%

|

8.9%

|

37.7%

|

|

白云机场

|

16.3

|

6.7%

|

6.7%

|

61.8%

|

|

富临运业

|

7.3

|

5.7%

|

5.7%

|

32.4%

|

|

4

月交运板块领涨股

|

|

强生控股

|

6.1

|

9.6%

|

9.6%

|

46.4%

|

|

皖江物流

|

3.0

|

9.1%

|

9.1%

|

40.8%

|

|

永安行

|

27.2

|

8.9%

|

8.9%

|

37.7%

|

|

白云机场

|

16.3

|

6.7%

|

6.7%

|

61.8%

|

|

富临运业

|

7.3

|

5.7%

|

5.7%

|

32.4%

|

|

19

年交运板块领涨股

|

|

保税科技

|

5.2

|

-8.4%

|

-8.4%

|

98.8%

|

|

华贸物流

|

8.9

|

-14.4%

|

-14.4%

|

68.0%

|

|

五洲交通

|

5.1

|

4.3%

|

4.3%

|

67.1%

|

|

新宁物流

|

15.2

|

-1.6%

|

-1.6%

|

66.1%

|

|

白云机场

|

16.3

|

6.7%

|

6.7%

|

61.8%

|

数据来源:WIND,天风证券研究所

2. 本周报告和

重大

事件

2.1. 本周公司报告

2.1.1.

吉祥航空(

603885

):收益品质有所提升,成本阵痛略有

事件:

吉祥航空披露一季报,实现营业收入

41.32

亿,同比增长

14.5%

,实现归母净利润

4.00

亿,同比下降

7.5%。

收益品质有所提升,拉动收入平稳增长

因B787宽体客机引进提高座位数量,一季度公司实现ASK99.7亿,同比增长14.5%,实现RPK85.0亿,同比增长14.1%,客座率85.2%,同比基本持平。公司收益品质有所提升,单位RPK营业收入同比微升,但考虑到去年公司剥离租赁公司,收入口径发生改变,可比口径客收仍有一定程度升幅,拉动收入平稳增长。

单位成本涨幅有所收窄

一季度我们测算公司航油成本略超10亿元,单位ASK非油营业成本虽仍有6.5%的提升,但相比2018年四季度超20%的提升幅度已有明显收窄。未来随着B787执飞国际线,日利用率明显提升,单位非油成本压力有望持续缓解。

费用水平略有上升,补贴有所下降

公司一季度销售费用率3.85%,同比下降0.25pct,管理(含研发)费用率2.70%,同比微升0.07pct,财务费用方面,公司财务费用率1.90%,同比提高0.87pct,整体来看费用水平有所提升。补贴方面,公司一季度其他收益4521万元,同比减少2700万元。整体来看,因成本端仍处于阵痛期,看好后续成本压力缓解后业绩持续释放。

投资建议

经历了2018年业务量增速的短暂放缓后,公司拟再度提高发展速度,计划于2019-2021年分别引进13(退出4架)、20、20架飞机,有所加速。时刻方面,公司19年夏秋季时刻增量达到16.9%,基本与运力增速匹配,预计其运量或持续快速增长。目前B737MAX飞机全面停飞,后续供给缺口持续扩大,运价向上弹性酝酿,公司旗下飞机仅有一架涉事机型,停场增量成本较小,且随着国际长航线的开辟,宽体机利用效率提升将有效缓解成本压力,同时公司拟与东航交叉持股,整固上海市场,后续油价汇率同比优势逐步显现,持续看好公司业绩前景,业绩2019-2020年归母净利润分别为15.3亿、19.2亿,维持“买入”评级!

风险提示:宏观经济下滑,油价大幅上涨,汇率剧烈波动,安全事故

2.2. 本周行业报告

2.1.1.

航运

:

中远海运收购胜狮产能,于情于理符合趋势

事件

香港上市公司胜狮货柜(0716.HK)公告将旗下启东胜狮能源装备有限公司、启东太平港务有限公司、青岛太平货柜有限公司、宁波太平货柜有限公司及胜狮货柜管理(上海)有限公司(以下合称“标的公司”)的100%股权转让给中远海运集团旗下的中远海运金融控股有限公司;同时,中远海运金融会将资产委托给集团控股的中远海发(601866.SH)旗下的上海寰宇物流装备有限公司来进行管理。

集运产业链趋势,整合从下游到上游

过去十年集运板块经历了大量整合,包括公司之间整合以及大型联盟的成立,中远海运集团本身也是中远和中海集团整合成立的,叠加中远海运成立后收购的东方海外,目前中远海运掌握的集运运力达到2,843,667 TEU,占全球总运力的12.38%,位列全球第三;目前,中远海运集团年集装箱需求量预计达到100万标箱,集团内原先集装箱制造年产能仅有55万标箱,预计本笔交易完成后中远海运基本能做到自给自足,这是中远海运作为本次交易买方的主要逻辑;

胜狮货柜出售的原因

目前行业TOP4分别为中集(40%)、胜狮(20%)、中远海运(15%)、新华昌(10%),CR4集中度约为90%,其中中集、中远海运具备多板块协同效应,在集运产业链及箱价持续低迷的当下,作为行业第二大、业务较为单一的胜狮,抵御行业周期性风险的能力较差,我们判断通过本次交易,胜狮货柜将大幅减少在竞争力较弱的干箱制造板块业务比重,把重心转向物流服务业务和特种集装箱的生产、研发和销售,从而帮助公司实现在集装箱领域的差异化发展战略。

收购节点较为合适,板块价格冲击较小

目前集运板块总体处于低迷状态,箱价整体在较低位置,因此本次收购按PB约1倍左右的估值,同时本次交易是现有造箱产能的整合而并非扩张,因此不会对当前集装箱制造业的经营环境造成冲击,后续通过进一步升级优化现有的造箱产能,有望促进集装箱制造行业未来发展。

收购事项对中远海运的协同效应

除了上述产业上下游自给自足的大逻辑外,我们认为本次收购对中远海运集团会产生如下协同效应:

1)

增加箱厂区域覆盖度,便于联动经营:中远海运原先造箱产能在广州、连云港和锦州,这次收购的标的分布在青岛、启东和宁波,更高的地理覆盖度除了能提供更多的产能外,更便于集运的调箱和修箱;此外过去中远海的箱厂以普通箱为主,而新收购产能可以有效覆盖冷箱和特种箱,补齐了集团短板,利于产业链的做大做强

;

2

)一带一路、长三角一体化下的多式联运契机:在一带一路、长三角一体化以及国内消费升级的拉动下,集运作为天然的多式联运载体未来将发挥纽带的作用,我们判断未来对于冷箱、特种箱、跨运输方式的定制化集装箱很有可能引来快速发展,而本次交易后中远海运将掌握行业约

30%

的造箱产能,联动其强大的集运船队,未来有望成为我国多式联运的重要组成部分。

投资建议:

中远收购东方海外后协同效应已经带来单箱收入的全面提升,本次垂直收购胜狮将保证中远对集装箱需求的自给自足,并增加箱厂区域覆盖度,有望在一带一路、长三角一体化以及国内消费升级的带动下抢先卡位多式联运,建议关注中远海控、中远海发。

风险提示:全球宏观

经济

超预期下行、油价上涨、安全事故

2.3. 本周重大事件

表2:

重大事件回顾

(2019年5月6日-2019年5月10日)

|

细分行业

|

重大事件

|

|

港口

|

上港集团(

600118.SH

)披露被担保公司财务状况。

|

|

航空

|

南方航空(

600029.SH

)公告董事张子劳先生因退休原因、监事潘福先生因工作调动原因辞任。

天顺股份(

002800.SZ

)公告收到政府补助:获得班列补贴资金共计人民币

396.29

万元,将增厚归母净利润

229.62

万元。

|

|

物流

|

怡亚通(

002183.SZ

)披露更正

18

年年报,营业收入

696.92

亿元,同比增

2.40%

;归母净利润

2.00

亿元,同比增

-66.38%

。

申通快递(

002468.SZ

)公告控股股东上海德殷投资控股有限公司拟以转让或增资的形式向上海德殷德润实业发展有限公司、上海恭之润实业发展有限公司出让德殷控股所持上市公司

46%

股份。

华鹏飞(

300350.SZ

)披露其大股东与广西百色农村投资有限公司

(

“百色农投”

)

签署了《股份转让协议》,同时张京豫与百色农投签署了《关于放弃行使表决权的协议》。百色市国资委将成为公司实控人。

|

|

高速公路

|

本周暂无重大公告。

|

|

航运

|

中远海控(

601919.SH

)披露股票期权第三次修改草案,计划将向本公司高级管理人员、对公司经营业绩和持续发展有直接影响的关键管理人员和技术骨干共计不超过

475

人,授予不超过

21823.69

万份股票期权,对应的标的股票数量为不超过

21823.69

万股,锁定期为达成目标后的

24

个月。

中远海发(

601866.SH

)公告收购胜狮货柜旗下启东胜狮能源装备有限公司、启东太平港务有限公司、青岛太平货柜有限公司、宁波太平货柜有限公司及胜狮货柜管理

(

上海

)

有限公司的

100%

股权,初始对价

38

亿元。

中远海特(

600428.SH

)披露

4

月主要生产数据,

4

月实现货运量

122.20

万吨,同比增长

-10.5%

;

1-4

月完成货运量

469.76

万吨,累计同比增长

-8.2%

。

|

|

铁路

|

大秦铁路(

601006.SH

)披露

4

月经营数据,

4

月大秦线完成货物运输量

3284

万吨,同比增长

1.96%

。累计完成货物运输量

14256

万吨,同比减少

2.46%

。

|

|

公交

|

本周暂无重大公告。

|

|

机场

|

深圳机场(

000089.SZ

)披露

4

月经营数据,航班起降航次

2.90

万次,同比不变,旅客吞吐量

416.60

万人,同比增长

1.9%

,货物吞吐量

10.22

万吨,同比增长

2.6%.

|

数据来源:WIND,天风证券研究所

3. 本周行业数据追踪

图3:BDI指数及同比(%)

数据来源:WIND,天风证券研究所

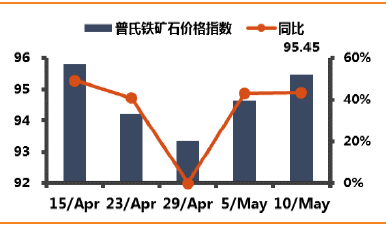

图4:普氏铁矿石价格指数及同比(%)

数据来源:WIND,天风证券研究所

图5:BCI、BPI、BSI指数及同比(%)

数据来源:WIND,天风证券研究所

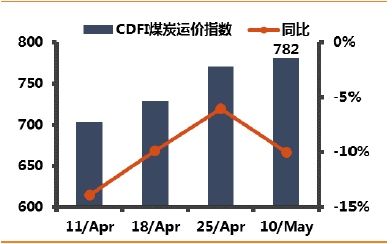

图6:中国进口散货煤炭运价指数及同比(%)

数据来源:WIND,天风证券研究所

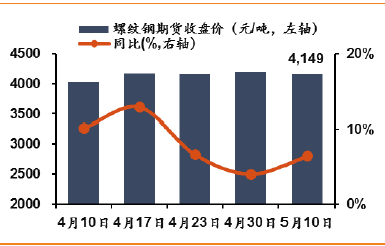

图7:螺纹钢期货收盘价(元/吨)

数据来源:WIND,天风证券研究所

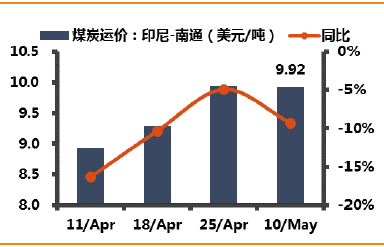

图8:印尼-南通动力煤运价指数及同比(%

)

数据来源:WIND,天风证券研究所

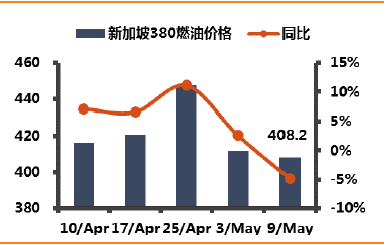

图9:新加坡燃料油价格(美元/吨)及同比(%)

数据来源:WIND,天风证券研究所

图10:油轮运价指数及同比(%)

数据来源:WIND,天风证券研究所

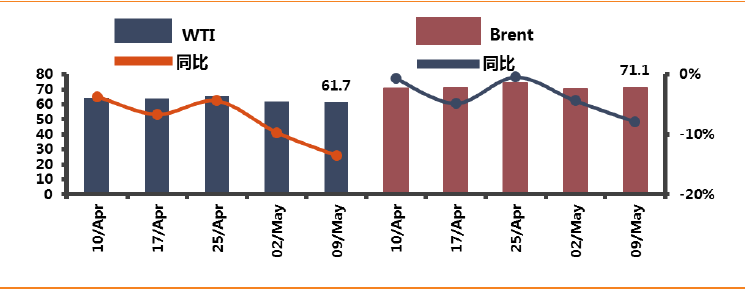

图11:国际原油价格(美元/桶)及同比(%)

数据来源:WIND,天风证券研究所

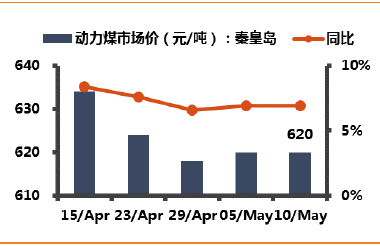

图12:动力煤市场价格(元/吨,秦皇岛)及同比(%)

数据来源:WIND,天风证券研究所

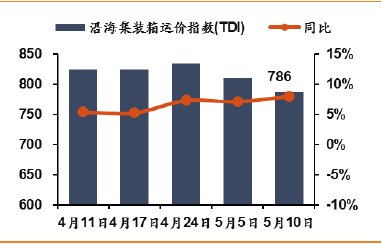

图13:

沿海集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

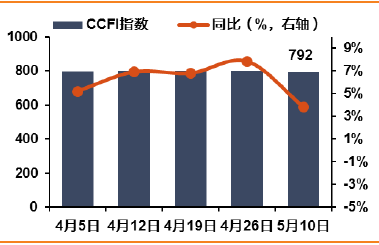

图14:中国出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图15:上海出口集装箱运价指数及同比(%)

数据来源:WIND,天风证券研究所

图16:SCFI欧洲航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图17:SCFI地中海航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图18:SCFI美东航线集装箱运价及同比(%)

数据来源:WIND,天风证券研究所

图19:SCFI美西航线集装箱运价及同比(%)

数

据来源:WIND,天风证券研究所

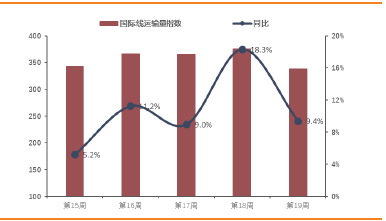

图20:

航空总体运输量指数及同比(

%

)

数

据来源:航指数,天风证券研究所

图21:

航空国内运输量指数及同比(

%

)

数

据来源:航指数,天风证券研究所

图22:

航空国际运输量指数及同比(

%

)

数

据来源:航指数,天风证券研究所

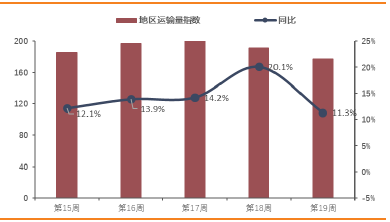

图23:

航空地区运输量指数及同比(

%

)

数

据来源:航指数,天风证券研究所

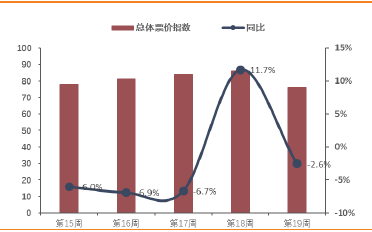

图24:

航空总体票价指数及同比(

%

)

数

据来源:航指数,天风证券研究所

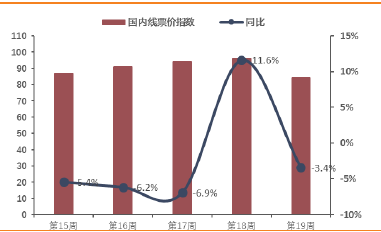

图25:

航空国内票价指数及同比(

%

)

数

据来源:航指数,天风证券研究所

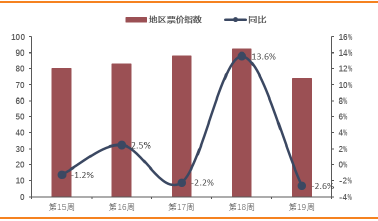

图26:

航空国际线票价指数及同比(

%

)

数

据来源:航指数,天风证券研究所

图27:

航空地区线票价指数及同比(

%

)

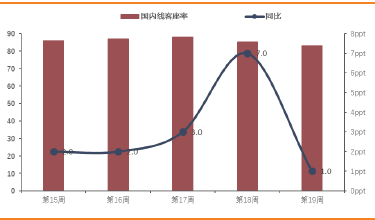

数

据来源:航指数,天风证券研究所

图28:

航空总体客座率(

%

)及同比(ppt)

数

据来源:航指数,天风证券研究所

图29:

航空国内线客座率(

%

)及同比(ppt)

数

据来源:航指数,天风证券研究所

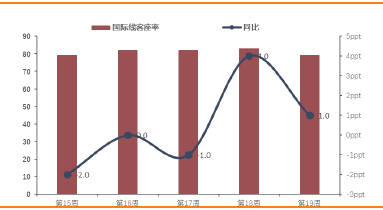

图30:

航空国际线客座率(

%

)及同比(ppt)

数

据来源:航指数,天风证券研究所

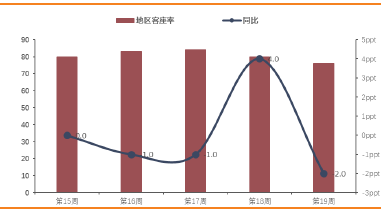

图31:

航空地区线客座率(

%

)及同比(ppt)

数

据来源:航指数,天风证券研究所

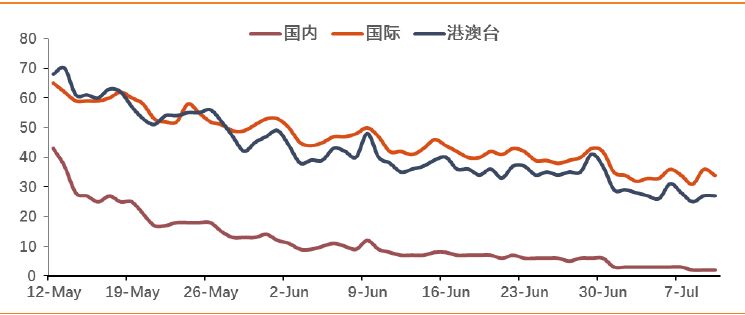

图32:未来60天航空预定

(

%

)

数

据来源:航指数,天风证券研究所

4. 近期交运个股解禁情况

表3:近期交运个股解禁情况

|

证券简称

|

解禁日期

|

解禁数量

(

万股

)

|

解禁前流通股数量(万股)

|

流通股占比

%

|

解禁后流通股数量(万股)

|

流通股占比

%

|

|

天顺股份

|

2019-05-29

|

3,681.00

|

3,504.09

|

46.92

|

7,185.09

|

96.21

|

|

粤高速

A

|

2019-07-08

|

83,368.84

|

46,885.50

|

22.42

|

130,254.34

|

62.30

|

|

海汽集团

|

2019-07-12

|

14,220.00

|

17,380.00

|

55.00

|

31,600.00

|

100.00

|

|

密尔克卫

|

2019-07-15

|

2,990.41

|

3,812.00

|

25.00

|

6,802.41

|

44.61

|

|

华贸物流

|

2019-07-16

|

3,738.32

|

95,480.45

|

94.34

|

99,218.77

|

98.04

|

|

安通控股

|

2019-07-17

|

67,835.43

|

67,363.94

|

45.30

|

135,199.37

|

90.92

|

|

招商轮船

|

2019-07-19

|

57,853.63

|

57,853.63

|

77.82

|

529,945.81

|

90.47

|

数据来源:WIND,天风证券研究所

5. 标的预测

表4:主要

标的预测

|

板块

|

公司名称

|

代码

|

盈利预测(EPS)

|

PE

(TTM)

|

PB

(LF)

|

|

|

|

2017A

|

2018A

|

2019E

|

|