今日,央行又放大招了!这次的目标是第三方支付!

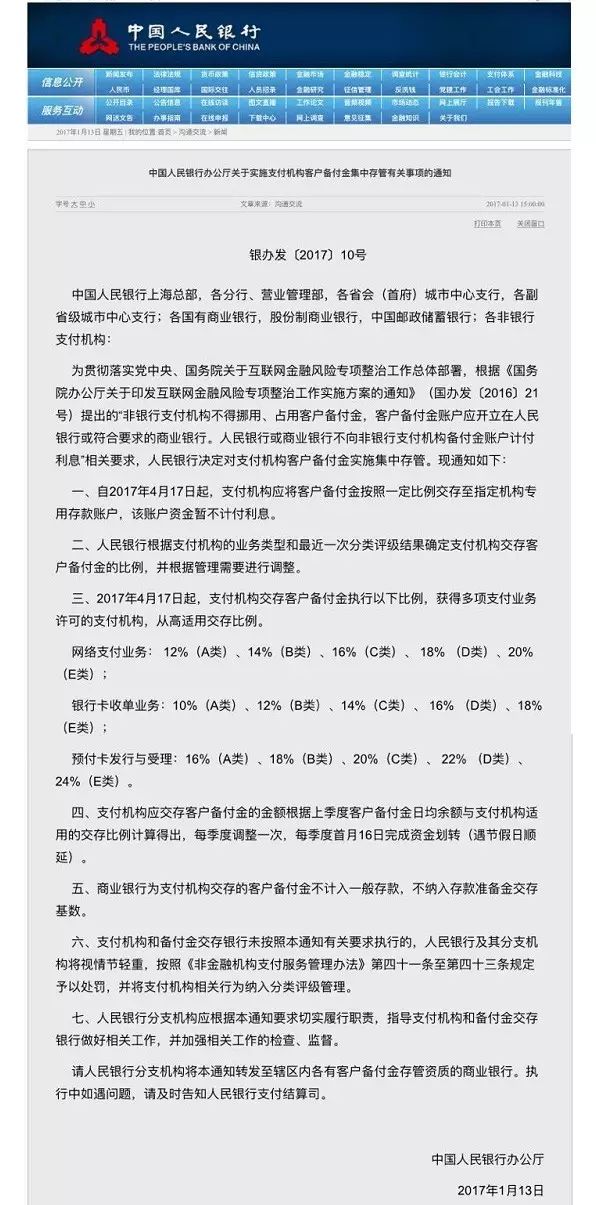

央行网站今日发布公告,推出第三方支付重磅新规。公告全名为《关于实施支付机构客户备付金集中存管有关事项的通知》,公告规定,明确了第三方支付机构在交易过程中,产生的客户备付金,今后将统一交存至指定账户,由央行监管,支付机构不得挪用、占用客户备付金。

对于第三方支付机构来说,绝对是件大利空,因为一条“财路”被堵住了。

不过有意思的是,在央行发布第三方支付新规之后,第三方支付大哥支付宝就出来表示:坚决拥护本次央行的新规定,这一政策的出台,有利于行业长期、健康、可持续的发展。一个健康发展的行业需要各方的关注和支持,更需要监管。

大哥表态之后,财付通(“财付通”旗下支付业务涵盖微信支付、QQ钱包等)也出来表态:将积极配合、主动落实本次央行发布的新规。随后,网易支付也发声了:坚决拥护本次央行的新规定。

那么,究竟什么是客户备付金?这一新规出台的背景是什么?客户备付金的规模到底有多大?对于第三方支付机构、消费者以及银行会带来什么影响?券商中国记者将为大家揭开这些疑团。

什么是客户备付金?

先来看“官方”定义:

客户备付金是支付机构预收其客户的待付货币资金,不属于支付机构的自有财产。客户备付金的所有权属于支付机构客户,但不同于客户本人的银行存款,不受《存款保险条例》保护,也不以客户本人名义存放在银行,而是以支付机构名义存放在银行,并且由支付机构向银行发起资金调拨指令。

简单来说,在网上购买商品或服务过程中,大家都知道有“确认收货”这一环节。在我们收到货并且做出确认之前,这部分货款会一直存放在支付机构的账户上,这笔钱就是“客户备付金”。

客户备付金规模有多大?

支付机构将客户备付金以自身名义在多家银行开立账户分散存放,平均每家支付机构开立客户备付金账户13个,最多的开立客户备付金账户达70个。截至2016年第三季度,267家支付机构吸收客户备付金合计超过4600亿元。

对支付机构有何影?

大利空!

先给大家看一个数据:

有媒体曾报道,客户备付金在银行账户里产生的利息收入,就占到支付机构总收入的11%。

虽说这一数据有待考证,但小编给大家算一笔账:

以央行公布的267家支付机构4600亿元客户备付金来计算,按照年化5%,一年的利息收入高达23亿元。

大家或许会说,4600亿客户备付金的年华收益不可能都是5%,这一数据不准确。那么再来看这一组数据:

以支付宝为例,双十一当天天猫交易额达1207亿,以平均10天确认收货时间计算,也就是说这1207亿资金会在支付宝上“躺”10天,以最低的活期利息0.35%计算收益:

1207亿元×0.35%÷365天×10天=11573973元

如此看来,第三方支付要跟“客户备付金”这块“肥肉”说拜拜了!

新规实施后,第三方支付机构会不会遭遇流动性紧缺问题?

央行给出的结论是这样的:

目前实施的交存比例对支付机构的日常经营影响不大,也不会影响支付市场平稳发展。根据客户备付金管理要求,支付机构应将客户备付金的50%以上集中存放在备付金存管银行;另据统计,支付机构客户备付金有较大部分(2016年第三季度为42%)以非活期存款形式存放。因此,目前实施的交存比例(最低12%、最高24%)不会影响支付机构的流动性安排。

对消费者有何影响?

新规对于第三方支付来说,是个大大的利空。消费者可能会担心,以后第三方支付机构会不会收一些支付服务费什么的?

可以说这个担忧是没有必要的。目前来看,支付行业竞争是比较充分、激烈的,中国银联跟商业银行也在不断切入,当大家选择付款时早已不是单调的“支付宝”了,而是一堆的支付机构,消费者选择还是比较多的。如果,第三方支付机构要征收支付服务费,无异于“自杀”。

对银行有何影响?

对于银行来说,支付机构原本存在银行账户的资金,20%交到央行之后,央行将从存款准备金缴存基数中扣除,理论上说,银行存款会稍微减少,但是以目前的备付金规模,还不足以对银行存款造成影响。

央行为何要实现这一新规?

防范风险。客户备付金的规模巨大、存放分散,存在一系列风险隐患。

央行列举了四方面的方向:

一是客户备付金存在被支付机构挪用的风险。

二是一些支付机构违规占用客户备付金用于购买理财产品或其他高风险投资。

三是支付机构通过在各商业银行开立的备付金账户办理跨行资金清算,超范围经营,变相行使央行或清算组织的跨行清算职能。甚至有支付机构借此便利为洗钱等犯罪活动提供通道,也增加了金融风险跨系统传导的隐患。

四是客户备付金的分散存放,不利于支付机构统筹资金管理,存在流动性风险。

新规何时开始实施?

央行官网显示,自2017年4月17日起,支付机构应将客户备付金按照一定比例交存至指定机构专用存款账户,该账户资金暂不计付利息。

客户备付金存缴比例是多少?

2017年4月17日起,支付机构交存客户备付金执行以下比例,获得多项支付业务许可的支付机构,从高适用交存比例。

网络支付业务: 12%(A类)、14%(B类)、16%(C类)、 18% (D类)、20%(E类);

银行卡收单业务:10%(A类)、12%(B类)、14%(C类)、 16% (D类)、18%(E类);

预付卡发行与受理:16%(A类)、18%(B类)、20%(C类)、 22% (D类)、24%(E类)。

支付机构应何时存缴客户备付金?

支付机构应交存客户备付金的金额根据上季度客户备付金日均余额与支付机构适用的交存比例计算得出,每季度调整一次,每季度首月16日完成资金划转(遇节假日顺延)。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。