【热点讨论:转债发行机制调整,告别资金打新时代】

周五,证监会新闻发布会上披露,

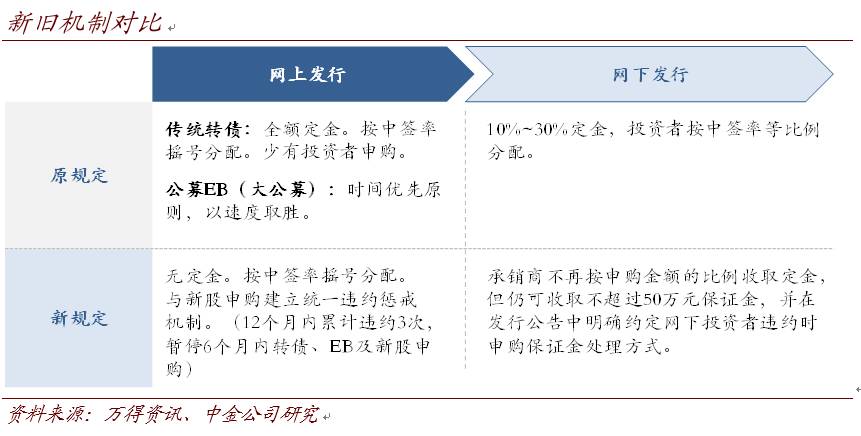

为解决可转债和可交换债发行过程中产生的较大规模资金冻结问题,证监会拟进一步完善可转债、可交换债发行方式,将现行的资金申购改为信用申购,相应对《证券发行与承销管理办法》(以下简称《管理办法》)个别条款进行修订,并从今天开始就修订内容公开征求意见,同步启动证券交易结算系统技术改造工作。对此,我们已发布相关简评进行了专门的讨论,详见该简评。在此,我们对要点简单总结。

首先,主要变化包括:

1

、网上发行方面,投资者不再需要缴纳定金,承销商可以根据发行规模来确定网上发行上限。同时,建立网上发行的违约惩戒机制。转债、可交换债、

IPO

合并计算违约次数,投资者

12

个月内累计

3

次违约,则未来

6

个月内暂停转债、可交换债、

IPO

申购;

2

、网下发行方面,承销商不再按申购金额的比例收取定金。但承销商仍可向网下单一申购账户收取不超过

50

万元的申购保证金,并在发行公告中明确约定网下投资者违约时申购保证金处理方式;

3

、可交换债的网上申购也取消了此前的“时间优先”的发行模式,改为与转债网上申购相同的摇号中签模式;

4

、优先配售的相关规定未出现变化。

对转债发行、申购的影响几何?

1

、网上申购由于无定金、操作也便捷得多,吸引力将高于网下;2、由于取消定金,投资者申购决策将不再考虑资金成本,申购与否仅关注上市定位和破面的可能性;3、更重要的是,由于没有定金约束,中签率势必很低,这很可能激励投资者虚报申购量(只有申购上限的约束)的问题,名义总体申购量也将大幅提高,压低中签率。这将导致大机构的资金等优势完全丧失,甚至沦为劣势。此时,真正的转债二级投资者,通过一级拿量将更为吃力,需要更多着眼于二级市场收集筹码或提前埋伏正股以获得优先配售机会;4、对于EB的网上申购,将与转债采取相同模式,“拼手快”的时代结束。

对于发行人而言,由于投资者不再需要缴纳定金,甚至会激励投资者虚增申购量,从而降低发行难度。发行人需要考虑的因素众多,不一定会很大程度上弱化条款,但至少选择空间加大。此外,时点的选择也将更为灵活。

对于承销商而言则偏利空。一方面由于定金取消,承销商不再能从定金的超额利息中获利。同时,无定金约束下,承销风险加大。而无定金虽然会降低发行难度,但如果发行人选择弱化条款,真实的承销难度未必降低。

最后,《管理办法》修订征求意见工作将于2017年6月26日结束。中国证券登记结算公司与沪、深证券交易所将同步修订可转债、可交换债相关发行上市业务规则。具体操作细则及影响仍需要等待交易所的业务规则。

【转债研判】

近期,股权质押可能面临的风险引起了市场较多的关注。

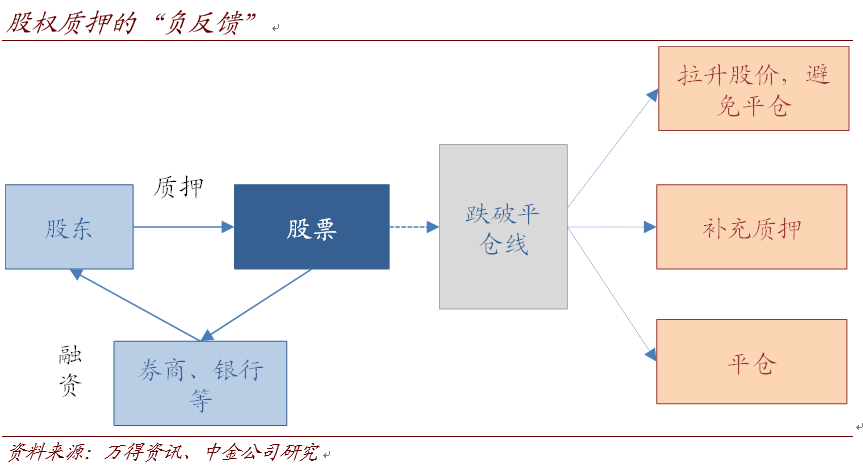

从机制上来说,股权质押在持续下跌的市场中,存在引起

“

负反馈

”

的机制。具体来说,当股价下跌,逐步逼近并跌破平仓线,质押者要么及时补充质押,要么无奈平仓,并形成对股票的又一波抛压。

15

年年中,市场便形成过这样的负反馈,当然彼时不仅是股权质押,还包括多种杠杆产品以相似的原理,集中形成负反馈。

我们对近

4

年的股权质押数据(截止到

5

月

23

日收盘)进行了分析和测算,主要结论包括:

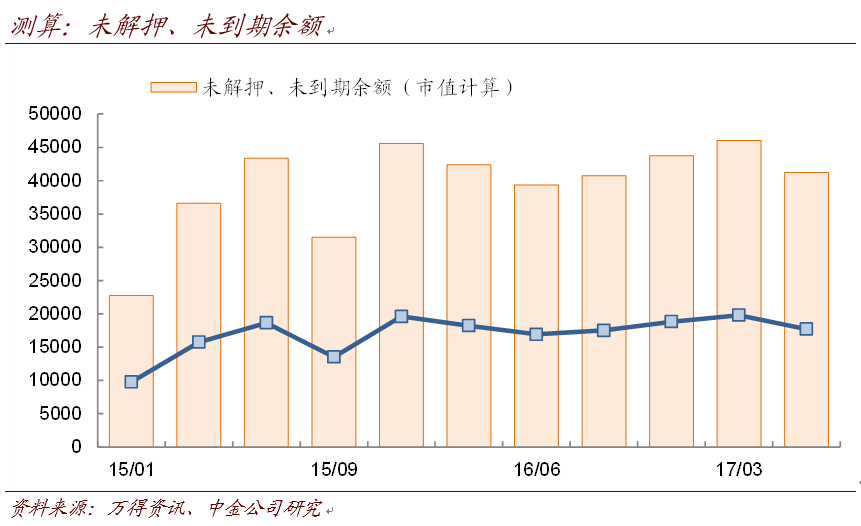

1

、目前的股权质押规模有多大?

按照

5

月

23

日的收盘价计算,剔除已经解质押、有明确期限且已经到期的质押,目前规模在

4.12

万亿元。与

15

年以来的历史相比,绝对数额并不很大。

2

、当市场下跌时,“负反馈”压力有多大?

对此我们进行了定量的测算。假设主板股票初始质押融资比率(融资额

/

质押股票市值)在

50%

,中小板和创业板分别在

40%

和

30%

,并假设当质押融资比率升至

71.4%

时(

140%

的倒数),触发平仓。我们测试当股价每下跌

1%

后,新增触发平仓线的股权质押融资金额,如下图。可以看到,以

5

月

23

日的价格计算,股价下跌

1%

时,边际平仓压力并不算大,在

137

亿元左右,与近两年历史相比甚至偏低。

但在此基础上再下跌

1%

(总跌幅

2%

,对应

3000

点左右),边际上触发平仓的股权质押将达到

340

亿元,对市场将形成较大抛压。

但这并不完全意味着指数将在此时将遇挫。如上所述,

3000

点附近可能成为维稳预期、乃至质押了股票的大股东的必争之地。此前产业资本连续两周的净增持也侧面印证了这一点。

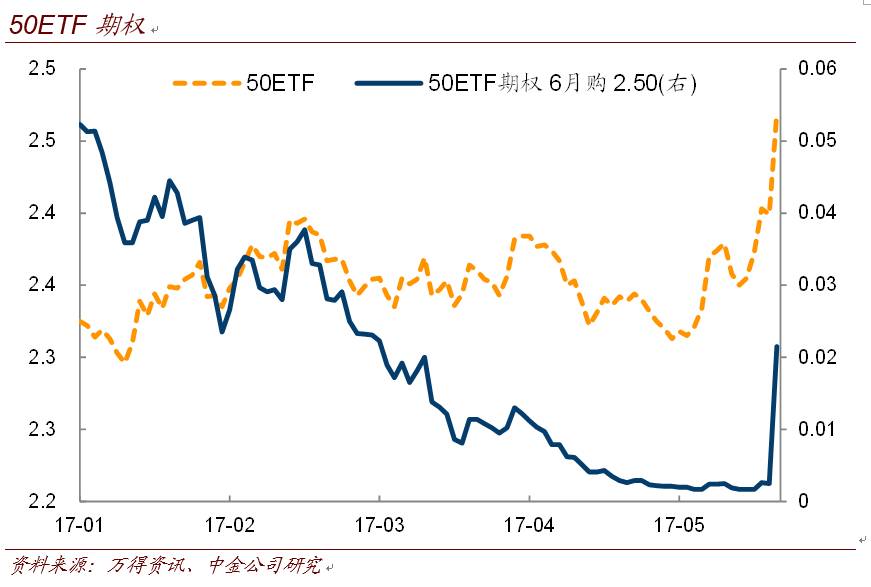

值得注意的是,而在这样的行情性质下,盈亏具备一定“非对称性”的转债、

ETF

期权等,可能成为有实用价值的博弈工具。

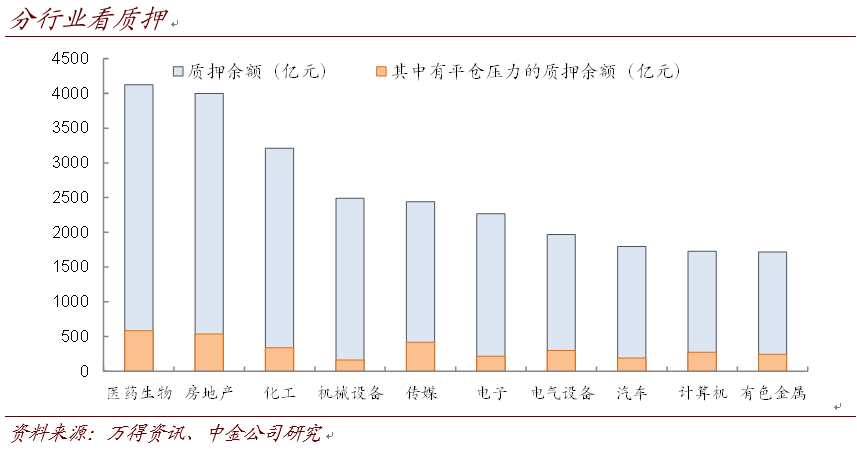

3

、分版块来看,医药生物、房地产、化工等压力稍大。转债正股中九州、蓝标的股权质押余额在

50

亿元之上,但平仓压力不大。海印正股的股权质押余额在

19

亿元附近,其中

16

年末的两笔大股东质押,略存平仓压力。

周五收盘之后,监管政策方面的变化不小,除转债发行机制调整之外:

1

、证监会周末宣布修订《上市公司股东、董监高减持股份的若干规定》,同时沪深交易所也修订相应细则。

从修订前后的变化看,最主要的几个方面包括:

1

)所有

IPO

前的股份以及通过定增取得的股份,都需要遵守与大股东同样的约束;

2

)通过集合竞价减持的,除需要在连续

90

日内减持不超过总股本

1%

的要求外,在解禁后的

12

个月内,定增投资者减持数量不得超过其通过定增取得的股票数的

50%

;

3

)新增对大宗交易减持的要求,即大股东或特定股东(

IPO

前股东及定增投资者)连续

90

日内,减持股份数不超过总股本

2%

。同时,受让方在

6

个月内不得转让受让股份;

4

)股份赠与、司法强制执行及

EB

换股也纳入规定范围(但未见进一步针对性的细则);

5

)此外,信息披露、协议转让、董监高辞职后的减持等也有相应调整。

总的来看,受影响最大的定增投资者和

IPO

前的股东。尤其定增投资者减持时,不仅要遵守与大股东一样的要求,其在解禁后的

12

个月内,通过集合竞价减持的股数也不得超过其通过定增取得的股份数的

50%

。

因而定增方灵活性降低,收益兑现周期被动拉长。对于上市公司而言,未来定增的操作难度也将加大,转债的相对性价比提高。

对于二级市场投资者(尤其中小投资者)而言,短期稍偏利好。

诸如释放利好配合股东减持等不规范的现象将减少,使得大股东、定增投资者与中小投资者之间利益更加一致化,利润将从一级市场向二级市场转移。同时,减持新规也体现了监管对二级市场偏积极的态度。

此外,

EB

也被列于减持新规的适用范围之内,好在暂无更加针对性条款(例如针对集合竞价、大宗交易减持的条款)。不过,从监管思路上看,通过大宗“过桥减持”成为本次重点调整对象之一,性质类似的私募

EB

(尤其定制产品)会否面临更严的监管尚未可知。

2

、新股发行速度也明显放缓。

根据中金研究,本次新股发行家数只有

7

家,明显低于最近两个月每周

10

家的水平,是年初至今每批发行家数的最低值。新股减少对短期情绪面比较有利,反映出监管的态度略有变化。但新股如果系统性减少,也是使得打新投资者撤出,从而对底仓形成压力。

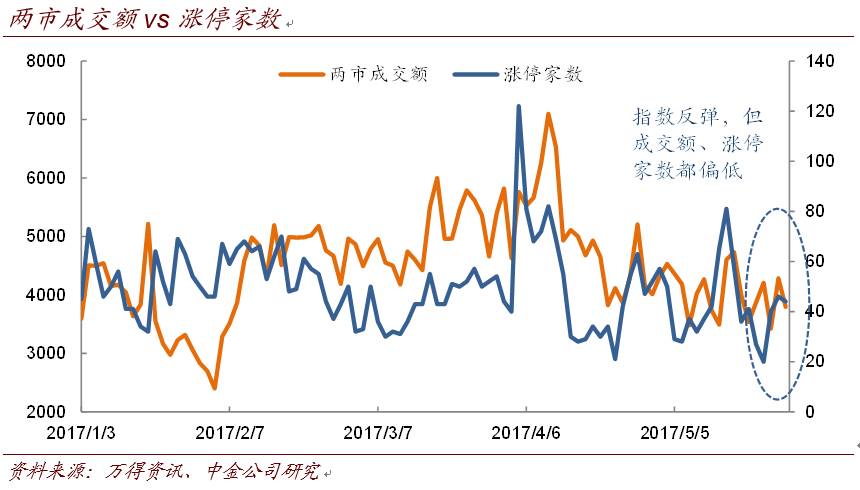

总体上,市场反弹展开,前述的几个政策上的变化对情绪略有呵护,至少下行风险担忧降低。但盈利预期、资金面仍称不上乐观(时间又将来到

6

月

MPA

考核时点),减持受限、新股减少在利好的同时亦都有“副作用”。上周情绪延续好转,但赚钱效应不强、套牢盘仍多的市场下,反弹之路很难一帆风顺。

因此我们不改此前判断,二季度仍是蓄势期格局,适度博弈反弹。

在

5

月中旬我们建议浅尝应对市场反弹机会,并以指数站上

10

、

20

日线时点控制节奏。目前仍不改这一判断,但随着蓝筹股大涨,

不妨以万得全

A

作为观察标的。

板块方面,上周的反弹以金融为首,其他板块跟随。可以看到,包括消费白马在内的一些近期涨幅很大的个股开始“补跌”,近期表现反而落后。同时,一些前期跌幅不小,但估值高或基本面不佳的板块仍不见起色,预计近期也难以吸引市场注意力。排除过后,二线蓝筹股成为阻力最小的方向,近期值得加大关注。

转债估值方面,我们此前判断,中高平价转债估值压缩空间已不大,而低平价转债压力尚存,尤其

EB

可能要向债底寻求支撑。从供给节奏上看,转债需要上市公司完成分红后发行,加上转债发行新规处于征求意见稿当中,均可能影响近期的供给节奏。尤其是大盘转债距离稍远,中小盘转债对于转债二级市场估值的边际影响已经很小。同时,股、债市场近期都出现企稳迹象,有助于稳固需求端。

因此,我们近期的判断依然成立,中期潜在供给不会少、转债估值也难有正面贡献,但短期对转债市场估值无需悲观,尤其中高平价转债。

对于转债市场,我们此前建议开始尝试收集筹码机会,但择券空间仍窄,不操之过急,目前仍保持这一判断。方向上仍关注新券发行及上市,

存量券则以平价

80

元以上、正股摆脱此前的下跌轨道且基本面无虞的品种为主。

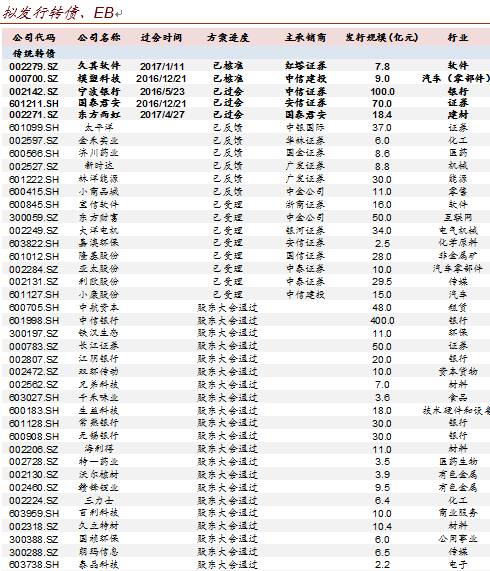

【转债

/

公募

EB

拟发行跟踪】

新增四只转债发行预案,包括杭电股份(

9

亿元)、艾华集团(

6.9

亿元)、太阳纸业(

12

亿元)以及皇氏集团(

10.8

元)。目前,已得到核准批文的久其软件、模塑科技均已完成利润分配,预计距离公告发行已经很近

。

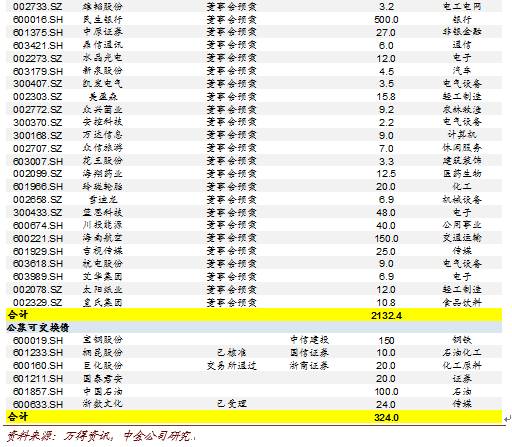

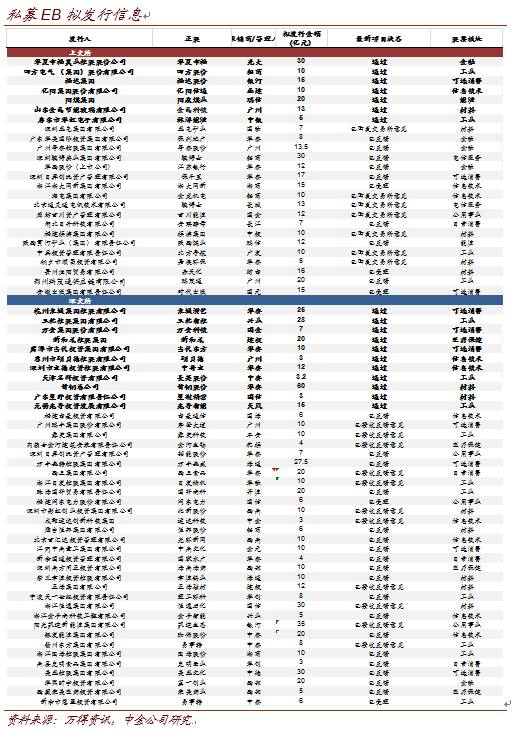

【私募

EB

信息追踪】

新发行方案方案方面:

1

)郑州瑞茂通供应链有限公司:正股瑞茂通,规模

20

亿元,承销商为广州证券;

2

)安徽出版集团有限责任公司:正股时代出版,规模

15

亿元,承销商为国元证券。

上周无新增条款信息。

【应合规要求,此处有删减,请参见正式报告】