文|阿尔法搬运工

导读:

雪球社区5月11日提出了一个世界性的难题:为什么很多人不相信价值投资?我们作为价值投资的践行者,也经常思考这个问题。下面以美股市场为例,提供我们的看法。

价值投资不是真实的存在?并不是!

最熟悉的2位价值投资大师,莫过于本格雷厄姆和巴菲特了。巴菲特所掌控的伯克希尔,在过去的36年中,录得了年化近20%的回报,同期标普500的年化收益只有8.5%。

而巴菲特的精神导师本格雷厄姆,早在1936年就开始实践价值投资,其1936年-1956年的年化回报也是近20%,同期大盘年化回报为12.2%。

彼得林奇(Peter Lynch)在管理麦哲伦基金的时候,在1977年至1990年间,录得了29%的年化收益率,标普同期年化为13%。

格林格林伯格(Glenn Greenberg)在1984年-2004年,录得了22.5%的年化回报,同期标普年化为12.9%。还有其他的价值投资大师们,我们就不在此列举了。

价值投资不能被复制?并不是!

我们的2篇文章,系统性地阐述了在美股市场上,如何使用估值和质量指标的组合来复制巴菲特式的价值投资。《用量化手段复制巴菲特的美股价值投资 - Part 1》, 系统性的回测了收入与市值比,企业受益倍数,现金流与企业价值比,毛利润与企业价值比和市净率这5种估值指标,在历史上

能够为投资人带来平均15%的毛年化回报。

后来的续篇《寻找高质量的价值股 才是真正的价值投资》 ,又系统系的回测了在加入质量指标后(毛利资产率,资产收益率,净运营资产率,资产增值率,财务困境)的价值股策略。高质量的价值股在历史上能够获得17%左右的毛年化回报,什么时候都不要忘记:永远只买打折的好股票。

价值投资不能被金融理论支撑?并不是!

基于风险的传统资产定价理论认为,由于价值股是过往市场表现不好的股票,在市场有效性假设的驱使下,过往表现不好肯定是有理性原因的,那么投资人进行投资投资这种逆向决策,一定会要求此类投资带来更高的回报。

而基于行为金融学的解释认为,反应过激(Over-Reaction)和亏损厌恶(Loss Aversion)是价值投资存在的重要原因。反应过激导致股票被超卖,出现价值被低估的投资机会;亏损厌恶又导致部分投资人提早离场,为价值投资提供了市场容量。详解请见《史上最全的美股量化因子实操手册 (内附精选美股65只因子ETF)》

价值投资没有实际的产品?并不是!

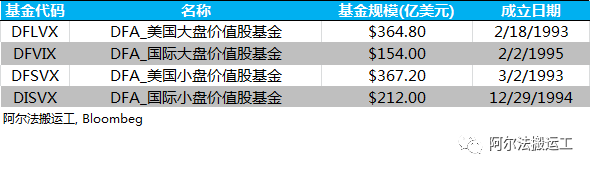

在美国的市场上,最出名的普通老百姓能买的到的价值股策略基金,要数(Dimensional Fund Advisor)DFA的4只公墓基金了。诺奖得主尤金法玛和肯佛伦奇都为此公司的顾问或董事。

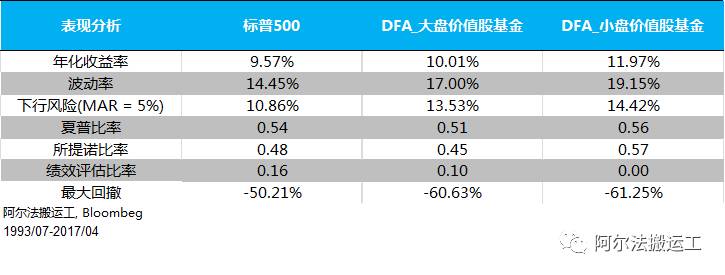

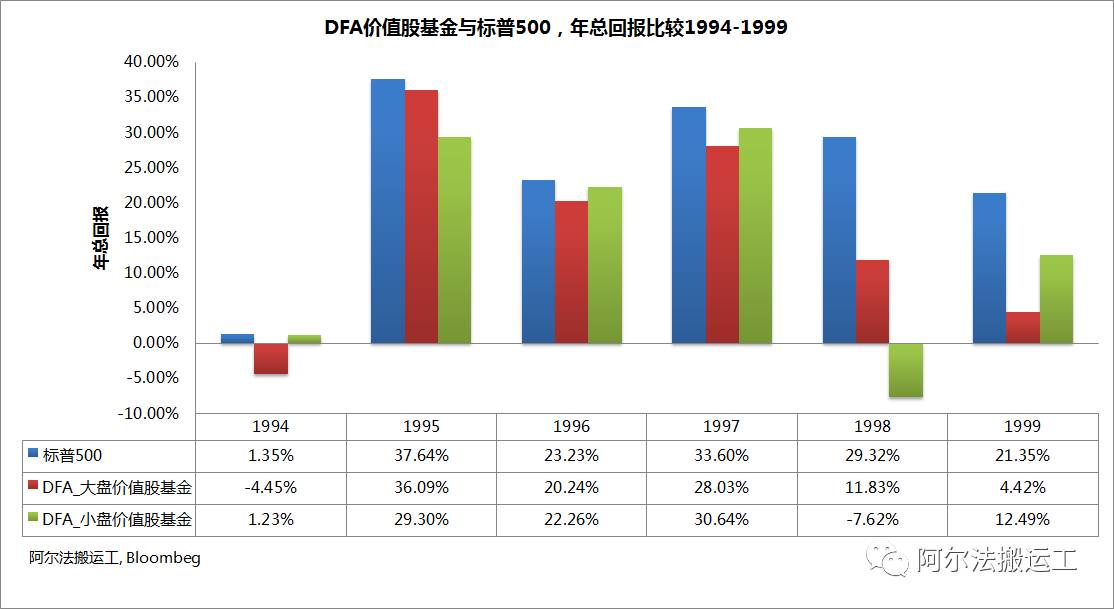

DFA美国价值股基金回报 - 1993/07-2017/04

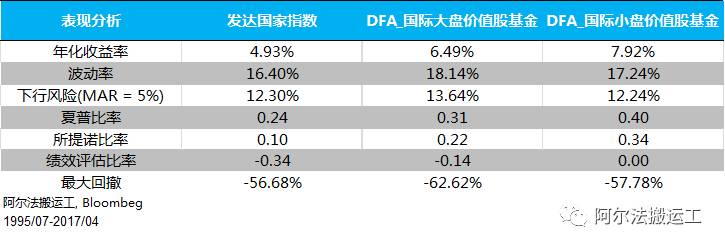

DFA国际市场价值股基金回报 - 1995/07-2017/04

回看过去20年,这4只基金在扣除费用后,都跑赢了大盘,为投资人提供了丰厚的回报。

价值投资践行难

那么问题来了,既然价值投资不是江湖传说,也不是UFO;既然价值投资能被复制,也能被传统金融理论和金融行为理论所支撑。那么到底为什么还有这么多人不相信价值投资,或者不能践行价值投资呢?

It is always easier said than done.

价值投资是典型的逆向投资:

"别人恐慌时贪婪,在别人贪婪时恐慌”

。而逆向投资的代价,就是周期性的

跟踪误差(Tracking Error)

:大盘涨的好的时候,你没有大盘涨的多;大盘跌的时候,你比大盘跌的还多。

这就是践行价值投资最大的挑战。

由于大部分投资人的预期投资期限很短,无法承受一定时期内较大的跟踪误差,对价值投资失去信心,最后不得已割肉离场而导致投资失败。

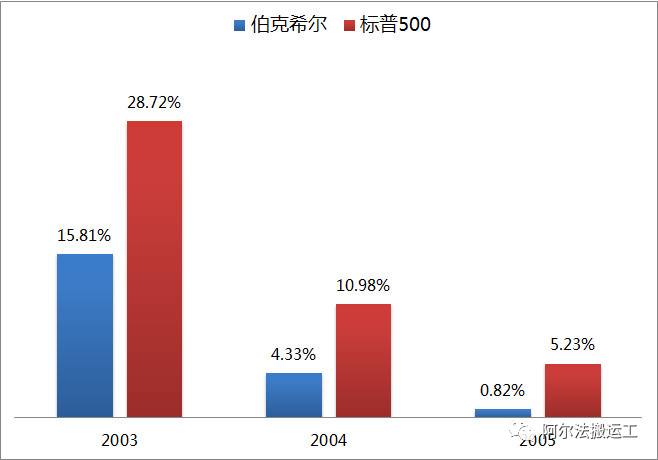

美国价值股在2013年到2015年间的与大盘的跟踪误差

巴菲特的伯克希尔,在2003年到2005年间,累计跑输大盘25%。

DFA的2只美国价值股基金在刚成立之初的7年间,也是大幅跑输大盘。

这种刚成立就被屎盆子泼头盖脸扣下来的情形,你让诺奖得主情何以堪?

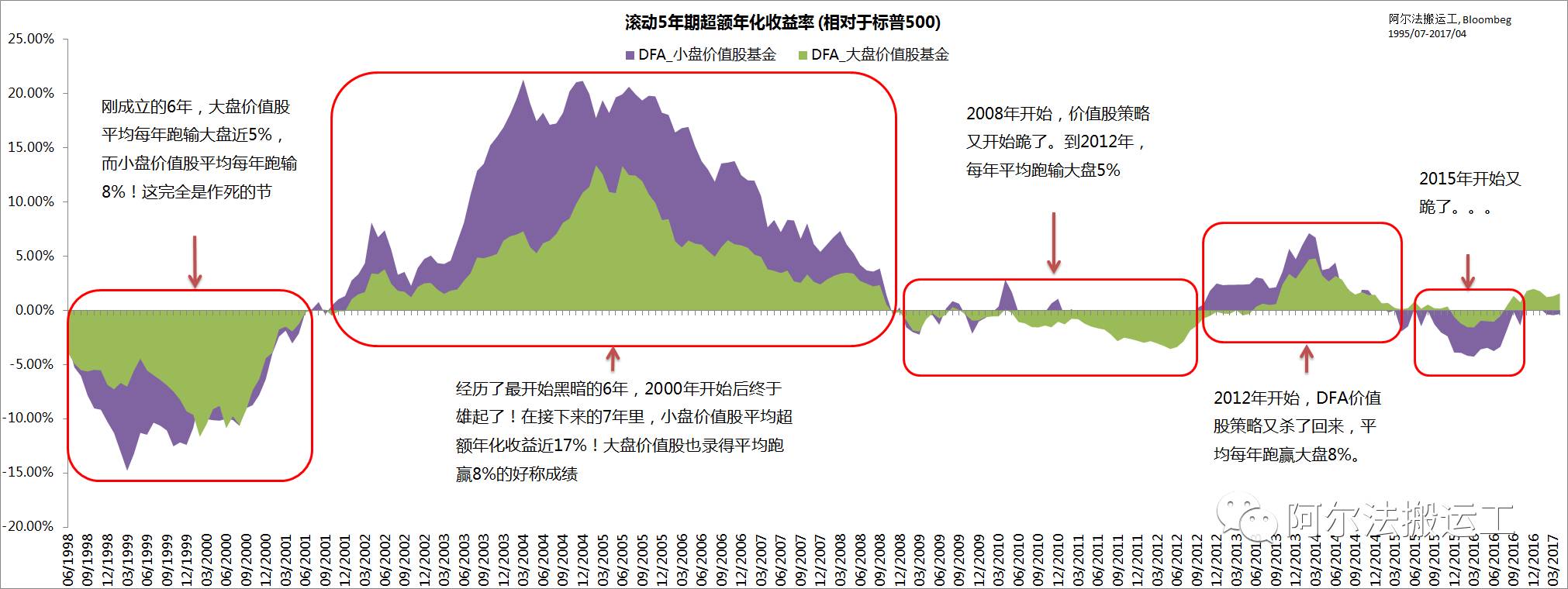

一般的投资人认为5年的投资期限就不算短了。那么我们用DFA的2只美国价值股基金的实盘数据,来看看在过去20年的历史上,践行价值投资到底有多难?下面是DFA价值股基金相对于标普500的滚动5年期的超额年化收益率。

正的面积意味着价值股在

5年的周期上跑赢

了大盘,负的面积意味着价值股在

5年的周期上跑输

了大盘。

如果把投资期限放长到10年呢?

“价值投资需要长期坚持,如果你不愿意持有一只股票10年,那么你连10分钟都不要持有。”"If you aren't willing to own a stock for 10 years, don't even think about owning it for 10 minutes."--- Warren Buffett