正文

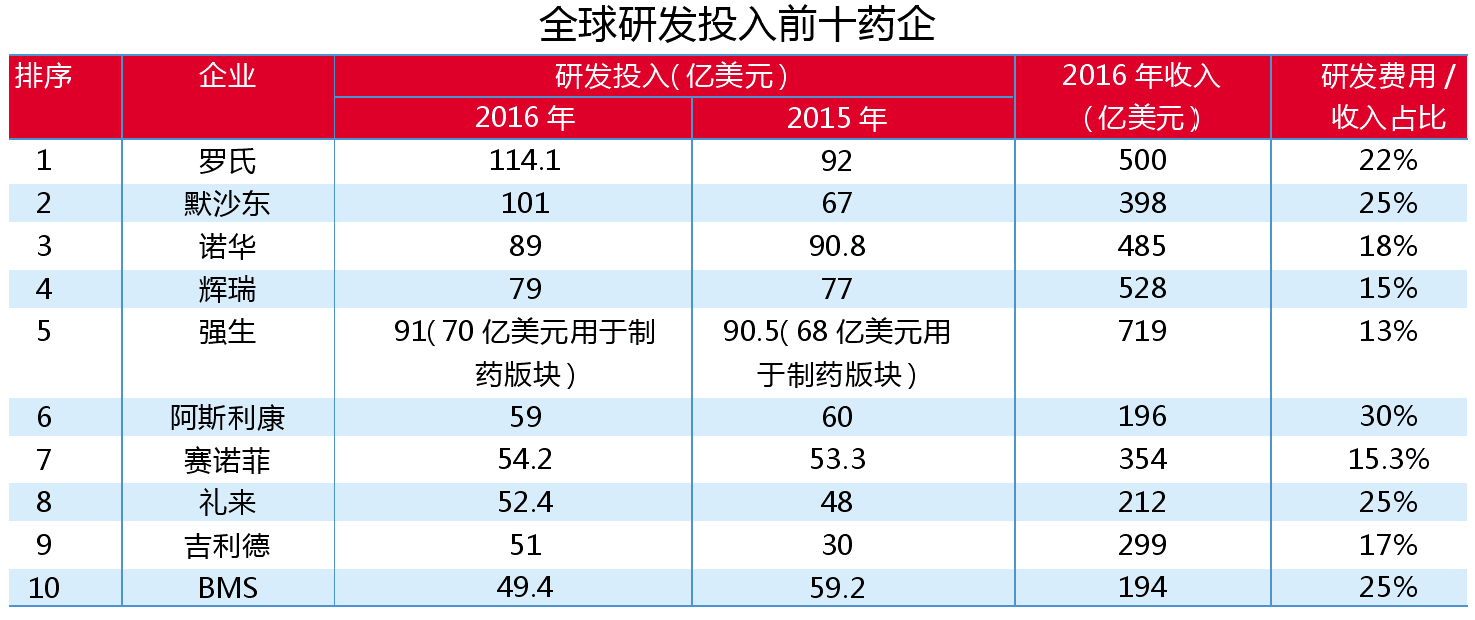

通常来说,全球研发投资排在前列的制药企业每年在这方面的预算不会出现大幅度的变化。最近几年,制药企业继续保持强劲的投资动能,尤其是一些制药巨头。药企基本上都没有削减研发预算,但有部分企业调整了研发管线战略核心。

据美国证券交易委员会统计,2016年,研发预算最高的几家药企费用总和较2015年增长超过50亿美元。其中,罗氏(Roche)和默沙东(Merck)在总费用增长中占据最大份额。

有趣的是,在众多药企增加研发费用的同时,2016年获批新药的数量却有所下降。不过从2017年前几个月来看,美国FDA开始变得比以往更忙碌。

尽管罗氏近几年在研发投入方面显得因循守旧,市场仍对其产出保持高度期待。其在2009年以468亿美元收购了基因泰克(Genetech)之后,又于近两年陆续收购了一些小型基因科技公司,如分子诊断公司IQuumhe、Foundation Medicine等。不过,其主要的研发资金投入仍然保留在自身创新研发范畴,并未体现寻求大型并购交易的野心。

罗氏历来都是全球研发预算最高的制药企业,如今要花大量现金投入到旗下的pRED和基因泰克。其近期完成了对百时美施贵宝(Bristol-Myers Squibb)针对杜氏肌营养不良综合症的肌生成抑制蛋白在研项目的收购,最终成交金额约为2.05亿美元。

该公司目前主要侧重于重磅药末期临床。新获批的多发性硬化症用药Ocrevus将扮演去年上市的首个PD-L1检查点抑制剂Tecentriq的重要角色,有望打破原有市场结构。此外,Perjeta、赫赛汀与化疗药的联合疗法的关键Ⅲ期临床表现超出预期,与赫赛汀+化疗药物相比,其可显著降低乳腺癌死亡率或早期患者术后复发率。

2016年,默沙东的研发预算增幅在前十药企中是最大的,很大一部分用于Keytruda的专利纠纷和解。该公司在2013年研发业务发展不利时进行了一次较大规模的机构重组,而经历了由执行副总裁Roger Perlmutter主导的过去10年间最大的转变,其研发业务目前发展势头良好。Perlmutter在2016年又启动了一项规模较小的企业重组,停止了波士顿/坎布里奇和旧金山湾区一些研发实验室的运行。

经过一个形势良好的2016年,默沙东在肺癌治疗领域已经超越百时美施贵宝,Keytruda开始摆脱Opdivo的阴影。Perlmutter直接将Keytruda当做“明星”来栽培。在获得一项领先市场的批准之后,默沙东对Keytruda的联合用药开展大量的研究。例如,将Keytruda和Incyte的IDO1抑制剂epacadostat联合用于治疗肺癌及其他一些癌症。类似这样的试验,该公司还有10个处于Ⅲ期的临床项目。

默沙东和辉瑞已将联合研发的SGLT2糖尿病用药ertugliflozin的注册申请提交给美国和欧洲的监管机构,试图进入一个已经较为拥挤的治疗领域。

默沙东在2016年同样也遇到一些研发困境,最显著的是其首只针对末期阿尔兹海默症的β淀粉样蛋白裂开酶药物verubecestat的Ⅲ期临床失利。

默沙东并未像其他制药巨头一样寻求很多并购交易,但Perlmutter还是会乐意押注在部分小型企业和新型技术上,如以9500万美元收购曾经历肿瘤免疫药研发失败的以色列企业cCAM。默沙东正在发展一个相对较低成本的研发业务模式,有时看起来是更大胆的“赌博”行为。

诺华(Novartis)以研发线结出的几个硕果开启了2017年:用于治疗乳腺癌的CDK 4/6药物LEE011(ribocilib)获批上市,分析师预测其年销售额可达到25亿美元;银屑病治疗用药Cosentyx于1月份获英国NICE批准,针对相对小众的患者群体;Zykadia获得了ALK阳性非小细胞肺癌的优先审批和突破性疗法认定,针对肺癌脑转移患者。

为了凸显自己力求在CAR-T疗法领域取得先锋地位所做的努力,诺华在还没提交注册申请时就将针对儿童急性淋巴细胞白血病的CTL019加入到其前景可观的重磅药行列中。分析师预计该药的年销售额将达到10亿美元以上,诺华也因此加速该药的适应症拓展。

心血管代谢药物研发进展一直是掣肘诺华快速发展的领域。Entresto在销量方面持续落后于同类药物,但诺华不愿将Entresto从重磅药行列中剔除,尽管该药未能成功显示出对患者的心血管益处。

诺华在2016年斥资16.5亿美元与专注于抗转录疗法的Ionis制药公司达成协议,共同开发AKCEA-APO(a)-LRx和AKCEA-APOCIII-LRx两只心血管药物。由此看来,其注意力依然在核心领域。该公司决定剥离细胞和基因治疗单元,并已在去年夏天裁去120个员工。

2010年,辉瑞(Pfizer)对于自身研发业务的依赖并不多,当时刚接任CEO的Ian Read定下了很大一笔预算,建立起了由一长串并购交易构成的研发管线,且Read对此战略路线一直没有终止的计划。

辉瑞前期花费8.5亿美元买下默沙东在研免疫检查点药物avelumab,该药于2017年3月获FDA批准用于治疗转移性默克尔细胞癌,是PD-1/PD-L1抑制剂今年获批的首只药物;与Cellectis合作开发的CAR-T细胞疗法UCART19的实验性新药申请(IND)也在今年3月获批,可在美国开展人体临床试验,辉瑞计划通过该药拿下CAR-T疗法的先锋领地;由Spark Therapeutics研发,辉瑞负责临床试验的SPK-9001于2016年获得FDA突破性认定用于治疗乙型血友病;同年,辉瑞还斥资140亿美元收购了Medivation,获得一只处于研发末期的聚腺苷二磷酸(PARP)抑制剂talazoparib。

与其他制药巨头相似的是,辉瑞尤其不擅长于从零开始研发一只新药,其优势显然更倾向于运作更复杂的研发后期项目,而这一优势也确实使其商业化计划多数情况下非常成功。但也有例外,如2.95亿美元买下的Opko研发的长效生长激素Ⅲ期临床失败。

在前十榜单上,作为同时深耕医疗器械和消费者保健业务的制药巨头和大型集团企业,强生(J&J)显得与众不同。虽然本榜单统计的研发预算仅针对该公司的制药版块,但数额仍然非常可观。强生目前在世界各地都已与发展潜力高的小型药企结盟,很可能迎来新一轮突破性药物上市的热潮。

今年3月末,强生公开了guselkumab的Ⅲ期临床数据,在最近这一波治疗银屑病的新药研发热潮中,该药研发进程较慢,但治疗效果预期较好。强生对于该药的销售峰值预测持谨慎态度,但将该药和抗类风湿性关节炎药物sirukumab一并列入潜在重磅药行列。转移性前列腺癌新药apalutamide的研发,也将很快显示出强生所热衷的已斥资高达数十亿美元的收购交易是否能够为其带来新的重磅抗癌药。

总的来看,强生在旗下杨森制药(Janssen)布局的研发后期管线前景明朗,而一旦自身研发较为困难,该公司仍会去寻找新的并购项目。其在今年2月斥资300亿美元收购Actelion,由此打开肺动脉高压治疗市场,这也是其近几年逐渐加码制药领域创新药物竞争的关键一步。

不可置否,阿斯利康(AstraZeneca)在过去一年的确收获了一些显著发展。其在今年3月发布了聚腺苷二磷酸(PARP)药物Lynparza一项Ⅲ期临床的积极数据,为自身争得了该领域的一个强势竞争席位。主要针对EGFR T790M基因变异的肺癌患者的Tagrisso,在其发布了关键临床数据后,对手Clovis公司的同类药物明显偏向劣势。此外,饱经波折终获FDA批准的Qtern(沙格列汀和达格列嗪的固定剂量组合产品)也一定程度上提振了该公司正走下坡路的糖尿病业务。

不过,今年业界对该公司的关注点都集中在durvalumab和tremelimumab的联合疗法将对免疫检查点抑制剂市场带来什么影响。

阿斯利康于2015年通过收购Acerta获得的处于研发后期的酪氨酸激酶(BTK)抑制剂acalabrutinib,被认为将成为全球十大孤儿药之一。

而与此同时,该公司近两年也遭遇一些临床失败。例如,去年该公司耗资27亿美元获得的关键高血钾药物ZS-9于今年3月再次被FDA拒绝,该药在2016年已被FDA延迟批准一次。受此打击,阿斯利康计划缩减10亿美元研发预算,这使得像神经科学领域那样的小型项目因此被撤销。

过去几年,赛诺菲(Sanofi)内部研发业务一直未有显著起色,一直依赖着再生元(Regeneron)和其他生物技术企业合作研发新药。赛诺菲CEO Olivier Brandicourt将该公司最重要的发展策略定调为合作研发。

目前受关注程度最高的是在4月获FDA批准的Dupixent(Dupilumab),该药由再生元研发,赛诺菲为其提供研发后期支持。该药用于外用处方药无法充分控制病情或不适合用于治疗的中度至重度特应性皮炎(AD)成人患者,有望改变该领域市场格局。另一只处于关键Ⅲ期临床的治疗鼻息肉病的药物,合作开发的双方希望扩宽其适应症范围。而合作研发的sarilumab因生产机制上的混乱而遭受FDA的拒绝。

赛诺菲从Lexicon买来的抗糖尿病药SGLT-1/SGLT-2双抑制剂Sotagliflozin,当前处于研发后期阶段;抗CD38单克隆抗体isatuximab正在进行多发性硬化症的关键临床试验。

Brandicourt已经开始寻求一个大型并购来提振研发后期业务,但在收购Actelion的争夺战中输给强生,随后尝试收购规模小很多的Flexion也没有如愿。据称,Brandicourt仍希望在糖尿病治疗领域达成一项并购交易。

直到去年秋天,重磅药Taltz的获批意味着市场终于等来了礼来(Eli Lilly)早已承诺的回归。该公司各个方面都在慢慢恢复活力,过去几年被仿制药企业抢夺的市场利润也在慢慢补充回来,但这些利润主要来自于旧药涨价,而不是新药的收入。

在此之前,礼来在临床研发上经历了好多年“旱灾”。尤其是solanezumab在临床试验中失败,而承载着2017年重大销售期望的baricitinib在今年4月遭到FDA拒绝,使得新上任CEO Dave Ricks严重受挫。

Rick从裁员200人的措施中开始新CEO生涯,随后展开了价值高达8.5亿美元的公司“翻新”计划。这种幅度的成本削减在制药巨头中不算罕见,但礼来拒绝像其他巨头那样通过兼并重组重新调整研发业务结构。在自身研发费用上,礼来也比其他巨头多付出了很多。多年以前,时任公司CEO的 John Lechleiter向投资者承诺将持续地每年上市多只新药,而如今,这一保证换成了2013-2023年推出20只新药。

尽管吉利德(Gilead Sciences)进入了研发预算前十名单,但投资者却很不情愿看到51亿美元的并购支出账单。

吉利德受到了新的抗HIV药物bictegravir艳惊市场的中期临床数据极大的鼓舞,这也令分析师想起了该公司曾经与抗丙型肝炎鸡尾酒疗法相关的辉煌岁月。Bictegravir很有可能迎来相似的成功。随着价格缩水和市场竞争程度加大,明星丙肝药的地位慢慢让给抗HIV药物。

此外,该公司花6亿美元从Nimbus手里买来的抗非酒精性脂肪性肝炎(NASH)药物I期临床数据也同样令人满意。

去年11月,吉利德耗资5.1亿元从YM生物科学公司买下momelotinib,但其用于治疗骨髓纤维化的Ⅲ临床结果很不理想。其自身研发的NASH药物GS-4997也遭到分析师的高度怀疑。该公司还终止了连续遭遇失败的胰腺癌单抗药simtuzumab以及处于研发后期溃疡性结肠炎用药GS-5745的临床研究。

更甚的是,2016年年末,该公司在与默沙东的大型专利战中败诉,并向后者支付重磅药Sovaldi和Harvoni 25.4亿美元的巨额专利费。

当下,CEO John Milligan似乎正在考量新的并购项目,不排除该公司很快开拓新市场的可能性。

百时美施贵宝(BMS)的免疫检查点抑制剂Opdivo做足了准备,却依然在肺癌一线治疗的试验中遭遇失败。

高盛分析师Jami Rubin表示,百时美施贵宝曾经拥有全球最好的肿瘤免疫疗法药物,而如今也难免受到竞争者的强劲挑战,如默沙东。其认为,在肿瘤免疫市场,该公司拥有非常突出、令人羡慕的市场地位,但如今该地位正在承受肺癌一线治疗临床受挫的困扰。

百时美施贵宝CEO Giovanni Caforio提出的应对战略依然聚焦肿瘤免疫领域,如针对liri(lirilumab)、LAG-3、GITR、CFS1R、IDO靶点的药物;除了肿瘤免疫,该公司还拥有多个前景良好的研发项目,如酪氨酸激酶(BTK)药物CD28、TYK2,将用于纤维化疾病治疗。

■编译 吴颖仪

■来源 endpts

■编辑 陈雪薇

★更多深度报道见《医药经济报》~