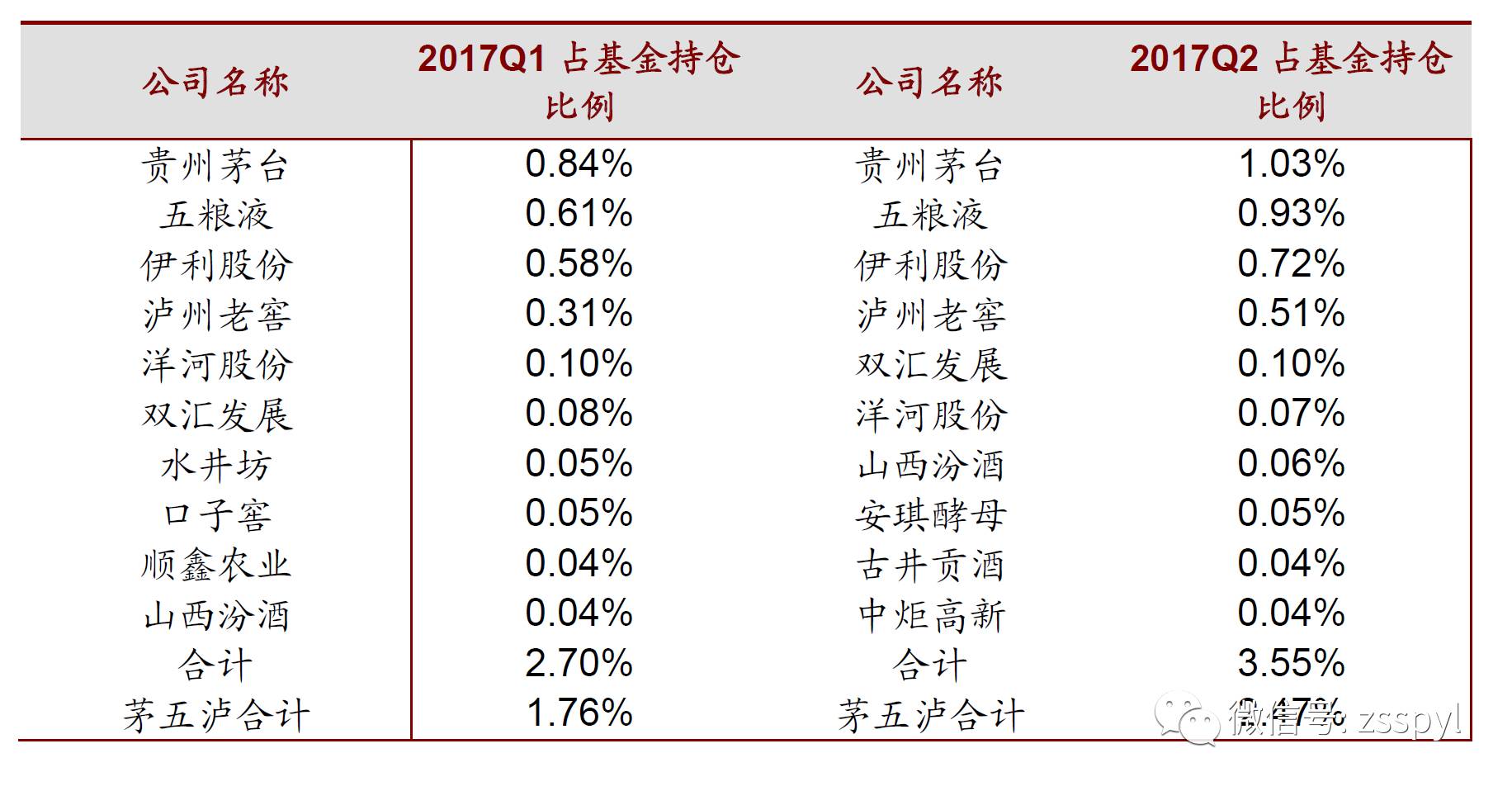

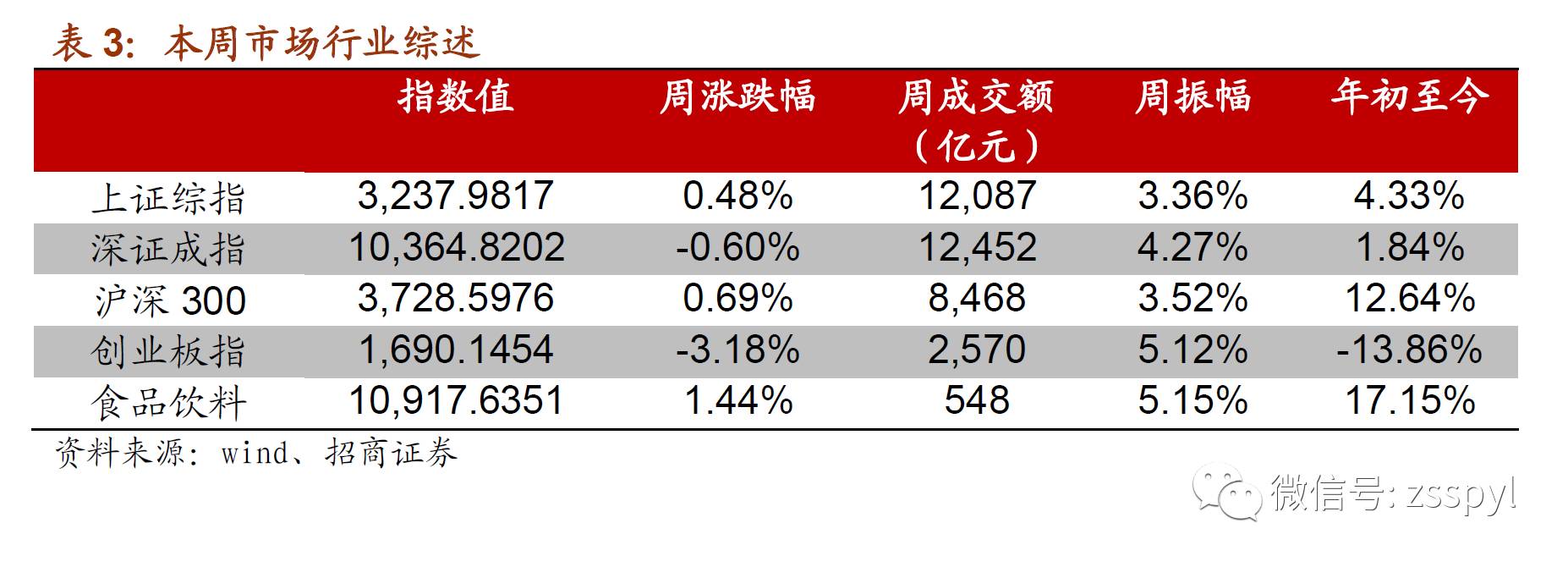

17Q2基金持仓分析:基金持续买入板块,龙头公司提升明显。最新披露的基金中报显示,公募基金继续加仓白酒和伊利,前十大重仓股比例达3.55%,加上伊力特、口子窖、顺鑫、沱牌、水井等持股比例将达3.8%,持仓机构数量也持续攀升,只考虑偏股型基金则比例已到8%左右,相比4-5月份我们统计的5-6%有进一步提升。持仓比重的增长与估值的变化相匹配,龙头公司如五粮液、老窖、茅台加仓幅度最大,估值提升也最为明显。

表1:基金持续买入板块,龙头公司提升明显

资料来源:wind资讯、招商证券

图1:食品饮料前十大重仓股持仓基金数量和占股票基金的市值比例

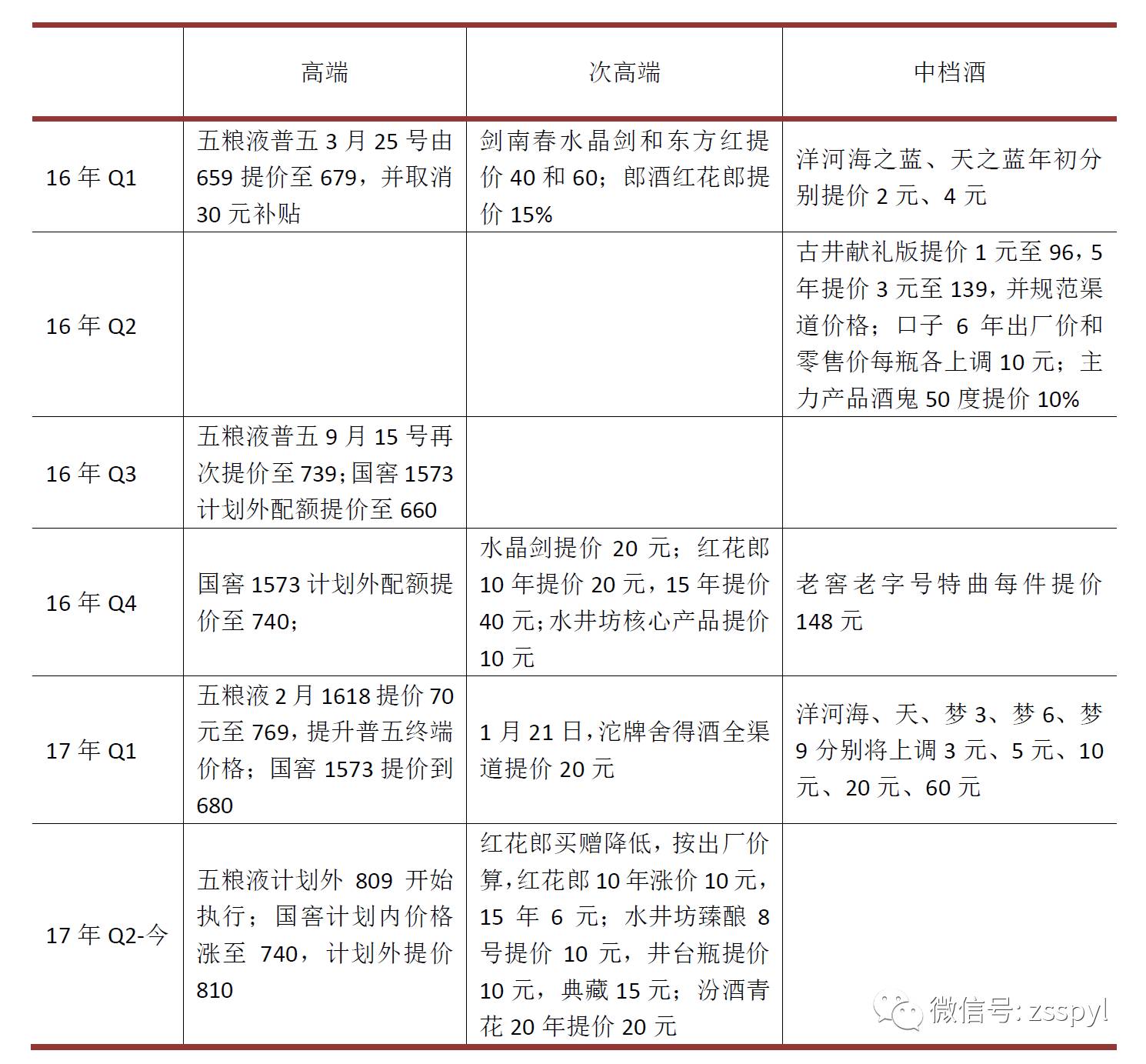

复盘白酒涨价:高端需求拉动,中档营销改善,行业加速复苏

我们梳理近年白酒企业涨价历史发现,高端白酒是需求改善型,需求拉动价格回升,中档白酒是营销改善型,是企业改善渠道利润的营销策略。

具体来看,高端茅台出厂价虽然未涨,但强劲需求与供给小幅增长的结果,自然是终端价格持续上涨,五粮液及老窖随即跟上,持续提升出厂价,次高端剑南春、郎酒、水井、洋河也不例外。中档酒的需求改善略有改善,尤其是品牌企业最为受益,在此背景下,中档酒龙头获得喘息良机,开始梳理价格倒挂和渠道利润空间等问题,通过涨价利润价格体系,立足长远发展。如洋河海之蓝每年提价2-3%,既不影响销量也不会降低品牌形象,仍以放量为主。

整体而言,不论是高端白酒需求改善的涨价,还是中档白酒营销改善的涨价,逃不开的均是需求复苏和行业转暖,在企业和渠道均有更大腾挪空间后,未来几年的加速增长值得期待。

表2:复盘白酒涨价,行业加速复苏

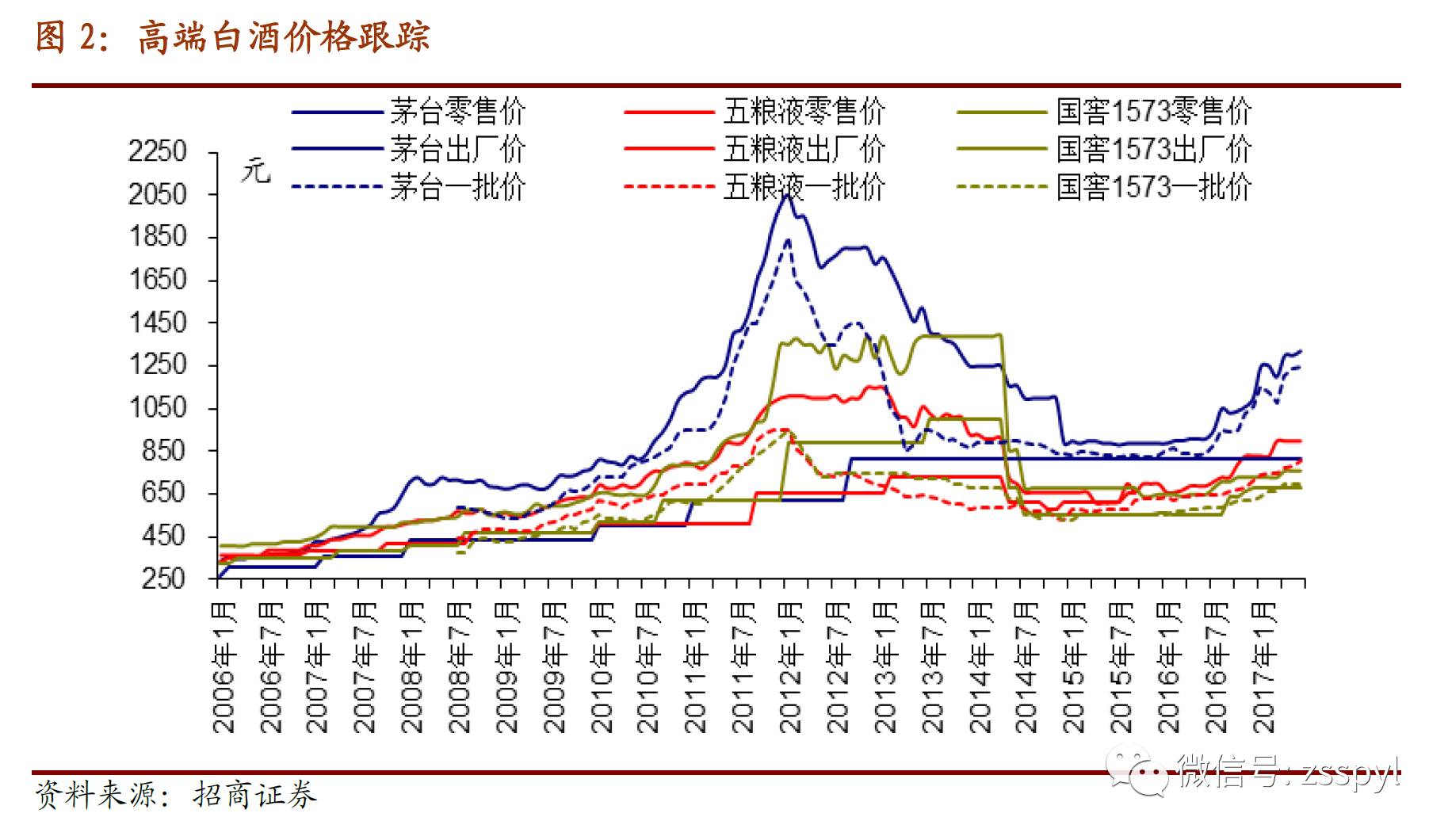

国窖提价点评:提价底气十足,超市场预期,全年仍以放量为主。据媒体报道,老窖22号向渠道发布涨价通知,国窖1573计划内价格由680提至740,超出市场预期。目前渠道打款已至9-10月份,且仍有部分库存,平均成本并不高,出厂价虽已超越五粮液(扣除补贴仍较普五低100元以上),但批价与五粮液仍将保持一定距离,随着五粮液价格下半年提升到预期中的850(15%渠道毛利),国窖老库存消化后批价预计温和涨至740-750元。今年仍将以放量为主。草根调研了解,上半年公司发货量增长50%,之前媒体报道80%增长,回款40亿为品牌公司数据,预计全年1573超过40亿,品牌公司供货价格短期不会有大幅提升,而承担更多销售责任,预计明年随着国窖发货量在5000吨体量的基础上增速或有放缓,可通过提升结算价格或压低销售费用提升利润率。

五粮液新闻点评:加速渠道正循环,继续强烈推荐。有媒体报道,五粮液将商超渠道的终端价提高至969元/瓶,一方面能够加速渠道利润恢复,除了让一批商赚钱,让渠道每个链条都有利可图,都能积极地卖五粮液。公司多次强调今年提市场价、稳出厂价,公司目前最好的策略是739不变,但计划外价格可以根据市场情况调高,进一步提升一批价,让一批商过的更好,信心更足。今年的五粮液类似去年的茅台,对渠道放水养鱼,加速渠道的正循环,经历过6月份公司改善新闻的密集催化,估值快速提升,近期受中报及消费税影响,股价小幅回调,我们继续首推五粮液,中报料符合甚至略超预期,消费税尚无时间表,且影响其实有限,继续强烈推荐。

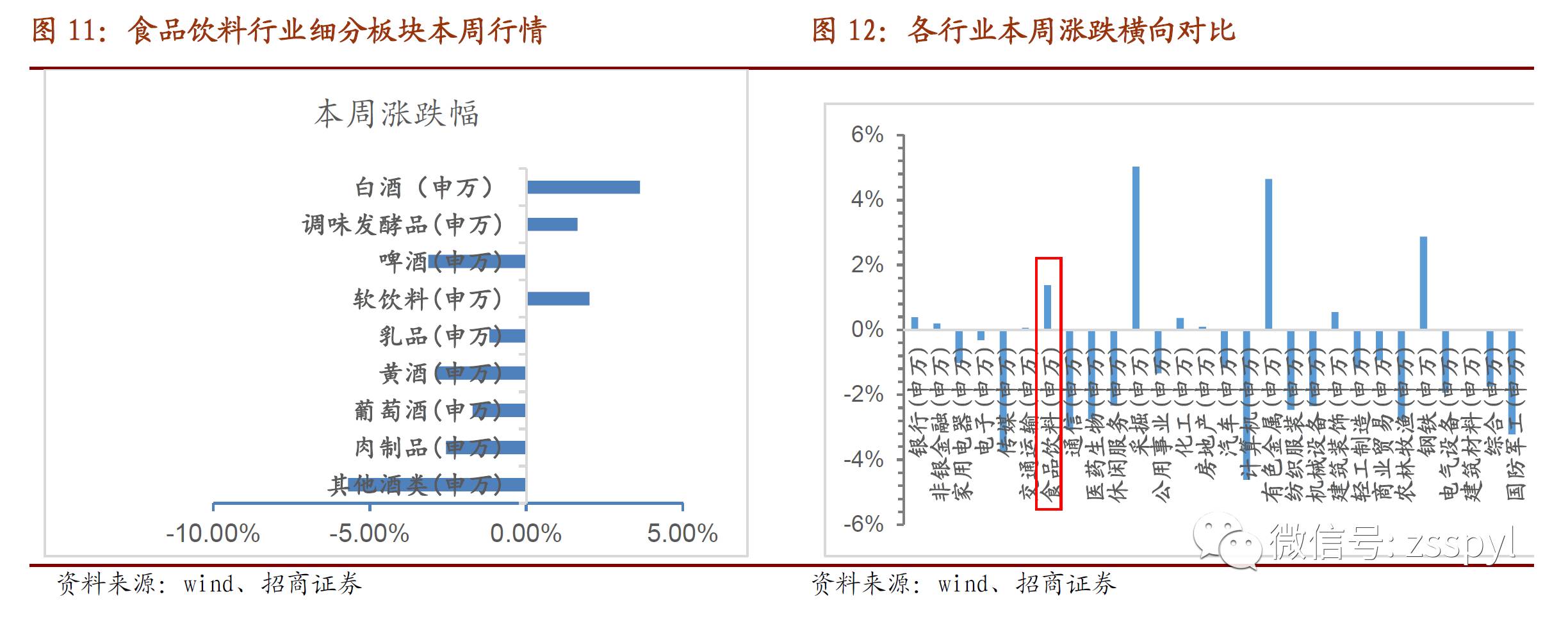

业绩强化市场信心,白酒板块重演涨势。本周白酒板块重演涨势,表观看是部分板块中报业绩地雷频出、周期板块资金回流等原因,核心原因其实是以酒鬼、沱牌为代表的次高端白酒业绩好于市场预期,让投资者对白酒板块业绩信心回升,我们认为后续龙头业绩将持续跟上。

经济周期回升预期,白酒增长逻辑再强化。之前市场更多考虑白酒13-14年估值被低估后的修复,且随着大众消费稳定增长,持续的结构升级和集中,对经济回升并没有太多预期。但随着上游钢铁、煤炭、石化等业绩大幅回升,金融行业资产结构改善,企业支出大幅增长,经济恢复可带动需求进一步提升,中高端白酒需求或将更加旺盛,白酒需求增长逻辑进一步强化。我们仍然认为白酒行业复苏核心是大众需求,但经济活跃度的回升,会使得白酒需求锦上添花,来年增速更可期待。

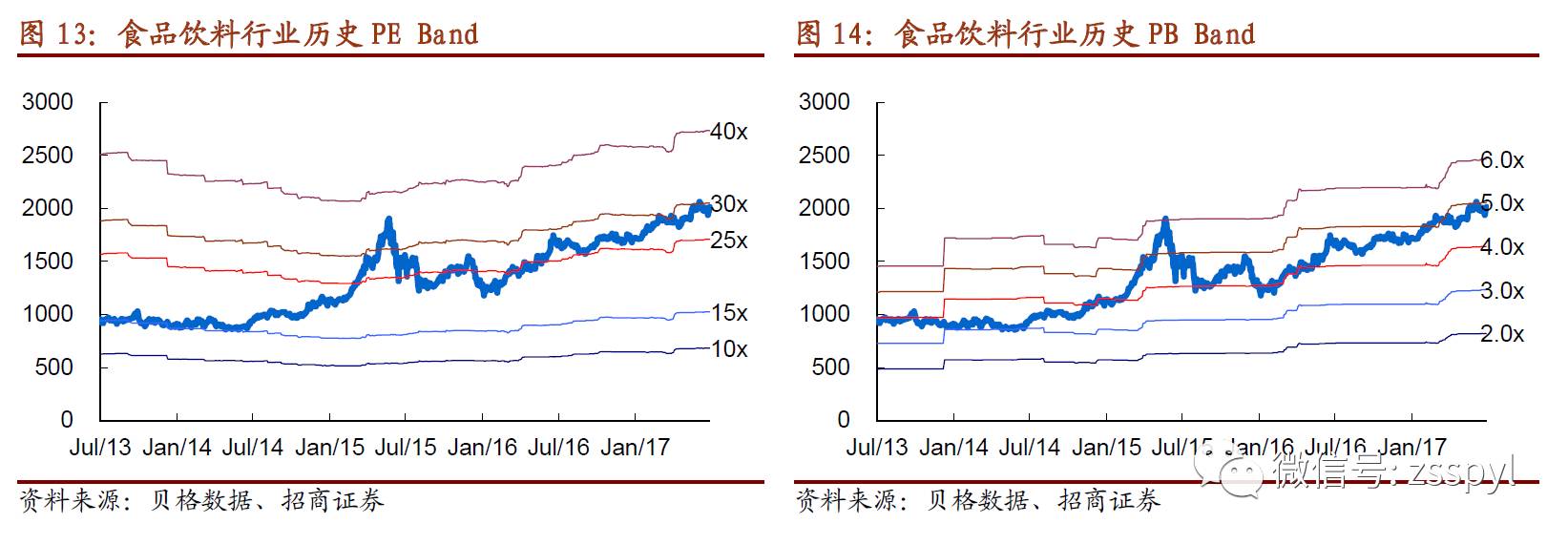

投资策略:蓄势临近尾声,把握旺季行情。近两周来次高端白酒持续躁动,沱牌酒鬼振幅明显,水井坊再创新高,显示市场对业绩的格外关注,基本面复苏节奏和业绩的波动,带来股价显著波动,持续复苏的水井坊不断走出新高,业绩波动的沱牌带来股价大幅震荡,投资风格向港股趋近。我们坚持前期周观点的看法,考虑到业绩确定性、报表质量、市值流动性,龙头白马值得更高估值。中报验证期,我们认为确定性优于弹性,建议投资者继续坚守龙头白马,对于基本面显现改善趋势的中小品种,建议忽略短期业绩及股价波动,中长线战略布局。板块前期略受中报担忧及消费税新闻等信息的压制,经历近1个月的情绪消化,当前在中报靓丽业绩、资金逐步回流、逻辑再度强化背景下,我们预计板块蓄势盘整临近尾声,即将步入下一轮旺季行情。

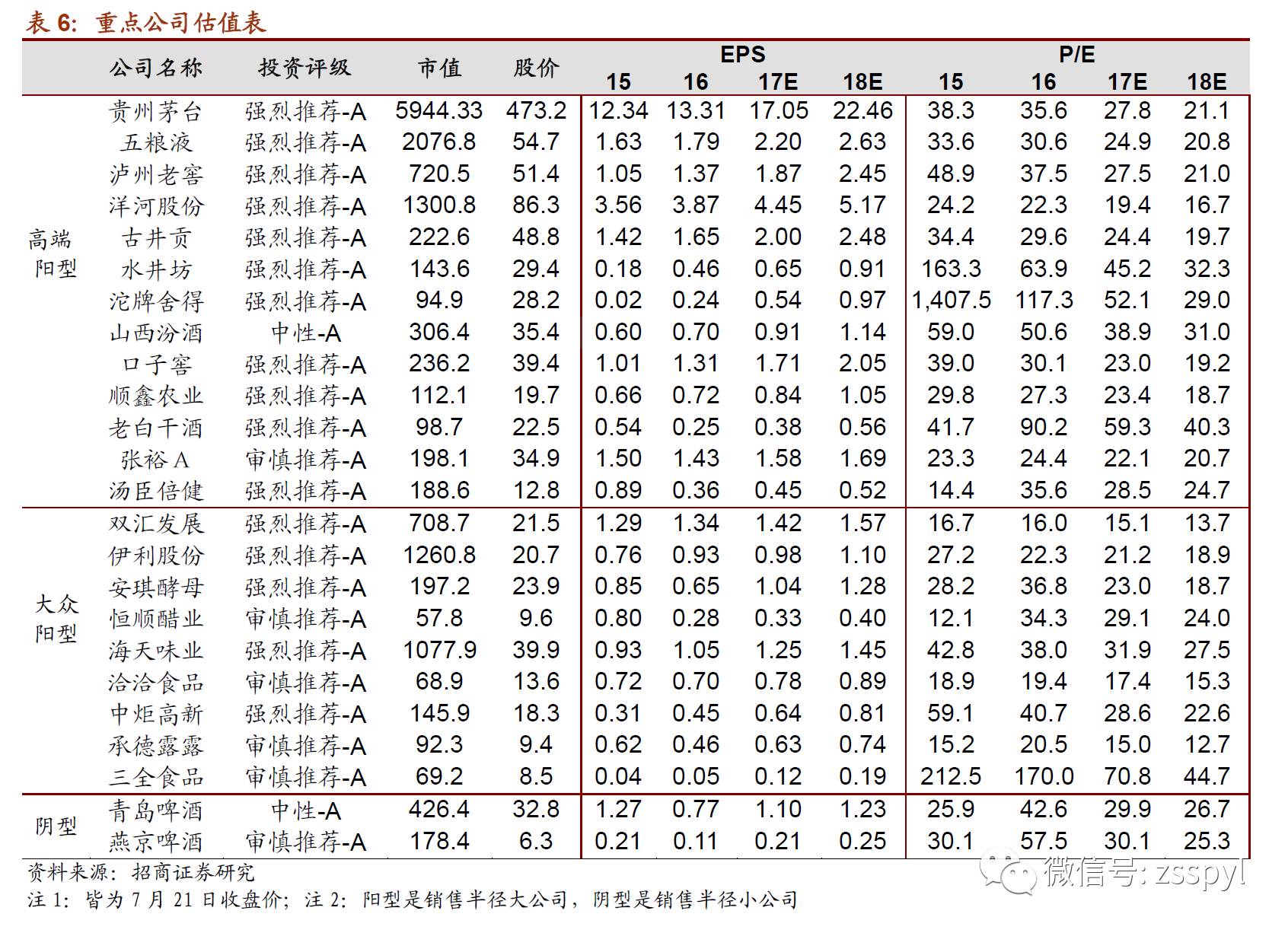

组合推荐:首选五粮液、茅台、伊利、老窖。首选五粮液、茅台、伊利、老窖,加大配置混改推动内部改善的山西汾酒,配置低估值的洋河、回落到50元以内的古井、及净利率仍有提升空间的安琪,业绩弹性较足的中炬高新。基本面逐步改善的中小公司,建议忽略短期业绩博弈和股价波动,放长周期布局,建议关注沱牌。

贵州茅台:加大发货,新酒开售。近期公司开始补发经销商6月份计划量,从最新到货条码来看,已经开始使用17年成熟的基酒,我们预计公司将在近期明显加大发货。目前渠道调研显示,从一批商到终端门店,渠道各链条存货均极低,多地批发价格仍在1400-1450,即使公司增加发货,考虑到仅补渠道库存就至少有3000吨需求量,加上旺季需求逐渐升温,以及茅台公司旺季加大价格红线监督力度,预计一批价有望稳定在1300附近或以上,货源紧张仍将是常态。

五粮液:继续改善渠道盈利。批价维持在810-820,5-6月份部分经销商增长50%以上,二季度公司布局和终端动销的效果非常好,渠道库存不足月余。公司将商超标价提升至969,批价势必也会继续提升,且公司对量进行一定控制,确保经销商15%渠道毛利(批价850),预计下半年五粮液价格仍将逐步上涨,茅台发货量增加影响并不大。

泸州老窖:1573继续提价。国窖1573批价稳定在660-680的水平,上半年发货量较高,渠道仍有淡季2-3个月库存。经销商之前680拿货,680-690卖给终端和团购客户,公司会给与较高补贴、发货量淡季仍有30%以上动销增长,上半年增长更高。此次停货提价后预计批价仍将稳步上涨。

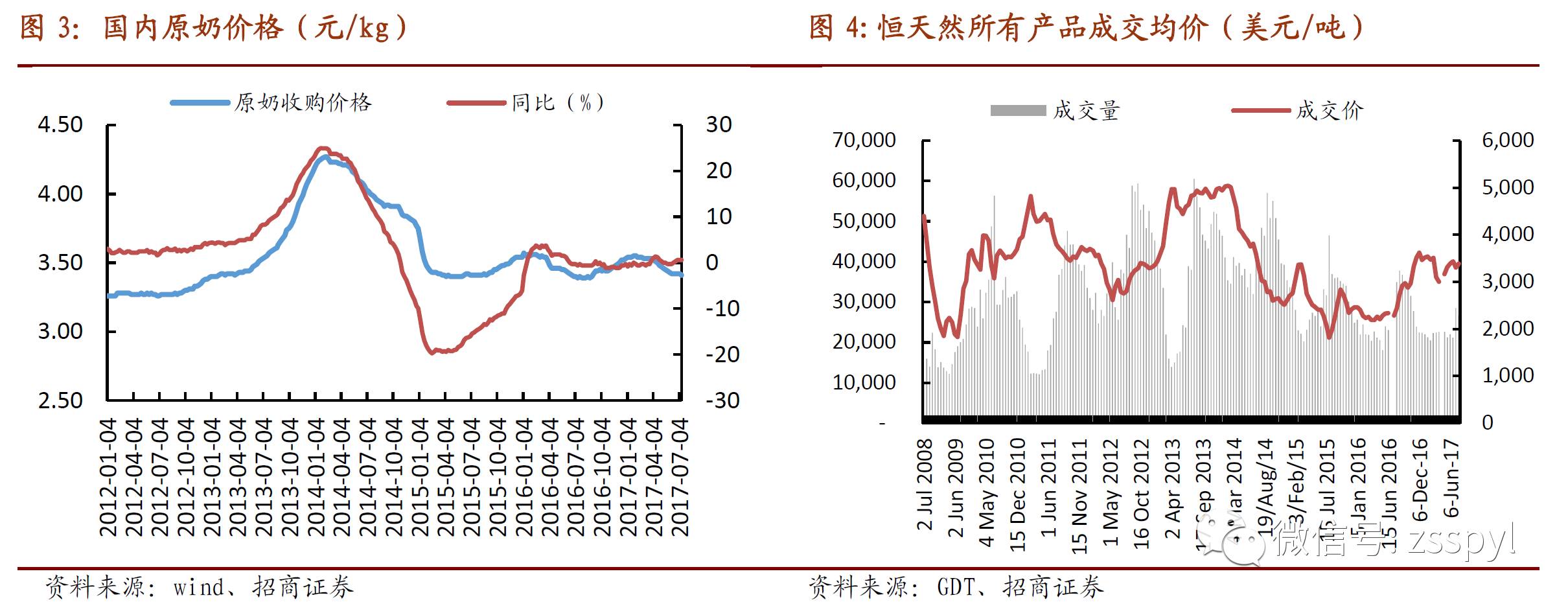

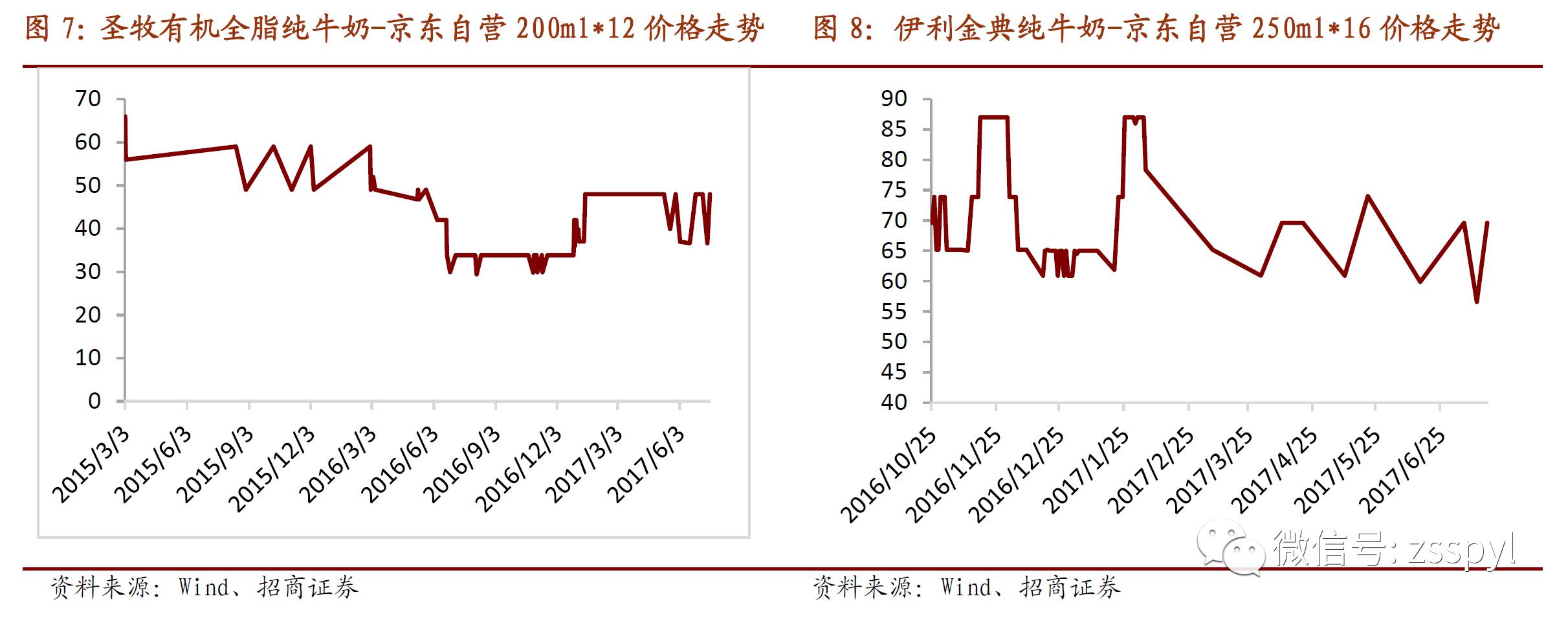

伊利:行业增速回暖,中报具备超预期潜力。终端调研显示,乳业终端量价均有所提升,终端增速回暖至6-7%,同时行业产量数据Q2不断加速可进一步印证。伊利作为乳业龙头,一方面受益乳品终端增速回暖至6-7%带动,另一方面公司竞争优势持续放大,对终端的控制力优势尽显,市占率持续提升,带动公司整体增长快于行业平均,回归10%左右常态增速。我们预计公司液态奶Q2将实现两位数增长,奶粉业务在低基数下将有20%以上恢复增长,Q2收入/业绩增速13/0,具备超市场预期潜力。公司上半年收入回归常态化,坚实全年8%的收入目标,长期来看,国内乳业市场仍具备空间,公司竞争力持续提升,将推动公司保持10%左右的常态增速。

行业资讯更新:

【泸州老窖】7月22日泸州老窖国窖酒类销售股份有限公司下发《关于调整52度国窖1573经典装价格体系的通知》。其中500ml经典装计划内价格由680元/瓶涨至740元/瓶,每瓶上涨60元;计划外价格涨至810元/瓶。

【郎酒集团】7月20日召开郎酒·爱奇艺战略合作发布会,将合作《中国新歌声》第二季与《醉玲珑》,合作金额高达2亿元。

上市公司公告:

【山西汾酒】发布2017年半年度业绩预增公告,预计2017年半年度实现归属于上市公司股东的净利润与上年同期相比,将增加50-70%。

【口子窖】GSCP Bouquet Holdings

SRL减持600万股,占公司总股本1.00%,本次减持后,GSCP Bouquet Holdings SRL尚持有占公司总股本5.82%的股票。

【沱牌舍得】计提员工内退福利金额 8,988.68 万元,计提该项预计负债将相应减少净利润8,988.68 万元(最终以精算及审计等机构确认的数据为准)。

【沱牌舍得】发布2017年半年度业绩预增公告,预计2017年半年度实现归母净利润5500万元-6500万元,同比增长137%-180%;控股股东沱牌集团、天洋控股承诺本次发行前六个月至本次发行完成后六个月,不减持所持有的公司股份。

【洋河股份】公司董事副总裁周新虎因个人资金需求,减持股份不超过50万股,即不超过公司总股本0.0332%。

(二)乳制品

行业资讯更新:

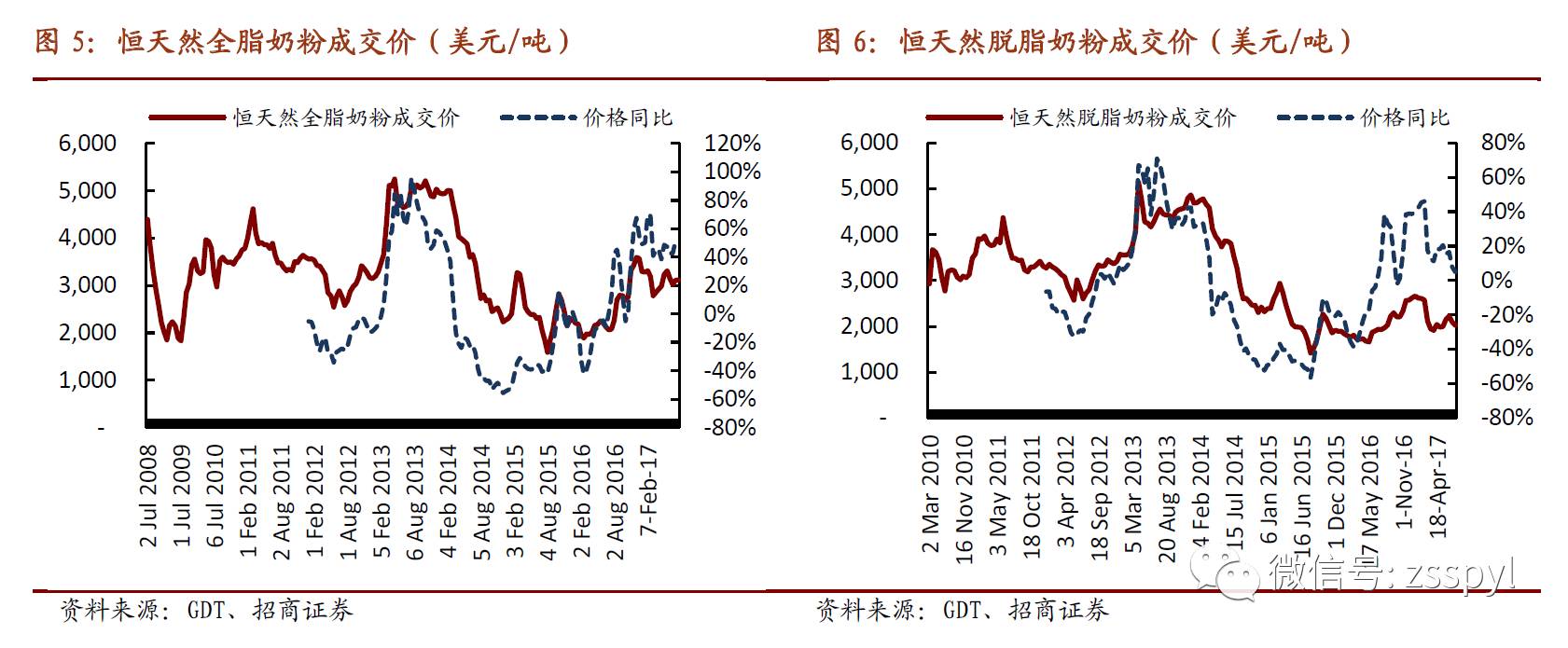

1、新西兰恒天然集团全球乳制品贸易平台第192次拍卖结果显示,黄油上涨3.4%,均价达到6004美元;无水奶油微跌0.2%,均价为6577美元;切达奶酪小幅上涨1.6%,均价达到4112美元;脱脂粉下跌3.2%,均价达到2024美元;全脂粉小幅上涨0.3%,均价达到3114美元;酪蛋白小涨2.4%,均价达到6358美元;乳糖下跌1.8%,均价达到825美元。

2、据对全国定点监测,7月份第2周(采集日为7月12日)内蒙古、河北等10个奶牛主产省(区)生鲜乳平均价格3.41元/公斤,比前一周下降0.3%,同比上涨0.6%。

【伊利股份】7月18日,伊利集团和京东超市签署了全新的战略合作协议,双方将在产品制定、渠道共建、物流数据和品牌营销方面进行合作,目标为2017年至2020年在京东平台累计销售额超过100亿,年复合增长率达到66%。

(三)其他食品饮料板块

行业资讯更新:

1、据中国国际啤酒网7月20日消息,2017年6月,中国啤酒行业产量509.2万千升,同比增长6.0%;2017年1-6月,中国啤酒行业累计产量2268.6万千升,同比增长0.8%。

2、三全食品董事长陈南表示,希望利用食品工业化的标准化、规模化优势与餐饮行业结合,规模化生产出标准化的早餐产品,并切入早餐团餐领域。

上市公司公告:

【维维股份】维维集团股份有限公司将其持有的本公司无限售流通股股票3,000万股质押给徐州淮海农村商业银行股份有限公司,质押期限为一年,占公司总股本比例为1.79%。

【华统股份】因融资需要,将其持有的1,000万股公司首发前限售股份质押给了中国工商银行股份有限公司义乌分行,占其直接持股的13.24%。

【重庆啤酒】发布公告显示,董事会通过《关于转让甘肃金山啤酒原料有限公司股权及债权的议案》,同意公司与卫雨庆签订《股权及债权转让协议》。公开资料显示,重庆啤酒此次转让的子公司甘肃金山已经连续两年亏损,自2016年5月起便处于停产状态。

【龙大肉食】拟以2017年6月30日的总股本4.4亿股为基数,以资本公积金向全体股东每10股转增7股,不送红股、不进行现金分红。

(四)港股

行业资讯更新:

【中国圣牧】自2017年7月18日起,董先理辞任公司非执行董事;温永平获委任为公司非执行董事。温永平为内蒙古蒙牛乳业的助理副总裁兼蒙牛奶源事业部总经理,于1999年加入蒙牛,此后历任多个管理职位,同时为中国现代牧业控股非执行董事。

董广阳:食品饮料首席分析师,研发中心执行董事,大消费组长。食品专业本科,上海财经大学硕士,2008年加入招商证券,9年食品饮料研究经验。

杨勇胜:食品饮料资深分析师。武汉大学本科,厦门大学硕士,西方经济学专业,2011-2013在申万研究所产业研究部负责消费品研究,2014年加入招商证券。

李晓峥:数量经济学本科,上海财经大学数量经济学硕士,2015年加入招商证券。

欧阳予:浙江大学金融本科,荷兰伊拉斯姆斯大学研究型硕士,2017年加入招商证券。

招商证券食品饮料研究团队以产业分析见长,逻辑框架独特、数据翔实,连续12年上榜《新财富》食品饮料行业最佳分析师排名,其中五年第一,2015、2016年连续获新财富最佳分析师第一名。