来源:视觉中国

万亿公司债市场再遇“紧箍咒”,券商公司债券承销业务格局即将迎来大调整!

券商中国记者获悉,中国证券业协会近日向各家券商发布“关于修改《公司债券承销业务规范》的决定(征求意见稿)”文件,按照分类管理公司债券承销业务的监管思路,实现对公司债券承销业务的扶优限劣,为券商承销公司债券资格划定了最新两大门槛:

一是公司债主承销商资格与分类评级结果挂钩,必须最近两年内,至少有一年评级在A以上。

即“证券公司分类结果(以下简称分类结果)最近两年中至少有一年为A级别或A级别以上的证券公司,自当年度分类结果公布之日起至下一年度分类结果公布前一日止,可以担任公司债券项目主承销商”。

二是非A类券商的公司债主承销资格与其公司债承销金额行业排名挂钩,必须进入前20位。

即“最近两年分类结果均为BBB级别或BBB级别以下的券商,如最近两年作为主承销商的公司债券承销金额行业排名前20位,经监管部门现场核查,审慎确认,公司债券承销业务执业能力强、项目质量高,具有专业化特点的,自确认之日起至下一年度分类结果公布前一日止,可以担任公司债券项目的主承销商”。

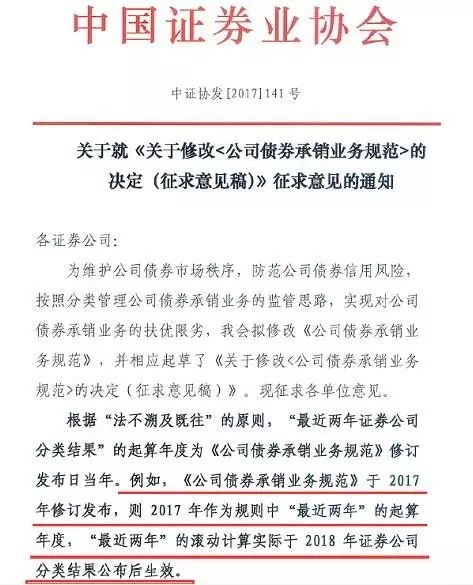

征求意见稿中还特别提到,根据“法不溯及既往”原则,“最近两年证券公司分类结果”的起算年度为《公司债承销业务规范》修订发布日当年。

例如,《公司债承销业务规范》于2017年修订发布,则2017年作为规则中“最近两年”的起算年度,“最近两年”的滚动计算实际于2018年证券公司分类结果公布后生效。

从2017年至2018年,这两年均未被评为A级别或A级别以上的券商,且这两年作为主承销商的公司债券承销金额行业排名未进入前20位,则将失去公司债承销业务资格。

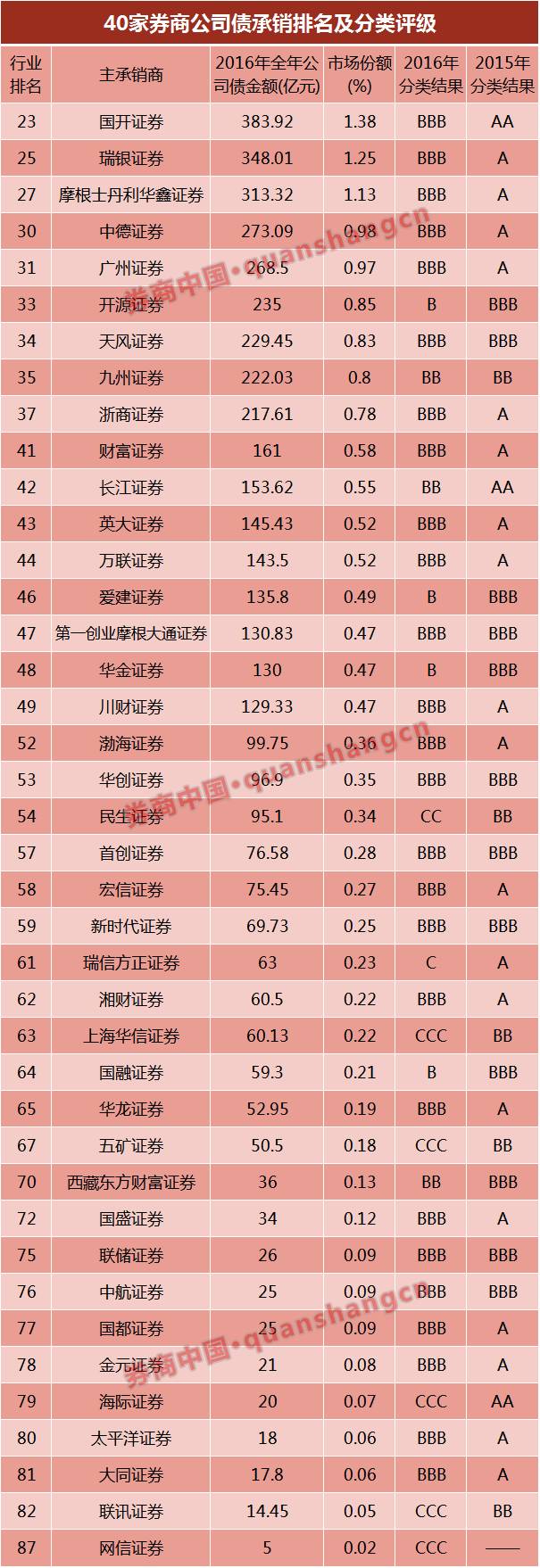

券商中国记者以2016年公司债承销金额排名为参照,数十家券商去年全年公司债承销金额未进入行业前20位,且2016年分类结果均为BBB级别或BBB级别以下。

2017年券商分类结果公布在即,不论是进军A类,还是进军公司债承销的行业前列,都有希望在,只是双向因素参照,多家券商都得万分努力了。

分类评价俨然成了券商的“命根子”,若稍有不慎滑出A类,则可能痛失公司债承销业务资格。

中证协近日向多家券商发布一份文件称,为维护公司债券市场秩序,防范公司债券信用风险,按照分类管理公司债券承销业务的监管思路,实现对公司债券承销业务的扶优限劣,中证协拟修改《公司债券承销业务规范》,并相应起草了《关于修改的决定(征求意见稿)》。券商反馈意见截至6月16日17:00。

根据券商中国获得的《征求意见稿》,具体有以下两处修改:

第一、原《公司债券承销业务规范》第五条增加三款内容:

1.“为防范公司债券信用风险,扶优限劣,证券公司分类结果(以下简称分类结果)最近两年中至少有一年为A级别或A级别以上的证券公司,自当年度分类结果公布之日起至下一年度分类结果公布前一日止,可以担任公司债券项目主承销商。

2. 最近两年分类结果均为BBB级别或BBB级别以下的证券公司,如最近两年作为主承销商的公司债券承销金额行业排名前20位,经监管部门现场核查,审慎确认,公司债券承销业务执业能力强、项目质量高,具有专业化特点的,自确认之日起至下一年度分类结果公布前一日止,可以担任公司债券项目的主承销商。

3. 因最近两年分类结果均未达到A级别或A级别以上而未开展公司债券主承销业务的证券公司,下一年度分类结果达到A级别或A级别以上的,自下一年度分类结果公布之日起,可以担任公司债券项目的主承销商。”

第二、增加一条作为第四十二条:“最近两年分类结果均未达到A级别或A级别以上的证券公司,其担任主承销商的公司债券项目,存在以下情形的,须更换主承销商:

(一)尚未取得中国证监会行政许可

(二)尚未取得交易所挂牌无异议函

这也意味着,券商未来要保住公司债主承销商资格,至少在最近两年内,有一年评级在A以上;非A类券商最近两年作为主承销商的公司债券承销金额行业排名前20位,经监管部门现场核查,审慎确认后方可开展公司债承销业务。

不过,新的公司债市场准入门槛最终落地尚需时日。

文件明确,“根据法不溯及既往”的原则,“最近两年证券公司分类结果”的起算年度为《公司债券承销业务规范》修订发布日当年。例如,《公司债券承销业务规范》于2017年修订发布,则2017年作为规则中“最近两年”的起算年度,“最近两年”的滚动计算实际于2018年证券公司分类结果公布后生效。

去年全年,沪深交易所公司债券市场融资大幅增长,非金融企业全年累计发行债券2.87万亿元,同比增长1.7倍,发力公司债承销业务的多家券商亦赚得盆满钵满。而新规一旦落地,“抢食”格局则迎来巨变。

“这有利于一些大券商,分类评价在A以上,公司债承销业务市场份额又在行业前列。”

北京一家中型券商债券承销部高管向券商中国记者分析,结合最新的《证券公司分类监管规定(征求意见稿)》,大券商“保A”概率极高。

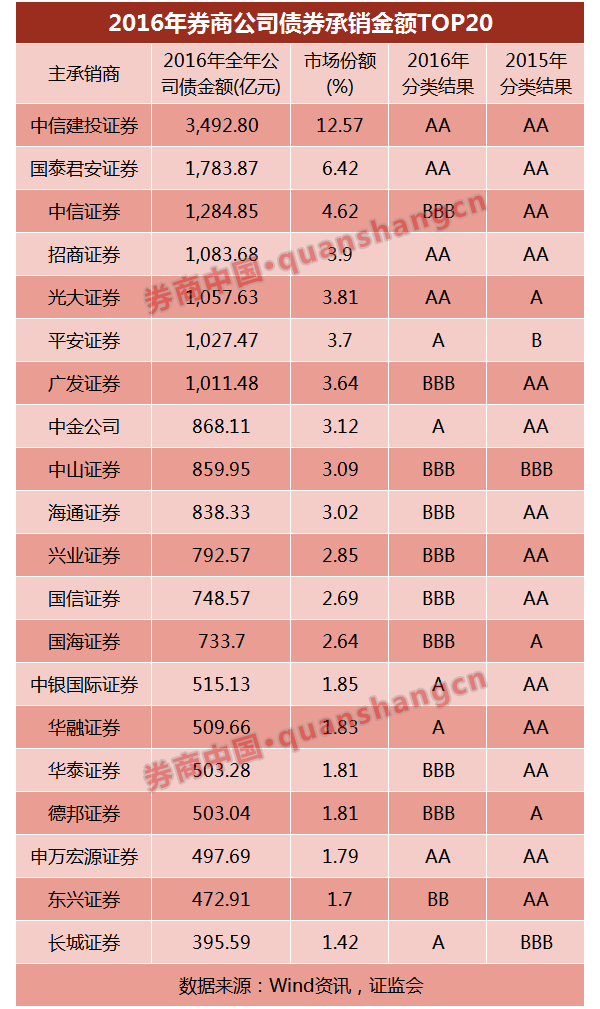

Wind数据显示,2016年全年进入公司债券承销金额行业前20的券商中,有10家券商为A级别或A级别以上;另有10家券商为BBB级别或BBB级别以下,分别是中信证券、广发证券、中山证券、海通证券、兴业证券、国信证券、国海证券、华泰证券、德邦证券、东兴证券。

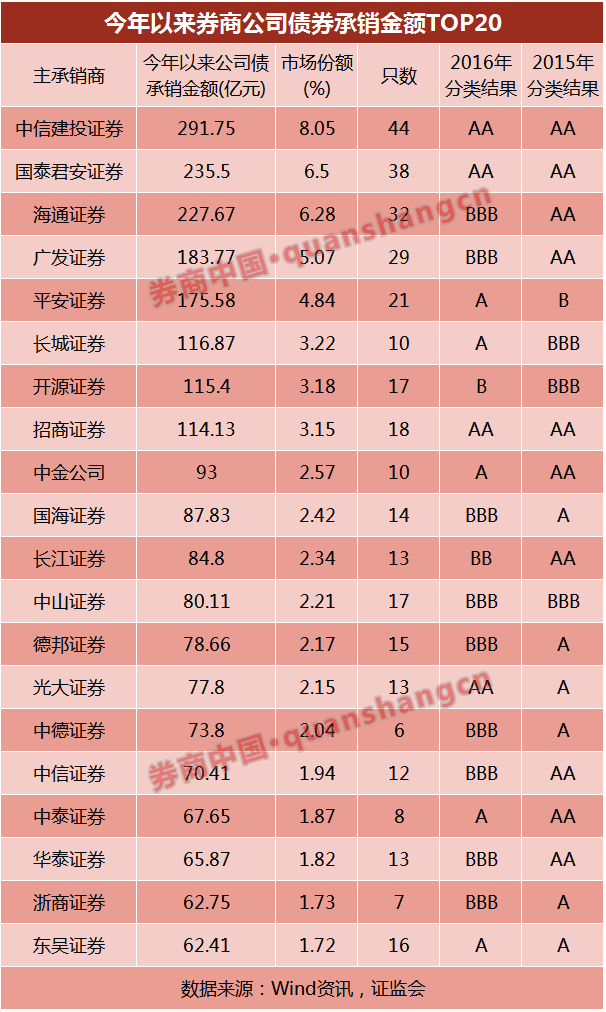

对比之下,今年以来公司债券承销金额行业前20的券商中,9家券商目前为A类,11家为BBB级别或BBB级别以下,11家分别是海通证券、广发证券、开源证券、国海证券、长江证券、中山证券、德邦证券、中德证券、中信证券、华泰证券、浙商证券。