不只是对年报的称呼,这两家从名字就透着“兄弟感”的企业,这两年的发展轨迹也充满了戏剧性的呼应。

3月18日下午,小米集团与小鹏汽车在同一天相继交出了各自的年度成绩单——小鹏2024年年营收突破408.7亿元,同比增长33.2%;小米集团2024年营收3659.1亿元,同比增长35.0%。有趣的是,两家不约而同地将2024年成绩单称为“史上最强年报”。

回望2022、2023年,小鹏汽车正经历因G9车型定价失误导致销量暴跌的至暗时刻,股价跌入谷底;另一边的雷军则以“押上人生全部声誉”的悲壮感,投身造车事业。而如今,小鹏汽车重新找回了节奏,2024年全年总交付19.01万辆,同比增长34.2%;小米汽车首年交付13.68万辆,用“跨界奇迹”打破行业预期。

一切时过境迁之后,两家企业都可谓是意气风发。而在颇具巧合的时间节点背景下,我们不妨来挖掘一下它们的财报,总结值得重视的亮点和背后共通的增长基因,思考尚存在的隐忧及短板。

“史上最强年报”,到底有多能打?

如果要用一句话总结小鹏汽车的“最强”财报,应该是“营收与交付量迎来暴增,毛利率改善,企业亏损大幅收窄。”

据最新财报数据显示,小鹏汽车2024年全年共卖出19.01万辆车,同比增长34.2%。比较值得注意的是,第四季度销量就达到9.15万辆,同比增长52.1%,近乎完成了去年小鹏汽车全年销量的50%,创下单季销量历史新高。

而之所以有这样的表现,从产品端来看,是因为去年下半年小鹏汽车先是发布了小鹏MONA M03,打下了连续两个月交付破万的增长势头,紧接着小鹏 P7+上市,接过了小鹏MONA M03 的爆款热度。于是在2024年最后几个月连续销量破3万辆后,小鹏汽车的营收也迎来历史新高。

图源:

小鹏汽车公众号

图源:

小鹏汽车公众号

财报显示,2024年全年营收 408.7 亿元,与 2023 年的306.8 亿元相比,营收暴涨超100亿元。虽然目前还未盈利,但小鹏汽车的净亏损已由2023年的103.8亿元,减少至2024年的57.9亿元,同比大幅收窄44.2%。与此同时,2024全年,小鹏汽车的毛利率为14.3%,同比提升12.8%。

值得一提的是,2025年第一季度小鹏新车交付指引为9.1万辆至9.3万辆,同比增长317.0%-326.2%;营收预期为150亿元至157亿元,同比增长129.1%-139.8%。不难看出,得益于新车交付量持续稳健增长以及毛利率的正向改善,小鹏汽车扭亏为盈的日子不远了。

“我们非常有底气地相信,在我们坚持AI研发大投入的同时会稳步走向小鹏在今年四季度的盈利。”小鹏汽车董事长、CEO何小鹏在电话会议上这样说道。

小米这边,家大业大的,“最强年报”的看点就比较多了。但能让雷军激动发博亲自盖章“史上最强”,《节点财经》认为主要是由于财报中的三个重要表现。

首先,无论是单季还是全年,营收数据均达到历史新高。

据最新财报数据显示,小米集团2024全年总营收录得3,659亿元,同比上涨35%;经调整利润为272亿元,同比上涨41.3%,均为历史新高。而即便不计算汽车收入,小米的主业营收也达到历史新高的3,331亿元。

再看单季。年报显示,小米第四季度营收1090.1亿元,同比增长48.8%,预估1043.8亿元;经调整净利润为人民币83亿元,同比增长69.4%,创下单季利润历史新高,这还是包括了智能电动汽车等创新业务经调整净亏损的7亿元。

图源:

小米公司公众号

图源:

小米公司公众号

其次,小米汽车拉起第二增长曲线。

2024年对于小米汽车是至关重要的一年。年报显示,汽车全年营收录得328亿元;交付13.6万台,毛利率为18.5%,ASP(平均销售价格)为23.4万元。

雷军在微博中称,将2025年小米汽车交付量上调至35万台。可见,在小米集团的商业版图里,智能电动汽车已成为确定无疑的第二增长曲线。

此外,IoT业务终于破千亿营收。

2024年,小米的IoT业务营收录得1,041亿元人民币,同比上涨30%;毛利率为20.3%,较2023年的16.3%有显著提升。

其中,空调、冰箱与洗衣机等高附加值的智能大家电表现亮眼,出货量均创历史新高。例如,小米空调在2024年出货量达到680万套,较2023年的440万大幅增长50%,承接了本年度IoT的营收增长任务。

图源:

小米公司公众号

图源:

小米公司公众号

另外,小米互联网业务同样也创历史新高,2024年全年收入达人民币341亿元,同比增长13.3%,整体毛利率为76.6%。

在《节点财经》看来,成功的路径总是相似的,而失败则各有各的问题。因此,这两家企业“年度最强财报”的背后,一定有值得发掘的相似的增长基因。

看似并不相干,实则取长补短

2022年下半年,小鹏G9因配置和定价引发大量差评,小鹏汽车销量跌入谷底,企业一时间陷入至暗时刻,直到2024年才回暖。而在此期间,小米汽车则是循序渐进地研发、上市。

那么,在近两年的时间里,小鹏汽车为了重回增长做出了哪些改变?又和小米的发展策略有哪些相似点?这里,《节点财经》分析整理出了以下几点。

第一,创始人躬身入局,重塑企业基因。

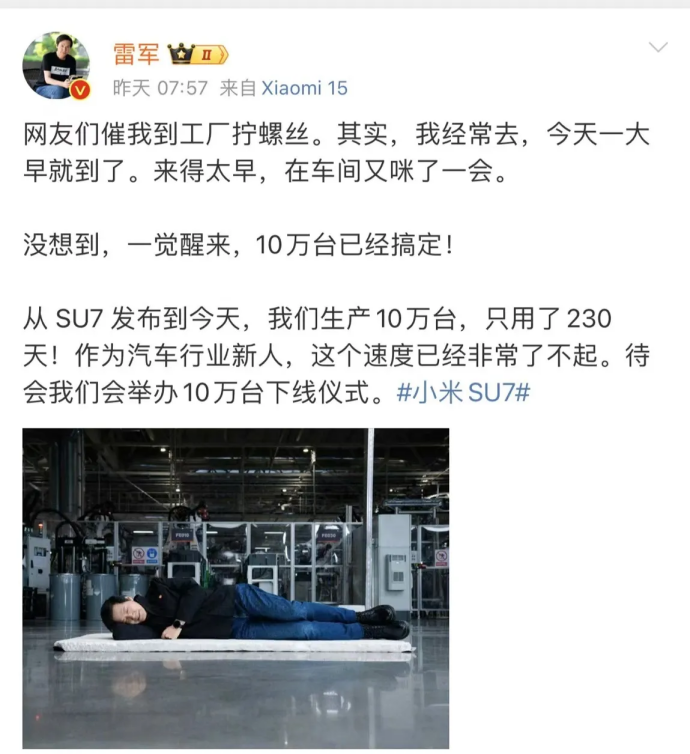

小米这边很明显,雷军一直是以“All in造车”的姿态亲自带队研发小米SU7的,甚至将董事会搬进工厂,亲自开车试驾搞直播。

而在晚点LatePost的采访中,何小鹏曾提到,在小鹏汽车低迷时,他曾打电话给早期的投资人雷军,雷军一针见血点出小鹏汽车最大的问题:“小鹏最大的问题不是别的,而是你只想当董事长,不想当CEO。”雷军的意思很直白,你不能当甩手掌柜,想造好车,得当决策者,得亲力亲为。

于是,互联网出身的何小鹏开始努力学习汽车制造的相关知识,拉着公司从技术导向转为客户导向。他亲自管理供应链,精简SKU和把控成本,这才发现公司内部推诿、腐败问题严重,于是在反腐行动中一口气开了10个高管。

与此同时,何小鹏在G9风波之后挖来了有30年造车经验的前长城汽车执行董事、总经理王凤英。据了解,MONA M03这款车的基础车型定义、定价和销售,都是由王凤英负责。正是靠着这款车,小鹏汽车才得以打了一个翻身仗。

第二,营销制造声量,强化市场信心。

小米和小鹏的创始人都是互联网出身,均擅长制造声量,将技术语言转化为大众情绪。

例如,小米SU7发布以来,雷军每天给网友们汇报进度,去工厂打卡,还拍了一个“假睡”照。

上市售卖之后,更是以“SU7 Ultra锁单破万”“豪车用户占比80%”等话题引爆社交网络。同时,雷军还用年度演讲造势,用工厂直播强化“技术流”认知,并邀请极客测评,用专业内容消解大家对新品牌的信任障碍。

小鹏汽车这边,何小鹏则借“自动驾驶对标Waymo”“AI芯片量产”等话题,为产品加深技术标签,并通过密集访谈强调“2025年盈利”目标,以强化市场信心。

尽管方式有所不同,但二者均通过精准的传播策略,为品牌博得了大量的关注度和用户认知。

第三,“技术平权”为矛,“规模效应”为盾。

在市场战略方面,两家公司均是以“技术平权”为矛,争夺主流市场;“规模效应”为盾,覆盖研发投入。

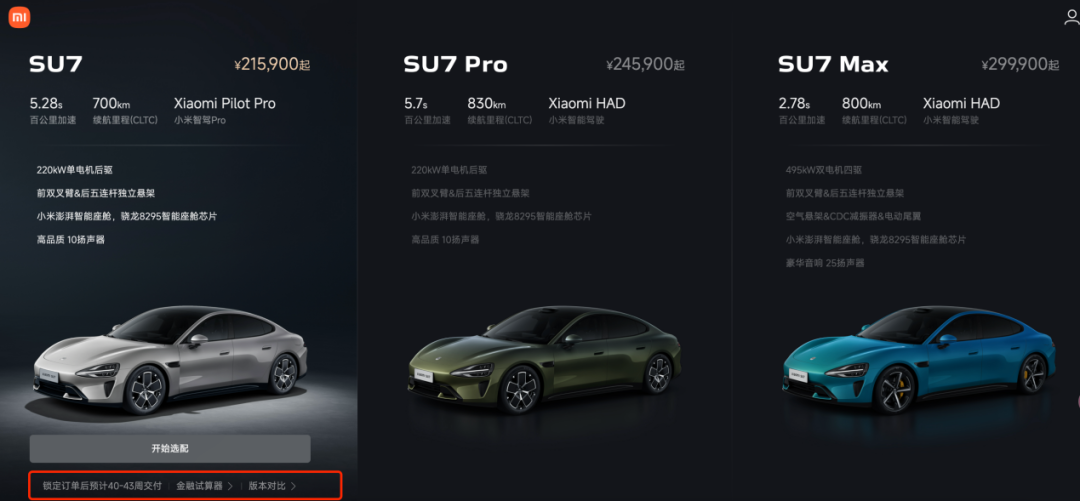

据了解,小米SU7最终上市定价21.49万元起,最高配为29.99万元。其中,双电机版最大功率673马力,零百加速仅需2.78秒;高配版续航800km,搭配800V高压快充,5分钟补能220km。

小鹏汽车则在G9失利后,重新梳理了车型的价格与打法。从2024年来看,小鹏汽车的车辆均价从25.4万下调至16.03万元。其中,MONA03 MAX版定价15.58万元,却标配城市辅助驾驶功能,直接将高阶智驾拉入15万元区间;小鹏P7+以18.68万元起售,较老款降价30%,同时搭载新一代视觉智驾方案,成本降低25%。

图源:

小鹏汽车公众号

图源:

小鹏汽车公众号

这两家企业,一个计划2025年冲刺35万辆交付目标,另一个押注2025年四季度盈利,背后均是对“规模效应覆盖研发投入”的共识。也就是说,二者均希望通过扩大生产或市场规模实现单位成本下降,从而将节省的成本转化为对研发的持续投入,从而形成“研发→技术升级→规模扩张→成本降低→更多研发”的正向循环。

第四,小米的“影子”贯穿小鹏变革全程。

其实,雷军和何小鹏二人有“亦师亦友”的情谊,何小鹏曾坦言称雷军为“大哥”,表示后者曾给予自己在小鹏汽车管理和供应链等方面关键指导,双方还多次出席两家新车发布会,相互学习借鉴。

于是我们能看到,无论是砍掉冗余车型、精简SKU,还是产品思维从技术标签转向用户体验,亦或是穿工服下工厂,形成“创始人即品牌”的强绑定效应,雷军对何小鹏的指导和隐性影响,贯穿小鹏汽车变革的全程。

因此,在《节点财经》看来,从某种意义上来讲,过去的2024年,如果对小米汽车来说是场“大考”,那么对小鹏汽车则更像是“开卷考”。只不过,如果“答题思路”差不多的话,虽然能拿到差不多的“高分”,但也容易出现相同的“错题”。

相似的隐忧,不同的挑战

前面提到过,两家公司的汽车业务目前还都处于亏损状态:小米汽车2024年年度净亏损62亿元,小鹏汽车2024年净亏损57.9亿元。而双方为了能塑造产品力,

在

研发投入也都不吝啬:2024年小鹏汽车在研发投入支出64.57亿元,比2023年多投入了超10亿元;而小米在造车业务上的研发投入已超过100亿元,包括电池技术、自动驾驶系统等核心技术的开发。

“目前,小米汽车还处在大投入期,这些投入可能是核心技术的研发、多车型的开发、工厂的投入、智驾的投入等等方面……对小米的汽车业务,我们内部其实没有非常明确的盈利时间表。”在小米集团2024年业绩财报电话会上,小米集团总裁卢伟冰如是说道。

这意味着,未来很长一段时间里,小米汽车和小鹏汽车既要靠供应链和技术降本跑赢价格战,又要用规模效应覆盖研发黑洞,还要赌中市场对智能驾驶的付费意愿。尤其是当特斯拉FSD入华、比亚迪第五代DM-i“清仓式”降价,这种“既要又要还要”的平衡术将面临更严苛的考验。

此外,小米和小鹏当前也有各自头疼的事。

根据小米汽车官网显示,随着小米SU7的订单又进一步上涨,提车周期也大幅延长:等待时间最短的SU7 Max,也要等待8个月左右时间;而最长的SU7,等待时间接近一年。如此长的等待时间,已经劝退不少潜在购车用户。

对此,雷军不久前在接受央视采访时也表示,“目前第一焦点的问题是解决国内订单排队6—7个月的问题,如何扩产的问题。”

与此同时,据小米SU7车主社群的调研显示,72%的消费者购车决策基于"雷军个人信誉",仅18%认可"小米品牌背书"。这意味着,“米粉”们购买的是一台"雷军造"的汽车,而不是"小米造"的汽车。这种“创始人即品牌”的强绑定,在某种程度上和明星代言一样是双刃剑,甚至说当创始人“塌房”时,其对品牌价值的影响会更甚于明星代言人。

小鹏汽车这边的问题也不小。2024年小鹏汽车全年毛利率为14.3%,其中汽车业务毛利率为8.3%,这一表现明显低于理想汽车(19.8%)和小米汽车(18.5%)。

而造成低毛利率的原因也不难猜,就是低价路线。如今低价车型占比的提升对小鹏而言,已从短期救市策略演变为长期利润率的“紧箍咒”:低价车型用规模效应带来的成本降幅,或许远不及价格下探对毛利的吞噬。这也就解释了为何资本市场更看好“技术输出”而非“以价换量”。

另外,除了研发投入在上涨,小鹏汽车也逐渐加码在人形机器人、飞行汽车等领域的探索。这让本就不富裕的毛利率,看起来更加岌岌可危。

图

源:

小鹏AI科技日

图

源:

小鹏AI科技日

因此,《节点财经》认为,小米与小鹏汽车的财报高光,本质以创始人为核心的强驱动、以流量为杠杆的强营销、以技术为底座的强投入,这三者相互融合不仅可以让企业总有新故事可以讲,也在短期内创造出了“财报增速跑赢行业均值”的奇迹。

但目前小米和小鹏汽车的销售体量、毛利率等数据,均未达到理想汽车等车企水平,既面临相同的问题,也有各自的挑战。相信未来很长一段时间里,二者仍需通过规模效应或技术输出进一步优化盈利结构。但无论采取何种方案,真诚永远是必杀技,也是品牌能行深致远的关键。

*题图由AI生成