1. 原油:油价震荡,OPEC维持较高的减产执行率

1.1 原油价格震荡,沙特加大减产力度

原油价格震荡。

2019年7月,国际油价震荡,其中布伦特原油均价64.2美元/桶,环比下降0.21美元/桶(-0.33%);WTI原油均价57.5美元/桶,环比上升2.81美元/桶(+5.13%),布伦特-WTI价差较上月略缩小至6.66美元/桶,为近11个月最低水平。

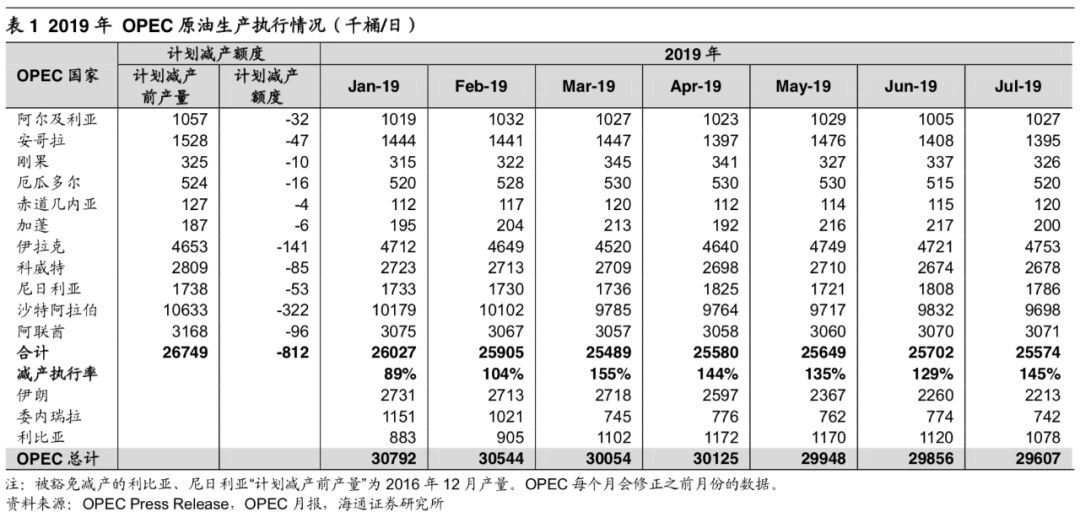

7月OPEC减产执行率达到145%。

根据OPEC最新月报数据,7月OPEC合计原油产量2961万桶/日,环比下降2.5万桶/日,参与减产的国家合计原油产量2557万桶/日,环比减少12.8万桶/日,当月减产执行率为145%。

从重要国家来看,7月沙特原油产量970万桶/日,环比减少13.4万桶/日,减产执行率290%;

伊朗原油产量221万桶/日,环比下降4.7万桶/日,较年初下滑52万桶/日;

委内瑞拉原油产量74万桶/日,环比下降3.2万桶/日,较年初下滑41万桶/日。

OPEC下调需求增长预期。

8月月报中,OPEC预计2019年全球原油需求9992万桶/日,年均增长110万桶/日,由于同时调整2018年需求基数,导致预测的需求增量由114万桶/日下降为110万桶/日。

分季度来看,OPEC预计2019Q2-Q4 全球原油需求分别为9925、10069、10091万桶/日。

1.2 美国原油市场跟踪:

7月原油产量、库存双降

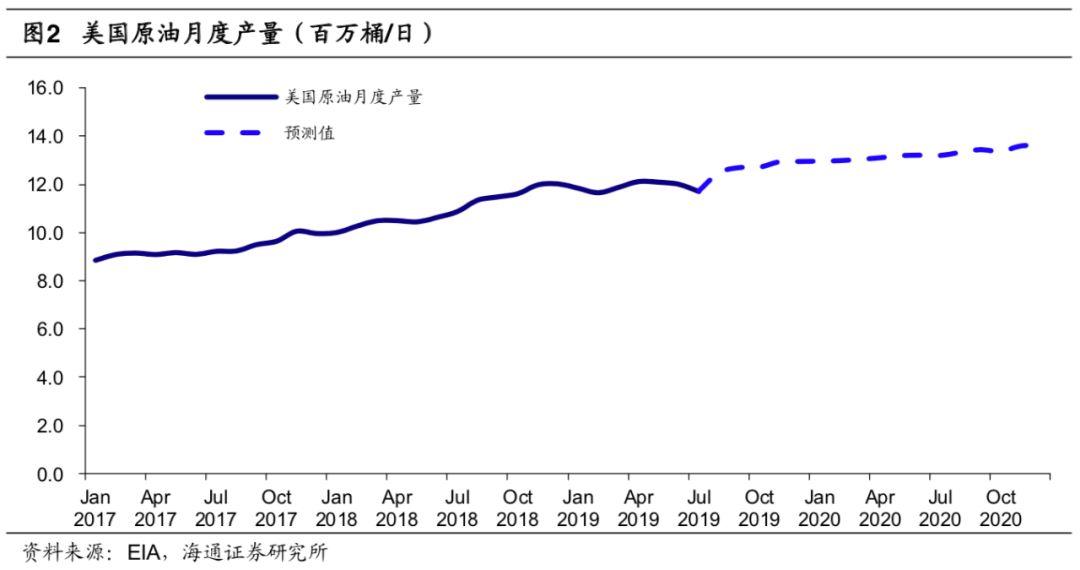

7月美国原油月度产量继续下跌。

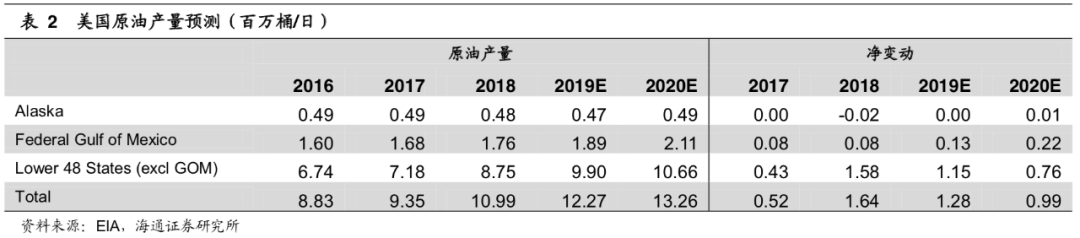

根据EIA 8月短期能源展望,7月美国原油产量1172万桶/日,同比下滑2.33%,环比下滑2.50%,连续3个月出现下滑。

EIA预计,美国8月原油产量将达到1248万桶/日,同比增长9.87%,环比增长6.49%;

2019年全年平均产量1227万桶/日,较2018年增长128万桶/日(+11.6%);

2020年全年平均产量1326万桶/日,较2019年增长99万桶/日(+8.1%)。

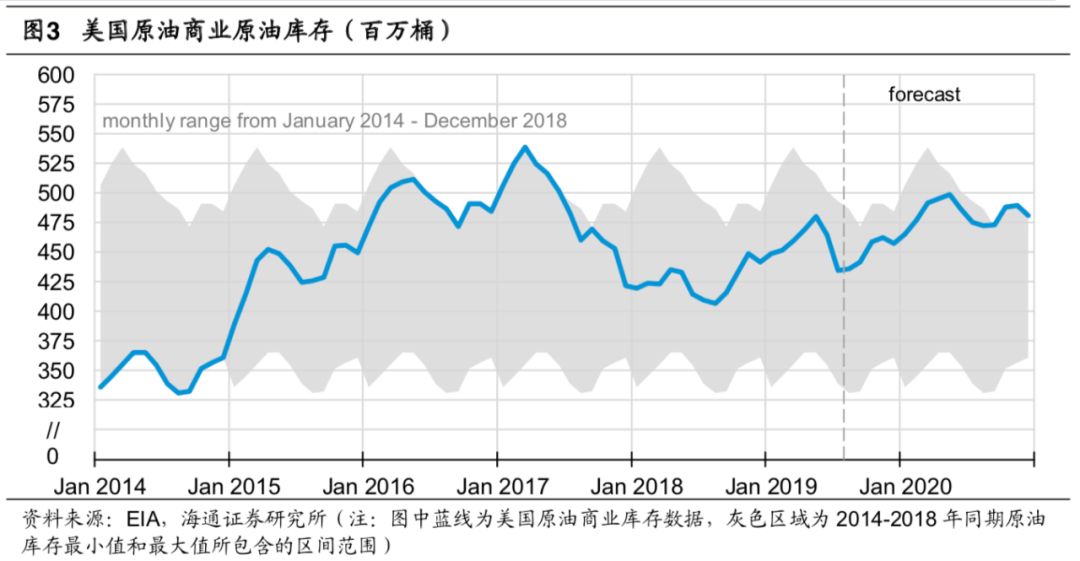

美国原油库存继续下降。

根据EIA 8月短期能源展望,7月底美国商业原油库存4.35亿桶,环比下滑6.4%,连续两个月下滑。

如果与同期库存相比,7月底库存处于2014-2018年同期库存范围的中上水平。

EIA预计,未来几个月美国原油库存会继续增加,到2019年底将达到4.58亿桶,处于2014-2018年同期库存范围的较高水平。

美国柴油库存环比大幅增加,汽油库存处在近几年高位。

根据EIA 8月短期能源展望,7月底美国柴油库存1.37亿桶,环比增加828万桶(+6.45%),汽油库存2.30亿桶,环比下降18万桶(-0.08%),汽油库存处于2014-2018年同期的较高水平。

EIA预计,8月底美国柴油库存会继续增加133万桶至1.38亿桶,而汽油库存有望下滑742万桶至2.22亿桶。

1.3 近两周(07.29-08.11)油价新闻资讯汇总

美国再度宣布对伊朗制裁豁免延期90天。

8月1日,美国总统国家安全顾问博尔顿宣布,美国将延长对伊朗核设施的制裁豁免,时长为90天。

美国此次宣布延长的制裁豁免适用于包括阿拉克重水反应堆、佛尔多(Fordow)铀浓缩设施、布什尔核电站在内的伊朗境内核设施。

这也意味着,如果美国不延长制裁豁免,美国就应对5个伊核协议签署国(英国、法国、德国、俄罗斯以及中国)参与伊朗上述项目的公司实施制裁。

豁免原计划将于8月到期。

伊朗不愿意与美国进行对话。

8月1日,美国国家安全顾问博尔顿表示,美国总统特朗普对与伊朗进行谈话持开放态度,但伊朗不想要进行谈话。

美银美林预计2020年油价下跌。

8月2日,美银美林表示,维持对2020年布伦特原油价格为60美元/桶的预期。

预计2020年原油过剩为40万桶/日,布伦特原油均价将从今年的65美元/桶跌至60美元/桶。

沙特未来两个月将限制原油产量及出口量。

8月8日,沙特能源部官员表示,沙特计划将8月原油产量出口维持在低于700万桶/日,产量低于1000万桶/日。

沙特9月份原油产量将较8月下降70万桶/日,出口量同样维持在700万桶/日下方。

最近关于原油需求增速的担忧是过度的,反映出宏观经济环境较差。

俄罗斯闲置原油炼厂产能有望增加。

8月9日,俄罗斯能源部表示,俄罗斯7月闲置原油炼厂产能为222万吨,8月闲置原油炼厂产能预计为212万吨,此前预期是158万吨。

9月闲置原油炼厂产能预计环比增长60%左右,至341万吨。

(以上资讯主要来自金投网等。

)

2. 进出口:7月原油进口继续保持高增速

2.1 原油进口:

7月我国原油进口同比增长13.9%

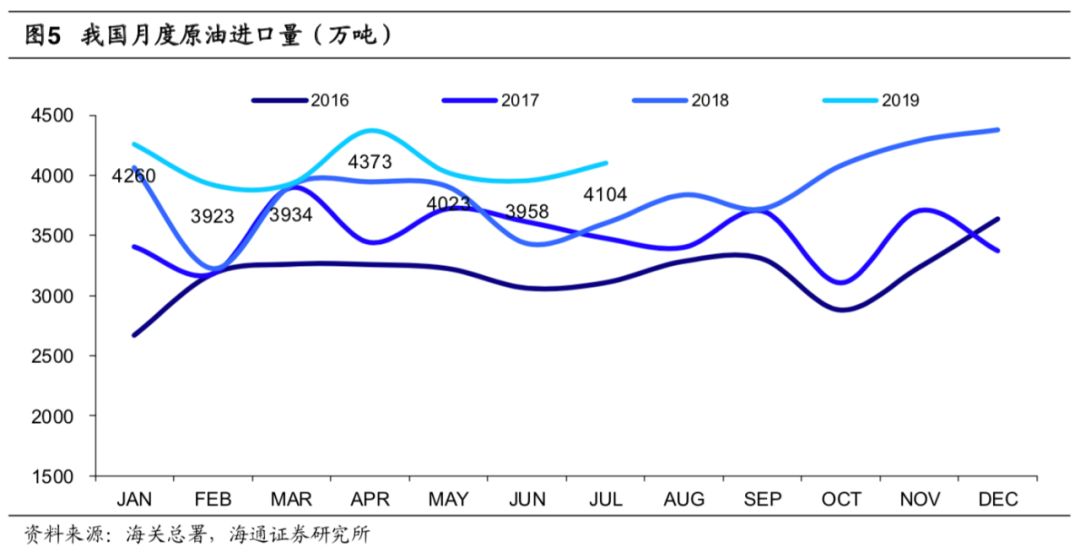

2019年7月,我国进口原油4104万吨,环比增长3.69%,同比增长13.9%。

1-7月,我国累计进口原油2.86亿吨,同比增长了9.5%。

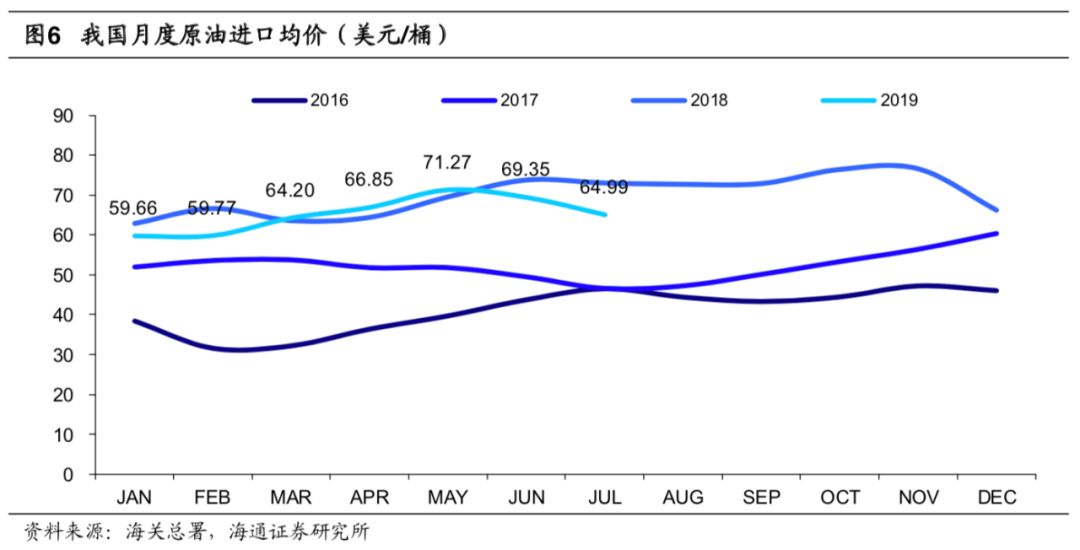

7月,我国原油进口均价为64.99美元/桶,环比下降了4.36美元/桶(-6.3%)。

1-7月,我国累计进口原油1368.1亿美元,同比增长5.7%。

2.2 成品油进出口:

7月我国成品油净出口量继续增加

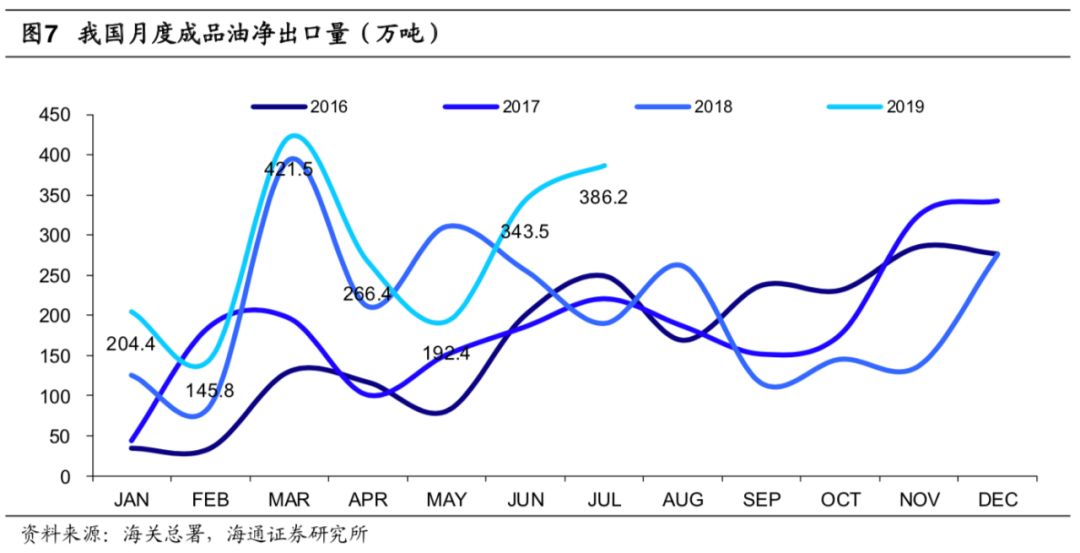

2019年7月,我国成品油出口量549万吨,同比+20.2%,环比+1.1%;

成品油进口量163万吨,净出口量386万吨,同比+103.7%,环比+12.4%,成品油净出口量与去年同期相比大幅增加。

2019年1-7月,我国累计成品油出口量3801万吨,同比增长8.9%;

累计成品油进口量1841万吨,同比下滑3.9%;

累计净出口量1756万吨,同比增长11.6%。

成品油出口利润保持在较高水平。

成品油出口利润保持在较高水平。

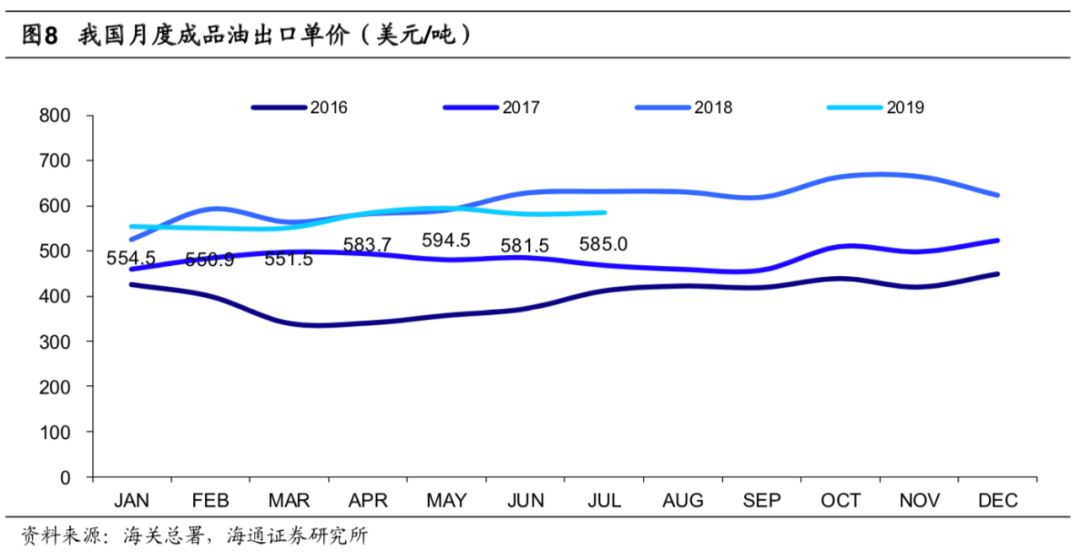

7月,我国成品油出口单价为585.0美元/吨,环比-0.6%,同比-7.3%。

如果按照原油1吨=7.389桶,以及成品油收率60%,且不考虑库存损益,以当月成品油出口单价(美元/吨)-当月原油进口单价(美元/桶)*7.389桶/吨*60%估算成品油出口利润,7月我国成品油出口利润为296.8美元/桶,同比下降3.4%,环比上升8.3%,但整体来看,仍然保持2017年以来的较高水平。

3.天然气:

进口量保持较高增速

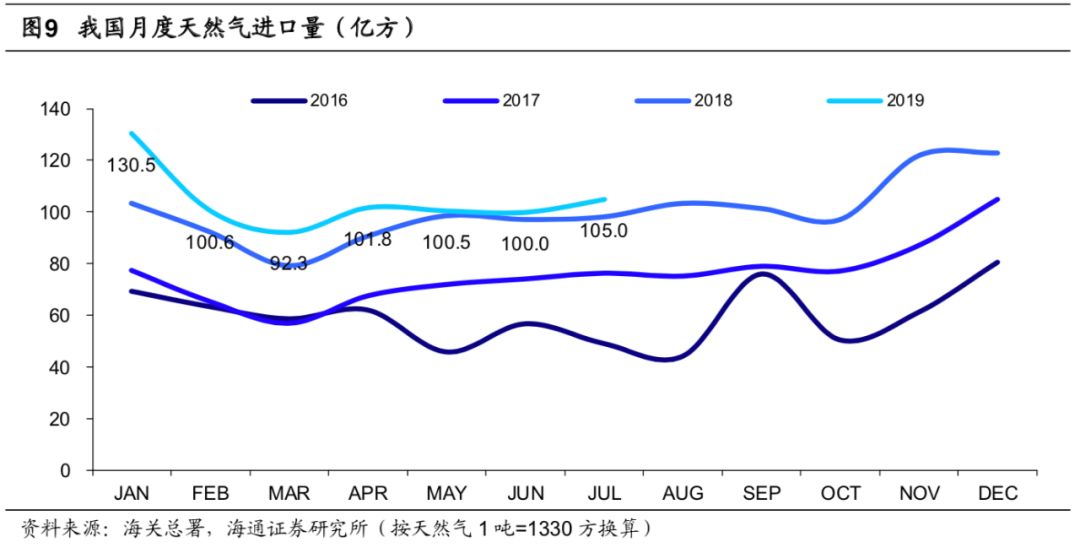

2019年7月,我国进口天然气105亿方,同比增长7.0%,1-7月累计进口天然气731亿方,同比增长10.8%。

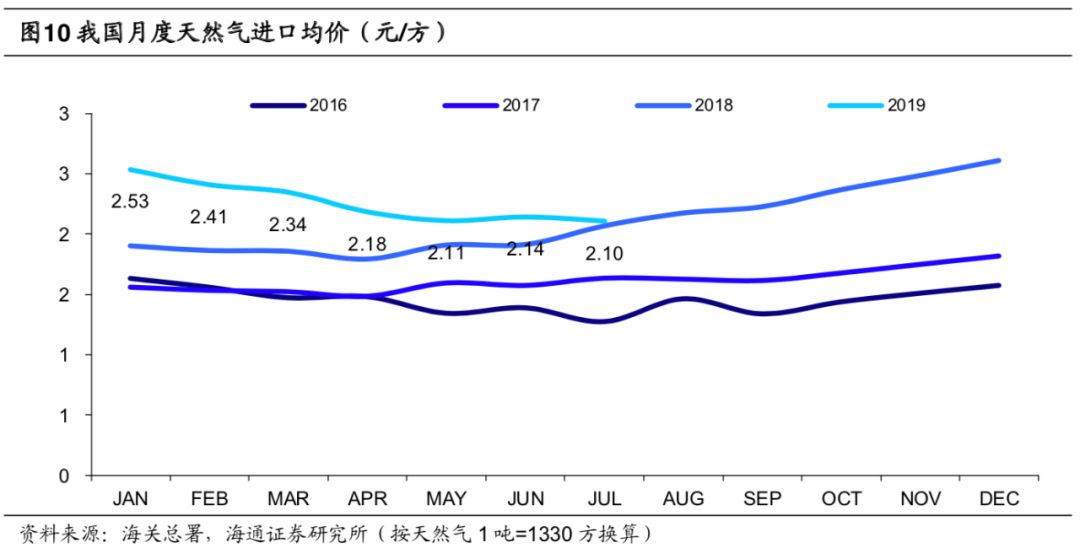

2019年7月,天然气进口金额为32.1亿美元,同比增长6.5%,按当月平均汇率计算,7月我国天然气进口均价为2.10元/方,同比提高了1.9%。

整体来看,今年我国天然气进口单价均高于过去3年同期水平。

4.乙烯-石脑油价差继续回落,PTA、涤纶盈利改善

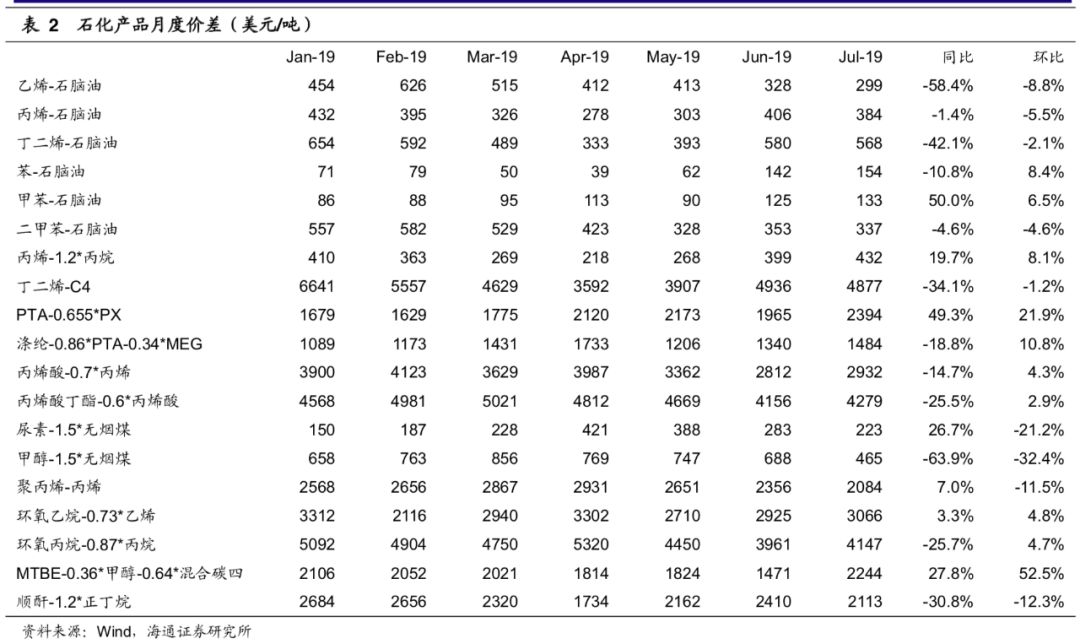

在我们跟踪的19种石化产品中,10种产品价差环比扩大,其中MTBE-0.36*甲醇-0.64*混合碳四价差环比扩大50%以上,PTA-0.655*二甲苯价差环比扩大20%以上。

此外,PDH(丙烯-1.2*丙烷),苯-石脑油,涤纶-0.86*PTA-0.34*MEG等价差均有明显幅度扩大。

值得注意的是,乙烯-石脑油价差在6月环比回落20.5%基础上继续回落8.8%至299美元/吨。

5

.油价对沙特外汇储备变化影响分析

沙特外汇储备与油价变化相关性高。

根据CEIC数据,截至2018年沙特外汇储备为4962亿美元,位列全球第4位。

2000-2014年国际原油价格整体处于上升通道,沙特多年经常账户顺差积累了大量外汇储备,2014年底其外汇储备高达7319亿美元,随着2015年以来油价下跌,沙特外汇储备大幅下降。

沙特是个高度依赖石油出口的国家,其外汇储备与油价相关性很高,2000年以来相关系数高达0.80。

沙特财政收入高度依赖石油出口。

根据Wind数据,2009年以来沙特石油产业GDP占比基本在25%-50%范围内波动,2018年GDP总额为7825亿美元,其中石油产业占比为34%。

2018年沙特货物出口额为2944亿美元,其中原油及石油产品合计出口占比达79%。

2009年以来沙特政府收入中有60%-95%来自石油产业,2018年政府收入为2386亿美元,其中68%来自于石油产业。

近年来沙特财政收支平衡油价不断提升。

根据彭博数据,2018年沙特财政收支平衡油价为83.9美元/桶,相比2017年提升0.2美元/桶,预计2019年为85.4美元/桶,近年来沙特财政收支平衡油价不断提升,我们认为主要是由于财政支出水平有所提升。

2018年沙特财政支出为2748亿美元,同比增长11%,根据CEIC数据2019年财政支出水平将进一步上升至2949亿美元,因此其财政收支平衡油价将进一步提升。

沙特经济高度依赖经常账户顺差。

根据Wind数据,2000年以来沙特经常账户顺差占GDP的比重基本在5%-30%之间,远高于我国的0-10%,2018年沙特该比重为9%,在全球排名第9位。

2018年沙特经常账户同比增加619亿美元,其中原油及石油产品出口额同比增加613亿美元,由于其经常账户顺差高度依赖石油出口,而原油以美元定价,因此油价波动对沙特经济及外汇储备影响很大。

沙特至少需要50美元/桶的油价才能维持经常账户顺差。

我们根据2018年沙特的国际收支数据进行油价敏感性分析,在假设石油出口额与油价正相关、其他项目对油价不敏感的前提下,布伦特油价在70美元/桶以上沙特外汇储备才有可能不至于下降;

如果想要维持经常账户顺差,沙特可能需要50美元/桶以上的油价水平;

如果油价下跌到40美元/桶水平,沙特每年外汇储备净流出约1027亿美元。

投资建议。

近年来沙特财政连续赤字,其要想保证财政收支平衡以及外汇储备稳定会对油价有一定诉求。

在石化行业景气度回落的背景下,建议关注低估值、高分红的

中国石化

;

致力于原料轻质化产业链的

卫星石化

;

保障能源安全背景下油服行业有望盈利业绩增长,建议关注

中海油服、杰瑞股份、中油工程

等;

短期关注民营炼化的阶段性投资机会,

恒力石化、桐昆股份

等。

风险提示:

原油价格大幅下跌;

全球经济下行、原油需求不及预期等。