我走过许多地方的路,行过许多地方的桥,看过许多次数的云,喝过许多种类的酒,却只爱过一个正当最好年龄的人。

我投资了它。

后来,我被这个人搞惨了。

这是一个珠宝大佬和房地产小哥之间悲惨的爱情故事。

2017年8月19日,明牌珠宝发布了半年报,其中,长期股权投资这一项,相当扎眼:计提资产减值,5438.71万瞬间灰飞烟灭。这个数额,比它去年一整年的净利润都高。

明牌珠宝,从事中高档贵金属和珠宝首饰的设计和销售,经营“明”牌连锁珠宝店。

2014-2016年,它营收65.78亿、52.4亿、33.5亿;净利润为2亿、5678.75万、4242.22万;经营性现金流量净额为3.71亿、3.46亿、2.59亿。

这不断下滑的业绩,就够让人糟心的了,再看它的扣非净利润:2亿、610.64万、0.99万。

这个数据一分析,就知道有没有人在裸泳了:

别看一年营收几十亿,要不是有“非经常性损益”撑着,可就要在亏损边缘挣扎了。

本案的悲剧,正是发生在这里。

它,两年前做了一笔股权投资,以7亿交易对价、28亿总估值,投资了一家互联网房地产中介公司,苏州好屋。

当时,我未娶你未嫁,相看两不厌,而且还搞了业绩对赌,这次恋爱,本应万无一失吧?

可是,后来,你说你做不到,居然弄成了这样……

原来咱们说好的天长地久、海枯石烂呢?

原来咱们说好的1.8亿、2.5亿、3.2亿净利润呢?说好的房子、车子、孩子呢?

全他妈没了!

最后弄得老子还得资产减值!

“说好的幸福呢?”

优塾原创,转载请后台回复“白名单”

— 1 —

珠宝企业战略联姻“互联网+房地产”

爱上一匹野马,但家里没有草原

在这个案例里,我们将带你领略一下投资对赌、资产减值、现金流贴现等几个方面的干货。

财务数据显示,2015年,明牌珠宝的主业已经明显疲软,当年营收50亿,扣非净利仅为610.64万。

这个数字,显然是它不希望看到的,堂堂上市公司,这样下去怎么能行。于是,明牌珠宝想到了投资,而且还是跨界投资。

2015年12月25日,明牌珠宝以4亿收购苏州好屋16万元股权,其次再增资3亿,共出资7亿,获取苏州好屋25%的股权。

苏州好屋是一家互联网房地产经纪公司,明牌珠宝称,对其进行股权投资是为了推进“互联网+”,战略意义相当重大。

▼

它披露,苏州好屋的基本业绩情况为(注意,未经审计):

2013、2014、2015年1-9月,它的营收为2.42亿、6.5亿、5.87亿;净利润为501.64万、2338.14万、4001.12万。

表面上看,增长还挺好,挺郎才女貌的,对吧?

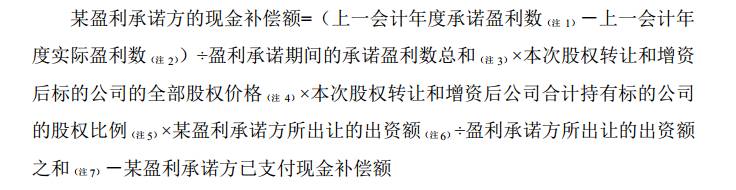

而且,他们还采取了保险措施:本次长投,设立了业绩补偿协议。

苏州好屋承诺,2016-2018年,净利润为1.8亿、2.5亿、3.2亿。若达不到,将进行现金补偿。

▼

注意,已完成业绩和对赌业绩之间的差额!这是这个悲剧故事最大的关键节点。这里的业绩对赌压力,隔着屏幕都能感受到吧。

真心想不通,前一年1-9月只完成了4000万,下一年就敢对赌扣非净利润1.8亿!

这协议,是临时工想出来的吗?

来感受下结婚后的最终结果:

2016年,苏州好屋不出所料,仅完成1.31亿净利润。

2017年1-9月,它仅实现净利润8460万,按今年的2.5亿对赌要求来看,显然是步子迈得太大,眼看要扯着蛋了。

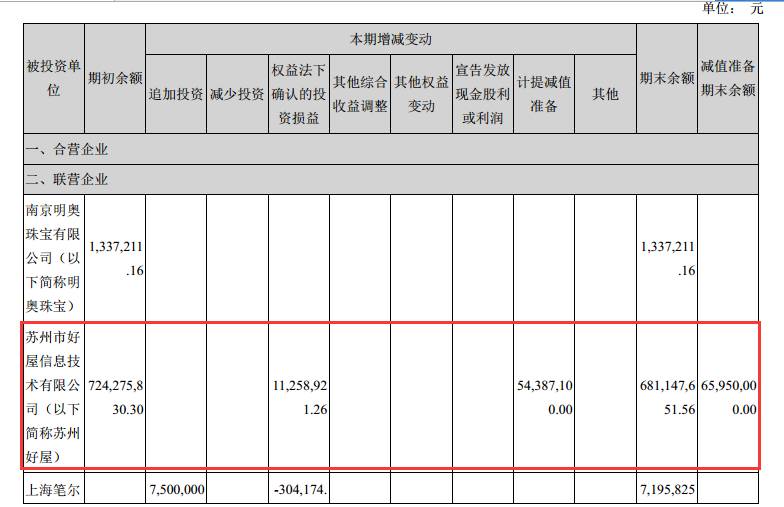

仅从明牌珠宝今年的收益上来说,这波投资似乎不亏。

按权益法核算,它获得投资收益3559.42万,其次,还有业绩对赌的现金补偿4597.45万。

现金似乎拿得挺爽?比老实完成业绩还多拿3500多万。

然而,对赌业绩差了近5000万,你这长期股权投资,还是得减值。

2016年年报,这笔长投,计提减值准1156.29万。

2017年上半年,再度计提5438.71万长期股权投资减值准备。

▼

干货来了:长期股权投资减值

判定计量怎么做

在看明牌的减值操作之前,咱们得先看学习下相关的会计准则:

根据《企业会计准则第8号——资产减值》:

“企业应当在资产负债表日,判断资产是否存在可能发生减值的迹象。”

我们来翻译一下:

会计准则也不是规定所有的长投都要减值,原则上,企业应当定期对长期投资的账面价值逐项进行检查,至少于每年年末检查一次,并根据谨慎性原则的要求,合理地预计各项长期投资可能发生的损失,提取长期投资减值准备。

但是,如果发生下列具体迹象,就必须减值:

1)资产的市价当期大幅度下跌,其跌幅明显高于因时间推移或正常使用而预计的下跌;

2)企业经营所处的经济、技术或者法律等环境以及资产所处的市场已经或将要发生重大变化,而对企业产生不利影响;

3)市场利率或者其他市场投资的报酬率在当期已经提高,影响计算资产预计未来现金流量现值;

4)有证据表明资产的经济绩效已经低于或者将低于预期。

长投发生不好的迹象后,开始具体的计量长期股权投资减值。

第一步,咱们算一下该长投的公允价值除扣处置费用,以及预计未来现金流现值,这两者比一下,留下高的那个值。

第二步,长投的账面价值,减去这个值,就是长投的资产减值损失了。

再结合本案来看:

一般情况下,如果对赌业绩未完成,导致购买股权付出的对价出现减值迹象,要根据对赌业绩与实际业绩差异情况,计提减值准备。(折现率算未来现金流现值)

在实务操作中,有一定弹性。如果对赌涉及期限比较长,比如今年没完成,但预测明年可以完成,也可以不计提。

但此处注意,长投的资产减值一经计提,无法转回。

减值减到肉疼

高估值长投失败后的血泪

回到本案,来看看明牌珠宝怎么计算苏州好屋这笔长投。

2016年,苏州好屋承诺业绩1.8亿,完成1.31亿;2017年,苏州好屋承诺业绩2.5亿,上半年仅仅完成4503.57万。

注意这个数据,上半年只完成了4500万利润,我们查到前三季度只完成了8460万利润,而今年对赌的业绩,却高达2.5亿!

这是什么概念?原本俩人对赌的是一辆豪华轿车,结果推着一辆小黄车就来了!

我要吐血了!

咱们上面讲过,算减值前,要先比一下这项长投的公允价值扣处置费用,以及未来的现金流量现值。

2016年年报和2017年半年报中,它都选用未来现金流量现值。

毕竟,按照收购当时的估值,要是现在再按公允价值算,减值能减到让你彻底怀疑人生。

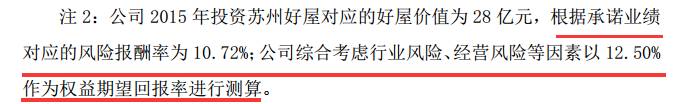

在现金流贴现中,涉及一个重要系数——折现率。

这个折现率,要结合业绩承诺的风险报酬率。

明牌珠宝根据10.72%的风险报酬率,以12.5%作为折现率进行测算。

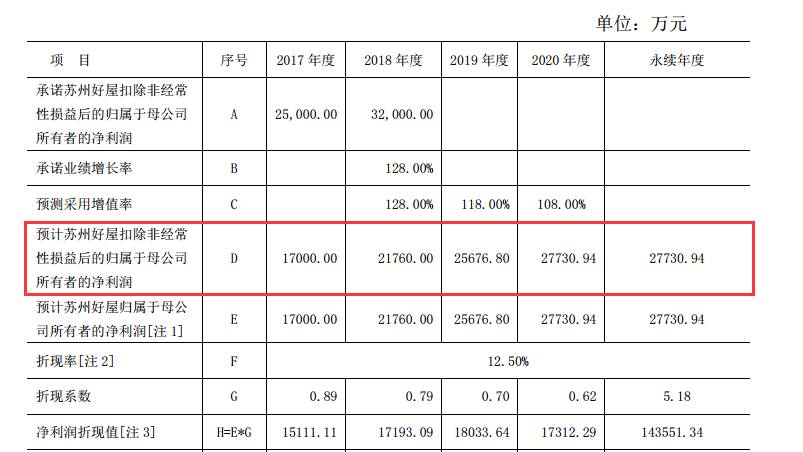

▼

2016年,苏州好屋完成业绩1.31亿,根据承诺的业绩增长,预计未来2017-2020年的净利润为1.82亿、2.32亿、2.74亿、2.96亿,永续年限为2.96亿。

因为2016-2018年间,是有对赌的,所以,这三年还要加上这部分业绩补偿。

然后,按之前定下的折现率,乘以每年对应的折现系数。

最后一加,就是该长投的总折现值,算出苏州好屋预计可收回的金额为7.24亿。

长投的账面价值为7.34亿,这俩一减,2016年的1156.29万减值准备就出来了。

2017上半年,苏州好屋净利润为4503.57万,唉,眼看着要悲剧:

别说承诺的2.5亿没戏,去年减值时预计的1.82亿都差远了。

于是,它再次提减值,这次减值时,它还是乐观了一把,预计全年苏州好屋全年盈利1.7亿。

(注:2017年1-9月,苏州好屋完成净利润8460万)

也就是说,最后一个季度,它要完成比前三个月还高的利润。

▼

就算已经乐观预测,账面上的7.24亿长投减掉6.7亿的预估可收回金额,还是要减值5438.71万。

肉疼啊!要知道,它去年全年的净利润不过才4242.22万。

我们比较手贱,以保守的态度,不成熟地帮它测算了一下2017年年报可能的减值情况:

苏州好屋,做的是房地产中介生意,前三季度完成净利润8460万。这行有个说法“金九银十”,就算10月业绩大爆发,你还能上天吗?

按照今年的对赌,它第四季度必须完成1.65亿!

大家用脚趾头预测一下,它能完成吗?

我们预估一下,如果第四季度能完成6000万,那么,年报可能减值1亿。

注意,如果按照今年的业绩完成力度,再考虑明年的完成情况,作为投资人,你会崩溃的。

长投资本运作

套路深深深似海

长期股权投资,一级市场投资机构们应该熟得不能再熟了,通过设立对赌来保障自身也是常见方式。

收到对赌获得的现金补偿,这项股权投资就万无一失了吗?还有一处隐藏风险——长期股权投资减值。

在会计处理中,资产减值一向处于易燃易爆易炸裂地带。

即使企业的会计处理不违反会计准则,最终数据依然可能天差地别,此处的可调节性较大,值得大家关注。

若是企业本身质地一般,存心浓妆艳抹成“女神”,那这些地方就是掩盖最多的地方,专业术语叫“遮瑕”。

多数人在看待长期股权投资时,往往会因为考虑到设了对赌,掉以轻心,但这里面其实大有文章可做。

从本案明牌珠宝的两次减值处理上,可见一斑。

它以高估值、高对赌进行长期股权投资,带来了惨痛的后遗症——当对赌无法完成时,面对的,将是高额的长投减值。

因此,从价值投资角度,如果你持有的上市公司,出现出现高估值的长投时,投资者需要格外关注在后续减值时的会计处理。

一、折现率。

折现率需要参照市场利率(承诺业绩的风险报酬率),再综合一般通货膨胀等因素,才能确定。

二、预计完成利润。

在预计长投标的业绩时,要结合行业、经营方面因素,以当前状况为基础,合理的预估当年能完成净利润。

资本市场一向套路深。不乏通过高估值、高对赌的长期股权投资,向韭菜们发出利好消息的案例。

至于秋后算账的长投减值,自然就是韭菜们来买单了。

— 5 —