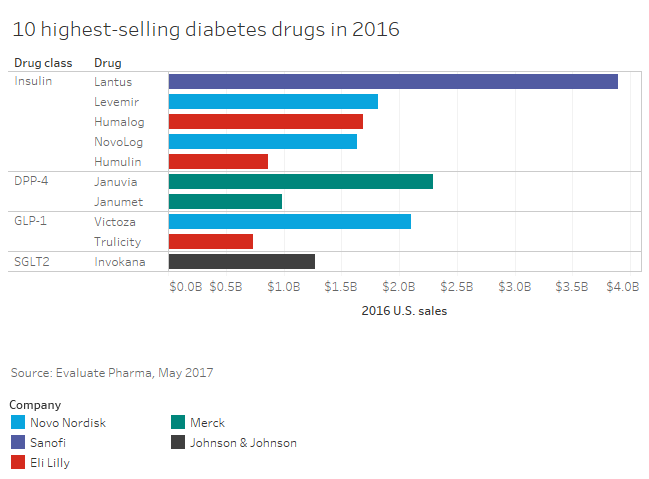

近日,Fiercepharma根据2016年全球各大制药企业公布的销售数据,发布了全球销售十大糖尿病药物。

目前,主流糖尿病市场的药物可分为四类:长效胰岛素,SGLT2 抑制剂、GLP-1 激动剂、DPP-4 抑制剂。在这份TOP10名单中,糖尿病三巨头诺和诺德、赛诺菲、礼来产品毫无疑问的位列其中。

公司:赛诺菲

2016年美国销售额:39亿美元

药品分类:长效胰岛素

Lantus(来得时)是全球首个长效胰岛素,造就了糖尿病药物的市场奇迹,称霸糖尿病市场多年,在其销售的巅峰时期,曾创下过70亿美元的销售奇迹。

如今,来得时面临着更多的市场竞争。2015年12月,其首个生物仿制药Basaglar获批上市,2016年12月,礼来将其价格低于原研药15%-20%在美国正式投入市场。

赛诺菲迅速在2015年4月投入来得时升级版Toujeo进入市场,以此想弥补来得时销量上的差距。但不如愿的是,升级版的销售数据依然苍白——4.75亿欧元的美国销售市场,6.3亿欧元的全球市场。

而同时,其他公司也在不断开发出同类产品,诺和诺德迅速推出其长效胰岛素Tresiba,使得赛诺菲根本没有时间喘息。

公司:默克

2016年美国销售额:22.9亿美元

药品分类:DPP-4 抑制剂

尽管困难重重,但Januvia仍然是默克糖尿病领域药物的一员大将。2016年Januvia全球销售39.1亿美元,美国销售市场达到22.9亿美元,其中不包括Janumet(含有Januvia和metformin两种成分)。

在经历过安全性问题后,Januvia和Janumet如今面临的最大潜在竞争对手是礼来/勃林格殷格翰的SGLT2抑制剂Jardiance,以及诺和诺德的GLP-1激动剂Victoza。

公司:诺和诺德

2016美国销售额:21亿美元

药品分类: GLP-1 激动剂

Victoza是诺和诺德的重磅药物,年销售额高达20亿美元,在GLP-1市场中傲视群雄。而近年来,由于新的竞争对手的出现,其市场份额在逐渐减少。竞争对手主要是礼来的trulicity,已经出现在本文榜单的第10位中。

Victoza去年给诺和诺德带来了全球29.8亿和美国21亿的市场份额。同时,诺和诺德正在持续推进其糖尿病鸡尾酒Xultophy(由Tresiba和Victoza组成)、以及semaglutide(诺和诺德糖尿病管线中第二种兼具降糖及减肥功效的GLP-1降糖药)的研发进程。

公司:诺和诺德

2016美国销售额:18.2亿美元

药物类别:长效胰岛素

Levemir可以说一直活在赛诺得的来得时的阴影之下了。

作为诺和诺德研发出来用以抗衡来得时市场的最大工具,levemir在市场的占有率越来越大,2016年全球销售25.4亿美元,美国市场18.2亿美元,而在中国市场也实现了46%的增长,除了美国的153个亚洲、欧洲国家市场实现了平均27%的增量。

公司:礼来公司

2016美国销售额:16.9亿美元

药品分类:速效胰岛素

胰岛素及其类似物(Humalog、Humlin)是礼来公司贡献度最大的领域之一,然而近几年,由于竞争激烈,Humalog和Humlin的销售市场逐年在减少。

而同时,Humalog(优泌乐)是中国市场应用最广泛的两大速效胰岛素药物之一,而随着国内糖尿病发病率的增加,优泌乐在中国的市场销量可能在近几年将持续增长。和全球市场面临的局面一样,优泌乐的最大竞争对手来自于诺和诺德的novolog,面对这样一座大山,未来优泌乐是否能够坐上速效胰岛素药物的头把交椅,基本上不可能。

公司:诺和诺德

2016美国销售额:16.4亿美元

药品分类:速效胰岛素

诺和诺德的速效胰岛素novolog是速效胰岛素领域的领先产品,2016年全球销量达到29.6亿美元,其中美国市场占到56%。尽管销量看好,而由于专利已于2011年12月到期,诺和诺德仍然希望能够开发出更先进的版本从而取代之。

公司:强生

2016美国销售额:12.7亿美元

药品分类:SGLT2抑制剂

Invokana在2015-2016年期间经历了各种磨砺:先是在2015年9月被FDA提高了骨折风险的警示级别,同时在药品标签中添加了可能导致骨密度下降的警示信息;同年12月,FDA又修改了SGLT-2抑制剂类降糖药的药品标签,增加了可能会导致因酮酸中毒和严重泌尿系统感染住院的警告,直接导致其在多个季度连续增长之后2016Q1出现下滑;其后,EMA又对Invokana的安全性表示了关注;2016年,FDA还发布了Invokana的肾脏风险警告。

一系列的打击使得Invokana在2016年的表现并不突出,但尽管如此,2016年的销售额比2015年增长了一倍,全球销售额14.1亿美元,同比增长7.6%。