■投资要点一:

我们认为

从周度的时间维

度,

市场短期在流动性预期冲击后,如无新重大外部因素,有技术性反弹修复的需求。

从月度的时间维度看,

PPI同比增速数据还将趋于下降,在这个过程中伴随着金融去杠杆的推进以及联储加息,利率水平还会有所上升。但此后,PPI会稳定在一定水平不再下滑,市场会走出休整期。

从季度及以上的时间维度看,

我们对A股市场的看法是震荡向上。

■投资要点二:

金融强监管本身不会产生制造债灾,而是要确保不发生系统性金融风险。

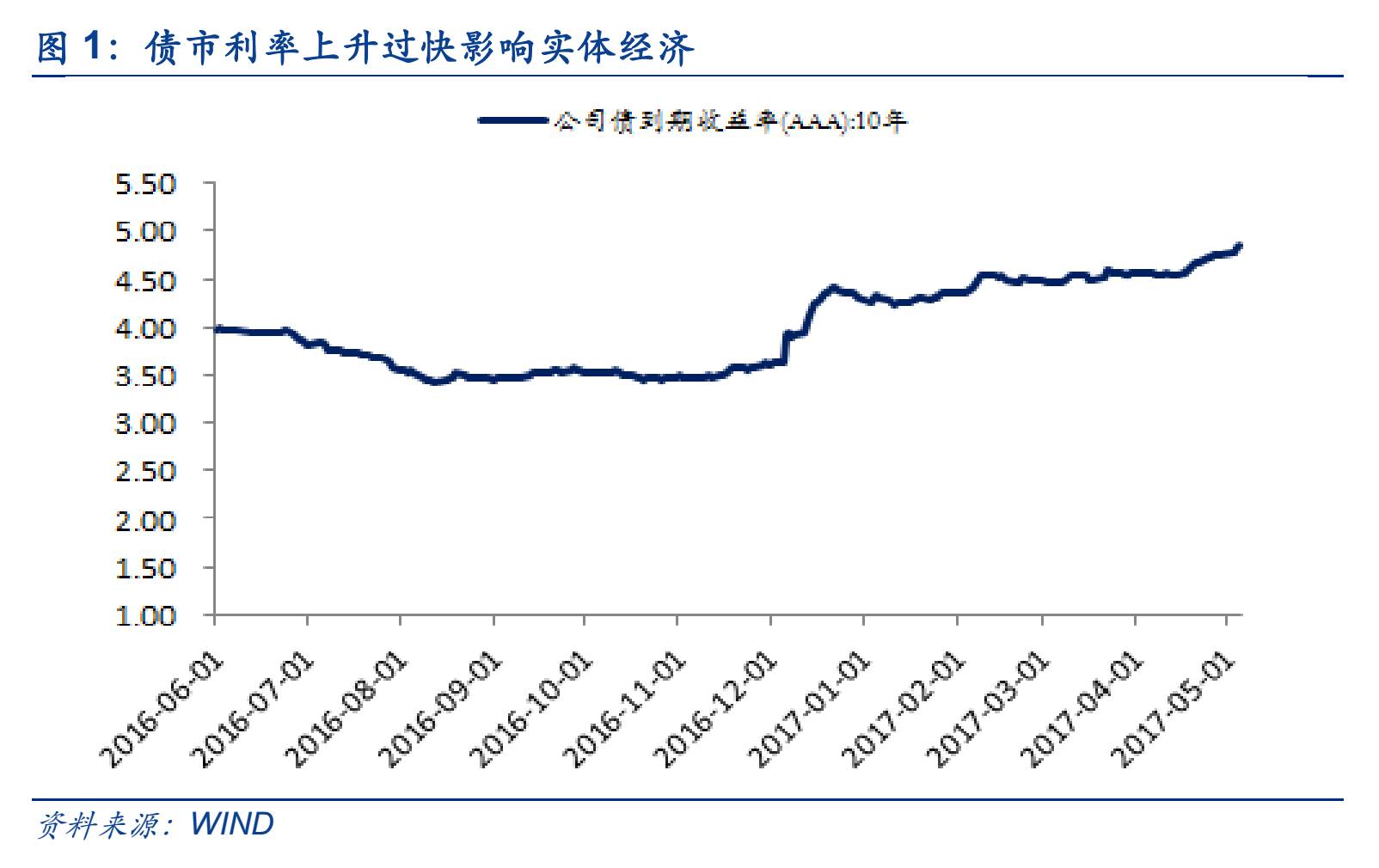

银行业务离不开同业这是国际惯例,债券市场的杠杆也不可能没有,而利率更不能上升过快这将伤害实体经济,这显然也不是“脱虚向实”导向的初衷。

投资者对金融去杠杆的目标与力度预期一旦明朗,债券市场与股票市场都将回归内生逻辑

。

■投资要点三:

未来市场走出休整期困局,最重要的是需要看到企业盈利同比数据不再下滑或开始好于预期,这核心来自于价格。

一季度GDP同比名义增长14%,价格贡献超过一半。虽然3月需求量的数据平稳,PPI同比在3月拐头向下后,3月份全国规模以上工业企业利润增速迅速从1-2月的31.5%回落了7.7个百分点,这个趋势在二季度会继续。但我们认为PPI同比在下滑数月后会维持稳定,因为PPI下降的动力不是来自于大量的新增产能,而是存量闲置产能对PPI高企的响应,一旦PPI回落,这种响应就迅速消减。

需求量是企业盈利的次要驱动力,从欧洲的外需到国内的三四线房地产去库存情况,都告诉投资者不应过度悲观。

■风险提示:

1.经济大

幅低于预期;2.地缘政治风险;3.油价和通胀超预期

A股市场总体陷入休整期,虽然流动性预期冲击过后的阶段性稳定可能迎来技术性反弹。

因为当前A股投资者的预期

陷入一个困局中

:企业盈利同比增速数据大概率还要下滑,但利率却易升难降,金融监管不断增强止于何时何处尚不明朗。

金融强监管对A股市场资金面直接影响较小,但债市调整,利率上行对股市构成影响。

银监会整治“三违反”“三套利”“四不当”,规范同业理财,从银行资金入市的性质来说,一部分则是银行通过同业市场拆入投放权益市场。这部分同业资金是银监会监管重点。

我们估计从事这部分操作的银行主要是一些较高风险偏好的农商行。

银监会2015年年报显示,截至 2015年底,我国银行业金融机构里有133家城市商业银行、5家民营银行、859家农村商业银行、71家农村合作银行、1373家农村信用社。假设不合规的城商行农商行200家,每家拆借进入权益市场约10亿因此,同业进入权益市场规模约2千亿。2千亿里面包含了一级半市场定增,员工持股计划等项目,直接进入股市规模约5%-10%,即100-200亿。即使考虑银行理财资金入市的29万亿理财资金,按照10%委外比例以及委外中10%配置权益来算,2900亿资金进入权益市场。直接进入股市的按照5%-10%比例约145-290亿。也就是说,同业+理财直接入市规模245-490亿元。

因此,核心问题是债券市场受多大影响与利率上升的幅度。理论上,压力先从低等级信用债体现,再逐渐扩散。

但我们相信一点,金融强监管本身不会产生制造债灾,而是要确保不发生系统性金融风险。银行业务离不开同业这是国际惯例,债券市场的杠杆也不可能没有,而利率更不能上升过快这将伤害实体经济,这显然也不是“脱虚向实”导向的初衷。投资者对金融去杠杆的目标与力度预期一旦明朗,债券市场与股票市场都将回归内生逻辑。

未来市场走出休整期困局,最重要的是需要看到企业盈利同比数据不再下滑或开始好于预期,这核心来自于价格。

一季度GDP同比名义增长14%,价格贡献超过一半。虽然3月需求量的数据平稳,PPI同比在3月拐头向下后,

3月份全国规模以上工业企业利润增速迅速从1-2月的31.5%回落了7.7个百分点,这个趋势在二季度会继续。

但我们认为PPI同比在下滑数月后会维持稳定,因为PPI下降的动力不是来自于大量的新增产能,而是存量闲置产能对PPI高企的响应,一旦PPI回落,这种响应就迅速消减。

需求量是企业盈利的次要驱动力,从欧洲的外需到国内的三四线房地产去库存情况,都告诉投资者不应过度悲观。

我们认为

从周度的时间维度,

市场短期在流动性预期冲击后,如无新重大外部因素,有技术性反弹修复需求。

从月度的时间维度看,

PPI同比增速数据还将趋于下降,在这个过程中伴随着金融去杠杆的推进以及联储加息,利率水平还会有所上升。但此后,PPI会稳定在一定水平不再下滑,市场会走出休整期。

从季度及以上的时间维度看,

我们对A股市场的看法是震荡向上。

当前我们的基础配置仍是

以消费股为主

,同时重点配置部分

金融股(大银行、保险、信托等)。

我们认为在当前环境下,不具备系统性的风格切换基础,未来大多数小股票依然需要注意流动性(换手率)下降对估值带来的影响。

2.1.5、6月将成混改密集落地期,关注第二批混改试点!

混改最新进展: