花钱是世界上最容易的事情。只是,钱一旦花出去了,有些事,就注定无法回头。

2018年11月26日,

大北农

(002385)

发布公告称,公司董事长兼实控人邵根伙,可能会向北京首农食品集团有限公司转让部分股权,因可能涉及控制权变更,申请停牌一周。目前,双方达成初步共识,但尚未正式签署协议。

北京首农是北京市属大型企业集团,上市公司实控人让渡控制权,由国资委控股公司接盘,这类新闻已是屡见不鲜。2018年以来,深

沪两

市频创新低,再迭加去杠杆、中美贸易争端、股权质押爆仓等多重因素,不少上市公司大股东深陷麻烦之中,

早年间被认为“性感”而流行的质押杠杆与频繁的资本运作,如今却成了连环追命索。

邵根伙的故事,或是其中之一。

序章:7年未减持,何以低价转让控制权?

如果只是运作大北农,邵根伙本不至于陷入此境。大北农是以饲料、动保、疫苗、生物饲料、种猪、种业、植保为主体的科技集团,位列中国民营500强,在北京市民营企业百强中,大北农是前20名中的唯一农业企业。

2010年,大北农登陆中小板,邵根伙持股44.49%。目前,邵根伙仍持有大北农41.25%股权,这中间邵根伙本人还拿出了部分股权,对公司中高层及事业合作伙伴进行了股权激励,多年来不减持不套现,看得出来,邵根伙是非常珍惜大北农这个平台的。

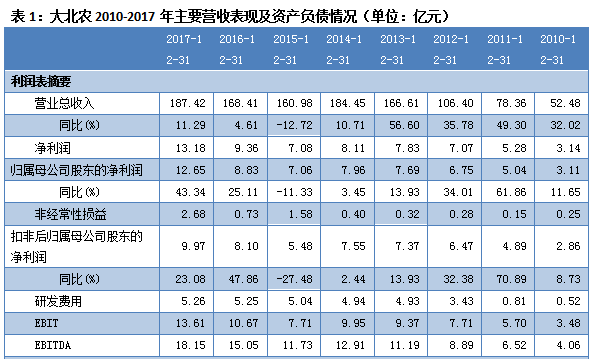

近年来,大北农的财务状况也比较稳健。

其营收从2010年的52.48亿元增至2017年的187.42亿元,而同期净利润则从3.14亿元增至13.18亿元,7年间营收、净利润的复合增速分别为19.9%、22.7%。对行情普遍相对低迷的农业上市公司来说,其增速尚可。

从资产负债率这一指标来看,尽管大北农近年来有所上升,但2017年末38.9%的负债率也还是非常健康的(表1)。而其来自银行层面的信贷支持也较为充沛,尽管2018年的去杠杆政策让很多民营老板叫苦不迭,但大北农并未受到多大影响,2018年6月,其与恒丰银行西安分行达成总额度35亿元以内的金融业务合作;11月8日又和华夏银行北京分行签下合作协议,获得不超过20亿元的融资服务。

也就是说,

从基本面上来看,大北农并没有出什么大问题。

邵根伙对公司显然也是有信心的,这从他上市7年,却几乎从未减持能看得出来。如果有心套现,那至少在2015年股价高企时套现更为理性,而事实上,大北农从2015年5月最高点的133.37元/股,到2018年12月3日跌至只剩32.63元/股(均为后复权价格),邵根伙手持股权的价值折价了7成,这一价格也几乎位于历史最低点,眼下转让股权,似乎并非最佳时机(图1)。

图1:大北农股价K线图(后复权价格)

那么,为何在此时,邵根伙做出可能“放弃控制权”的选择呢?这背后,是否有什么无奈的故事呢?

故事的另一个线头:介入中国圣牧

如果没有深度介入中国圣牧(01432.HK),或许邵根伙还可以安安心心,继续“岁月静好”,做大北农的大股东。

中国圣牧的诞生,和另一家乳业公司——蒙牛乳业(02319.HK)的控制权变动不无相关。

就如同当年的伊利副总裁牛根生失势后,带领着一帮伊利前高管创立蒙牛乳业一样,中国圣牧是由蒙牛系旧将姚同山等人联合创立。

姚同山2001年进入蒙牛,先后任财务总监、集团财务副总裁,2004年起任蒙牛乳业CFO,擅长资本运作。2009年,中粮联合厚朴基金入主蒙牛,蒙牛系高管纷纷出走,自行创业。蒙牛原副董事长邓九强和高丽娜创办现代牧业(01117.HK),而姚同山则和蒙牛原质量管理中心主任高凌凤等人一起创立中国圣牧。中国圣牧主打“有机全产业链”概念,涉及有机牧场、有机原料奶、有机液态奶等业务。

2014年7月15日,仅仅创立5年时间的中国圣牧,就在香港成功上市,发行新股4.448亿股,发行价2.11港元/股,净募资8.79亿元,上市当日收于2.38港元/股,市值达到了151亿港元。

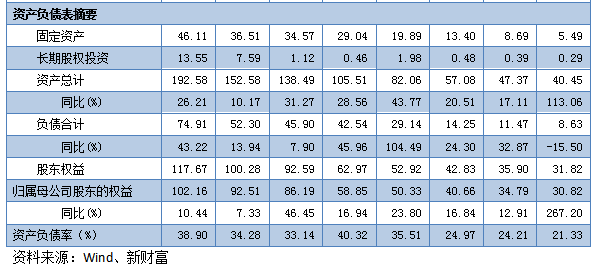

中国圣牧这一战绩,固然与姚同山自身的资本运作能力不无相关,但背后的豪华资本方更不容小觑——高盛、霸陵资本、红杉资本、上海景林、蒙牛投资,这些大咖如雷贯耳,均是圣牧的资方

(图2)。

图2:中国圣牧上市前的股权结构

资料来源:公司招股书

这个故事的配方看起来是如此熟悉。资本或许是想复制下一个“蒙牛增长”的奇迹——蒙牛乳业同样是创立5年后上市,在其一路狂飙上市业绩大涨的背后,同样有着摩根士丹利、英联、鼎晖等财团的精心设计和推动。根据新财富当时的测算,由于上市时即已回笼大部分成本,如果蒙牛顺利实现110亿港元市值,外资财团将用0.855亿港元的投资成本,持有蒙牛34.9%、多达4.8亿股的股份,赚得是盆满钵满(详见新财富案例《摩根财技狩猎蒙牛》)。

上市时,姚同山等21个自然人通过World Shining持有中国圣牧56.56%股权,Greater Honour持股8.09%,Greenbelt Global(即霸陵资本)和高盛各持股6.22%,红杉资本持股5.95%(表2)。

表2:中国圣牧上市后的股东结构

资料来源:公司招股书

其中,第二大股东Greater Honour由景林资产(“上海景林资产管理有限公司”)掌门人蒋锦志个人持有。2009年圣牧高科(境内主体)成立时,除了姚同山等21个自然人股东,景林资产也是发起股东和唯一的机构投资者,出资3000万元,为最大股东。2011年3月,景林资产将这部分股权转让给了蒋锦志本人。2015年中报,蒋锦志控制的Greater Honour消失在5%以上股东名单里,成为首位成功套现的大股东。

如按照2015年上半年中国圣牧2.069港元/股的均价计算,蒋锦志通过Greater Honour持有的5.14亿股可套现金额约在10.63亿港元。相比最初上海景林3000万元的入股成本, 6年时间成功增值27倍,账面浮盈超过8亿元(2015年6月末1港元=0.79元)。

但其他机构投资者,入场更晚,也没有在上市后第一时间速速离场。

圣牧创立的第7年,也是上市2年后,创业时的21个自然人股东思退之心渐起,自2016年中报起的1年时间里,中国圣牧大股东频繁更迭(表3)。

表3:

2016

年

1

月至

2017

年

6

月,中国圣牧

5%

以上股东列表(亿股)

|

股东名称

|

直接持股数量

|

占已发行普通股比例

(%)

|

|

2017/6/30

|

|

Nong You Co., Ltd.

|

13.02

|

20.48

|

|

The Goldman Sachs Group, Inc.

|

4.06

|

6.38

|

|

Greenbelt Global Limited

|

3.95

|

6.22

|

|

Sequoia Capital 2010 CGF Holdco, Ltd.

|

3.78

|

5.95

|

|

合 计

|

24.81

|

39.03

|

|

2016/12/31

|

|

内蒙古伊利实业集团股份有限公司

|

23.51

|

37.00

|

|

Nong You Co., Ltd.

|

13.02

|

20.48

|

|

The Goldman Sachs Group, Inc.

|

4.07

|

6.41

|

|

Greenbelt Global Limited

|

3.95

|

6.22

|

|

Sequoia Capital 2010 CGF Holdco, Ltd.

|

3.78

|

5.95

|

|

姚同山

|

3.42

|

5.38

|

|

合 计

|

51.75

|

81.44

|

|

2

016/9/23

|

|

World Shining Investment Limited

|

26.51

|

41.72

|

|

Nong You Co., Ltd.

|

4.61

|

7.26

|

|

The Goldman Sachs Group, Inc.

|

3.95

|

6.22

|

|

Greenbelt Global Limited

|

3.95

|

6.22

|

|

Sequoia Capital 2010 CGF Holdco, Ltd.

|

3.78

|

5.95

|

|

合 计

|

42.82

|

67.32

|

|

2016/6/30

|

|

World Shining Investment Limited

|

34.86

|

54.85

|

|

Greenbelt Global Limited

|

3.95

|

6.22

|

|

The Goldman Sachs Group, Inc.

|

3.95

|

6.22

|

|

Sequoia Capital 2010 CGF Holdco, Ltd.

|

3.78

|

5.95

|

|

Nong You Co., Ltd.

|

3.73

|

5.86

|

|

合 计

|

50.27

|

79.10

|

|

2016/1/25

|

|

World Shining Investment Limited

|

38.44

|

60.49

|

|

Greenbelt Global Limited

|

3.95

|

6.22

|

|

The Goldman Sachs Group, Inc.

|

3.95

|

6.22

|

|

Sequoia Capital 2010 CGF Holdco, Ltd.

|

3.78

|

5.95

|

|

合计

|

50.13

|

78.83

|

最终,原本持股60%的大股东World Shining全身而退;火速进场的伊利股份,在抛出了“

90

亿非公开发行收购”的方案后却又光速离场;

而大北农邵根伙却不期成为最终的“接盘侠”——在他接盘时,由于伊利收购概念的火爆,中国圣牧股价一度疯涨7成;而邵根伙接盘后,股价却暴跌9成。

这当中究竟发生了什么?事后复盘,邵根伙到底是入主还是入局?

2016年中报,“Nong You Co., Ltd.”首次出现在中国圣牧5%以上大股东列表中,以3.73亿股持股,占比5.86%成为第五大股东。Nong You注册于英属处女群岛,注册资本5万美元,邵根伙是其实际控制人。

尽管Nong You并未披露此次收购的股票来源,但与2016年1月的5%以上股东列表对比,高盛、霸陵、红杉持股并未变动。而大股东World Shining持股数量从38.44亿股下降到34.86亿股,减少3.58亿股,股比从60.49%降低至54.85%,减持了5.64%股权。这一增一降之间,数量颇为接近。Nong You是否与圣牧创始自然人股东间一早就进行了接洽未可知。

此后半年,Nong You的增持行为陡然加速。2016年三季报,Nong You持股4.61亿股,占比7.26%;2016年年报,Nong You持股达到13.02亿股,占比20.48%。就在Nong You大幅增持的同时,中国圣牧也悄然易主,2016年年报,原大股东World Shining消失,取而代之的是持股37%的伊利股份(600887)。

而霸陵、高盛和红杉仍自岿然不动。

龙套:伊利的出场和退场

2017年4月27日,中国圣牧发布年报,其中,伊利以37%股权位列大股东。

2017年4月28日,伊利股份发布公告,宣称终止收购圣牧股权。1天时间,翻云覆雨。

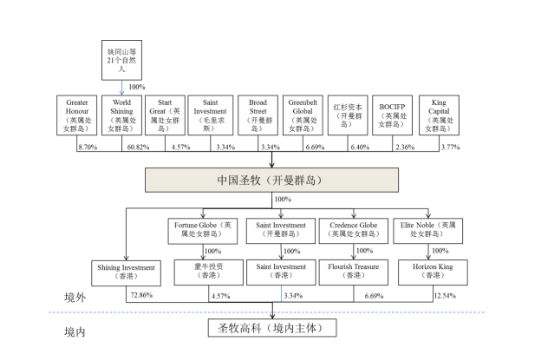

在此之前半年,2016年10月21日,停牌了一个多月的伊利股份突然刊发了多条公告,主要内容有二。一是宣布向5名特定投资者非公开发行股份,以15.33元/股的价格增发5.87亿股,募资总金额不超过90亿元资金。二是将以其中46亿元现金收购中国圣牧37%的股权,同时因收购中国圣牧的股权比例超过30%,根据相关规定,伊利须向中国圣牧全体股东发出全面收购要约。同日,伊利已与各交易对方分别签署了《股份买卖协议》。交易完成后,伊利将成为圣牧大股东。

这么大的买卖,这么短的时间,这套组合方案的推出自有其背景线。

伊利停牌前,2016年9月14日,阳光保险声称,通过旗下阳光人寿保险股份有限公司和阳光财产保险股份有限公司,合计持有伊利股份3.03亿股,合计持股比例超过5%,由此触发举牌。阳光保险表示,这是出于对伊利股份未来发展看好所做的财务投资,并表示,不主动谋求第一大股东,未来12个月不会继续增持。

时值A股险资举牌之风气如火如荼,有万科宝能之争的前车之鉴,

此时伊利第一大股东呼和浩特投资有限责任公司(简称“呼市城投”)仅持股8.79%,而第二大股东伊利董事长兼总裁潘刚持股仅为3.89%,阳光保险兵临城下,伊利股份不免警惕性大增。在停牌37天后,伊利就高效拿出了这份大额定增方案。

伊利曾表示,收购圣牧股权是为产品升级,打造内地有机奶第一品牌,同时提高国际影响力,利用香港上市平台对接全球资本市场,有助公司海外融资、扩大海外资本市场知名度。

不过,其此举也被有人理解成是为了狙击门口的阳光保险。

根据这一方案,如定增顺利完成,伊利股份总股本将从63.544亿股增加到69.415亿股,阳光保险持股占比将从5%降至4.36%,暂时解除其举牌风险。此外再来观察下参与定增方的身份。作为伊利的第一大股东呼市城投,将拿出30亿元参与定增,认购1.96亿股,这将使其持股从5.33亿股提高至7.29亿股,占比将提升至10.5%。而拟出资20亿元认购的内蒙交投也可以认为是和前两大股东坚定站在一起的盟友(表4)。

在伊利发布这份“90亿定增+46亿收购圣牧37%股权”的方案后的6个月时间里,大环境发生了剧烈的变化。

险资举牌遭遇监管风暴,A股杠杆收购之风戛然而止,“门口的野蛮人”一夜间遁地无踪影,而此前陷入恐惧不安中的各上市公司大股东、管理层无疑吃下了一颗定心丸。

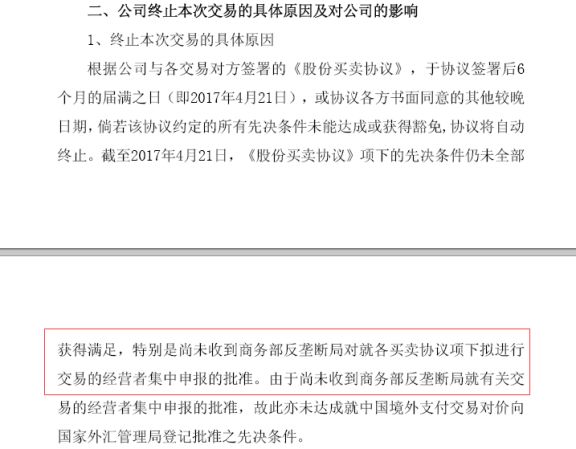

伊利股份的收购也发生了转折。2017年4月28日,伊利股份发布《内蒙古伊利实业集团股份有限公司关于终止收购中国圣牧有机奶业有限公司股权暨公司股票复牌的公告》,公告中称,因为收购之日的6个月期限之内,尚未收到商务部反垄断局就各买卖协议下拟进行交易的经营者集中申报的批准,所以无法在中国外汇局登记,以至于无法进行境外交易支付,收购圣牧股权的事项自动终止(图3)。同日,伊利股份亦发布公告,终止了2016年度的90亿元非公开发行方案。

图3:伊利相关公告

截图来源:伊利股份2017年4月28日公告。

不过,2017年4月29日,商务部就此专门发文,商务部反垄断局负责人就此表示:事实上,商务部已于4月13日做出反垄断审查决定,对伊利集团收购中国圣牧有机奶业有限公司股权案不予禁止,并已于4月14日通知伊利集团申报代理人领取《审查决定通知》,伊利集团申报代理人于4月25日签收该《审查决定通知》。

来捋下时间线:

4月14日商务部通知伊利集团领取《审查决定通知》,告知通过该股权交易;

4月21日为该股权交易的截止有效日;

4月25日伊利集团签收《审查决定通知》;

4月28日伊利称未通过审批交易已于21日自动终止;

4月29日商务部发表澄清声明。

2017年5月2日,伊利股份收到了监管机构下发的《监管工作函》,要求其核实商务部公开的收购中国圣牧股权审查信息与公司前期公告内容是否一致。对于这份监管工作函,在2017年度,伊利股份都未作出正式的公告回复。

主角新人设:

加满杠杆,真金白银的收购者

以46亿元收购圣牧37%股权来估算,伊利当时对圣牧的估值为124亿元。在伊利宣布收购之前,中国圣牧的股价大增,而伊利退场后,圣牧开启漫漫熊途。

2016年10月,伊利宣布控股收购,和Nong You最终决定大幅增持,几乎发生在同一时间,这让当时的舆论颇有质疑——他们怀疑Nong You是因为提前得知了伊利收购圣牧的消息后,才大规模建仓。

从巧合的时间线看,这种怀疑论持有者并非没有依据。

邵根伙控制的Nong You,与圣牧原大股东World Shining之间前后谈成了两种交易方案。

在第一种方案里,两者在2016年1月27日首次达成股份转让协议,约定Nong You以合计33.55亿港元向World Shining购买15.25亿股股份,占圣牧已发行股本总数的24%。按此估算,Nong You对圣牧的整体估值在140亿港元,这和后来伊利收购圣牧时给的124亿元估值大致相当(按2016年9月时1港元=0.85元粗略换算,140亿港元=120亿元)。

不过,这15.25亿股的交割又分成了三个阶段。第一步,1月28日,Nong You向World Shining支付了8.2亿港元,获得了第一阶段交割的3.73亿股。

第二步,2016年2月4日,World Shining进一步向Nong You转让11.52亿股,不过,这次Nong You并未实际拿出相应的股权交割款(约需25.35亿港元)。因此,于有关转让后,Nong You以World Shining为受益人,在一家券商公司(托管代理人)就这11.52亿股订立股份押记。根据此条款,World Shining将有权保留这些股份所附之股息及投票权,直至股份押记获解除为止。

或许是拿出33亿港元的资金压力超出了邵根伙的承受能力。2016年9月23日,Nong You与World Shining之间调整了交易方案。在新方案里,Nong You购买的总股数从15.25亿股降低至12.07亿股,即占公司已发行股本总比从24%减少至19%;同时,总的交易额从33.55亿港元降低至26.56亿港元,即每股2.2港元。

在这个调整后的方案中,除了解除之前的股份质押、向World Shining返还5%股份等交割事项之外,Nong You和World Shining相关方之间还订立了一些补充协议。

主要内容涉及:

1、圣牧的最终控股股东(即姚同山、王福柱、史建宏、王振喜、杨亚萍、杨亚利、芦顺义、郭运凤、云金东、高凌凤、张俊科、王镇、崔瑞成及武建邺)将订立一份书面终止协议,以终止彼等之一致行动关系。

2、姚同山承诺,于最后阶段交割日起计18个月期间(i)与圣牧订立雇佣协议;及(ii)至少持有2.39亿股股份(占总股本的3.77%)。同时,姚同山、武建邺、高凌凤及崔瑞成还承诺,他们将在Nong You提名董事的决议案中投赞成票。

3、剩下的股份交割中,第二阶段交割股份为,交割款为8.21亿港元,需要满足董事会扩大至15名董事,且最少6名由Nong You提名。交割时段在2016年9月26日前后落实。第三阶段交割股份为4.61亿股,交割款为10.15亿港元,交割时点约定在2016年9月28日。

除了1月份 8.2亿港元现金获得3.73亿股股份外,Nong You与World Shining后续两批总金额达18.36亿港元的股份转让,交易方案修订时点在2016年9月23日,而股份交割时点约定在2016年9月26日、28日。而2016年9月19日,伊利股份在公告了阳光保险持股5%的同一天,宣布因重大事项停牌,并在2016年10月21日,伊利已和圣牧相关股东方签下了《股份交割协议》,涉及37%的股权。

Nong You与World Shining交易节奏的大幅提速,究竟是邵根伙的钱恰好在这个点上筹到了位;还是因为伊利停牌之后,圣牧被伊利收购的可能性作为一个新的筹码,被交易方纳入了权衡?

从第二次方案调整的细节也可以看到,为了促成和Nong You之间的交易,World Shining诚意满满,可谓作出了较大的让步。2016年9月23日公布新的交易方案时,World Shining还持有圣牧31.13亿股,占总股本的48.98%,而Nong You仅持有4.61亿股股份,占比7.26%。尽管Nong You收购的总股本比例从24%下降到19%,但通过解除一致行动人协议、保障Nong You董事提名权益等,World Shining仍事实上放弃了控股股东的权力。

这也从侧面凸显了,World Shining及其背后股东方的退出意愿十分强烈。

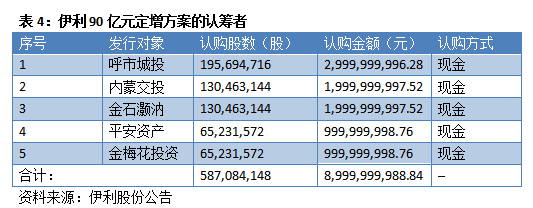

这一次,邵根伙痛快付钱了。1月,8.2亿港元;9月26-28日,18.36亿港元。这么一大笔现金支出,对于任何人来说,都不会轻松。

前面说了,邵根伙对于大北农向来信心满满,几乎没有减持套现。为了这次收购,他采取了质押加杠杆的方式来进行融资。从Wind提取的质押数据来看,在入主圣牧之前,邵根伙并未有太多大额的质押。

而2016年,邵根伙进行了频繁的股权质押。3月16日,其在长城证券分两次合计质押了1.33亿股大北农股份;3月18日,其又在民生银行总行营业部质押了3.1955亿股,按大北农2016年一季度均价10.73元/股、质押贷款率50%来粗略估算,这两次质押大约可让邵根伙获取24亿元[(1.33+3.1955)*10.73*50%]。

2016年8月,邵根伙分两次将1.635亿股质押给国海证券;9月其又将1.34亿股质押给长城证券,按大北农三季度均价8.05元/股、质押贷款率50%来粗略估算,这两次质押大约可让邵根伙获取12亿元现金[(1.635+1.34)*8.05*50%]。

也就是说,2016年间,邵根伙通过这几次质押大约可以获取36亿元的现金流。

除了需拿出部分现金回购往年质押的股权,其大额质押融资的主要目的,应该是为了覆盖收购圣牧所需的26亿港元现金(表4)。

表4:

2016

年,邵根伙在大北农上进行了多笔股权质押

|

股东名称

|

质押方

|

质押方类型

|

是否质押式回购

|

质押股数(万股)

|

质押起始日

|

质押截止日

|

解押日期

|

|

邵根伙

|

--

|

一般公司

|

True

|

2,559.98

|

2018-02-13

|

--

|

2018-09-17

|

|

邵根伙

|

长城证券

|

证券公司

|

False

|

10,672.00

|

2016-03-16

|

2019-09-12

|

--

|

|

邵根伙

|

长城证券

|

证券公司

|

False

|

2,594.00

|

2016-03-16

|

2017-03-16

|

--

|

|

邵根伙

|

--

|

一般公司

|

True

|

6,394.00

|

2017-03-09

|

--

|

2018-03-08

|

|

邵根伙

|

--

|

一般公司

|

False

|

7,770.00

|

2017-03-01

|

--

|

2018-02-08

|

|

邵根伙

|

四川信托

|

信托公司

|

False

|

10,077.00

|

2017-11-02

|

--

|

--

|

|

邵根伙

|

中信建投证券

|

证券公司

|

False

|

6,005.00

|

2017-10-16

|

2018-10-15

|

--

|

|

邵根伙

|

国海证券

|

证券公司

|

True

|

11,200.00

|

2016-10-27

|

--

|

2017-10-27

|

|

邵根伙

|

江海证券

|

证券公司

|

False

|

14,807.00

|

2017-09-05

|

2018-09-04

|

--

|

|

邵根伙

|

广州证券

|

证券公司

|

True

|

11,026.00

|

--

|

--

|

2017-09-01

|

|

邵根伙

|

国海证券

|

证券公司

|

False

|

4,416.64

|

2017-08-14

|

2018-08-14

|

--

|

|

邵根伙

|

国海证券

|

证券公司

|

False

|

4,416.64

|

2017-08-15

|

2018-08-15

|

--

|

|

邵根伙

|

国海证券

|

证券公司

|

False

|

8,500.00

|

2016-08-15

|

--

|

2017-08-15

|

|

邵根伙

|

国海证券

|

证券公司

|

False

|

5,981.00

|

2017-08-08

|

2018-08-08

|

--

|

|

邵根伙

|

国海证券

|

证券公司

|

False

|

7,850.00

|

2016-08-09

|

--

|

2017-08-09

|

|

邵根伙

|

长城证券

|

证券公司

|

True

|

19,800.00

|

2015-09-15

|

2017-01-14

|

2016-09-30

|

|

邵根伙

|

长城证券

|

证券公司

|

False

|

13,402.00

|

2016-09-27

|

2017-09-27

|

--

|

|

邵根伙

|

中国民生银行总行营业部

|

银行

|

False

|

31,955.00

|

2016-03-18

|

--

|

--

|

|

邵根伙

|

华泰证券

|

证券公司

|

True

|

8,500.00

|

2015-11-02

|

2016-11-02

|

--

|

|

邵根伙

|

申银万国证券

|

证券公司

|

True

|

400.00

|

2015-08-26

|

--

|

--

|

|

邵根伙

|

申银万国证券

|

证券公司

|

True

|

400.00

|

2015-08-25

|

--

|

--

|

|

邵根伙

|

华泰证券

|

证券公司

|

True

|

5,175.00

|

2015-07-17

|

--

|

--

|

|

邵根伙

|

申银万国证券

|

证券公司

|

True

|

2,385.56

|

2015-06-23

|

--

|

--

|

|

邵根伙

|

申银万国证券

|

证券公司

|

True

|

2,188.00

|

2015-05-20

|

--

|

--

|

|

邵根伙

|

长城证券

|

证券公司

|

True

|

4,987.50

|

2015-05-11

|

--

|

--

|

|

邵根伙

|

长城证券

|

证券公司

|

True

|

7,482.00

|

2015-01-08

|

--

|

--

|

|

邵根伙

|

长城证券

|

证券公司

|

True

|

7,482.00

|

2014-11-19

|

--

|

--

|

|

邵根伙

|

申银万国证券

|

证券公司

|

True

|

7,950.00

|

2014-10-09

|

--

|

--

|

|

邵根伙

|

华泰证券

|

证券公司

|

True

|

1,600.00

|

2014-01-24

|

2015-01-24

|

--

|

资料来源:Wind

转折:最惨杠杆客,股价暴跌九成,左右手互博后业绩大变脸

一般而言,A股的大股东股权质押的年化利率大概在7%-8%左右,在贷款中成本算比较低廉的。但是,加杠杆到底划算与否,主要是看买的东西是否升值。

在杠杆客里,邵根伙显然是特别惨的那种类型,26亿港元买的圣牧股权,每股成本是2.2港元/股,可到了2018年9月17日,圣牧最低探至0.242港元/股,堪称1折血泪价。

圣牧股价暴跌,一是伊利概念股的消散,二是原大股东World Shining退出后,圣牧的业绩大变脸。

圣牧上市后,股价一直相对平淡。2016年8月1日至10月末的一段时间,是其为数不多一路上扬的短暂牛市。这其中,9月23日,Nong You与其原大股东World Shining达成了新的交易方案;10月21日,伊利宣布收购圣牧37%股权,而中国圣牧的历史最高价2.65港元/股就出现在2016年10月18日这一天,即伊利宣布收购的3天前。收购的消息是否提前泄露,这又究竟是不是巧合?

及至伊利2017年4月28日公告终止收购,中国圣牧当天大幅收跌16.41%,并一路下挫,到了5月8日已跌至1.48港元/股,较半年前的最高点跌去45%(图4)。而对于邵根伙来说,相对其2.2港元/股的成本价,此时距离收购不过7个月时间,Nong You持股整体已浮亏33%(不计算资金成本的情况下)。

图4:伊利退场、中报预亏,圣牧股价暴跌

数据来源:Wind,时间线由新财富加注

伊利概念股光环的消退,还只是暴跌的第一个阶段。业绩的大变脸才是圣牧股价暴跌的主要根由。

2016年,Nong You和伊利进入时,圣牧还一片欣欣向荣的态势。在有机奶产业,圣牧的表现一度十分出色。如果以有机奶牛牧群数量及有机原料奶产量计,中国圣牧是中国最大的有机乳品公司,也是中国唯一一家符合欧盟有机标准的垂直整合全程有机乳品公司;是中国唯一一家提供100%由自有认证有机牧场的原料奶加工为品牌有机乳制品的乳品公司;也是中国唯一一家具规模的沙漠全程有机产业体系的乳品公司。

而在终端销售里,中商产业研究院2016年发布的研究报告显示,中国高端奶市场集中度非常高,前十品牌总份额达90.01%,而圣牧全程有机液态奶的综合市占率达到9.85%,位列第三大品牌,其市场销售份额占16.24%,市场覆盖面达5.59%。

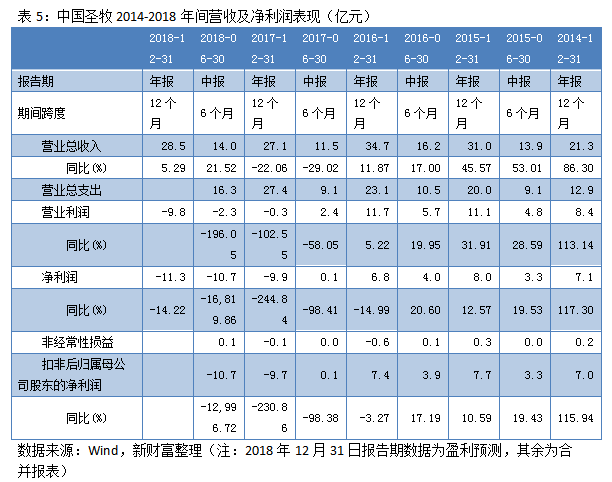

2016年圣牧实现营收34.7亿元,同比实现12%的增长;扣非后净利润为7.4亿元,同比微跌3%。2017年8月,圣牧中报首次预警,开启了股价再一次长滑坡,而年报的情况更是急转直下,当年其营收降为27.1亿元,同比下跌22%;扣非后净利润更是令人瞠目结舌的-9.7亿元,从上年净赚7个亿直接大变脸,成了亏损10个亿(表5)。

圣牧有着完整的有机奶产业链,从沙漠里的有机牧场,到有机养殖的奶牛,再到有机原料奶,及至铺入超市、卖场、便利店终端的液态有机奶。这就带来了其模式上的左右互搏:

一方面,圣牧的原料奶销售对象是蒙牛、伊利等乳业品牌商;而另一方面,圣牧拥有自有品牌的有机液态奶,这部分业务贡献了差不多一半的收入,也是圣牧着力打造的一个重点,但在商超,其和蒙牛特仑苏、伊利金典有机奶等产品构成了直接竞争。既是蒙牛、伊利原料奶的供应商,又在终端和它们面对面竞争,这对于圣牧的定位来说是不乏冲突的。而在终端,它的品牌以及渠道建设力度又明显比拼不过蒙牛伊利。

这种模式上的天生缺陷,在World Shining为圣牧大股东时,可能尚有平衡之道,毕竟World Shining的主要班底是从蒙牛出走的高管团队,且获得了蒙牛投资入股。伊利在遭遇阳光举牌时,能迅速敲定与圣牧股东的交易,来化解危局,说明双方往日的合作也不少。但当邵根伙接手圣牧时,他和蒙牛、伊利之间的关联度就弱化了许多。

2017年,圣牧就遭遇了原料奶销售、终端液态奶销售两个方向上的挤压。其有机原料奶的外部销售价从2016年的4699元/吨下降到了2017年的3864元/吨,降幅高达18%。而其有机液态奶,由于遭遇市场上的剧烈竞争,平均售价从2016年11021元/吨下降至9594元/吨,降幅达到13%;价钱跌了,销量还反而降了,其销量从18.6万吨下降至14.6万吨,降幅达22%,导致这一块收入下降了32%。

对于上游牧草、奶牛、养殖工人成本几乎刚性的圣牧来说,原料奶8折出售、液态奶业务收入下降3成多,再迭加奶价的下降,还会导致奶牛等生物类资产价格的减值,足可以想象圣牧生存的艰难。

2018年中报,圣牧的形势不仅未得到扭转,反而进一步恶化。其半年营收为14亿元,同比2017年上半年虽有22%的增长,但同期营业开支则从9.1亿元上升到16.3亿元,暴增79%,这说明业绩上升完全来自大力的营销刺激等。2018年上半年,圣牧净亏损达到了10.7亿元,在不得已情况下,圣牧甚至放弃了部分牧场的有机认证。

虐心:

双重绞索

圣牧股价暴跌,带给邵根伙的创伤显而易见。截至2019年1月2日,圣牧市值22亿港元,按Nong You持股20.48%来计算,邵根伙持股市值不过4.5亿港元左右,较其26.5亿港元的成本已亏掉逾22亿港元。

而在A股,作为收购资金质押来源的大北农股价,也跟随2018年的市场下跌经受深度调整。按前复权价格来计算,如前文所述,邵根伙密集大额质押的2016年3月,大北农均价为7.3元/股,9月均价为7.43元/股,一般股价跌至质押时股价基准的70%时,券商就会要求增加抵押物或是强制平仓。也就是说,大北农股价安全线应该在5.1元/股(7.3*70%)附近,但在2018年大盘肆虐之下,这也成了奢望。

为了稳定股价,大北农自2018年5月起开始大规模回购股票。截至2018年6月30日,大北农累计回购股份2302.84万股,占总股本的0.5427%,最高成交价为5.4元/股,最低成交价为4.8元/股,支付的总金额达到了1.2亿元,平均成交价为5.2元/股,不过,大北农的股价在此后仍一路下跌,2019年1月2日收盘价为3.18元/股。理论上,邵根伙于2016年时进行的大批股权质押如未回购,则早已跌穿了平仓线。

公告显示,邵根伙于2016年9月12日在长城证券办理的1.0672亿股股权质押,本应在2018年9月12日到期,但到期时其办理了延期购回手续,双方约定于2019年9月购回。而此时,邵根伙已累计质押股份1,748,634,296股,占公司总股本的41.21%,占其所持公司股份的99.9%。

质押的股权价值缩水过半,而加了杠杆后融资买的资产再缩水九成。这双重绳索,套在邵根伙的脖颈上,已深见勒痕。

更甚的是,此时邵根伙的股权质押杠杆已经加满,几无腾挪空间。

结局:1折筹码,蒙牛捡漏,圣牧梦断自有品牌

向北京首农出让部分大北农股权,是邵根伙在这一困局中不得已的选择。如果可以,没有谁愿意在股价跌了6、7成之后,割肉卖地。

而另一边厢,连连巨亏和暴跌的圣牧,每个在场的筹码都已带血,也终于迎来了产业链上的价投——蒙牛进场。

2018年12月25日,中国圣牧和蒙牛乳业全资子公司内蒙古蒙牛签下协议,中国圣牧将向后者出售圣牧高科51%股权,代价为3.03亿元,并保留余下49%股权。如此,圣牧所有的下游乳品生产、销售资产将由蒙牛进行控股,而中国圣牧自己完整保留的只有上游的牧场及奶牛养殖业务。

此前,圣牧将打造自有品牌的液态奶视作业务重点,相关收入也贡献了半壁江山,如今让渡51%控股权,仅换回3.03亿元。圣牧有机液态奶的市场份额在2016年仅次于蒙牛、伊利,这个在2017年为圣牧贡献了14亿元收入的业务,按此次交易评估,仅价值6亿元。蒙牛无疑是捡了个便宜的筹码。