【浙商煤炭与钢铁研究 徐涛团队】黑色产业链当周综述20170813

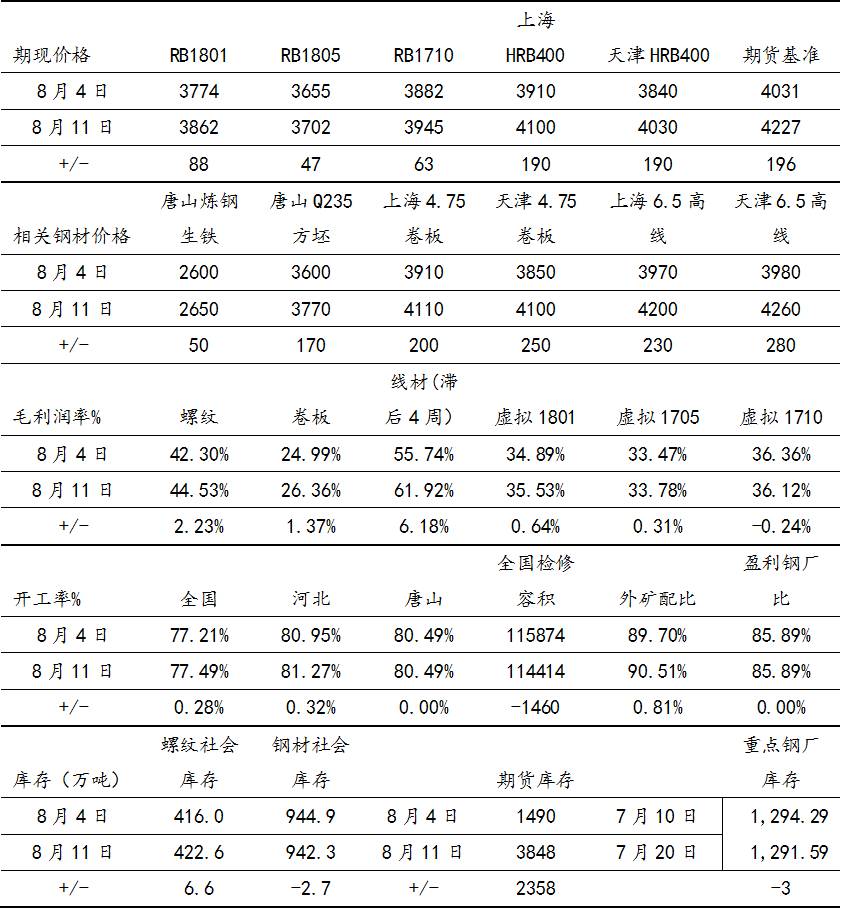

螺纹钢社会库存增加,但钢厂库存下降,库存拐点还未出现,而热卷库存继续下降,显示热卷市场需求相对较好;沪市线螺终端采购量仅有小幅下滑,显示近期上海线螺需求较为平稳;周初在采暖季限产预期炒作的情况下,钢厂利润创出近期新高,随后有所回落;高炉开工率和产能利用率维持高位,钢厂继续高负荷生产;周四中钢协发文指环保限产被过度解读,叠加近期国际金融市场动荡,为周五的商品市场带来降温,操作上建议螺纹01暂观望,热卷剩余多单继续轻仓滚动持有。

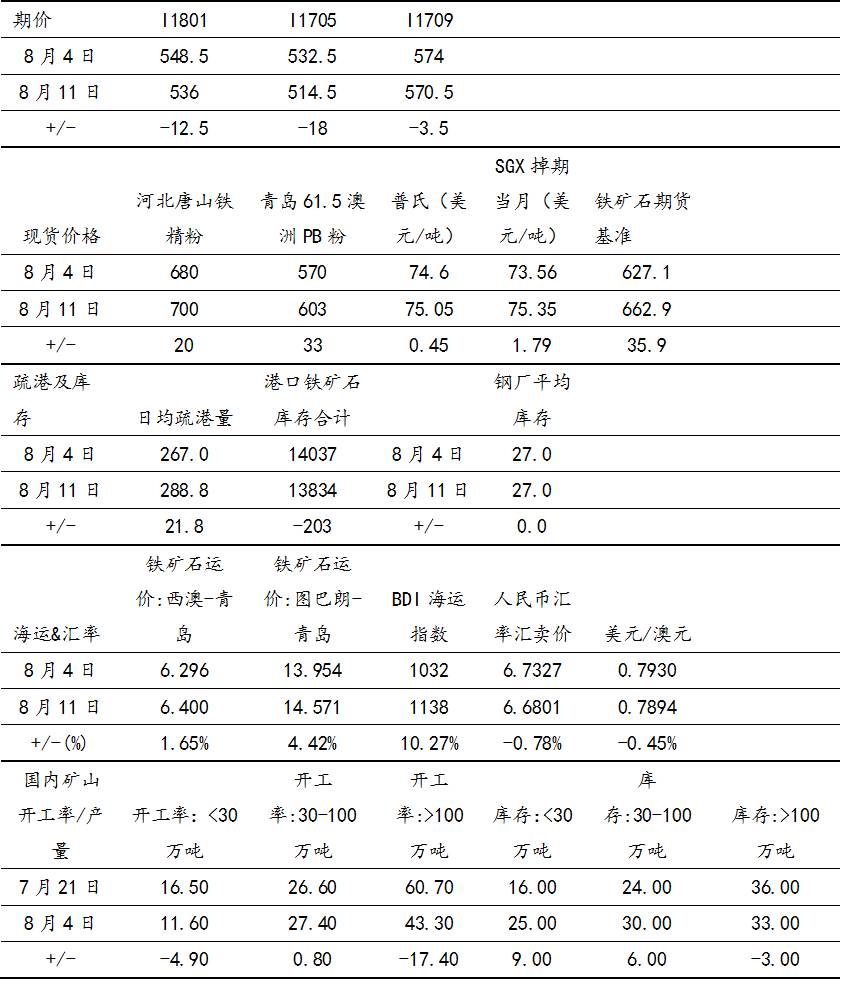

本周进口矿市场价格延续上涨势头,高品位矿石需求依然较好,港口库存连续下降,跌破1.4亿吨;供应方面,上周澳洲和巴西发往中国的铁矿石小幅增加,整体供应稳定;库存方面,大中型钢厂进口矿平均库存可用天数维持不变,钢厂按需采购;随着沉船和港口限载事件的影响消退,铁矿石疏港量本周恢复至近期高位,显示需求并未减弱;国产矿方面,价格随外矿上涨,钢企采购表现积极,内外矿价差维持高位;综合来看,虽然矿石期货波动剧烈,但目前现货市场平稳,建议铁矿石暂不追空。

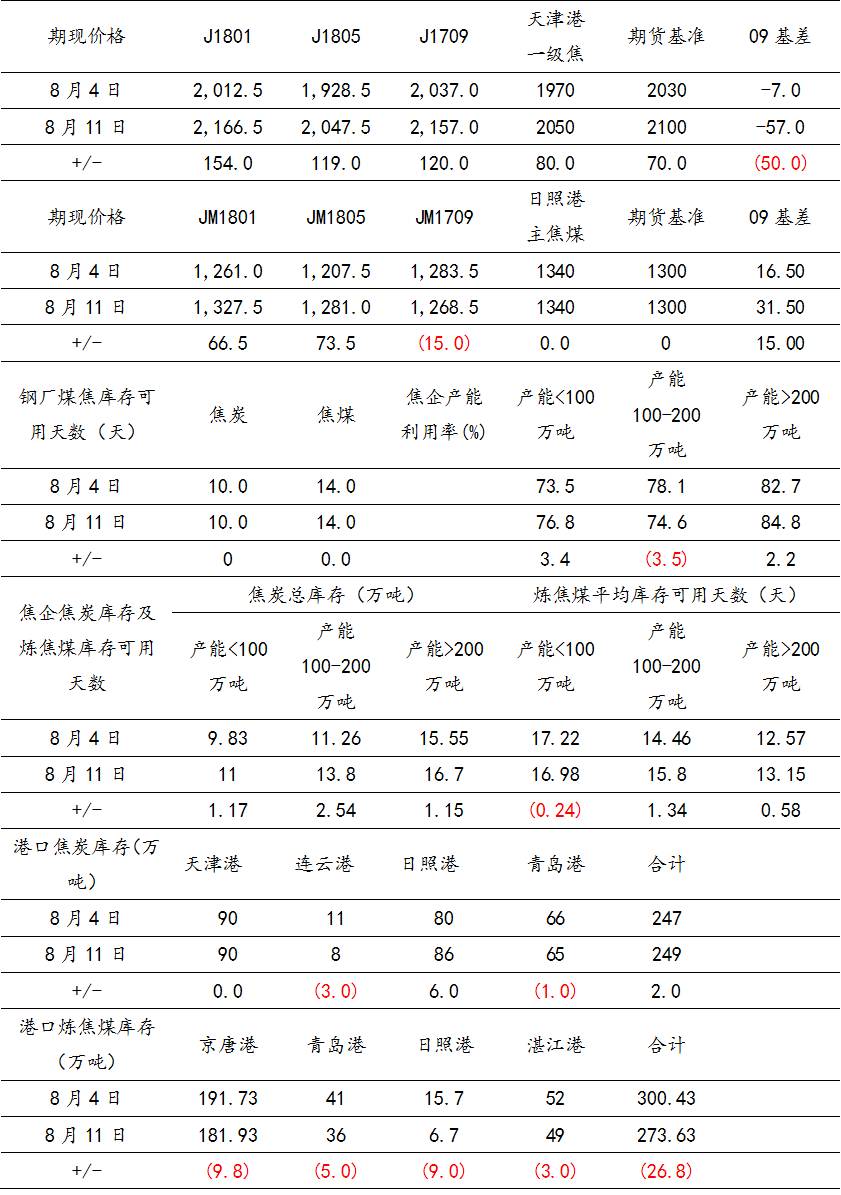

焦炭,需求端,钢材利润维持高位,钢厂焦炭库存维持在正常水平,对焦炭需求未减弱,暂时按需采购,本周随着河北地区钢厂上调焦炭采购价,钢厂第五轮涨价开启,本轮幅度在80元/吨,其他地区陆续跟涨,且阻力不大,现货价格呈现加速上升的态势;供应端,随着华东部分前期受环保影响的焦企恢复开工,本周焦企产能利用率回升,焦炭库存也出现明显回升,但焦企焦炭库存仍处于低位,短期压力不大,部分焦企正酝酿下一轮涨价。短期来看,焦企库存低位,开工仍受环保影响,钢厂需求偏强,焦炭价格向上驱动仍存。J09升水仓单,建议前期多单止盈观望,J01受黑色整体情绪影响,短期不建议做多。

焦煤,需求端,焦企开工有升,炼焦利润持续回升下,焦煤采购需求良好,虽然可用天数超过往年同期水平,但在高利润下仍积极采购,钢厂方面对焦煤的需求也并未减弱,采取积极的稳库存策略;供应端,煤矿库存继续回落,对焦煤价格形成有力支撑,进口煤方面港口库存出现明显下滑,近期到港资源较少,且中旬环渤海港口将限制柴油车集港,贸易商开始疏散港口库存。整体而言,焦煤市场将维持高位运行。JM09观望,JM01不做多。

表 1:钢材每周数据汇总

资料来源:wind,浙商期货研究中心

表 2:铁矿石每周数据汇总

资料来源:wind,浙商期货研究中心

表3:焦炭焦煤每周数据汇总

资料来源:浙商期货研究中心

【浙商煤炭与钢铁研究 徐涛 15088600075】

【浙商天然橡胶研究 徐涛团队】天然橡胶当周综述20170813

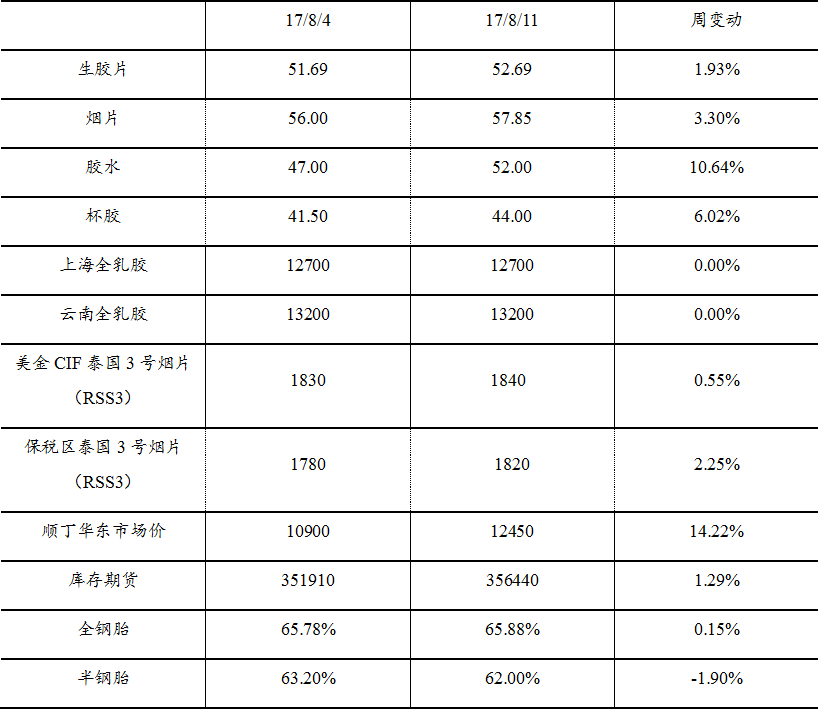

供应端,东南亚泰国产区雨水较多影响割胶进程,原料收购价格上涨,加工厂生产成本增加,同时国内期货盘面反弹上行,多数美金盘报价上调价格,不过由于内外盘倒挂,国内贸易商基本维持按需采购,后期主产区供应处于季节性上涨,预计短期供应继续增加。国内市场,现货方面,现货价格震荡上行,主要由于国内老全乳的市场流通量较少,价格较为坚挺,以及国内盘面反弹上行的带动作用。基差,由于大部分套保盘的利润锁定,造成市场上混合胶的短期偏紧,基差开始转向正向,混合开始升水盘面,当前基差大约200,预计混合升水盘面500,大部分套保盘在09全部离场或者迁仓。价差,1-9价差较上周仍处于扩大状态,当前1-9价差拉大收敛都有可能,预计会有反复。替代品,天胶、合成价差顺挂继续收敛,主要由于丁二烯价格上涨以及个别厂家控制合成胶放货量,合成胶价格窄幅震荡大幅上行,预计短期合成胶市场较为坚挺。需求端,轮胎厂开工率低位稳定,主要由于山东地区在环保政策打压下,轮胎厂开工整体低位,当前代理商拿货积极性较好,不过政府环保监察较为严苛以及短途物流运输行业表现不佳,对轮胎市场整体交投气氛造成拖累,短期预计整体开工率处于低位,关注下游去库存节奏。短期天胶基本面变化不大,上行下行动力都有所欠缺,操作上建议01短线操作区间15300-16700。

各数据对比表

资料来源:浙商期货研究中心

【浙商天然橡胶研究 徐涛 15088600075】

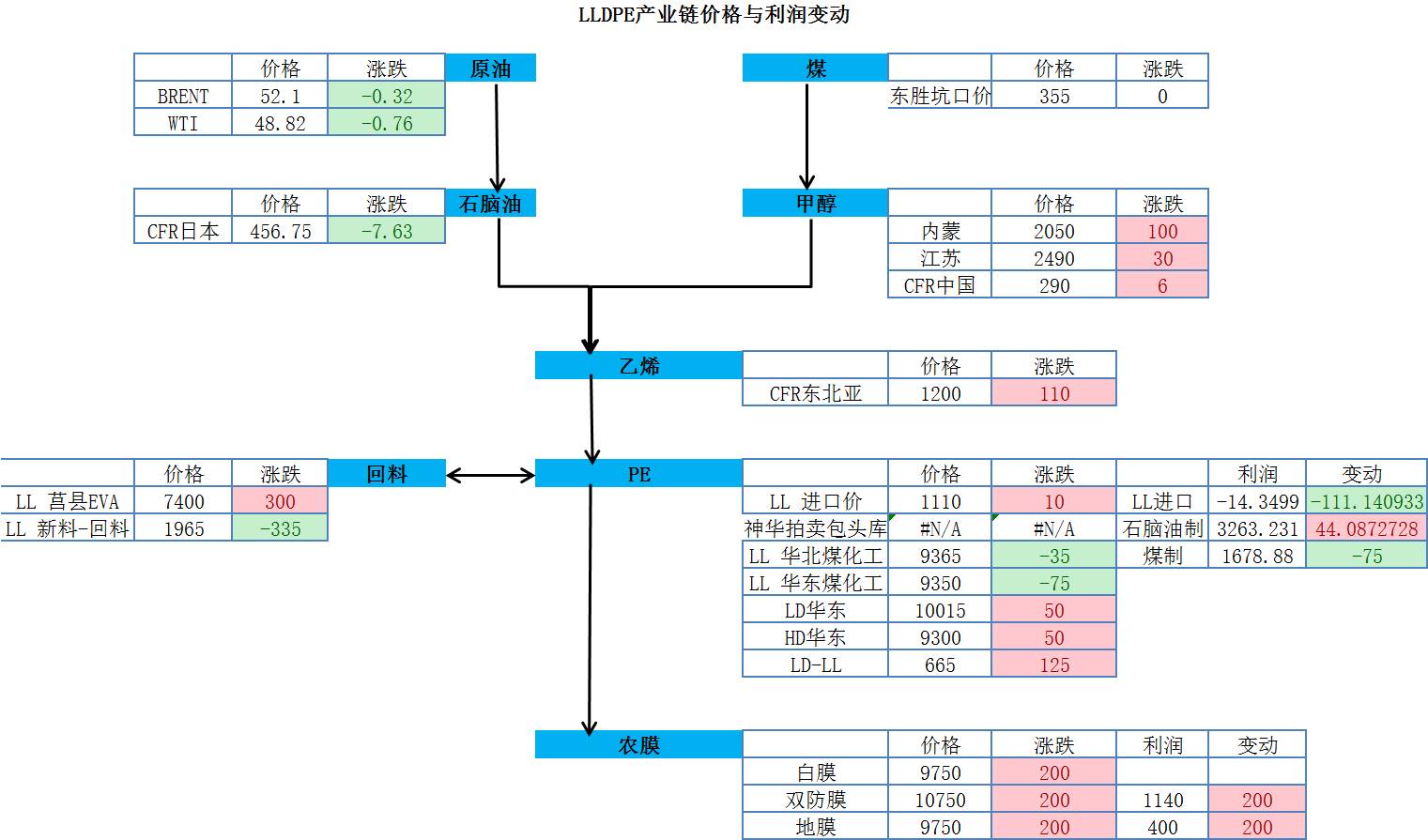

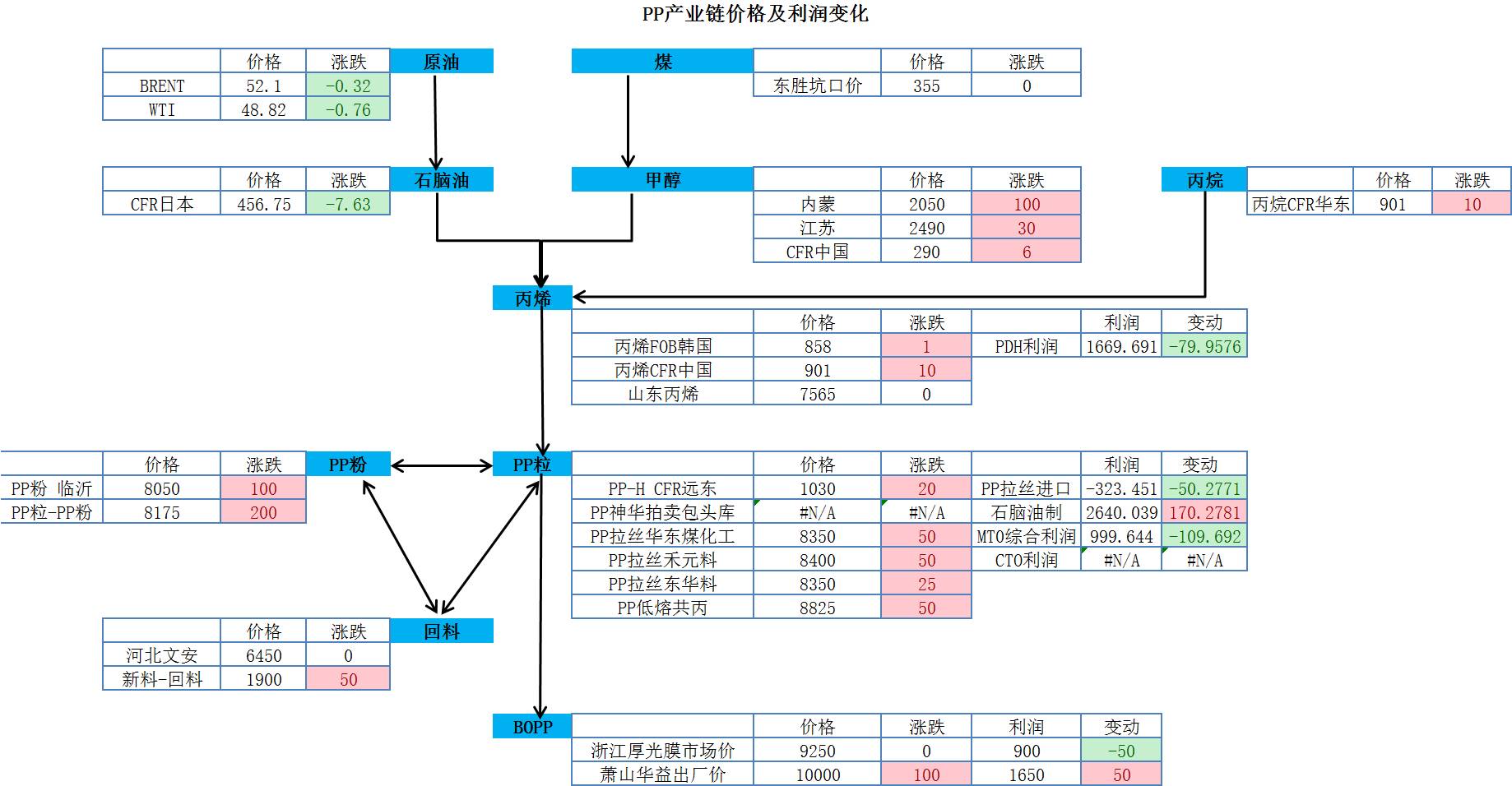

【浙商能源化工品研究 吴铭团队】LLDPE、PP当周综述20170813

LLDPE单边方面,8月,L1709交易转向交割逻辑,调研结果显示可交割货量较大,近月走势偏弱,多单规避。L1801来看,石化及港口库存低位支撑现货价格,需求及环保预期使得基差持续走弱,盘面升水现货幅度拉大,后市来看,改变价格驱动的因素为:一、库存,显性库存的变化决定价格边际;二、需求预期改变,七月经济数据向好使得市场对于后市需求预期好转,关注下游利润情况,若原料价格持续上行压缩下游利润,需求端预期转弱,基差结构或发生快速改变,价格转入负循环。短期来看,库存低位,盘面价格波动同时基差未有太大变化,价格向上驱动仍存,但考虑到近期盘面波动加剧,L1801前期多单持有者可于下周考虑逢高离场,暂时观望。PP单边方面,PP情况与PE类似,近月因套保压力不建议做多,回归交割逻辑。PP1801来看,后市关注重点亦在库存及需求端。另需关注的是,近期PP拉丝比例下行,供应压力有所缓解,价格走势或强于L。操作上,PP1801多单逢多离场,暂观望。跨期对冲方面,反套头寸(L1-9;PP1-9),已建议客户300左右止盈离场,暂无操作建议。跨品种对冲方面,短期PP价格或强于L,可尝试买PP抛L操作,1月价差(L1801-PP1801)目标值700。

PE产业链价格及利润变化

PP产业链价格及利润变化

【浙商能源化工品研究 吴铭 18868818165】

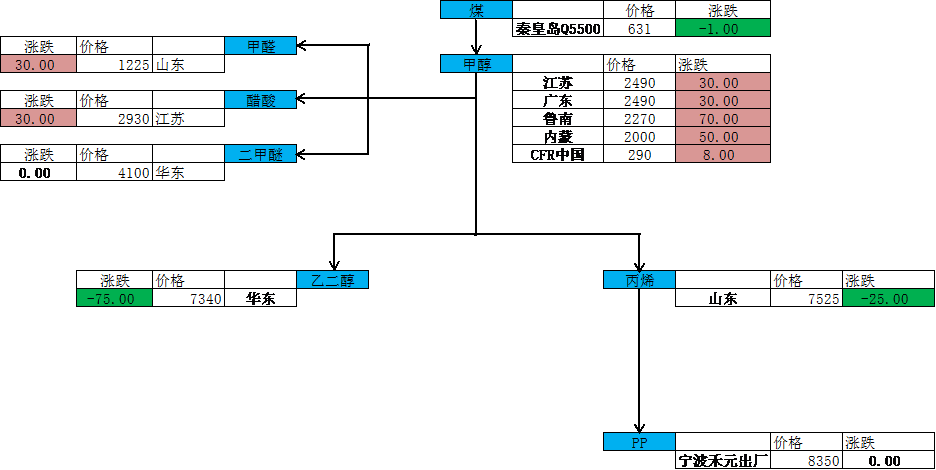

【浙商能源化工品研究 吴铭团队】甲醇当周综述2017813

供应方面,开工率继续维持高位,内地供应较为充足,但国内套利窗口开启以及烯烃需求稳定的情况下,内地甲醇销售较好,主产区库存积累或有限。而港口方面,内地货源对港口市场的冲击依然较为明显。虽然本周进口货源到港量较少,使得港口库存有所下滑,但是进口利润仍处于较高水平,后市甲醇进口量仍有增加预期。需求方面,环保压力再次加大,甲醇传统下游开工率仍处于较低水平,对甲醇市场支撑有限。而新兴下游方面,蒲城虽有短停,但已恢复,其他装置大体维持前期。此外,基差方面,随着甲醇期货主力合约移仓换月,目前期货主力合约仍大幅升水现货,不过周内有较为明显的收敛。后市来看,国内开工率处于高位使得供应较为充裕,山东部分新建甲醇装置有投产预期以及下环保压力传统下游开工有限是主要利空因素,而主产区库存有限,下游利润较为可观以及市场整体看涨氛围较为浓厚将对甲醇市场有利好影响。总体来看,短期现货及期货市场均较为强势,加之环保因素影响下,周边品种走势较为坚挺,对甲醇有明显的带动作用,但临近交割月,甲醇有一定的基差修复的动能,或对甲醇市场有一定的负面影响。因此操作上建议,甲醇暂观望,激进者可逢高试空,2700止损。

甲醇产业链价格变化

资料来源:浙商期货研究中心

【浙商能源化工品研究 吴铭 18868818165】

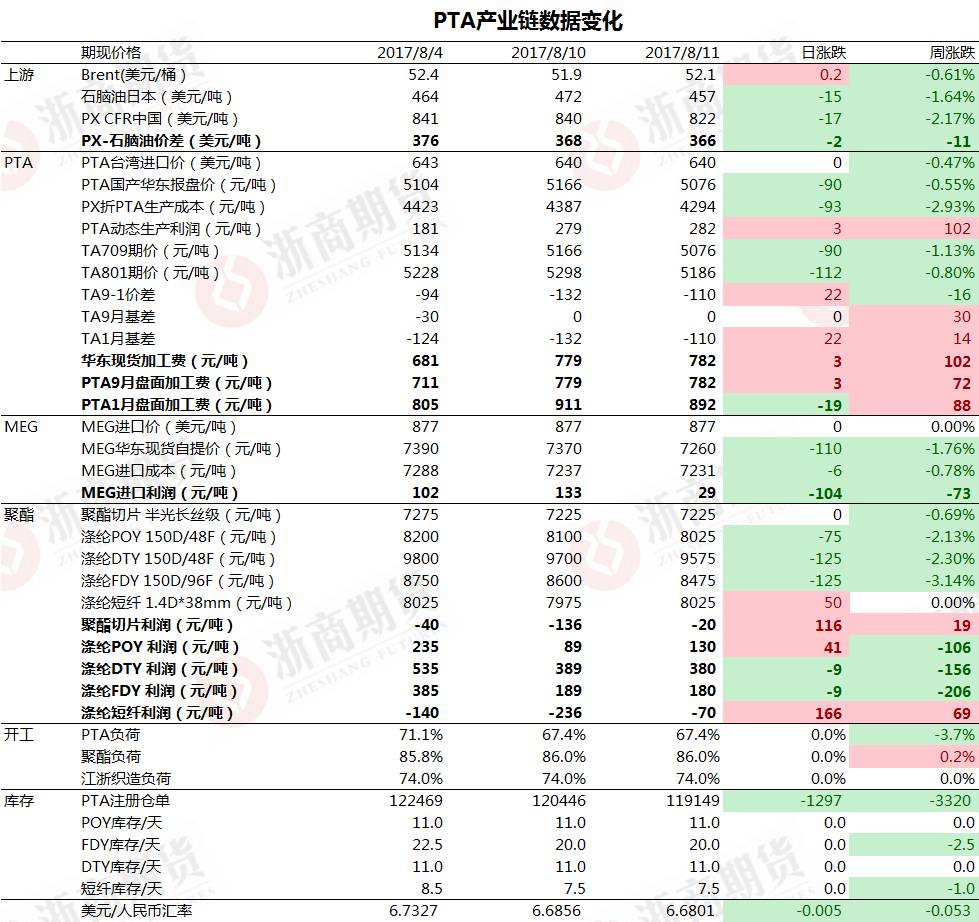

【浙商能源化工品研究 吴铭团队】PTA当周综述20170813

供应看,8月超500万吨PTA装置持续检修,供应压力不大,需求看,聚酯维持高开工,聚酯库存不高,但工厂多降价促销,利润快速压缩,需求边际有所走弱,同时环保趋严,织造在环保压力下开工或有一定下滑,供需驱动有所走弱。PTA走势震荡为主,操作上TA709多单逢高可离场,不做空。

PTA产业链价格及利润变化

【浙商能源化工品研究 吴铭 18868818165】

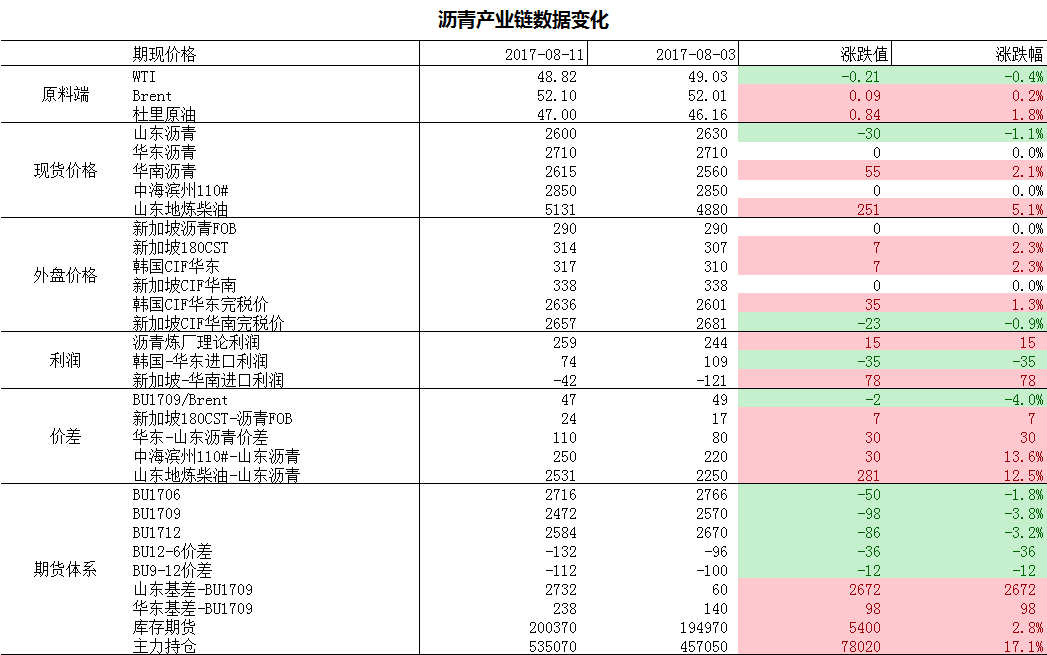

【浙商能源化工品研究 吴铭团队】沥青当周综述20170813供需看,山东炼厂开工上升,环保使焦化产出减少,沥青资源增多,中旬过后主营炼厂检修结束,供应有进一步增加趋势,虽公路投资高位,但西南环保或阶段性影响需求,同时高价沥青使终端偏谨慎,短期供需驱动偏弱;基差看,现货大幅升水期货,鉴于炼厂库存不高,预计现货调整幅度有限,基差有进一步走强趋势。操作上沥青1712暂时观望。

沥青产业链价格变化

【浙商能源化工品研究 吴铭 18868818165】

【浙商有色金属研究 陈之奇团队】有色金属当周综述20170813铜

美国7月ppi环比意外下跌0.1%,美联储官员表示担心低通胀,市场对于未来加息推迟预期有所增强,美元指数依然维持低位。进口方面,中国7月未锻轧铜及铜材进口量为39万吨,同比增长8.3%,下游消费尚可。此外受环保因素、供给侧改革等因素使得有色金属整体维持强势。预计铜价短期震荡整理后将继续上扬,关注伦铜6100美元/吨、沪铜49000元/吨支撑,前期盈利多单谨慎持有。

铝

截至目前,虽然电解铝产量增加和高库存令铝价承压,但电解铝供给侧改革提振铝价,去产能减产规模已超出预计,政策仍在严格执行,而采暖季限产政策同样严格执行的可能性大,虽然具体减产规模仍存在不确定性,但政策执行已无疑问,而且较大规模减量的概率在上升。预计铝价仍然受供给侧预期支撑,铝价短期料震荡偏强,区间预计15300-17500元/吨。

锌

锌矿方面,环保因素影响国内部分矿山产量,锌矿供应有所下滑,整体供应继续维持紧而不缺状态。精锌方面,高锌价推动炼厂保持高开工率,锌锭整体供应继续回升,而下游锌锭需求受环保影响亦有所走弱,锌锭库存有所回升。受锌锭显性库存依然偏低支撑,预计锌价维持高位震荡走势,沪锌波动区间为215000-24000元/吨,建议暂时观望。

镍

镍矿远期供应压力依然较大,而近期镍矿港口库存亦出现回升。电解镍现货供应增加,现货升水出现回落。镍铁方面,不锈钢厂复产带动镍铁需求回升,而镍铁厂复产能力有限,因此镍铁价格保持稳中有升趋势。此外,社会库存处于低位为不锈钢价格提供支撑。由于不锈钢补库需求仍在,预计不锈钢用镍需求依然稳定,建议不做空。