核心观点

行业景气和并表效应驱动上半年业绩同比大幅提升

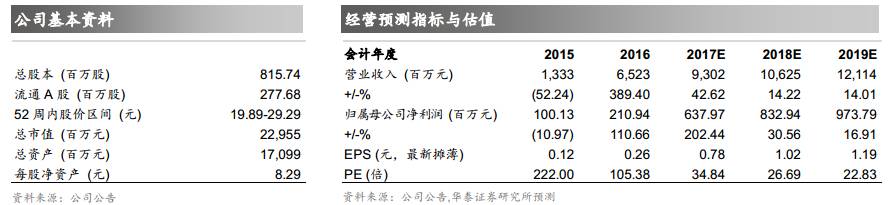

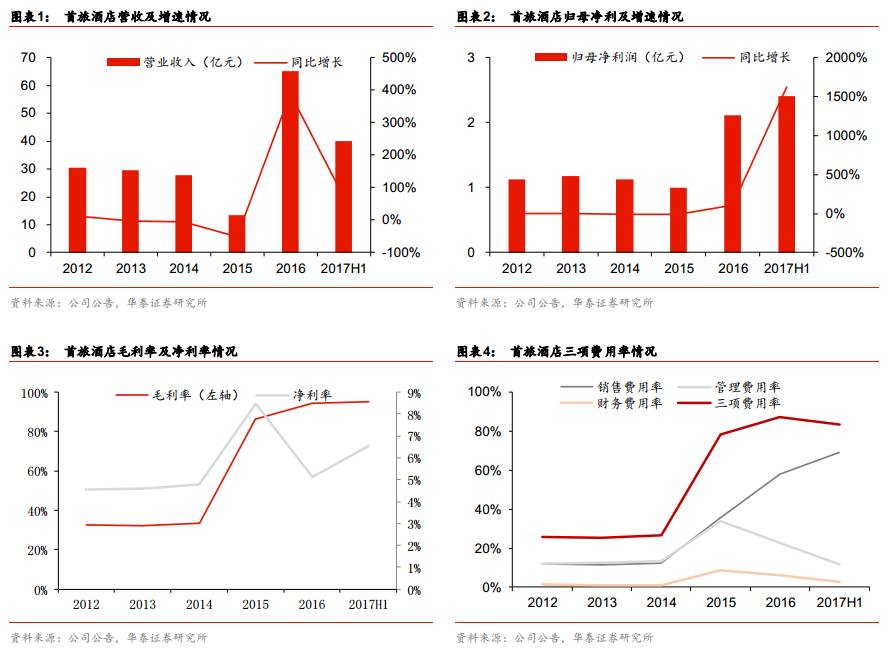

公司中报符合预期:2017年上半年实现营收39.88亿元,同比增长71.33%;归母净利润2.41亿元,同比增长1626.29%;扣非后归母净利润2.39亿元,同比增长662.96%,业绩大增主要因为16年4-6月持有如家酒店66.14%股份实现并表,而17年1-6月持有如家股权比例为100%。如家上半年实现营收33.32亿元,实现利润总额3.77亿元,归母净利润2.45亿元。首旅原有业务中南山景区表现亮眼,上半年实现营收2.39亿元,同比增长14.31%;实现净利润0.80亿元,同比增长48.23%。

有限服务酒店行业供需改善持续,龙头公司RevPAR持续高增长

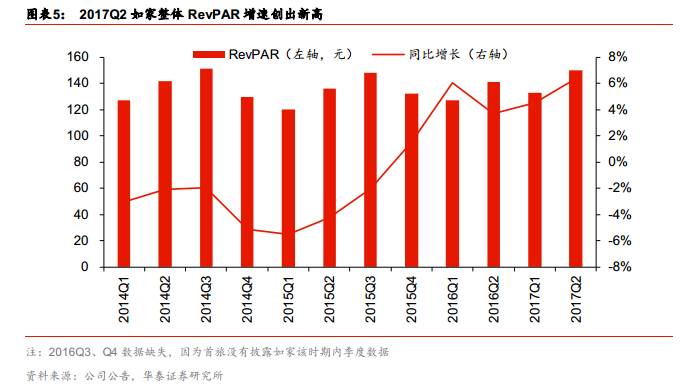

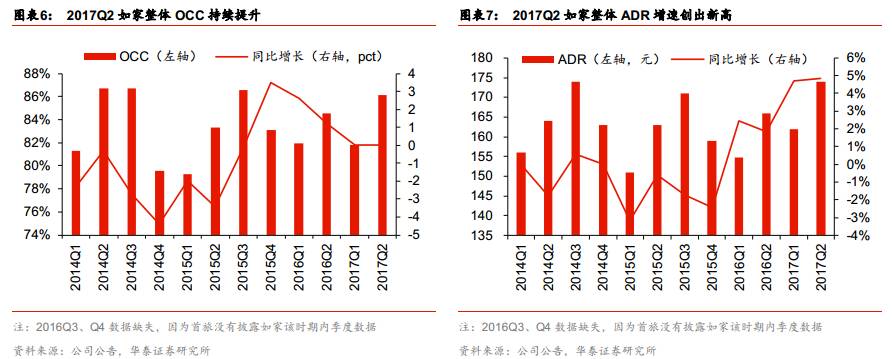

商旅需求稳增,大众旅游需求持续旺盛,带动经济型和中端酒店需求持续向好。行业供给增速收缩,格局改善,前十大品牌通过对存量整合不断提高市场份额。受益于行业供需改善,公司进入中长期RevPAR上涨周期。2017年Q2如家全部酒店RevPAR同比增长6.7%,ADR同比上涨4.7%,OCC同比提高1.57pct至86.1%:其中经济型酒店RevPAR同比增长4.2%,ADR同比上涨2.3%,OCC同比提高1.59pct至86.6%;中高端酒店RevPAR同比增长2.7%,ADR同比增长2.1%,OCC同比提高0.46pct至80.2%。

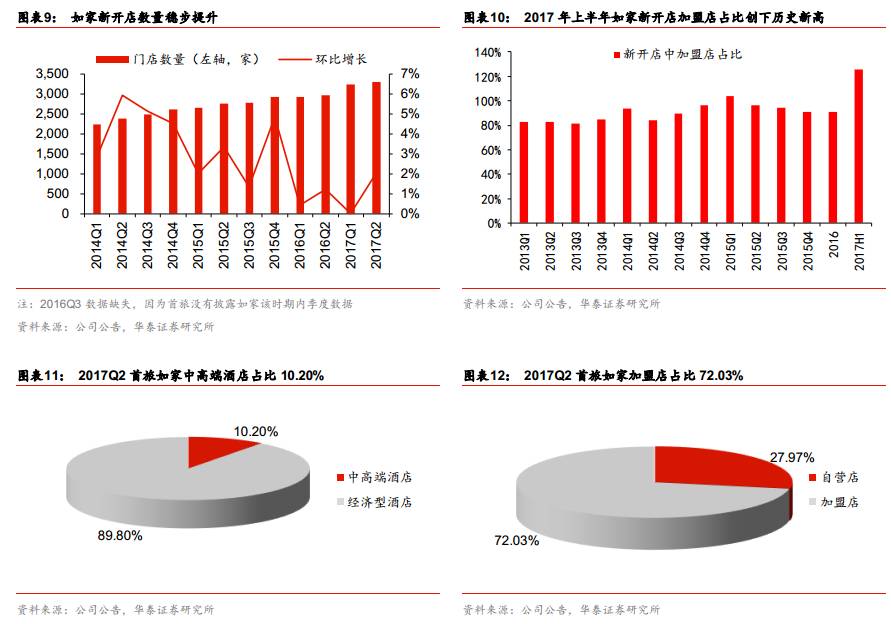

中高端酒店和加盟店占比持续提升,下半年新开加盟店有望提速

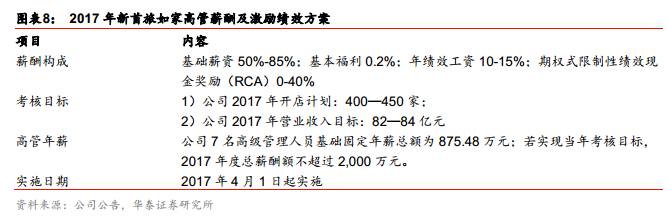

17年上半年共增加新开店152家,其中中高端44家,占比28.95%,新增中高端店中39家为特许加盟店,占比88.64%。截止2017年6月底,上市公司旗下共有酒店3472家,其中:中高端酒店354家,占比同比提高0.88pct至10.20%;加盟店2501家,占比为72.03%。根据公司上半年发布的公司高管考核目标,公司计划17年新开门店400-450家,新开店中中端酒店占比预计达到30%-40%。参考如家历史数据,上半年新开店占全年比例一般在45%左右,考虑到新开店中加盟店占比提高到90%左右,全年完成考核目标的可能性较大。

有限服务酒店行业长期景气,龙头有望持续超预期,维持“买入”

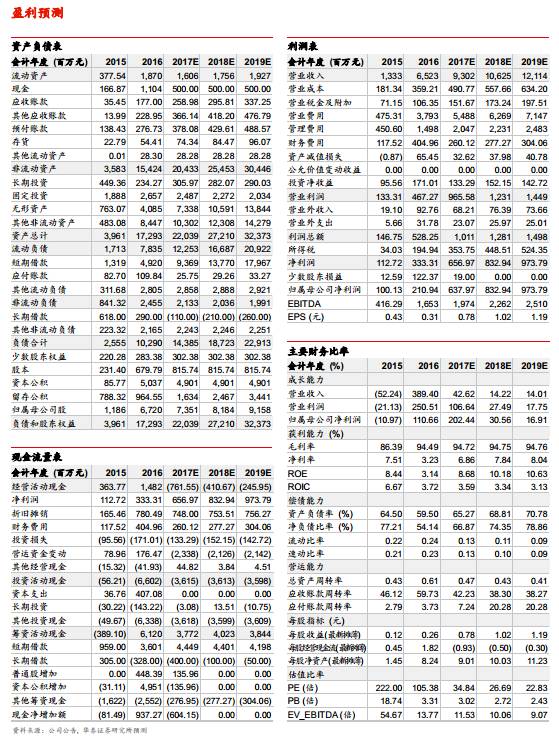

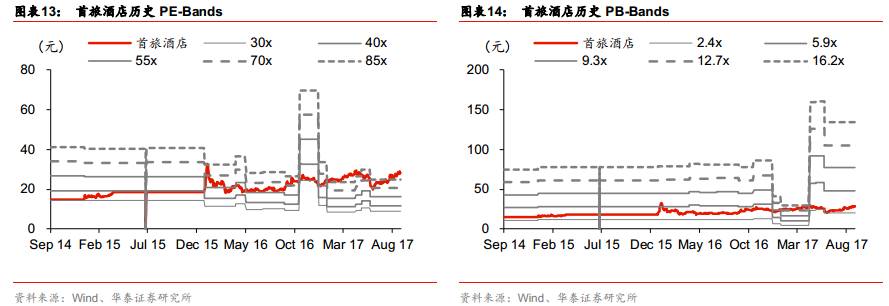

经济型酒店长期提价周期,中端酒店高速成长,上市公司作为行业寡头最大程度受益。公司管理机制优秀,6月对高管推出限制性绩效现金激励;拥有9012万会员,订单贡献近2/3,与首旅集团旗下首汽、康辉、全聚德、东来顺等对接合作打造顾客生态圈。新开店费用略高于此前预期,略向下修正盈利预测,如家17-19年归母净利5.86/7.29/8.95亿元,上市公司归母净利6.38/8.33/9.74亿元,EPS 0.78/1.02/1.19元,对应PE 34.84/ 26.69/ 22.83倍。考虑行业长期景气,公司高增长确定性强,以及估值切换,18年给予行业平均30-35倍PE,目标价30.6-35.7元,维持“买入”评级。

风险提示:需求不达预期风险;企业经营风险;资源整合不达预期风险。

报告正文

行业景气和并表效应驱动上半年业绩同比大幅提升。公司中报符合预期:2017年上半年实现营收39.88亿元,同比增长71.33%;归母净利润2.41亿元,同比增长1626.29%;扣非后归母净利润2.39亿元,同比增长662.96%,业绩大增主要因为16年4-6月持有如家酒店66.14%股份实现并表,而17年1-6月持有如家股权比例为100%。如家上半年实现营收33.32亿元,实现利润总额3.77亿元,归母净利润2.45亿元。首旅原有业务中南山景区表现亮眼,上半年实现营收2.39亿元,同比增长14.31%;实现净利润0.80亿元,同比增长48.23%。

有限服务酒店行业供需改善持续,龙头公司RevPAR持续高增长。商旅需求稳增,大众旅游需求持续旺盛,带动经济型和中端酒店需求持续向好。行业供给增速收缩,格局改善,前十大品牌通过对存量整合不断提高市场份额。受益于行业供需改善,公司进入中长期RevPAR上涨周期。

2017年Q2如家全部酒店RevPAR达到150元,同比增速6.7%创下2014年以来单季历史新高。拆分来看,17Q2 ADR达到174元历史高位,同比上涨4.7%为历史最高增速;OCC同比提高1.57pct至86.1%。分类型来看,经济型酒店RevPAR同比增长4.2%,ADR同比上涨2.3%,OCC同比提高1.59pct至86.6%;中高端酒店RevPAR同比增长2.7%,ADR同比增长2.1%,OCC同比提高0.46pct至80.2%。

中高端酒店和加盟店占比持续提升,下半年新开加盟店有望提速。17年上半年共新开店152家,其中中高端44家,占比28.95%,新增中高端店中39家为特许加盟店,占比88.64%。截止2017年6月底,上市公司旗下共有酒店3472家,其中:中高端酒店354家,占比同比提高0.88pct至10.20%;加盟店2501家,占比为72.03%。根据公司上半年发布的公司高管考核目标,公司计划17年新开门店400-450家,新开店中中端酒店占比预计达到30%-40%。参考如家历史数据,上半年新开店占全年比例一般在45%左右,考虑到新开店中加盟店占比提高到90%左右,全年完成考核目标的可能性较大。

有限服务酒店行业长期景气,龙头有望持续超预期,维持“买入”。经济型酒店长期提价周期,中端酒店高速成长期,上市公司作为行业寡头最大程度受益。公司管理机制优秀,6月对高管推出限制性绩效现金激励;拥有9012万会员,订单贡献接近三分之二,与首旅集团旗下首汽、康辉、全聚德、东来顺等对接合作打造顾客生态圈。新开店带来的费用略高于此前预期,略向下修正盈利预测,预计如家17/18/19年归属于母公司净利润5.86/7.29/8.95亿元,上市公司17/18/19年归属于母公司净利润6.38/8.33/9.74亿元,EPS为0.78/1.02/1.19,对应17/18/19年PE为34.84/26.69/22.83倍。考虑到行业长期景气,公司高增长确定性较强,以及估值切换,对应18年EPS给予行业平均30-35倍PE,对应目标价30.6-35.7元。维持“买入”评级。

风险提示:需求不达预期风险;企业经营风险;资源整合不达预期风险。

华泰社服团队简介

2016年 “金牛分析师”餐饮旅游行业第四名

2015年“金牛分析师”餐饮旅游行业第一名

2015年“水晶球奖”社会服务行业第二名

2015年“新财富最佳分析师”社会服务行业第五名

梅昕,华泰社服组组长。具有三年证券研究经验,美国LeHigh大学分析金融硕士,武汉大学金融工程学士,曾任职长江证券,2015年加盟华泰证券,深度覆盖餐饮旅游、职业教育等行业领域。

陈昊冉,华泰社服组研究员。北京大学金融硕士,中山大学理学学士,2017年7月加入华泰证券,主要负责餐饮旅游和教育相关产业研究和重点标的覆盖。