整理自《房地产泡沫再观察三部曲》(有删减),作者:杨现领,链家研究院院长,本文为作者个人观点,不代表华尔街见闻立场。

美国房地产危机过去将近10年,在我国房地产市场调控进入深水区的今天,我们有必要再次观察美国、日本等房地产泡沫危机的起因、过程以及爆发,反思政府、金融机构及所有市场参与主体的行为,探讨我国房地产发生危机的可能性以及预防危机的办法。

泡沫如何吹起?

从行为经济学的视角来看,房地产泡沫产生于非理性的预期。房地产非理性的预期主要包括以下几个方面:一是相信房价永远上涨。二是过分高估自己能力。三是存在侥幸的心理。四是担心以后买不起。

在买房投资这件事上,不到最后失败,很少人会承认自己的想法是非理性的,总能找到多种支持的理由,这也正是非理性预期难以被识别之处。

从美日的历史经验来看,目前我国非理性预期产生的条件都具备:一是政策实际上的支持。二是货币长期宽松,利率维持低位。三是土地供应短缺。五是市场信息的引导。六是跟风买房的从众效应。

从这些方面来看,近年来我国房地产市场的非理性预期较为浓烈,存在滋生泡沫的环境,当予以警觉。

泡沫风险如何衡量?

泡沫产生于非理性的预期,而泡沫的风险来自于过高的债务。那么,如何衡量泡沫及其风险的大小?

基于美国、日本房地产泡沫破裂前后的指标对比,我们可以得到一些指标区间参考:

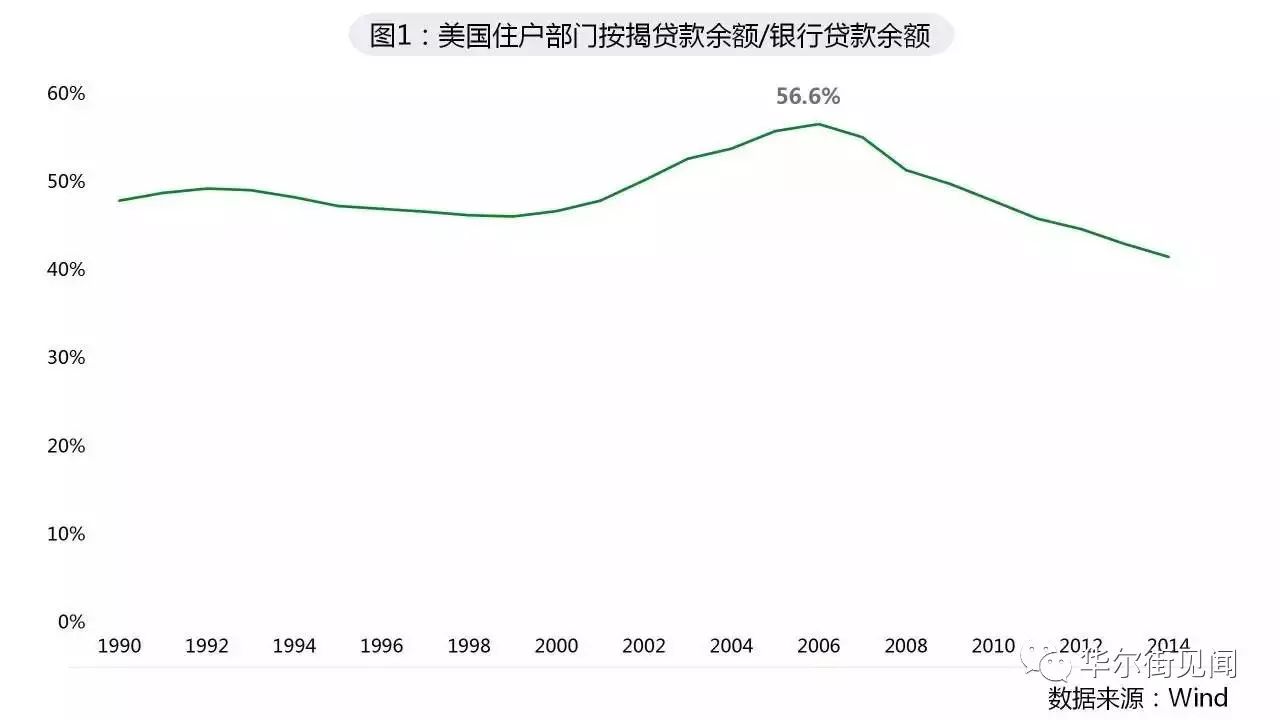

房贷比50%以上,经济脱实向虚严重。美国2002年-2006年房贷/信贷上升至50%以上,甚至在2006年提升至56.6%。这一比例超过50%,表明经济严重脱实向虚。

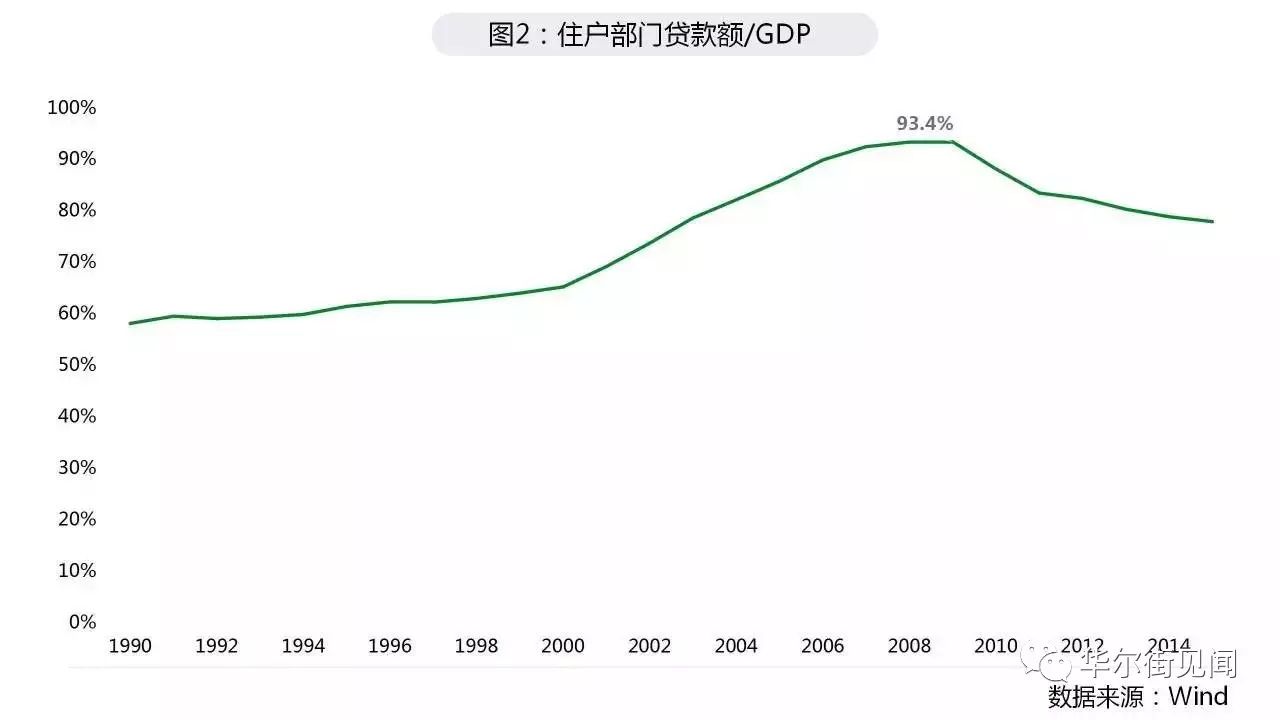

居民杠杆率超过90%,风险较大。21世纪以来,美国居民部门杠杆率快速上升,泡沫破裂后2009年债务水平攀升至93.4%后开始下降。从这一经验看,居民杠杆超过90%一般风险较大。

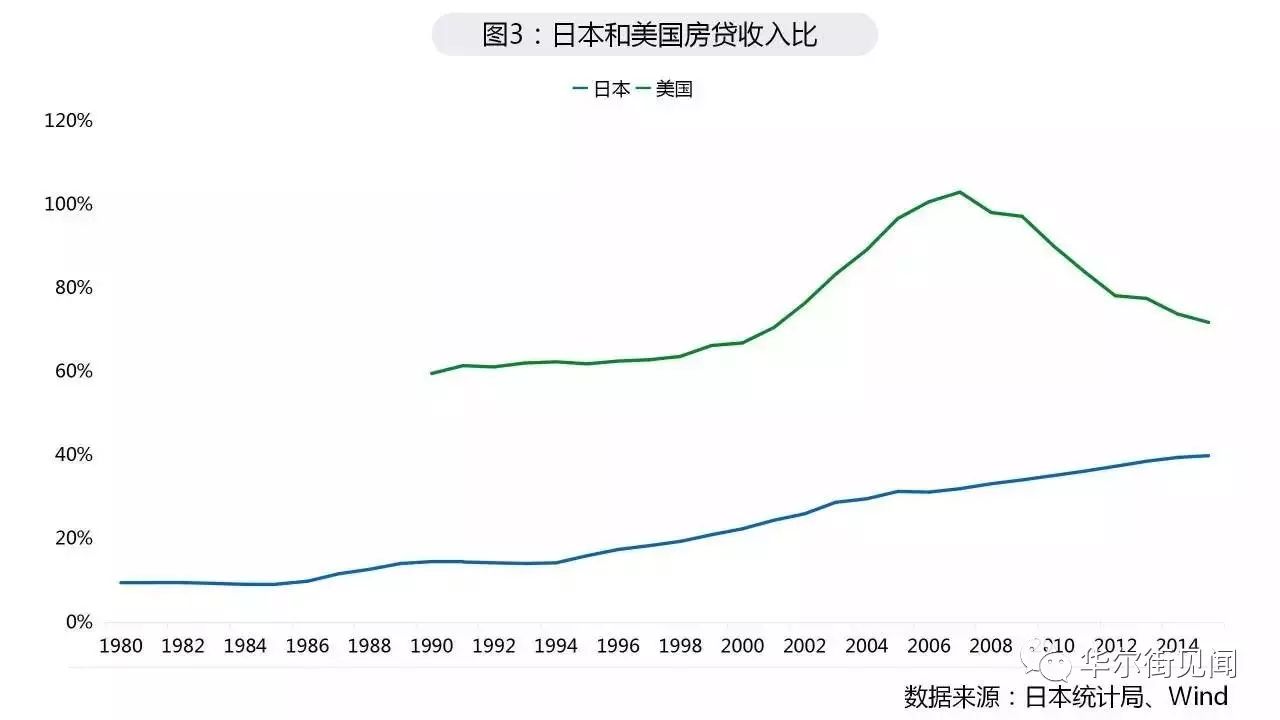

房贷收入比超过100%,风险开始积累。美国2007年次贷危机爆发时房贷收入比也达到102.9%,房贷压力已远超出居民实际可支配收入,泡沫破灭后,随着违约率与止赎率的急剧上升,居民放弃住房资产,房贷收入比逐渐下降。从这一经验来看,房贷收入比超过100%泡沫极易被刺破。

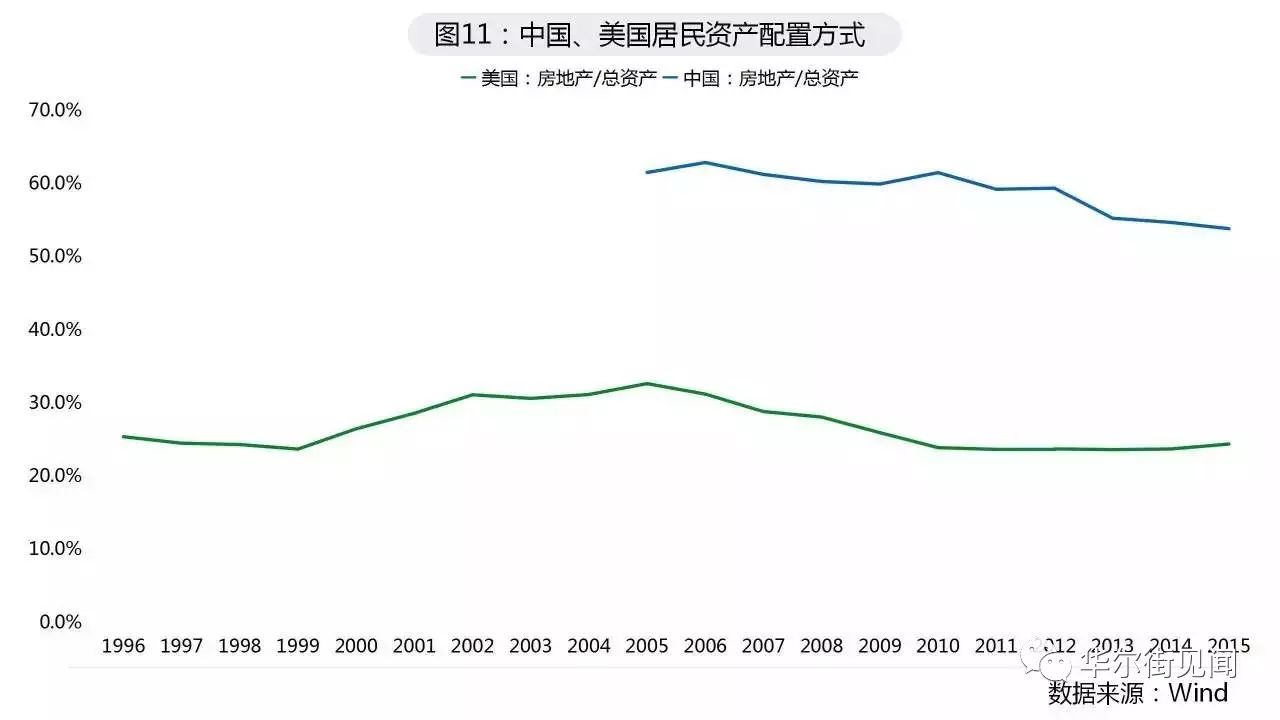

房地产资产配置30%以上,泡沫风险大。美国次贷危机时房地产资产占总资产比重为32.6%,此后房地产资产占比持续下降,到2015年为24.4%。日本1990年房地产资产配置达到55%,泡沫破裂后,土地资产占比快速下降,到1997年后该比值下降为40%。

土地资产配置率在30%以上,企业投机风险较大。1990年日本非金融企业端土地资产占总资产比重为32%。泡沫破裂后,土地资产占总资产比重持续下降。美国2007年土地资产/总资产比重为33%,泡沫被刺破后这一比例有明显下降。

企业债务比超过200%风险快速集聚。日本在1991年企业债务/GDP为191%,泡沫破裂后开始下降。21世纪以来,美国非金融企业债务/GDP维持在2倍以上,美国2007年泡沫破裂,企业债务/GDP为263%。次贷危机爆发以后大量债务率较高的企业破产倒闭,杠杆连续几年下降。

通过以上指标衡量我国的泡沫风险情况,可以发现:

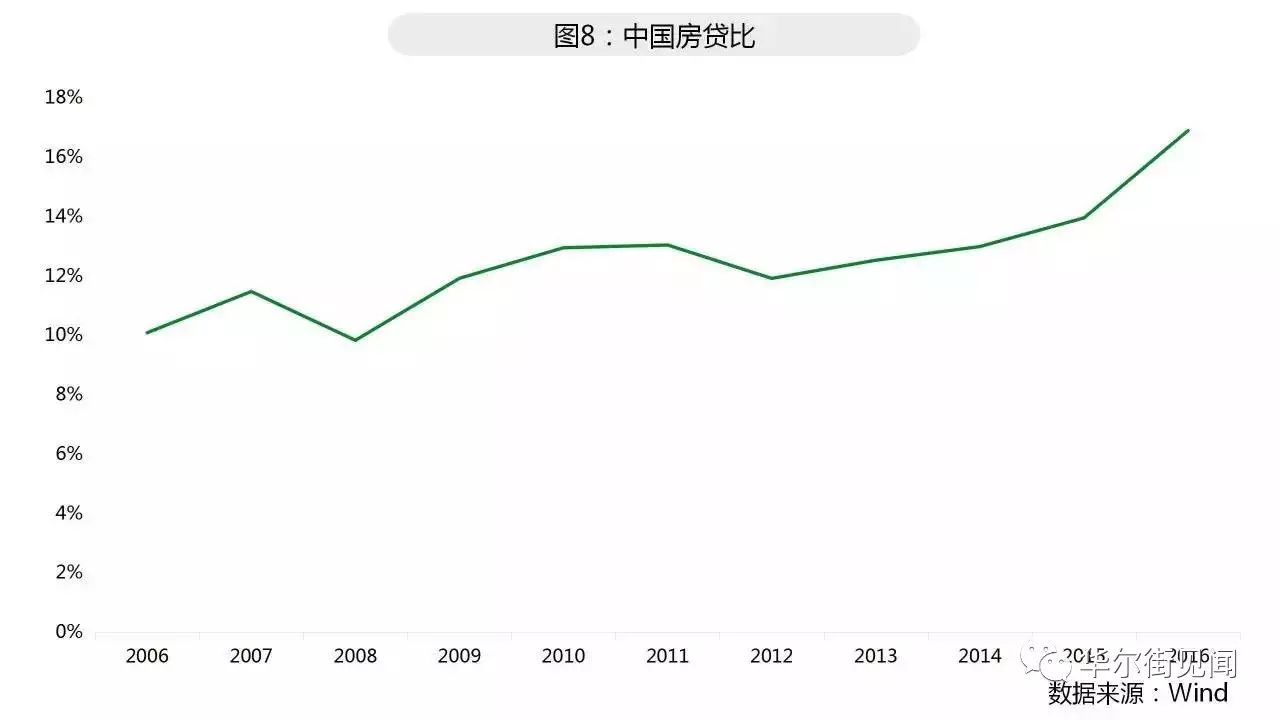

房贷比快速上升但总体处于安全水平,部分城市偏高。我国2016年房贷/总贷款余额的比值大约为17%,远低于美国。但北京、上海、厦门和南京房贷/总贷款余额均高于全国水平,分别达到22%、28%、40%和25%。

居民杠杆率整体安全,热点城市达到警戒线。2016年我国居民杠杆率为45%,远低于美国次贷危机时的水平,但住户贷款余额增速较快。从城市来看,目前厦门居民杠杆率已经达到97%,超过美国次贷危机时的最高水平,杭州也快速上升至71%。

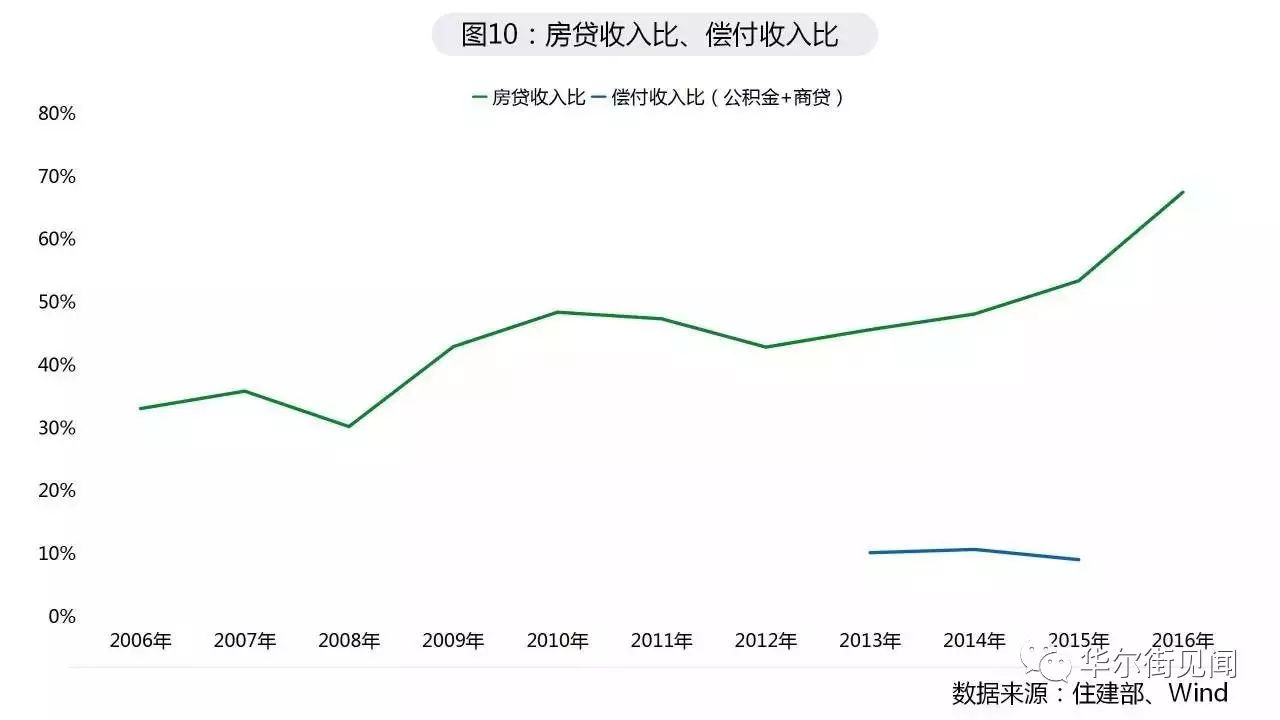

房贷收入比整体合理,但热点城市严重背离。2016年我国整体房贷收入比仅为67%,与同期美国基本持平,但个人住房贷款余额增速较高。北京、上海、厦门、南京和杭州房贷收入比分别为137%、138%、201%、175%和139%,远超过美国次贷危机时期的最高值。因此,如果政策大幅度调整,这些大城市将来均有可能面临偿付风险。

居民资产配置中房地产的比例更高。根据社科院数据显示,我国居民资产中房地产资产占比较高,达到50-60%,明显高于美国和日本。当市场整体预期房价将明显下跌时,居民持有意愿降低,房屋供给大量增加,进而导致房屋挤兑风险,这种风险在负债较高时更为明显。

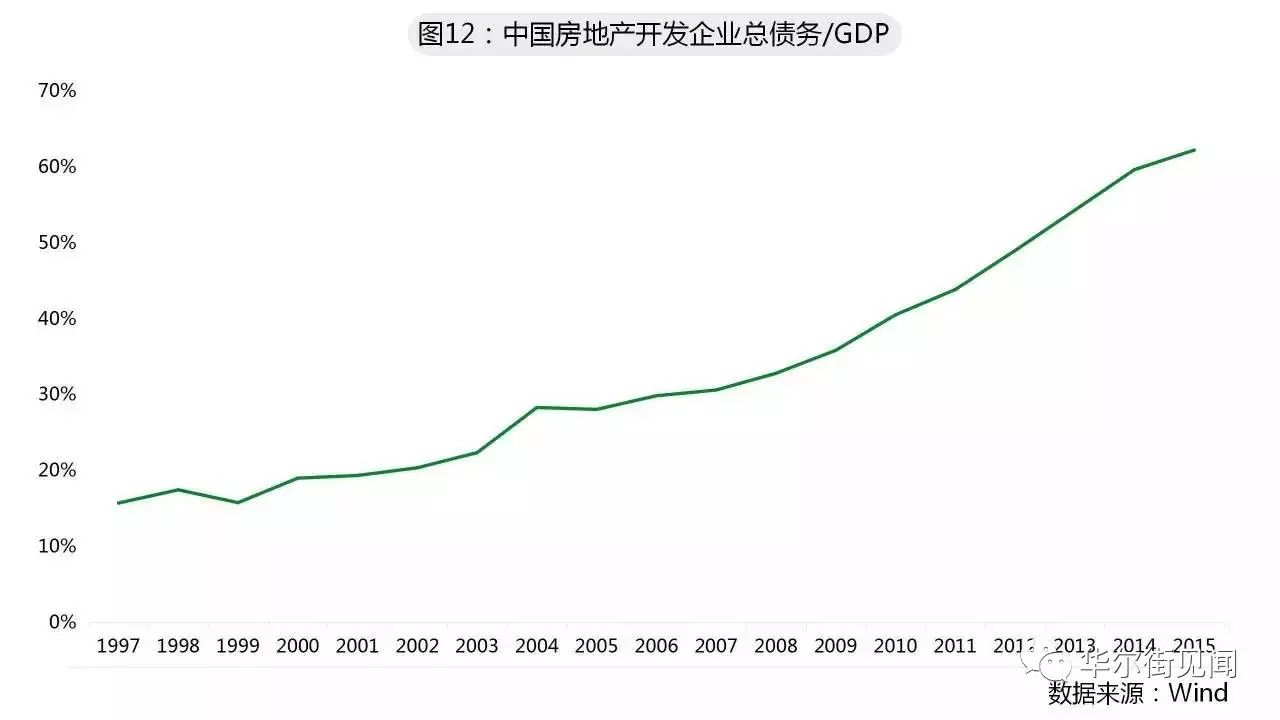

房地产企业负债率偏高。房地产开发企业的债务率2015年达到62%,上市房地产开发企业资产负债率达到78%。

综合上述指标,我国的房地产泡沫风险并不是全国性的,而可能在一些热点城市产生。如近年来房价迅速升温的二线城市,将可能是房地产泡沫破裂的起点。由于我国房地产资产在居民配置中占比较高,市场抗风险能力弱。房企的杠杆率较高,也增加了资金链断裂的风险。

从国外房地产的危机的起因看,泡沫破裂的触发因素主要来自金融市场的突然逆转。

第一,金融政策的大幅收紧。以美国为例,当CPI从1.7%骤升至3.1%时,美联储在两年内将联邦基金利率从1%上调至5.25%。日本出现通胀压力后,也开始连续加息(2.5%上升至6%),同时限制房地产贷款。

第二,外部冲击导致金融系统紊乱。1997年亚洲金融危机使泰国、马来西亚、香港的本币汇率大跌,导致资金的外流,货币当局不得不提高利率水平予以应对,但这对房地产市场造成毁灭性的打击。

我国目前经济增长稳定,突然下行的可能性较小;物价水平总体平稳,全面加息的可能性不高;人民币汇率尽管有波动,但外汇管制较为严格,外汇市场风险可控。但仍需关注以下三方面:

第一,行政过度调控对市场的影响可能超出市场预期。在全国密集的行政调控下,市场信号基本失效,市场长期陷入冰冻,容易给消费者预期带来较大冲击,尤其是使投资性需求加快离场。一些媒体对房价下跌的过分渲染可能导致预期急转直下。

第二,金融政策的收紧可能对房地产造成叠加影响。2017年以来,部分城市的房贷利率不断上调,借贷者的还款压力增大。部分银行受额度控制或成本因素停止了房贷业务,导致需求减少。货币环境的收紧与行政调控的叠加很容易使市场预期快速逆转。

第三,美元加息导致人民币被动加息,进一步引发国内贷款利率上行。

泡沫破裂并非所有城市、所有市场同时出现,而是由某一处率先破裂,再蔓延至全国。从国外看,泡沫破裂的传导有几个特征:

新兴城市房价率先下跌,跌幅远远大于其他城市。处于成长期的新兴城市房价基数低,容易成为投机对象,更多的人通过高杠杆进入。但这些城市的市场基础不如一线城市坚实,债务比率也较高。当市场出现变化时,投资性需求迅速撤出,进而导致泡沫破裂。

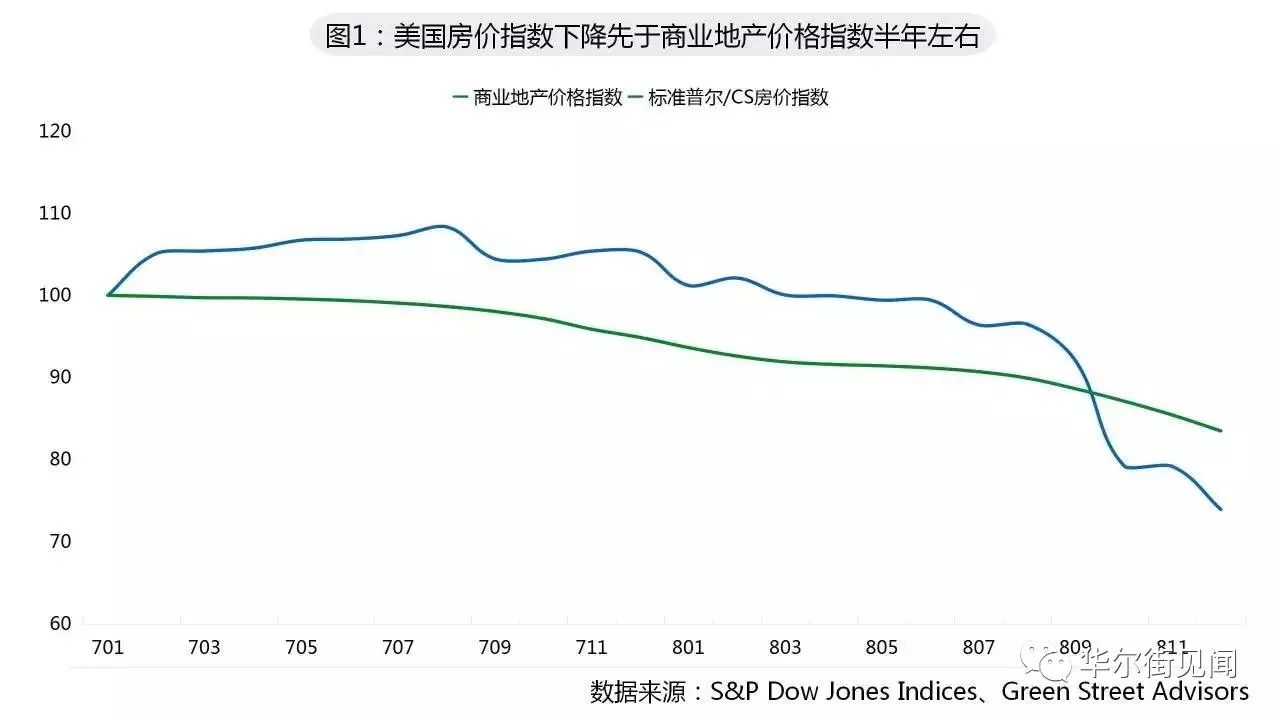

美国泡沫破裂是由居民端向企业传导,日本是由企业端向居民端传导。美国泡沫破裂时,大量次贷借款人因无法偿还贷款而违约。同时由于房地产相关的金融产品充斥资本市场,导致金融机构巨额亏损,进而导致企业融资困难,大量商业地产被拍卖,地产价格下跌。而在日本泡沫破裂后,地价率先开始下跌,企业端投机热度冷却使居民端投资热度也开始减少,导致房价一路下跌。

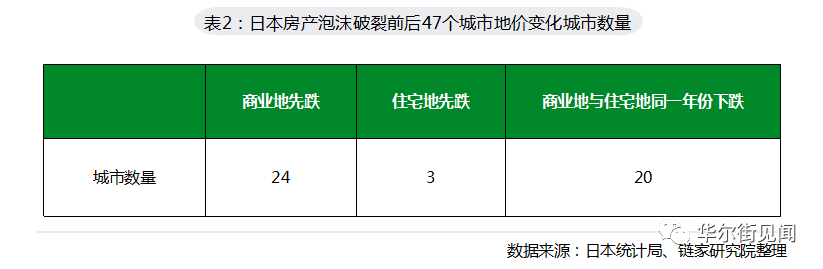

美国泡沫破裂是由住宅地产向商业地产传导,而日本是由商业地产向住宅地产传导。由下图可见,美国住宅价格指数在2007年1月份开始已经处于下跌状况,而商业地产价格指数在2007年8月份才开始下降。日本泡沫主要从商业地向住宅地传导(由下表可见)。这与企业端向居民端传导的原因一致。

哪些城市泡沫可能会最先破裂?

根据上文分析,我们认为我国总体上房地产发生危机的可能性不高,但潜在的风险点在于:

第一,热点二线城市泡沫风险大于一线城市。我国一线城市的市场基础坚实(人口增长点),房价更多反映了城市资源分布不平衡的现状(如学区房),并且居民杠杆率得到控制,泡沫破裂的可能性并不大。而厦门和杭州等热点二线城市的部分信贷指标已经超过泡沫的警戒线,一旦货币政策突然转变,泡沫可能会最先破裂,需要密切关注。

第二,三四线的高库存风险仍在。本轮去库存政策真正见效的仍然是一二线城市加上部分大城市圈内的三四线城市,但其它三四线城市的库存压力依然较大。一旦调控使市场冷却下来,这些城市去库存的时间会更长。尽管难以向上传导,但对地方开发企业和政府的压力不容忽视。

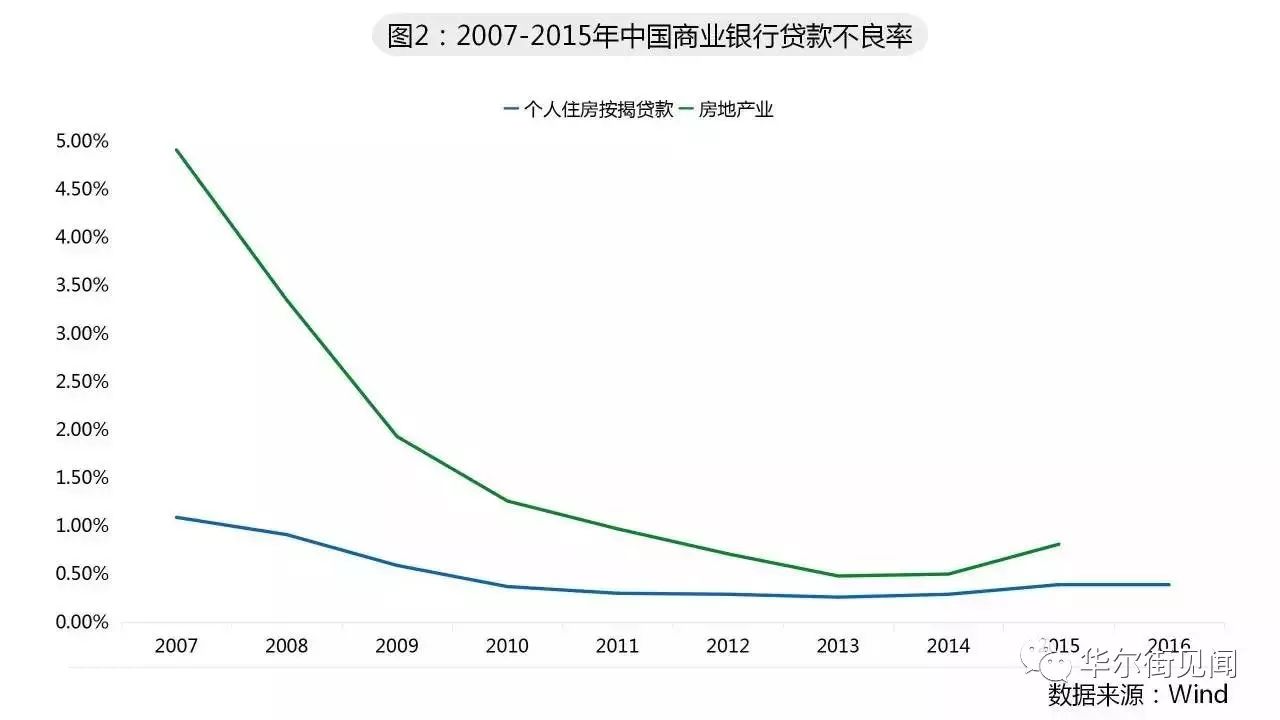

第三,企业端的风险大于居民端。我国居民端负债控制相对严格,总体上居民杠杆率和住房按揭贷款不良率均处于安全范围。在限购政策的管控下,大部分交易为自住需求,居民大量、迅速抛售的可能性较小。但与居民端不同,2015年房地产开发企业资产负债率高达77.7%,部分负债率较高的小型开发商可能陷入现金流困境,带来违约风险。

第四,商业地产的风险大于住宅地产。近年来,我国商业办公楼供大于求的现象更为明显。根据国家统计局数据,2016年我国住宅待售面积同比下降11%,但是商业、办公楼库存却同比分别增长8%和11%。2016年北京住房交易中,商住楼交易占比超过50%。供大于求的市场格局本身比较脆弱,再加上一些城市加强对类住宅的政策监管,商业地产的风险可能最先出现。

考虑到预期在房地产市场中的影响,既要防止房地产泡沫继续扩大,又要防止泡沫突然破裂,现阶段积极引导好市场预期至关重要:

第一,尽快推出符合市场机制的房地产长效机制,替代短期行政干预。限购、限贷、限售的行政手段虽然使房价因为没有成交暂时被控制住,但同时也去除了市场的调节机制,使市场信号失真。一旦市场预期下跌,政策将陷入被动。

第二,实现房价双向波动。产生非理性预期的关键点之一就是相信房价永远上涨。因此,通过增加房屋持有成本,降低房屋流通成本,增加供给弹性等方式,打破房价单边持续上涨的规律,实现房价双向波动。

第三,建立购房者预期监测体系。通过监测购房者对房地产的追捧情况,及时制定相应的预期引导措施。在存量房时代,应着重关注二手房市场新增客源、带看量等指标的变化,当其增速连续3个月保持10%以上,就必须出台相应政策来调整购房者的预期。

第四,建立房地产债务监测体系。具体而言,建立全国居民债务状况信息库并予以分级,对于还债能力差,杠杆高的居民停止发放购房贷款;严格监控债务总指标和规模;对影子银行等信贷机构加强监管,严防表外债务的扩张,合理控制居民杠杆。

第五,加强信息引导,杜绝非理性炒作。在市场预期高涨时,加强对市场风险的解读,揭示市场真相,以降低购房者的预期;当市场风向转冷时,也要及时做出稳定市场预期的解读和引导,防止悲观预期的自我实现。

转载请回复 授权 查看须知

若觉得见闻君写得不错,

请点下面的 或转给朋友。

或转给朋友。