华友钴业:从成长性的角度再看华友

——

中泰有色深度

(2021-5-5)

投资要点:

公司正走在从钴龙头向锂电材料领军者蜕变的路上

。

2018年之前,公司深耕刚果(金)钴业务,主要围绕着钴业务进行规模扩张,已经成长为全球最大的钴冶炼龙头;近年来,公司产业链纵向一体化布局不断深化,下游渗透至三元前驱体、正极材料领域,上游不断加码印尼镍资源布局,公司正在向锂电材料领军者不断跃进。

镍:印尼二次创业基地,华友的第二增长曲线。

1

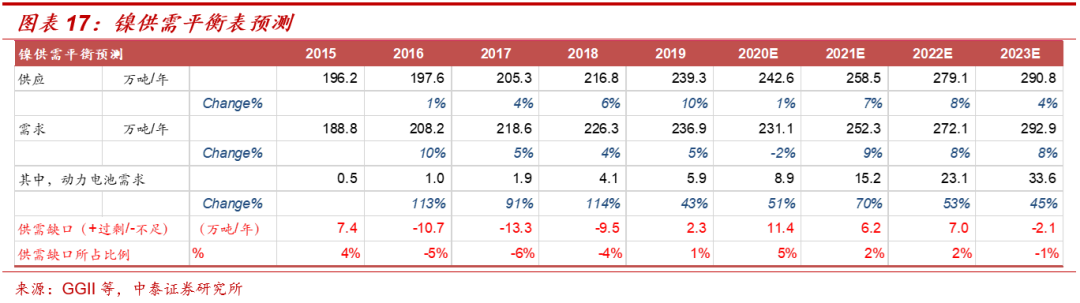

)从供需结构来看,三元电池及高镍化趋势对镍需求的边际拉动较为明显,我们预计

2023

年三元电池领域镍消费量将达到

33.6

万吨,

2020-2023

年

CAGR

为

57%

,消费占比将由

4%

→

11%

,供需结构维持紧平衡;

2

)

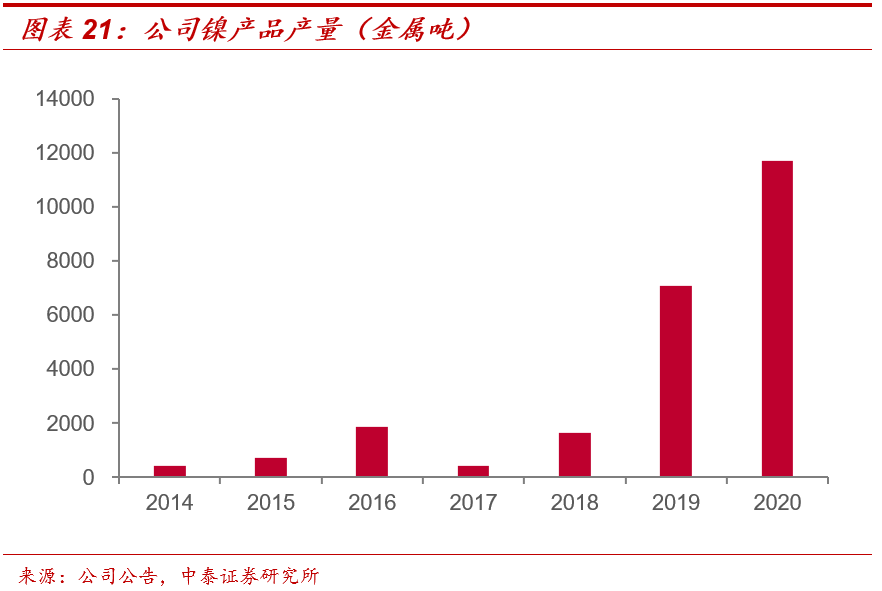

更重要的是,公司在镍领域布局不断深化,低成本资源扩张持续推进

——规划

6

万吨湿法冶炼项目

+4.5

万吨火法高冰镍项目;在不考虑镍价格周期,以过去十二年镍均价

15000

美元

/

吨的计(亦低于现价近

10%

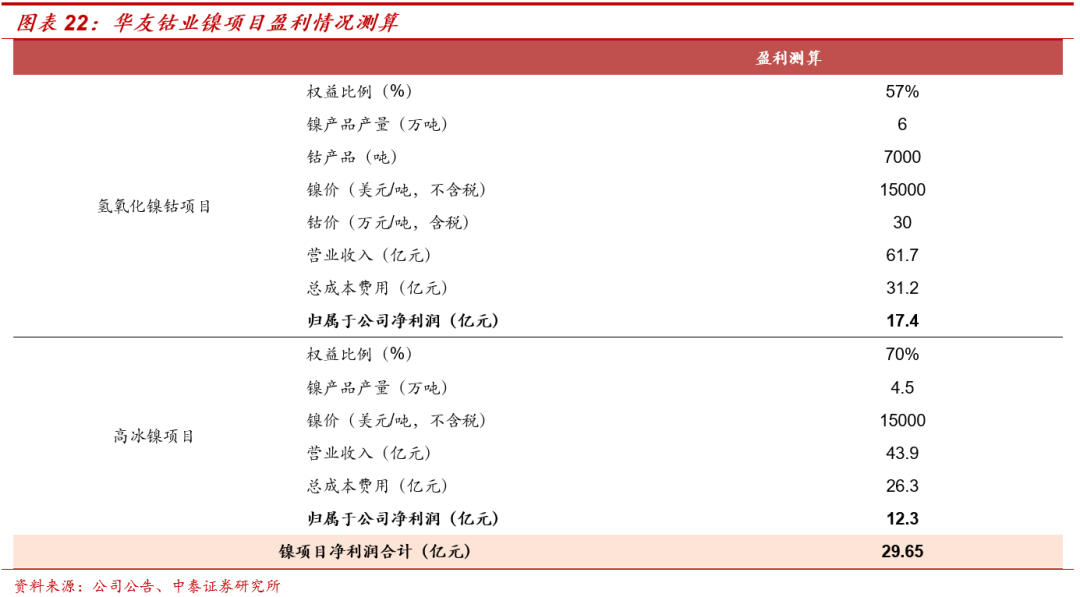

,我们认为这也是较为合理的一个中长期价格),根据我们的测算,

23-24

年镍项目全部满产后可以贡献

29.65

亿元。镍,或将成为华友的第二增长曲线。

前驱体:一体化布局落脚点,再塑又一龙头地位。

1

)三元材料

60%

技术含量及

50%

价值量都集中于前驱体环节,特别是高镍三元前驱体对产品性能、工艺等要求较高,具有相当技术壁垒性;

2

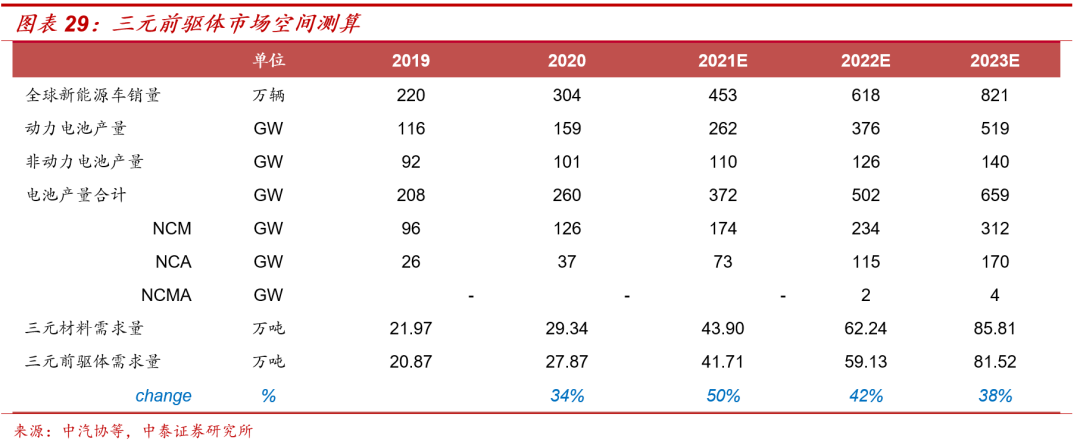

)在全球电动化浪潮之下,新能源车维持高速增长趋势明确,而三元材料仍然是目前主流的材料体系以及发展方向,我们预测

2023

年三元前驱体需求量将达到

81.52

万吨,

2020-2023CAGR

为

43%

;

3

)对于三元前驱体本身而言,竞争核心在于技术、成本及客户,华友全产业链布局,自身拥有钴镍重要原材料资源,成本优势显著,而下游与

LG

合资建厂,竞争优势或将不断显现;

4

)公司规划未来三年公司自有前驱体产能达到

15

万吨

+

合资前驱体产能达到

13

万吨,以及正极材料合资建设

7

万吨。达产后,公司前驱体市占率或将达到

20%+

。

投资建议:

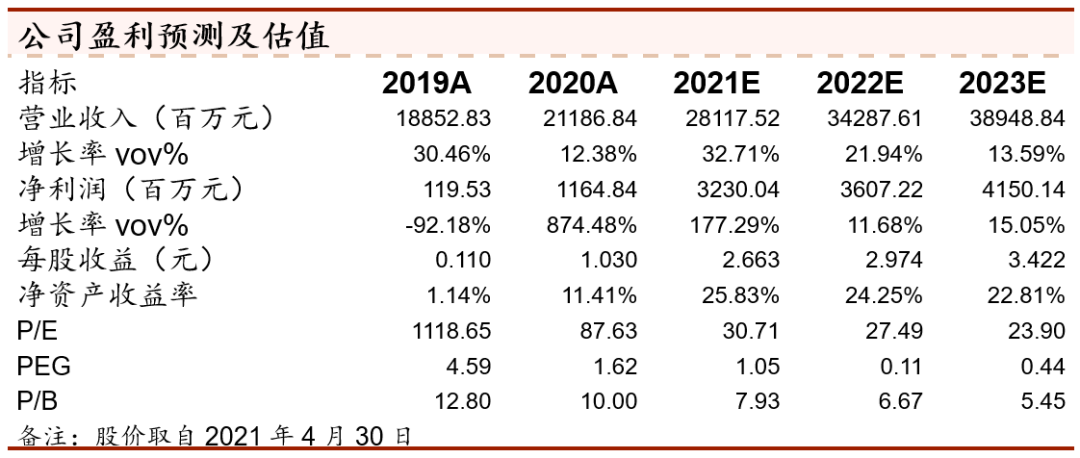

假设

2021-2023

年国内电解钴(含税)销售均价为

35/38/40

万元

/

吨,铜(含税)销售均价分别为

6.5

万元

/

吨,公司

2021-2023

年归母净利润分别约为

32.30

亿、

36.07

亿、

41.50

亿,按照

4

月

30

日收盘价计算,对应

PE

分别为

31/27/24X

。公司周期成长兼备,维持“买入”评级。

风险提示:

疫情风险;新能源汽车销量不及预期风险;钴产能超预期释放的风险;相关产业政策变动的风险;项目进展不及预期的风险;需求测算偏差以及研报使用公开信息滞后的风险等。

一、

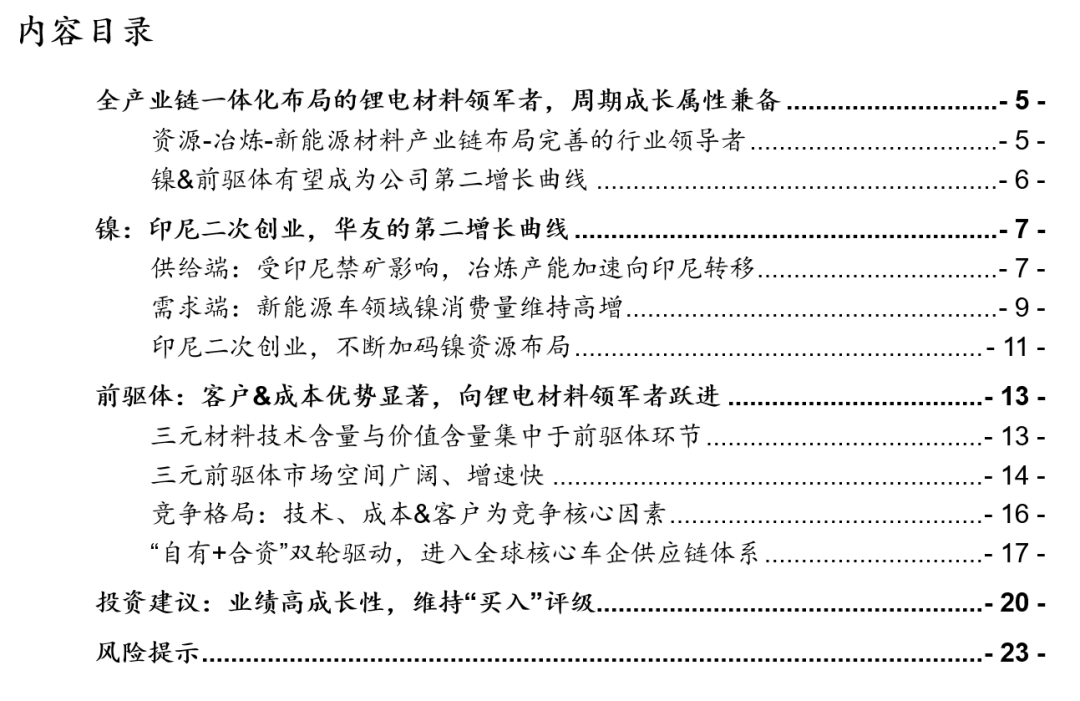

全产业链一体化布局的锂电材料领军者,周期成长属性兼备

1.1 资源-冶炼-新能源材料产业链布局完善的行业领导者

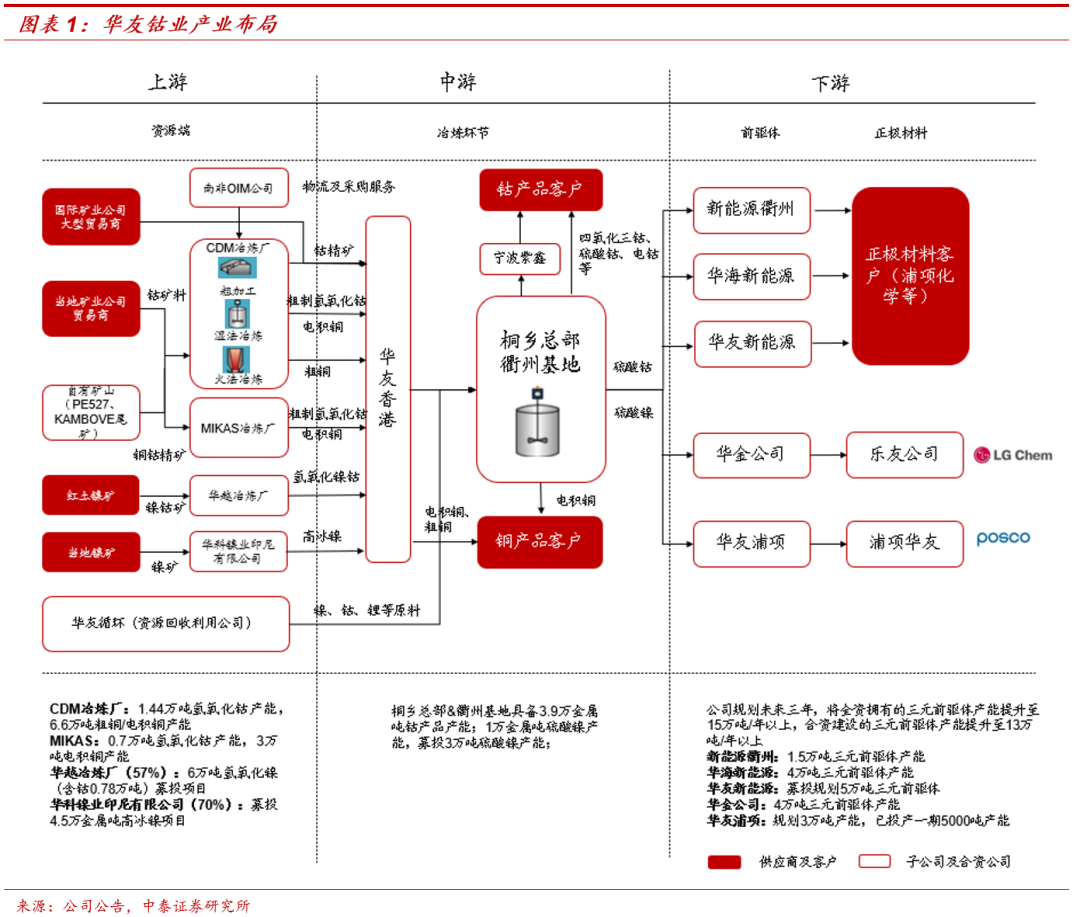

公司是一家拥有从钴镍资源开发到锂电材料制造一体化产业链的核心供应商。

业务范围涵盖钴新材料产品和三元前驱体产品的制造,经过数十年的发展与沉淀,公司形成了总部在桐乡、资源保障在境外、制造基地在中国、市场在全球的空间布局,打造了钴镍资源、有色冶炼、新能源三大业务板块一体化协同发展的产业格局。公司以锂电新能源材料产业发展为核心,围绕“上控资源、下拓市场、中提能力”的转型之路,全面实施“两新三化”战略,其中两新是指锂电新能源材料和钴新材料,三化是指产品高端化、产业一体化和经营国际化,在钴新材料行业保持全球领先地位,在锂电新能源材料行业成为行业领导者。

公司正走在从钴业龙头蜕变为锂电材料领军者的路上。

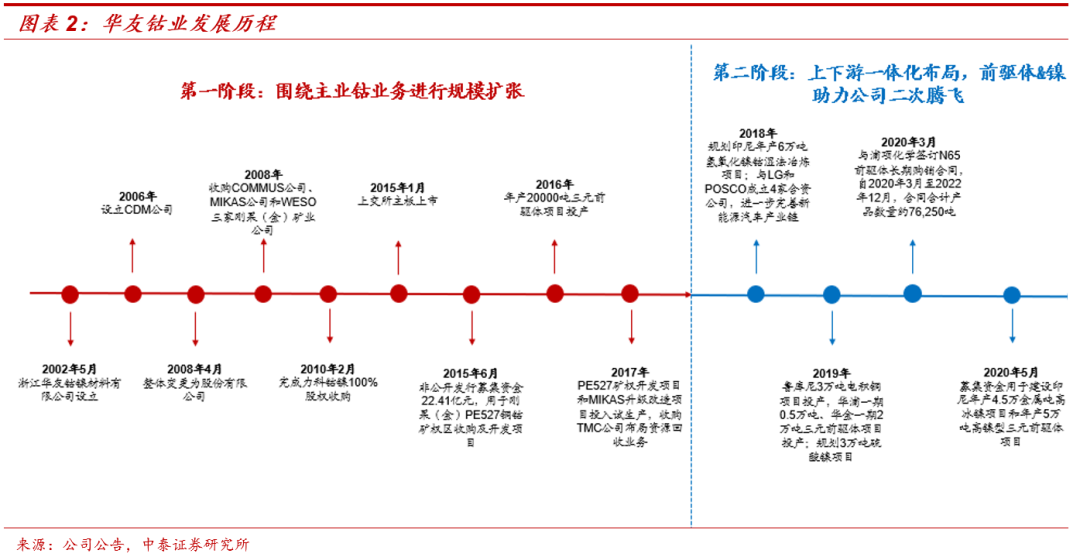

公司发展历程可以划分为两个阶段:

第一阶段(2002-2017年),围绕主业钴业务进行规模扩张:

公司前身为浙江华友钴镍新材料有限公司,始建于2002年,主要从事铜钴有色金属冶炼及钴产品深加工与销售,但我国钴资源较为匮乏,2003年公司就开始考察刚果(金)市场,并于2008年收购了MIKAS和COMMUS两家刚果金矿业公司,实现了对上游原料的控制。公司钴产能逐渐扩张至39000吨,成为全球最大的钴冶炼生产商。

第二阶段(2018年-):上下游一体化布局,致力于成为锂电材料领军者:

2018年前后,公司紧随新能源汽车发展的时代浪潮,加快了向产业链下游延伸的步伐,2016年年产2万吨三元前驱体项目投产,规划未来三年,将全资拥有的三元前驱体产能提升至15万吨/年以上,合资建设的三元前驱体产能提升至13万吨/年以上;2018年,公司与LG化学和浦项化学成立合资公司,切入正极材料领域;此外,公司不断加码镍资源布局,规划产能超过10万金属吨。

1.2 镍&前驱体有望成为公司第二增长曲线

为锂电材料领军者:

镍&前驱体有望成为公司第二增长曲线。

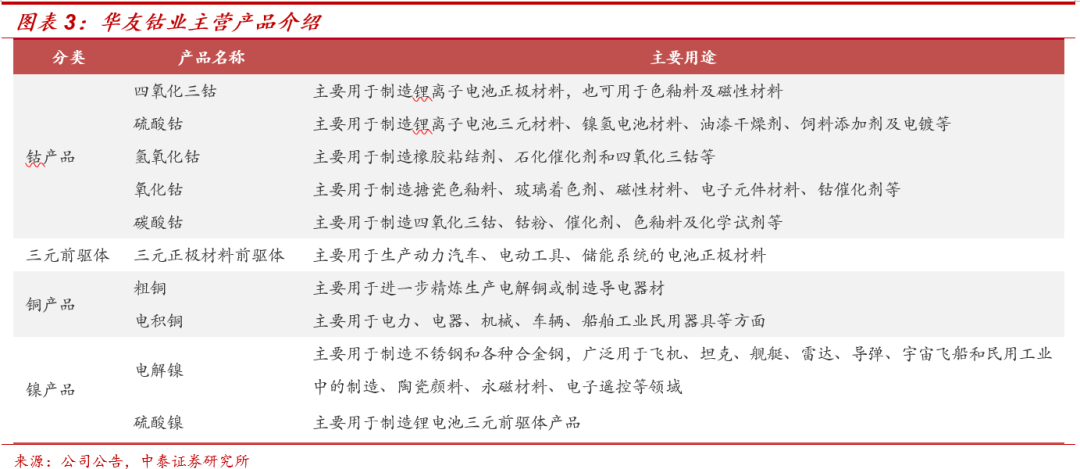

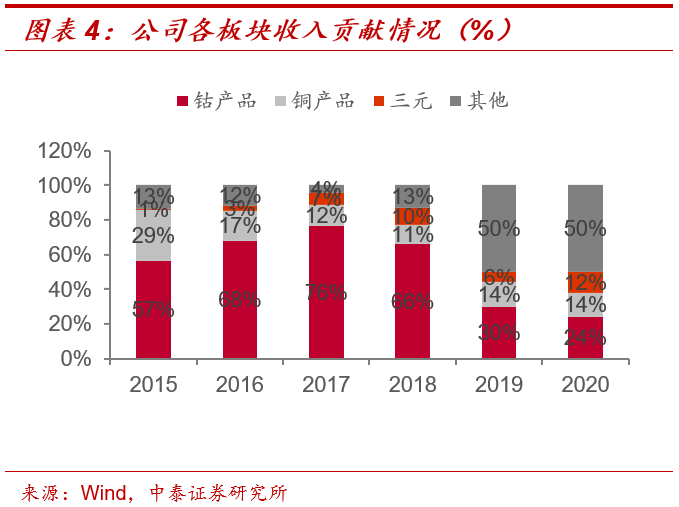

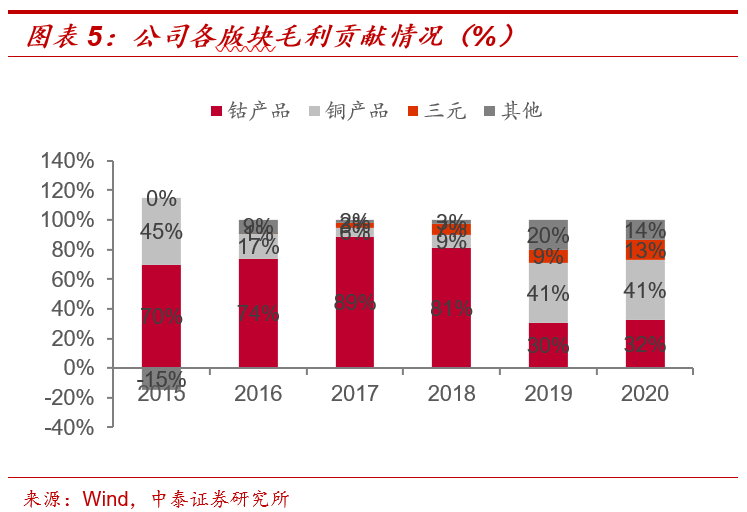

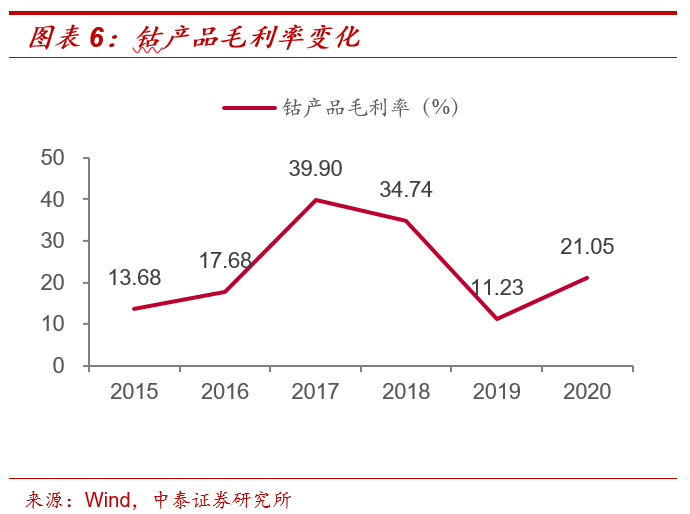

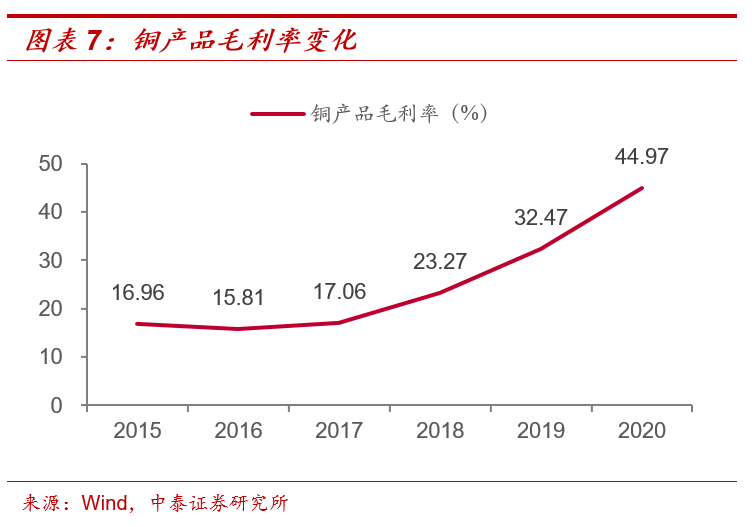

公司目前主营产品为四氧化三钴、氢氧化钴和硫酸钴等钴产品,由于矿料原料中钴铜、钴镍伴生的特性及业务拓展原因,公司还生产、销售电积铜、粗铜等产品,2020年铜钴业务占了毛利的73%,考虑到公司铜钴基本处于满产状态,所以未来铜钴更多贡献业绩的价格弹性;随着公司前驱体&印尼镍项目产能的逐渐释放,三元前驱体和镍产品在公司主业中的占比将逐渐上升,构筑公司第二增长曲线。

二、

镍:印尼二次创业,华友的第二增长曲线

2.1 供给端:受印尼禁矿影响,冶炼产能加速向印尼转移

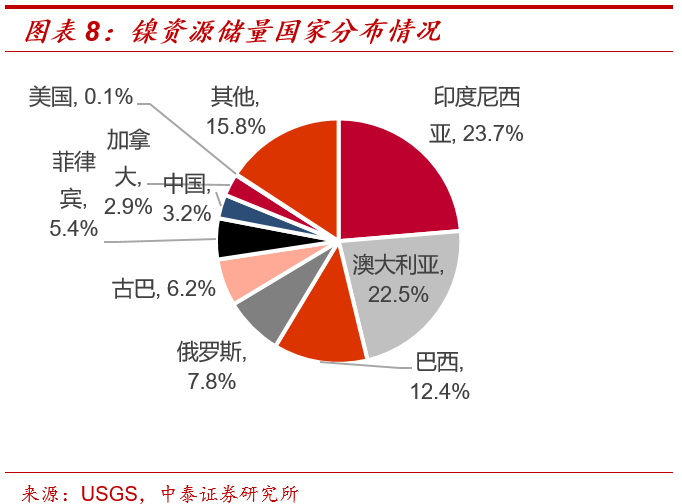

镍全球资源储量分布较为集中,我国缺少镍矿资源。

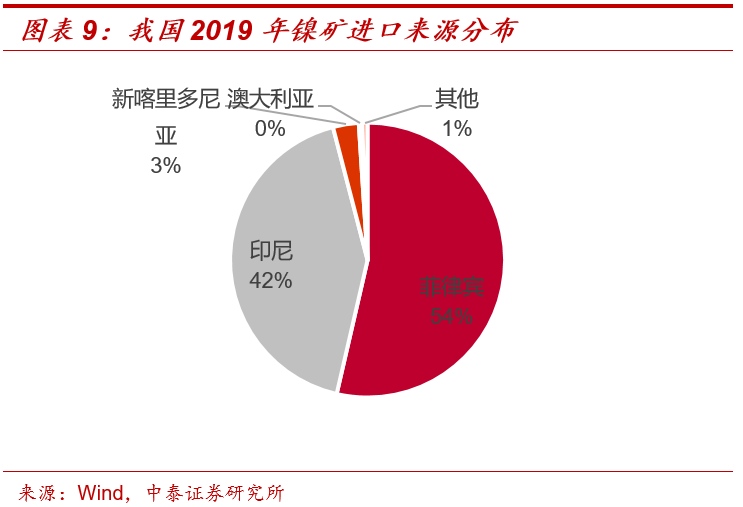

根据USGS的资源储量分布数据,镍资源主要集中于印度尼西亚(23.7%)、澳大利亚(22.5%)、巴西(12.4%)、俄罗斯(7.8%)与古巴(6.2%)等国家,我国镍矿资源较为贫乏,资源储量占比仅为3.2%,当前我国镍矿主要从菲律宾和印尼两个国家进口。

红土镍矿逐渐替代硫化镍矿成为主流。

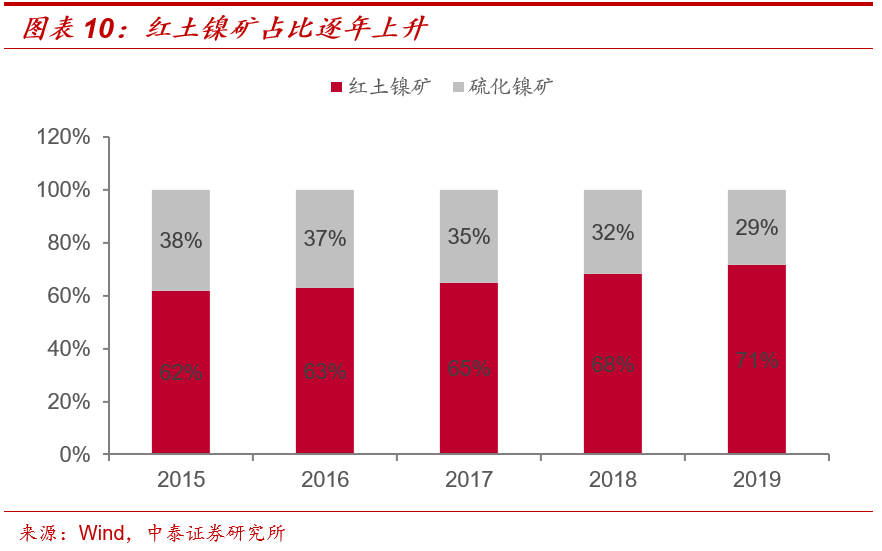

镍矿主要有硫化镍矿和红土镍矿两种类别:1)硫化镍矿主要以镍黄铁矿(Fe,Ni)9S8、紫硫镍铁矿(Ni2FeS4)、针镍矿(NiS)等游离硫化镍形态存在,主要分布在加拿大、俄罗斯、澳大利亚以及我国金川地区等,冶炼工艺较为成熟,该矿副产品较多,采矿成本较高;2)红土镍矿,主要为硫化镍矿岩体风化-淋滤-沉积形成的地表风化壳性矿床,主要分布在赤道线南北30度以内的热带国家,比如印尼、菲律宾、古巴和巴西等国家,冶炼工艺技术较为复杂,冶炼成本较高。近年来,随着镍需求量的逐渐增加,以及硫化镍矿储量的减少,红土镍矿的应用占比逐年上升,2019年红土镍矿占比达到71%,硫化镍矿占比降至了29%。

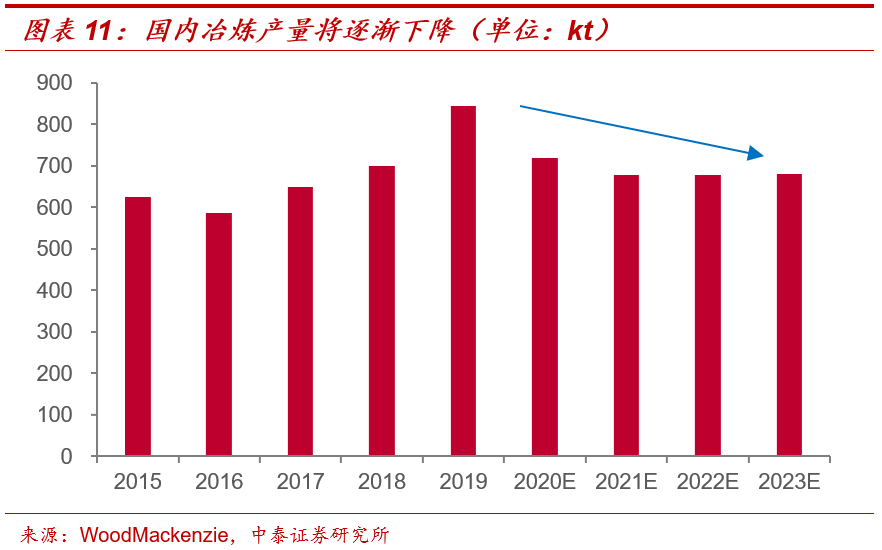

印尼禁矿政策加速冶炼产能从中国向印尼转移。

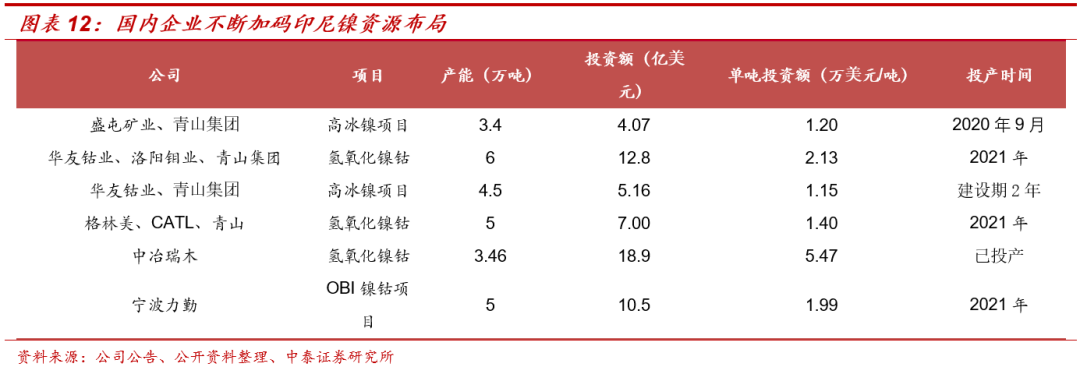

2019年10月,印尼政府将原定于2022年实施的出口禁令提前至2020年1月开始实施,禁止直接出口镍矿石,而红土镍矿难以找到替代国,菲律宾由于近些年的大量出口,其镍矿的储量和品位均出现大幅下降,其中TAWI-TAWI地区更是已经面临着资源枯竭的压力,难以形成有效补充。所以近年来,大量国内企业开始在印尼布局冶炼项目,加速国内冶炼产能向印尼进行转移。

2.2 需求端:新能源车领域镍消费量维持高增

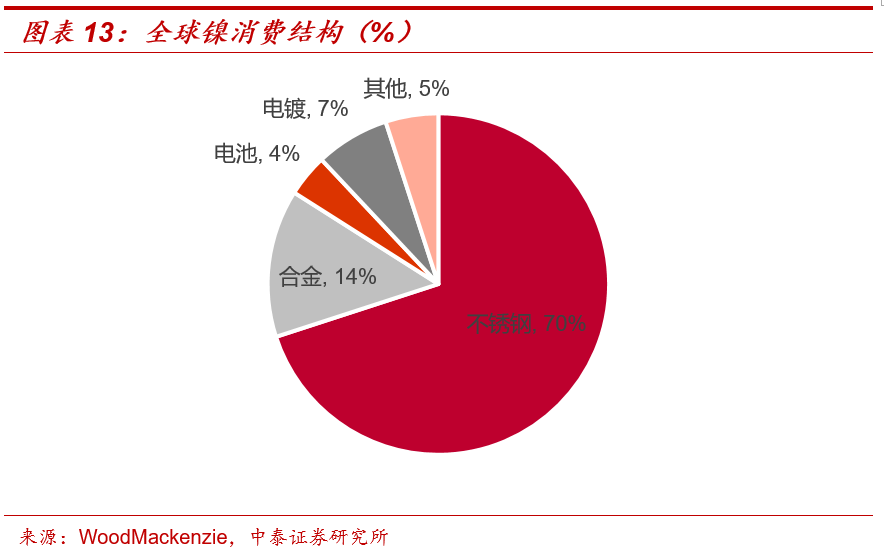

从镍下游消费的结构来看,

不锈钢是镍的主要应用领域,消费占比在70%左右,合金领域约占到消费量的14%,电镀约占7%,电池约占4%,其他领域占比5%左右。

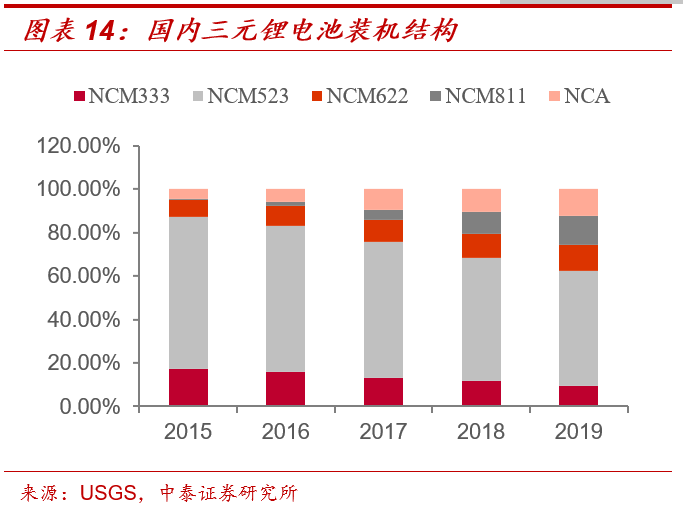

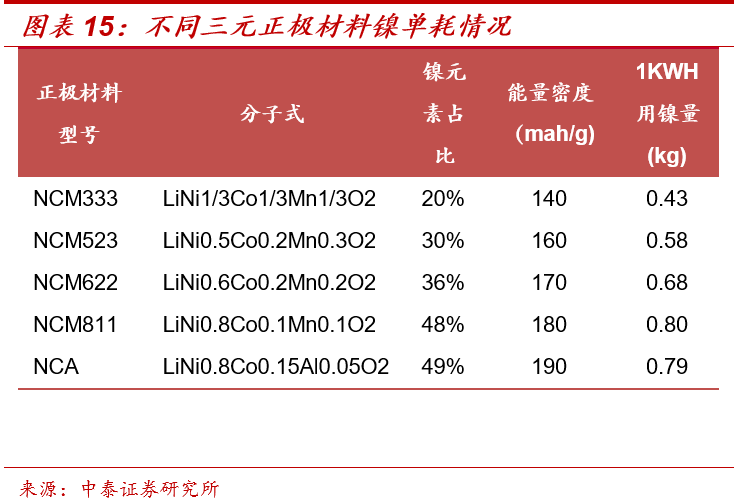

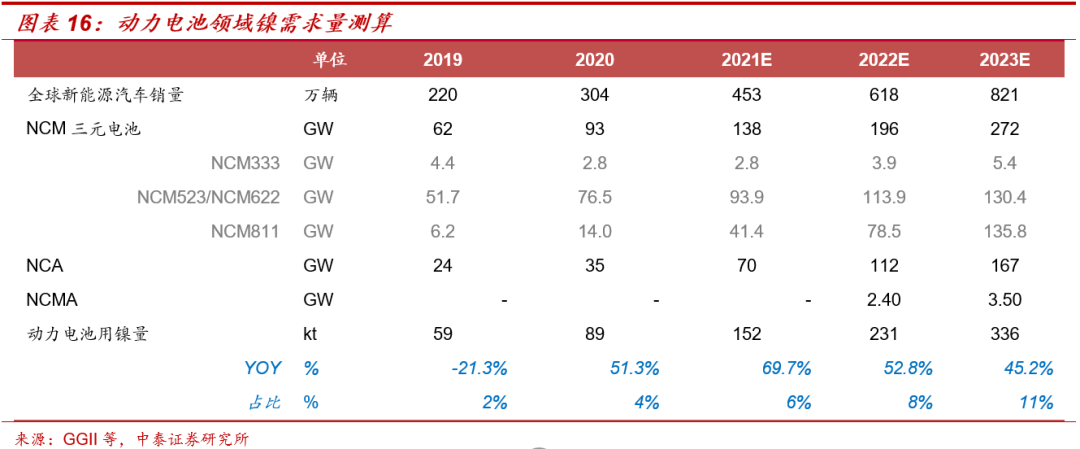

高镍化仍为未来的主要发展方向,新能源车用镍高速增长。

1)高续航里程及降本压力下,高能量密度的高镍三元材料仍是当前主流的发展方向,预计高镍体系材料(NCM811)渗透率将逐渐提升,NCM523单度电对镍的消费量约0.58kg,NCM811对镍的消费量将达到0.80kg,边际提升约38%;2)假设2023年全球新能源汽车销量为821万辆,三元材料中NCM811占比提升至50%,则对应的镍消费量将达到33.6万吨,2020-2023年CAGR为57%,镍消费占比将由4%提升至11%。

2.3 印尼二次创业,不断加码镍资源布局

公司不断加码印尼镍资源布局。

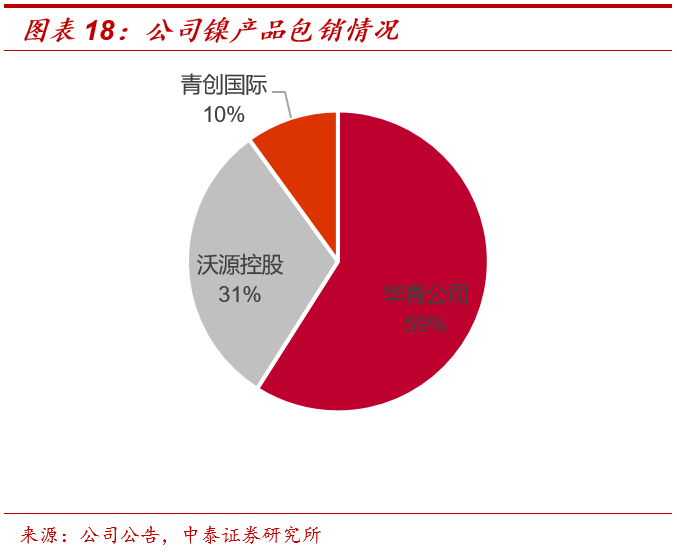

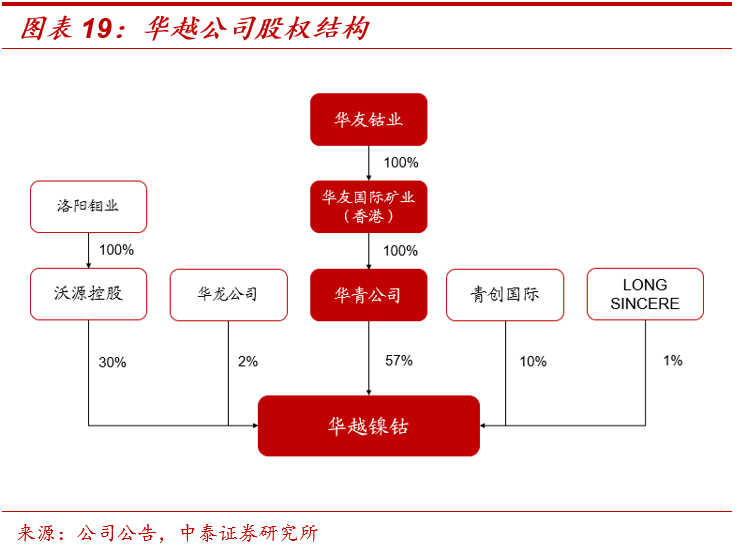

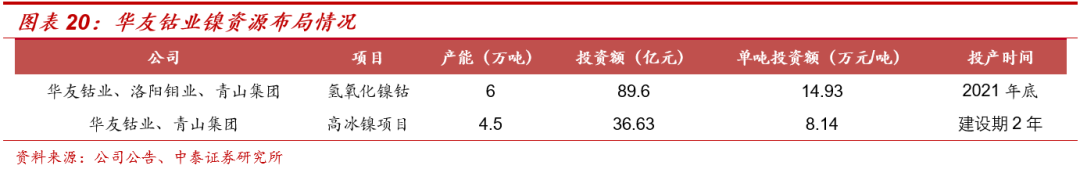

1)公司通过华青公司与其他合资方设立合资公司华越公司作为印尼红土镍矿湿法冶炼项目的实施主体,华越公司投资总额 128,000 万美元,公司持股比例为57%,洛阳钼业通过收购沃源控股100%股权间接参与到华越项目,拟在印度尼西亚Morowali工业园区建设年产6万吨镍金属量的红土镍矿湿法冶炼项目(含钴0.78万吨),该项目已经于2020年3月开始开工建设,预计2021年底投产,公司享有59%的产品包销权;2)公司拟成立合资公司华科镍业印尼有限公司(持股70%),投资36.63亿元在印尼纬达贝工业园建设高冰镍项目,项目每年处理镍含量1.85%的红土镍矿414.43万吨/年,产出高冰镍4.5万金属吨/年,项目建设周期为2年。

冶炼端:募投3万吨硫酸镍项目。

公司募集配套资金8亿元,其中7.8亿元用于华友衢州“年产3万吨(金属量)”高纯三元动力电池硫酸镍项目,公司目前具备硫酸镍产能1万吨,项目建成达产后公司硫酸镍产能将提升至4万吨。

镍有望成为公司第二增长曲线。

1)公司于2019年10月取得了印度尼西亚共和国财政部部长决定《关于向华越公司给予企业所得税减免优惠政策》,自开始商业生产的纳税年度起算,共计15年100%企业所得税减免;3)假设公司镍产品销量为10.5万金属吨,镍售价为15000美元/吨(2021年4月30日LME镍价为17570美元/吨,,近十年(2010年至2019年)镍金属市场均价15,299.50美元/吨),粗制氢氧化镍与高冰镍折价系数按照8折计算,钴售价30万元/吨(2021年4月30日国内金属钴报价约35万元/吨,钴为高波动的小金属品种,历史价格区间在20-78万元/吨之间),氢氧化钴产品折价系数按照8折计算;4)根据如上的假设进行测算,高冰镍项目可以贡献约12.3亿净利润,氢氧化镍钴项目可以贡献约17.4亿元净利润,合计约29.7亿净利润。

三、

前驱体:客户&成本优势显著,向锂电材料领军者跃进

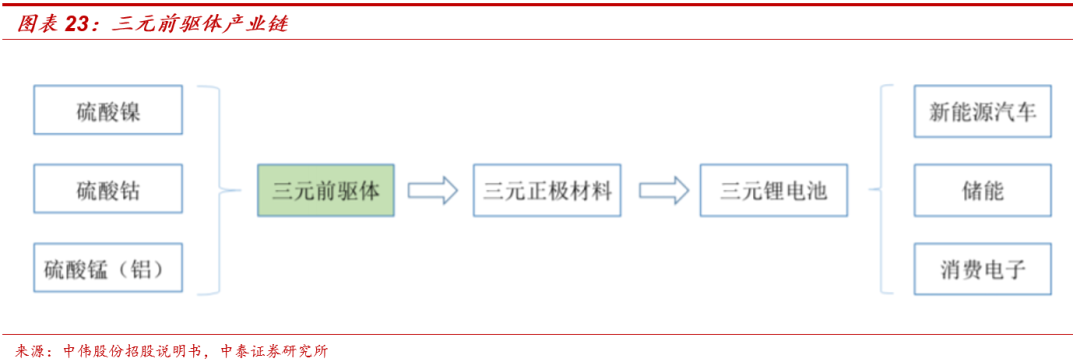

3.1 三元材料技术含量与价值含量集中于前驱体环节

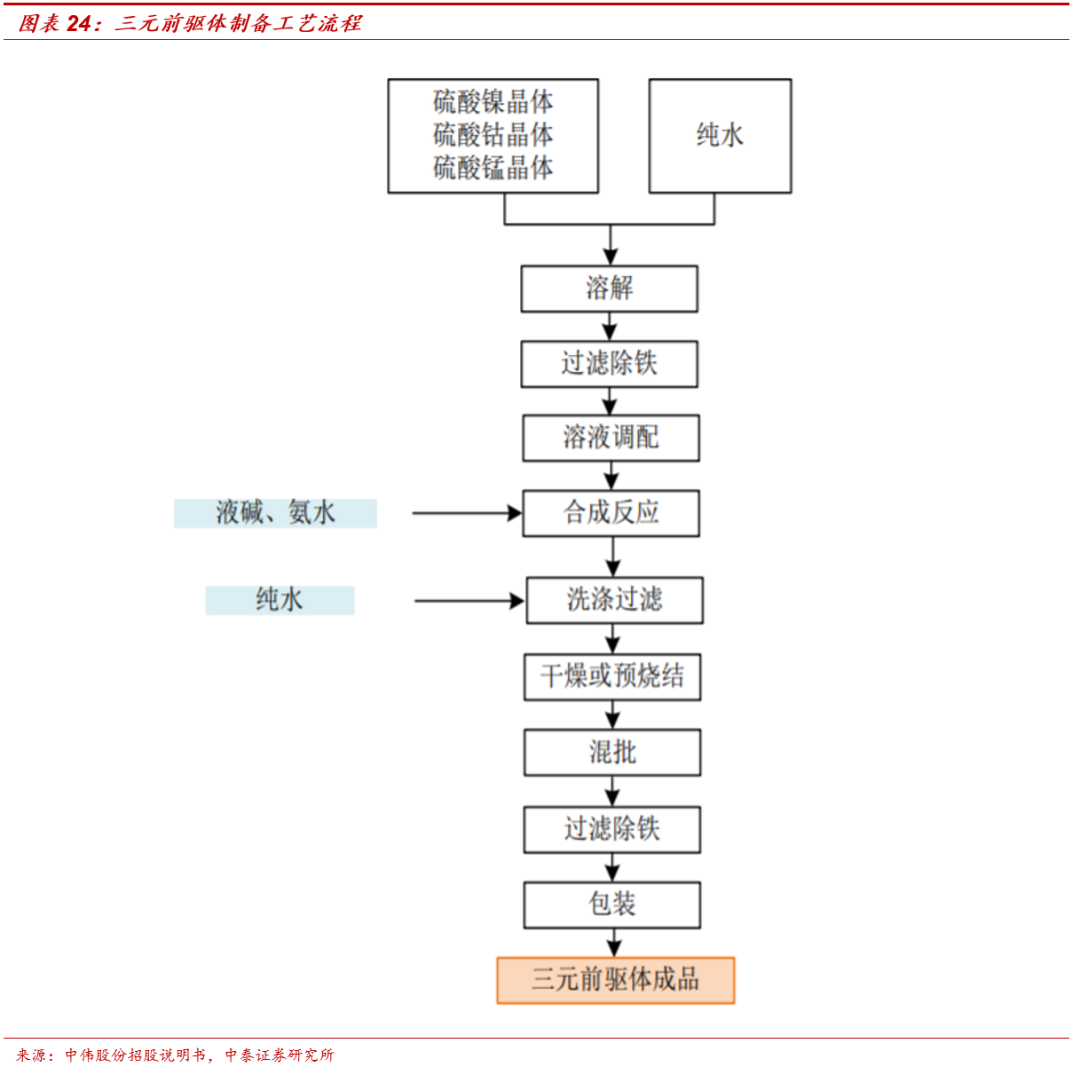

前驱体是制备正级材料的核心原料。

前驱体是指镍钴锰(铝)三元复合氢氧化物,按照镍、钴、锰(铝)的构成比例不同,主要可以细分为 NCM811 前驱体、NCM622 前驱体、NCM523 前驱体以及

NCA 前驱体等。

1)前驱体技术含量>正极材料,对三元前驱体进行两次烧结可以得到三元材料,根据高工锂电,三元材料60%的技术含量在前驱体工艺里面,前驱体的品质(镍钴锰的配比、形貌、粒径、比表面积、杂质含量、振实密度等)直接决定了最后烧结产物的理化指标,三元前驱体反应过程也较为复杂,需要控制的工艺参数有盐和碱的浓度、氨水浓度、盐溶液和碱溶液加入反应缸的速率等。

2)从成本构成来看,三元前驱体同样占了正极材料成本的50%以上。

三元前驱体中镍的占比越高,使用该材料制造的锂电池能量密度越高。

随着技术水平的逐渐成熟以及新能源汽车续航里程的持续提升需要,NCM622、NCM811、NCA等高镍三元材料的市场需求逐年扩大。而高镍三元材料对前驱体的制备提出了更高的要求,具有一定的技术壁垒。

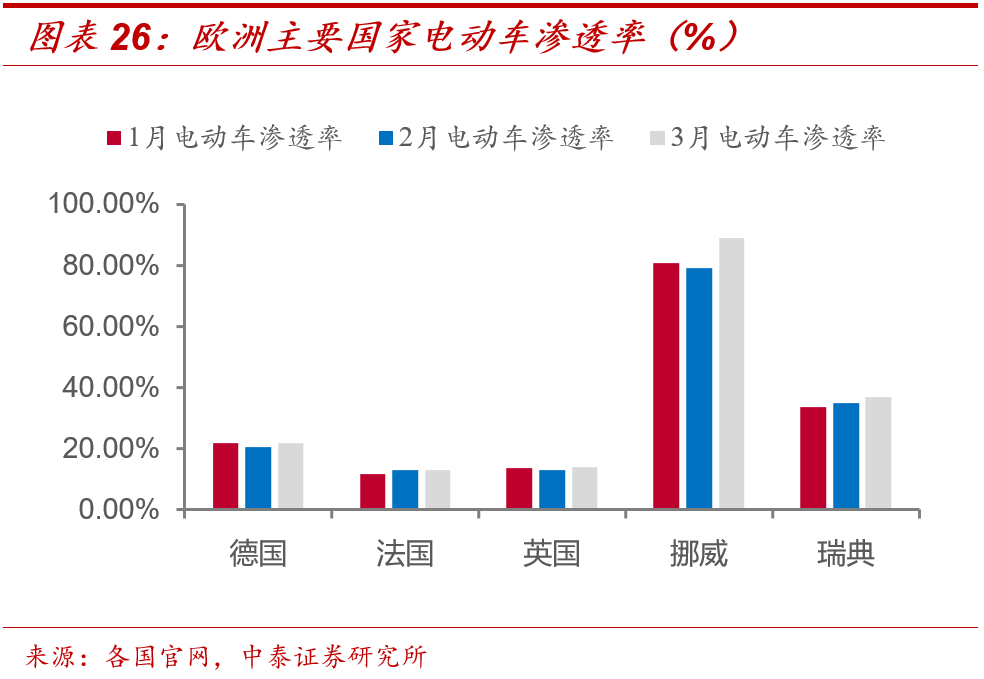

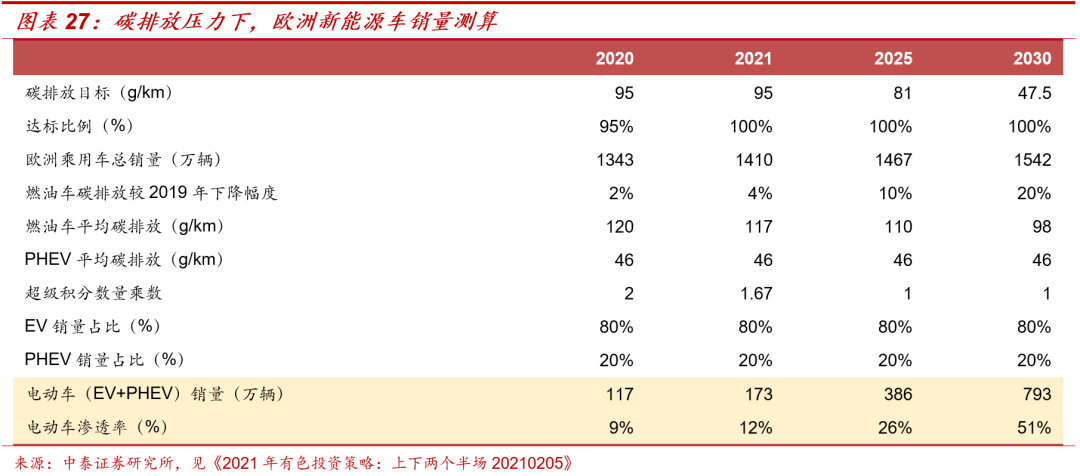

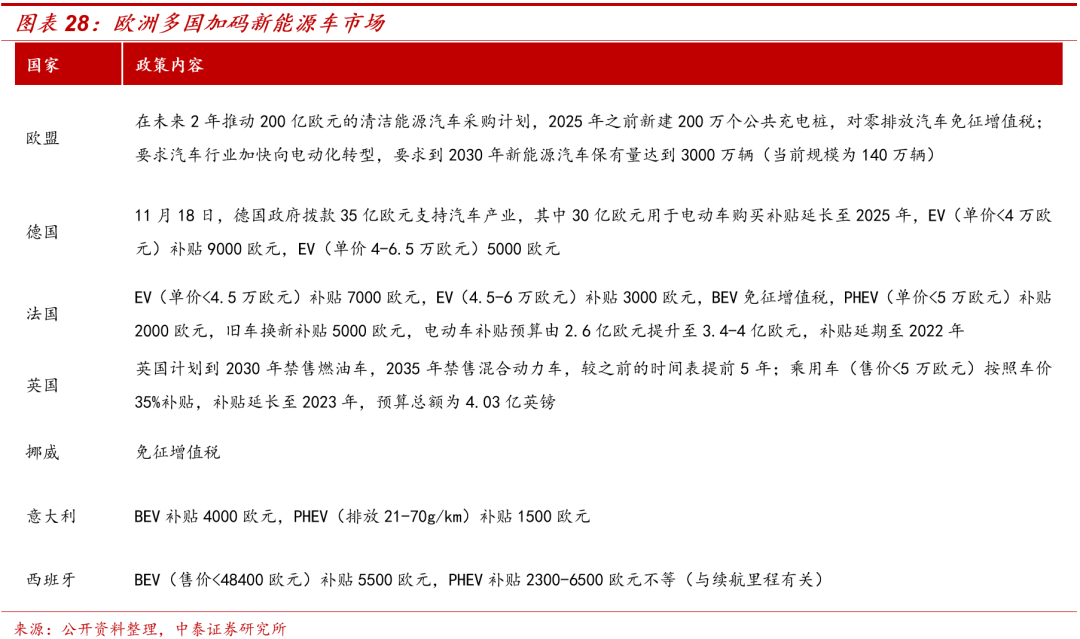

碳排放法规、补贴政策以及优质车型带动下,欧洲新能源车销量持续超预期。

1)欧洲电动车渗透率仍处于低位,发展空间广阔,其中2021年3月,挪威电动车渗透率为89%,瑞典新能源车渗透率为37%,德国渗透率为22%,法国电动车渗透率为13%,英国渗透率为14%;2)根据《2030气候目标计划》,2030年乘用车碳排放需较2021年下降约50%,则对应2030年碳排放目标下降至47.5g/km(此前为59g),碳排放目标进一步趋严,在碳排目标、销量结构假设下,2030年欧洲电动车年均销量在700万辆+,渗透率50%左右;3)补贴政策不断加码,欧盟正致力于“经济绿色复苏方案”,德国将补贴政策延长至2025年,单价低于4万欧元的EV,补贴金额达到9000欧元。

拜登成功当选美国总统,美国新能源政策有望迎来加码。

根据拜登提出的《清洁能源革命和环境正义计划》,更加主张对新能源领域的刺激政策,美国有望迎来新能源“政策加码期”:1)建立执行机制以实现2050年之前100%清洁能源和净排放的目标,重新加入巴黎协定;2)对清洁能源领域进行历史性投资,计划未来10内在清洁能源领域投资1.7万亿美元,加上以及私营部门和州及地方投资,总计超过5万亿美元;3)制定更加严格的燃油排放新标准,确保100%新销售的轻型/中型车辆实现电动化,加快电动车的推广,在2030年底前部署超过50万个新的公共充电站,同时恢复全额电动汽车税收抵免。

国务院印发《新能源汽车产业发展规划(2021-2035年)》,电动化目标明确。

《规划》提出到2025年,纯电动乘用车新车平均电耗降至12.0千瓦时/百公里,新能源汽车新车销售量达到汽车新车销售总量的20%左右;到2035年,纯电动汽车成为新销售车辆的主流,公共领域用车全面电动化。按照国内3000万辆汽车销量进行测算,2025年新能源销量约600万辆,对应的2020-2025年CAGR为36%。

全球电动化趋势已起:

我们预计2021-2023年新能源车销量分别为453/618/821万辆,分别同比增长49%/36%/33%;对应的2021-2023年动力电池产量分别为262/376/519GW,分别同比增长65%/43%/38%。据此测算,2023年三元前驱体需求量将达到81.52万吨,2020-2023CAGR为43%。

三元前驱体行业集中度或将进一步提升。

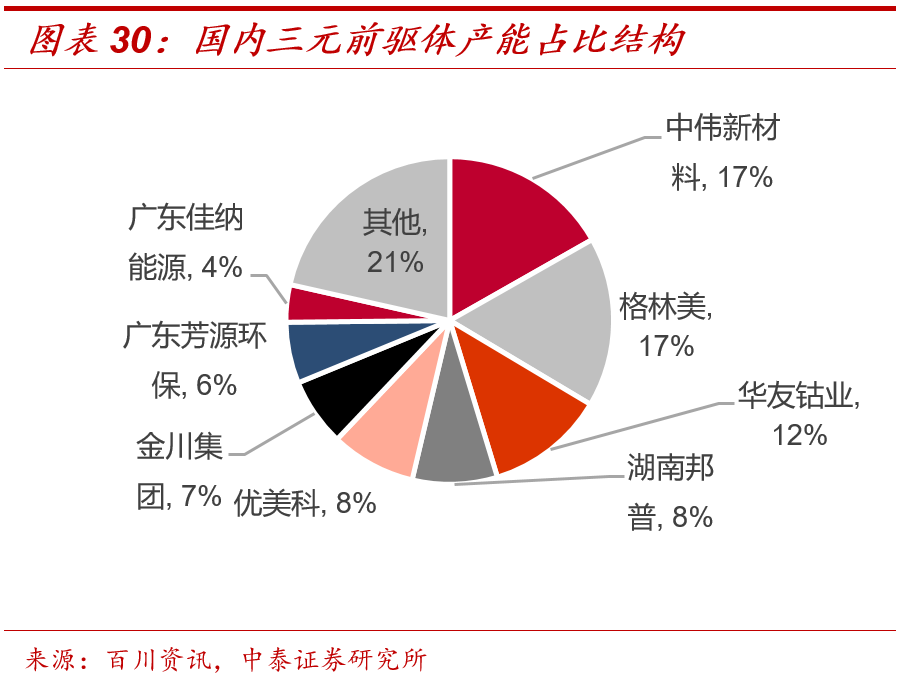

近年来,为顺应新能源车发展趋势,三元前驱体厂商纷纷扩大产能规模,根据百川资讯数据,目前国内三元前驱体产能接近60万吨,产能利用率维持低位。从行业集中度来看,头部企业占比仅为17%,2019CR5出货量占比为58%,CR5产能占比为62%,而动力电池其他材料(负极、电解液和隔膜),头部企业占比在20%以上,三元前驱体竞争格局仍需继续优化,行业集中度或将进一步提升。

技术、成本&客户为三元前驱体竞争的核心要素。

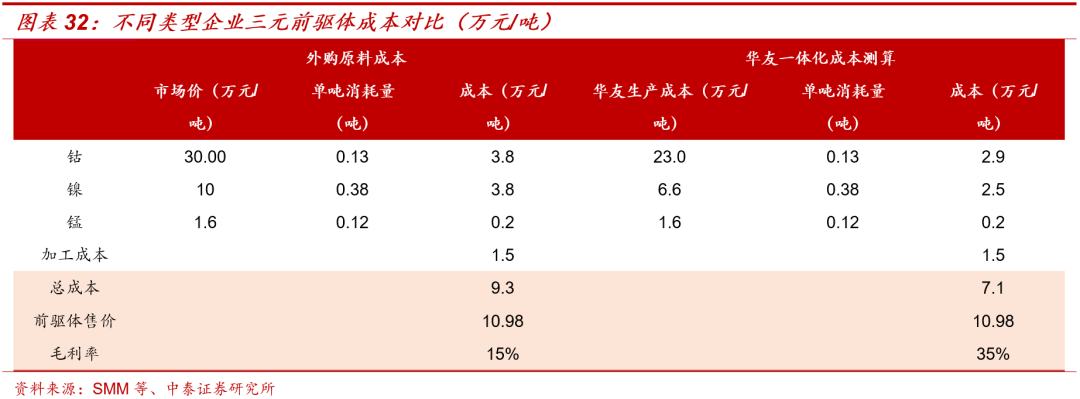

1)三元材料60%的技术含量与50%的价值量都集中于三元前驱体环节,三元前驱体工艺制造较为复杂,单晶、高镍发展方向同样加大了制造的技术难度,整体具有一定的技术壁垒性;2)前驱体采用“原材料+加工费”成本加成的定价模式,成本领先的企业拥有较高的盈利能力,依靠低成本优势有望持续提高自己的市场份额,而从成本构成来看,原材料成本占前驱体成本的90%左右,其中主要为钴镍材料成本,加工成本占比仅在10%左右,所以拥有前端资源布局的企业将有明显的成本优势;3)三元前驱体作为高度定制化的产品,不同客户的三种元素配比会略有不同,且下游客户认证周期通常在1-2年,所以客户粘性较强,客户结构在一定程度上决定了公司前驱体的扩张规模。

华友前驱体成本竞争优势明显。

假设市场钴价为30万/吨,镍价为10万/吨(约13600美元/吨),行业平均毛利率为15%,对应前驱体售价为11万元/吨,假设华友售价与市场相同,则凭借着一体化的优势,华友毛利率将达到35%(暂未考虑结晶、运输等环节成本的降低)。

3.4 “自有+合资”双轮驱动,进入全球核心车企供应链体系

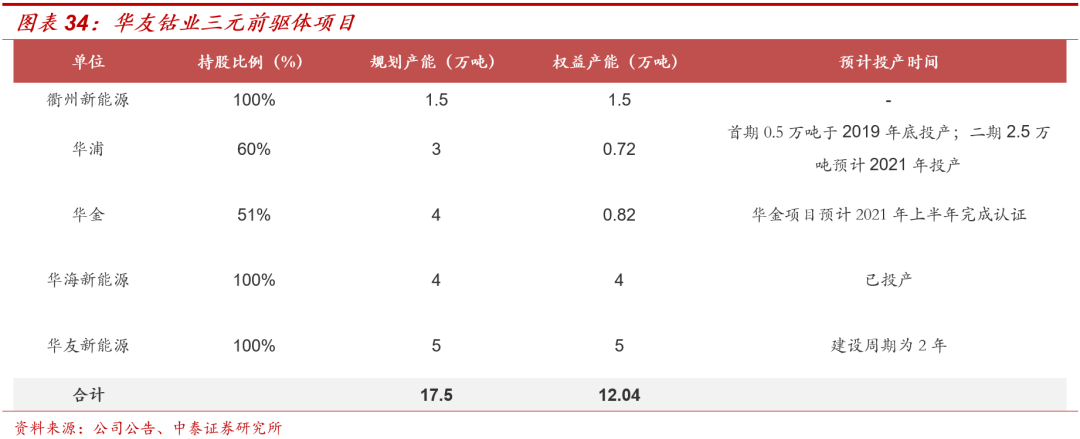

公司通过“自有+合资”两种模式积极布局新能源材料领域,按照公司的发展规划,未来三年,公司规划将全资拥有的三元前驱体产能提升至15万吨/年以上,合资建设的三元前驱体产能提升至13万吨/年以上:

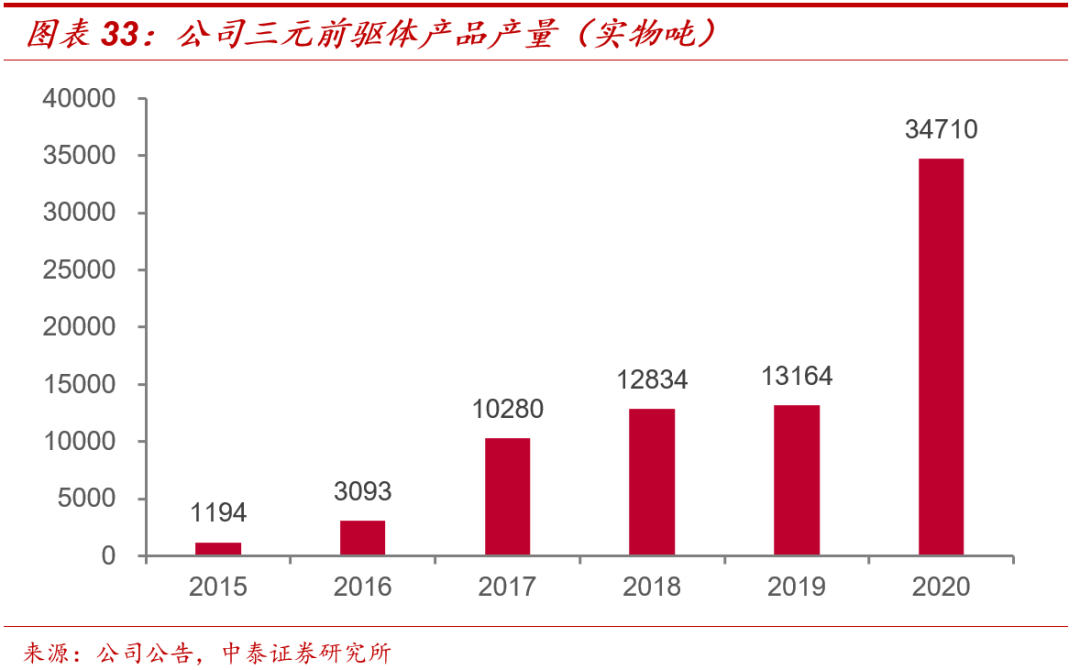

1)2016年,公司年产20000吨三元前驱体项目建成投产,主要产品为523、622等型号三元前驱体,2015和2016年三元前驱体产量分别为1194和3093吨,并成功进入了三星SDI、LGC等国际知名电池企业供应链。

2)2019年5月,公司全资子公司华友新能源(衢州)收购华海新能源99.01%的股权,收购完成后,公司持有华海新能源100%股权。华海新能源规划4万吨三元前驱体项目,目前产能进入规模化生产阶段。

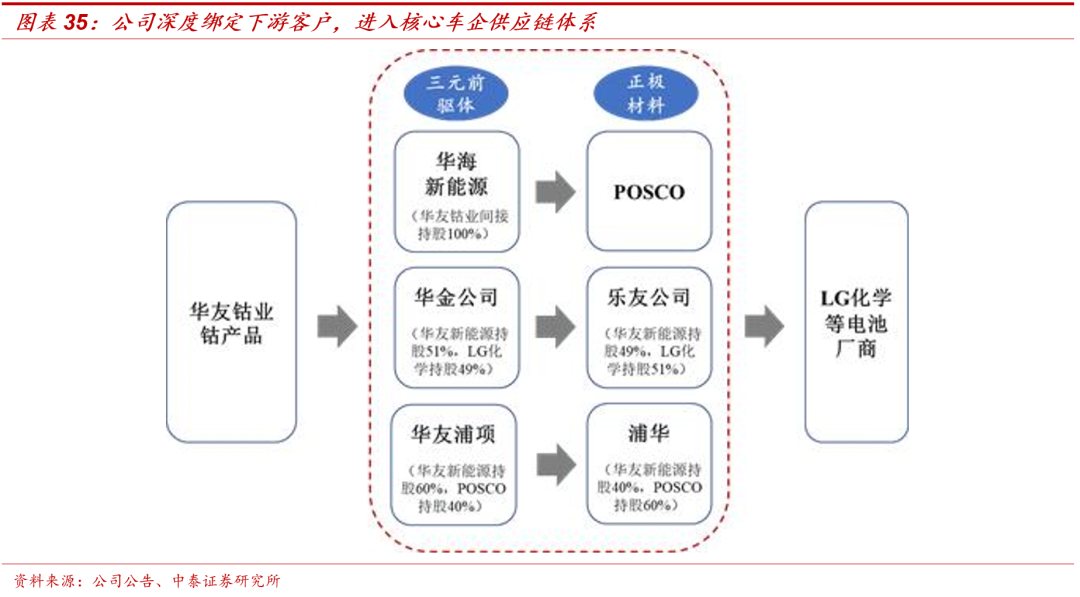

3)2018年公司通过子公司华友新能源(持股40.23%)先后与LG、浦项合资建设四个合资项目:①华金公司,华友新能源持股51%,LG化学持股49%,项目规划生产规模为4万吨/年三元前驱体项目,预计21年上半年完成产线认证工作;②乐友公司,华友新能源持股49%,LG化学持股51%,项目规划生产规模为 4 万吨/年正极材料,于2020年下半年完成认证并进入量产阶段;③华浦项目,华友新能源持股60%,POSCO持股40%,项目规划3万吨三元前驱体项目,一期0.5万吨于2021年一季度开始批量生产;④浦华项目,华友新能源持股40%,POSCO持股60%,项目规划3万吨/年正极材料,一期0.5万吨于2019年11月完成产品、产线认证,于2020年下半年进入量产阶段。

4)2019年5月,公司定向增发募集资金继续加码三元前驱体布局,公司拟在浙江省衢州绿色产业集聚区新建年产5万吨高镍型动力电池用三元前驱体材料生产线,其中NCM8系25,000吨、NCM9系12,500吨、NCMA12,500吨,项目建设周期2年,总投资15.26亿元。

公司深度绑定下游客户,进入核心车企供应链体系。

核心产品已进入三星SDI、LG化学、CATL、比亚迪、POSCO等新能源锂电行业全球知名客户供应链。华金公司的三元前驱体项目主要供给下游乐友公司生产正极材料,乐友公司主要销售给LG化学电池事业部中国子公司、韩国子公司、波兰子公司生产新能源汽车动力电池;华友浦项三元前驱体项目主要供给下游浦华项目生产正极材料,浦华生产后销售至LG化学,最终销售给欧洲主要新能源车企。

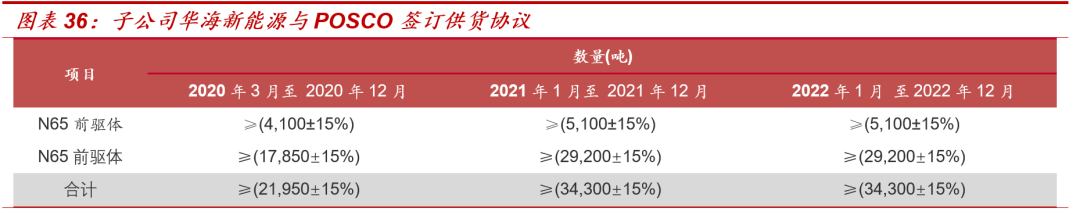

公司子公司华海新能源与POSCO及其关联企业在2019年签订供货MOU的基础上,签订了《N65前驱体长期购销合同》,自2020年3月至2022年12月,合同合计产品数量约9万吨。通过POSCO-LGC电池产业链,应用于大众MEB平台、雷诺日产联盟、沃尔沃、福特等全球知名车企。

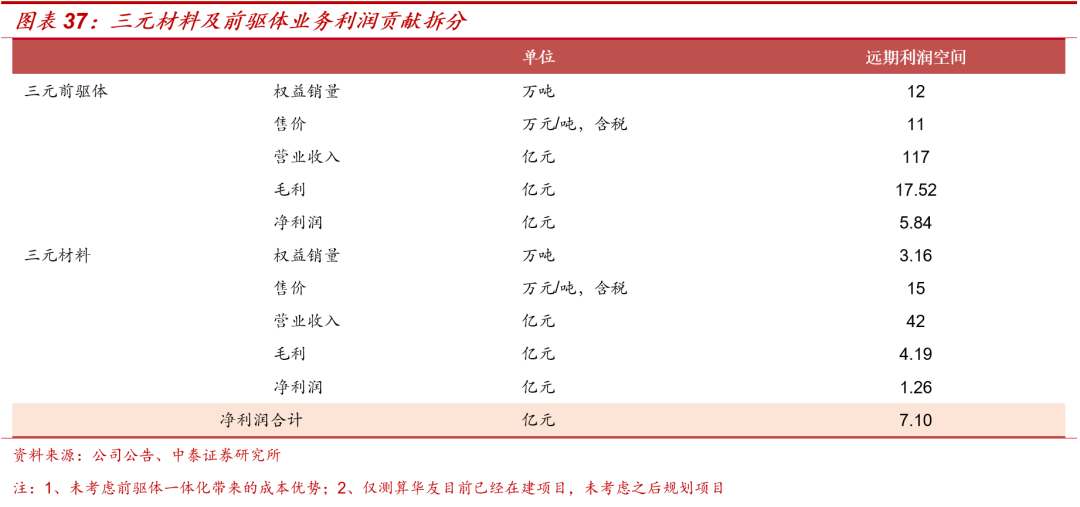

三元前驱体方面,若公司当前规划产能在2023年能够全部释放,即2023年前驱体权益销量为12万吨,前驱体产品售价11万/吨(2021年4月30日国内NCM622三元前驱体售价约11.4万元/吨),则为公司带来117亿营业收入,按照15%毛利率进行测算,可为公司带来毛利17.52亿元;假设净利率为5%,则三元前驱体业务可以贡献净利润5.84 亿元。

三元正极材料方面,假设目前规划项目全部满产,即公司权益销量为3.16万吨,销售均价为15万/吨(2021年4月30日国内NCM622三元材料售价约16万元/吨),按照3%净利率进行测算,三元材料业务对公司净利润的贡献约为1.26亿元。

四、

投资建议:业绩高成长性,维持“买入”评级