文:方正宏观任泽平 联系人:卢亮亮

核心观点:

3年前,以服务实体经济的名义鼓励金融创新,结果导致房地产泡沫和金融加杠杆,企业地价、房租、雇工等成本上升。3年后,再次以服务实体、脱虚向实的名义全面收严监管和金融去杠杆,结果导致融资成本全面上升。实体经济在“被服务”中衰落,如何才能真正振兴实体经济?

1、3年前流行的观点是通过金融创新服务实体经济,甚至有观点认为要通过金融改革倒逼实体改革。在这样的认识驱动下,金融自由化改革单兵突进,P2P、利率市场化、金融机构混业经营、监管层竞争性创新放松各自领域的管制、银银银信银证合作繁荣、同业存单表外理财金融工具不断创新、信托基金子公司券商资管的通道业务爆发式增长、人民币国际化大踏步前进等。

然而在货币宽松和金融自由化的背景下,影子银行体系崛起,超发货币推升资产价格泡沫,房地产金融过度繁荣,而实体经济融资难贵问题长期难以解决并持续衰落。

2、当前流行的观点又出现了大幅转向,认为只要实现了金融去杠杆,资金自然就会脱虚向实。但事实上,自2016年下半年以来,实体企业融资成本大幅上升,金融机构加权贷款利率不断上升,信用债大面积取消发行。

3、当前经济形势的根本问题是:金融改革单兵突进而实体改革滞后造成的不匹配。金融天生是逐利的,实体经济回报率下降是资金脱实向虚的根本原因。只有推动供给侧改革提升实体经济回报率,金融杠杆的政策效果才能显现,即资金回流实体经济,否则很可能落入“流动性陷阱”,2010-2016年每次货币刺激均未进入实体经济进行信用创造,而是推升资产价格泡沫。

4、如何振兴实体经济?实体改革滞后表现为刚性兑付没有打破、地方融资平台和国企凭借隐性担保获得融资便利、制造业税负成本过高、服务业管制过严国企比重过高等。因此,未来的出路是在金融去杠杆和抑制资产泡沫的同时,大力推动以大规模减税、精简财政供养冗余人员、放松行业管制、激发民间投资活力、打破刚性兑付、促进市场公平竞争、重振体制内官员发展经济积极性等市场化导向的改革。

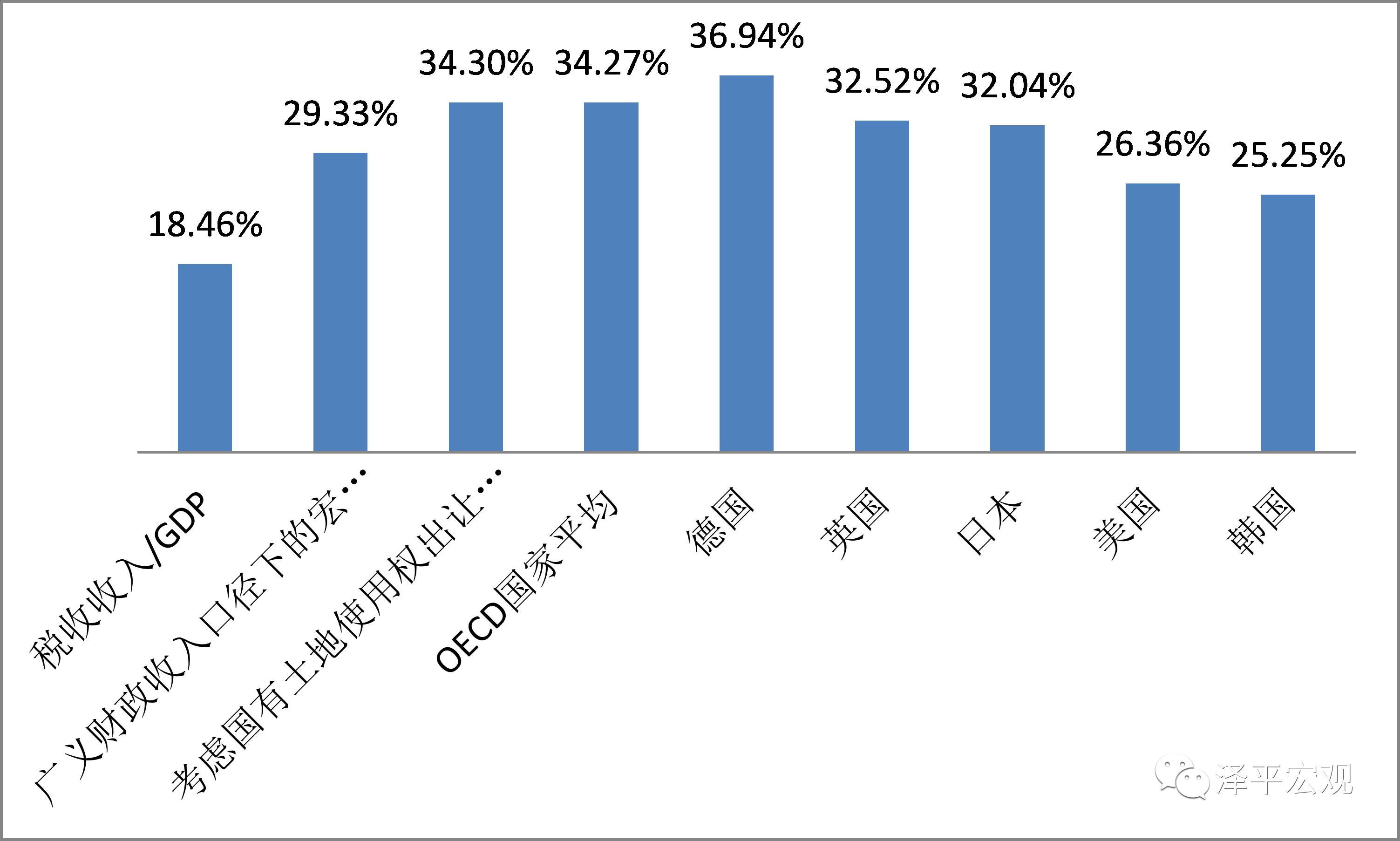

以税负为例,中国宏观税负高且社会保障水平低,个税偏高且缺少抵扣,企业税负高且非税成本更高。

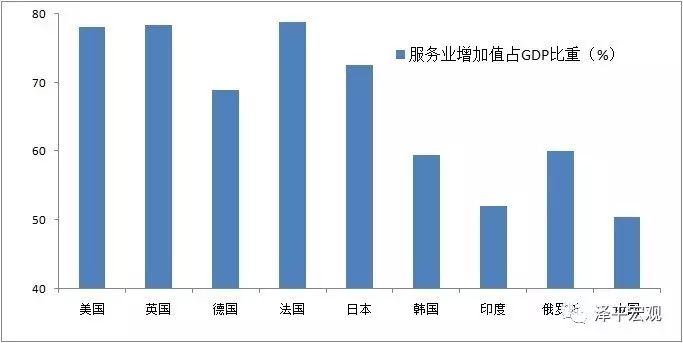

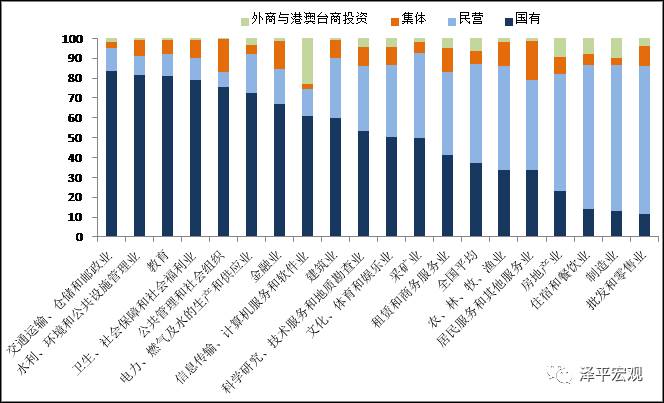

以放松行业管制为例,中国服务业在全球发展滞后,根本的原因是国有比重过高和玻璃门弹簧门。

图:中国各行业固定资产投资的所有制结构(%)

5、金融去杠杆和推进实体经济改革应同步推进。2016年12月中央经济工作会议提出,“要把防控金融风险放到更加重要的位置,下决心处置一批风险点,着力防控资产泡沫,提高和改进监管能力,确保不发生系统性金融风险。”同时,会议布置了四大任务,其中,第一条提出“深入推进三去一降一补”“降成本方面,要在减税、降费、降低要素成本上加大工作力度。”第三条是“着力振兴实体经济”。“施创新驱动发展战略。”“在市场准入、要素配置等方面创造条件,使中小微企业更好参与市场公平竞争。”

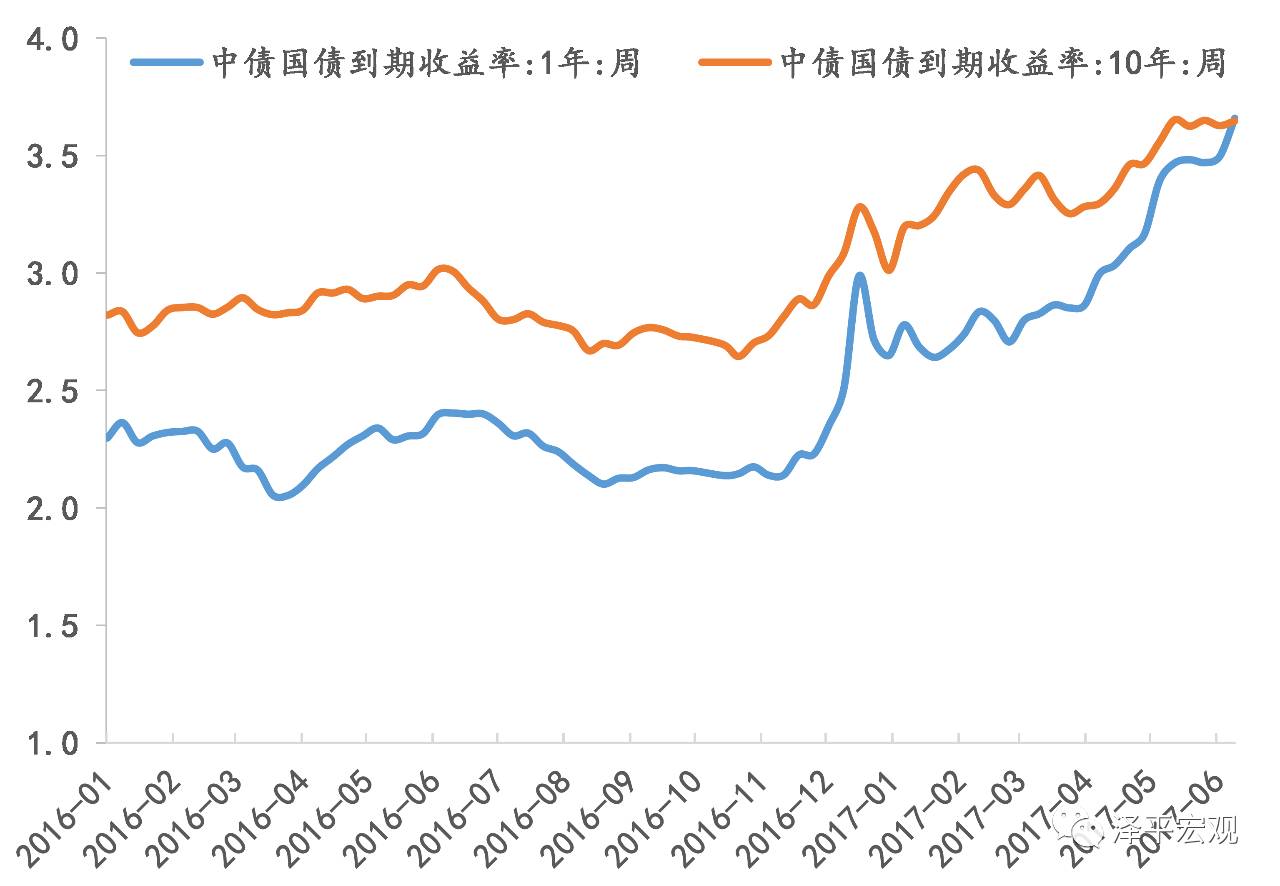

6、从5月份公布的PMI、PPI等数据看,经济已经开始二次探底,从再通胀到再通缩,货币政策与经济通胀基本面开始出现背离。近期债券收益率曲线长短端出现了倒挂,短端反应资金面和货币政策意图,长端反应基本面,收益率曲线倒挂反应了货币政策偏紧和市场对经济通胀长期基本面悲观的矛盾。

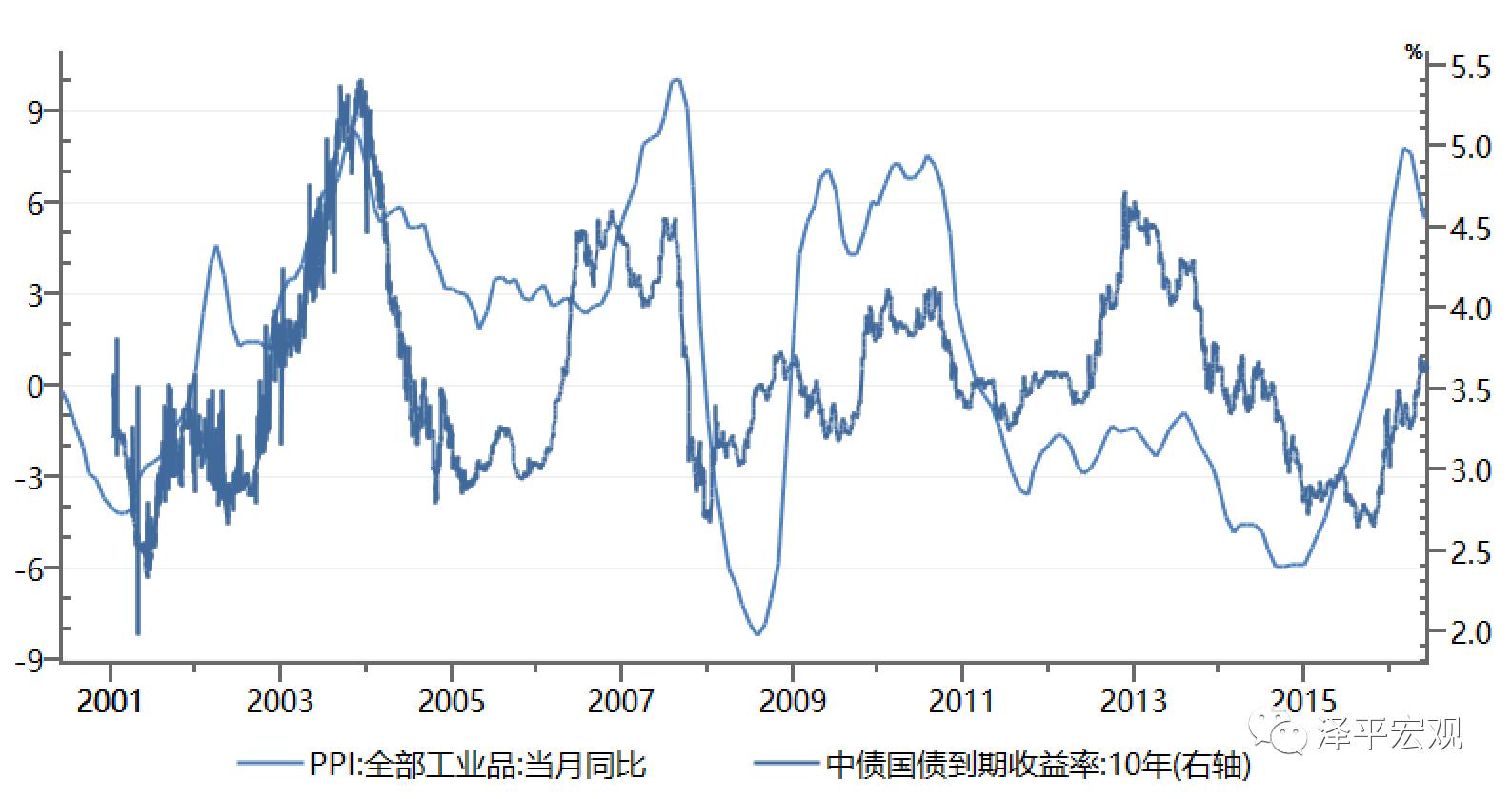

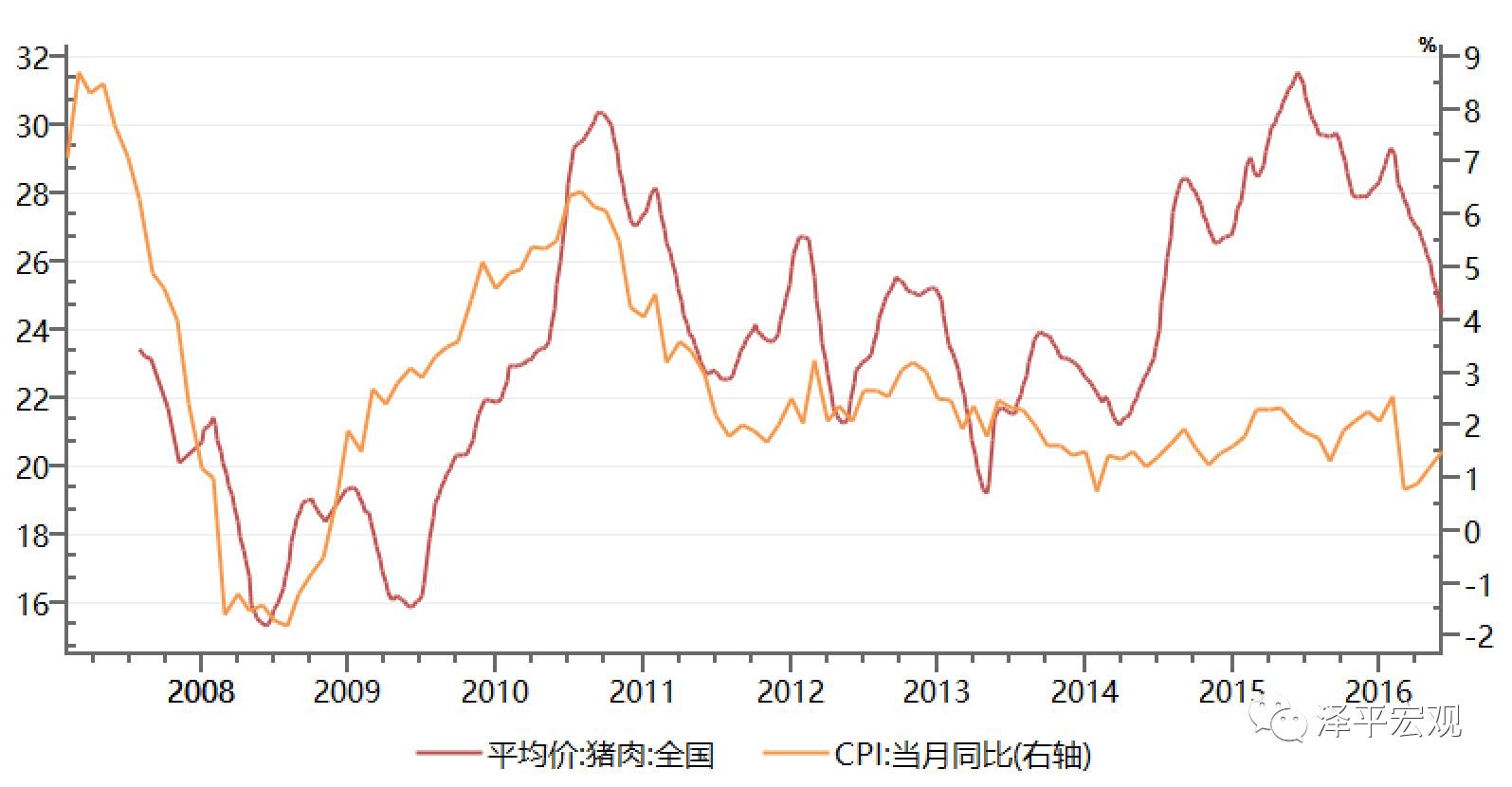

从过去十多年的历史来看,长端债券收益率跟PPI、CPI具有很强的相关性,二者背离不会太久。随着主动补库存周期结束、油价大跌、CRB指数回调以及去年前低后高的基数效应等,预计PPI在下半年将快速回落。随着猪周期回落、下游需求放缓、融资成本上升,预计CPI在下半年将持续低迷。因此,在经济二次探底和再通缩日趋明朗的情况下,货币政策转向的时间窗口在临近,未来将更多地由监管政策执行金融去杠杆意图,货币政策回归逆周期调控职能。从去年10月我们基于滞涨和去杠杆对债市偏谨慎以来,至今已有大半年。展望未来,冬天每过去一天,意味着我们离春天就更近了一天。

30大中城市地产销售延续下滑但降幅收窄,6月首周销量同比-27.4%,较5月同比上升了11.5个点;土地供应和成交均回落,6月100城土地成交同比-58.3%,低于5月同比-18.3%。5月是汽车销售旺季,但狭义乘用车销量低速增长,同比仅2.1%。6月发电耗煤量同比增15.4%,高于5月同比11.0%。吨钢持续盈利高炉开工率上升。钢价6月同比65.5%,较上周减少3.2个点,高于5月48.0%,水泥价格维持高位。美油库存增幅超预期,原油价格直线下跌至45美元;有色价格分化,铜铝增速上升锌下调。6月鲜菜价格同比继续回升猪肉价格同比降幅扩大。受金融去杠杆和MPA考核影响,市场流动性趋紧,1年与10年国债收益率倒挂。央行释放MLF补充跨季资金稳定年中资金面。本周R007利率为3.3430%,较上周下降9.29个BP;DR007利率为3.0011%,较上周上升0.30个BP;10年期国债收益率为3.6478%,较上周上升2.01个BP。人民币汇率继续小幅升值。

风险提示:美联储加息超预期;国内货币收紧和金融去杠杆超预期;房地产调控过紧;改革低于预期;债务风险。

正文:

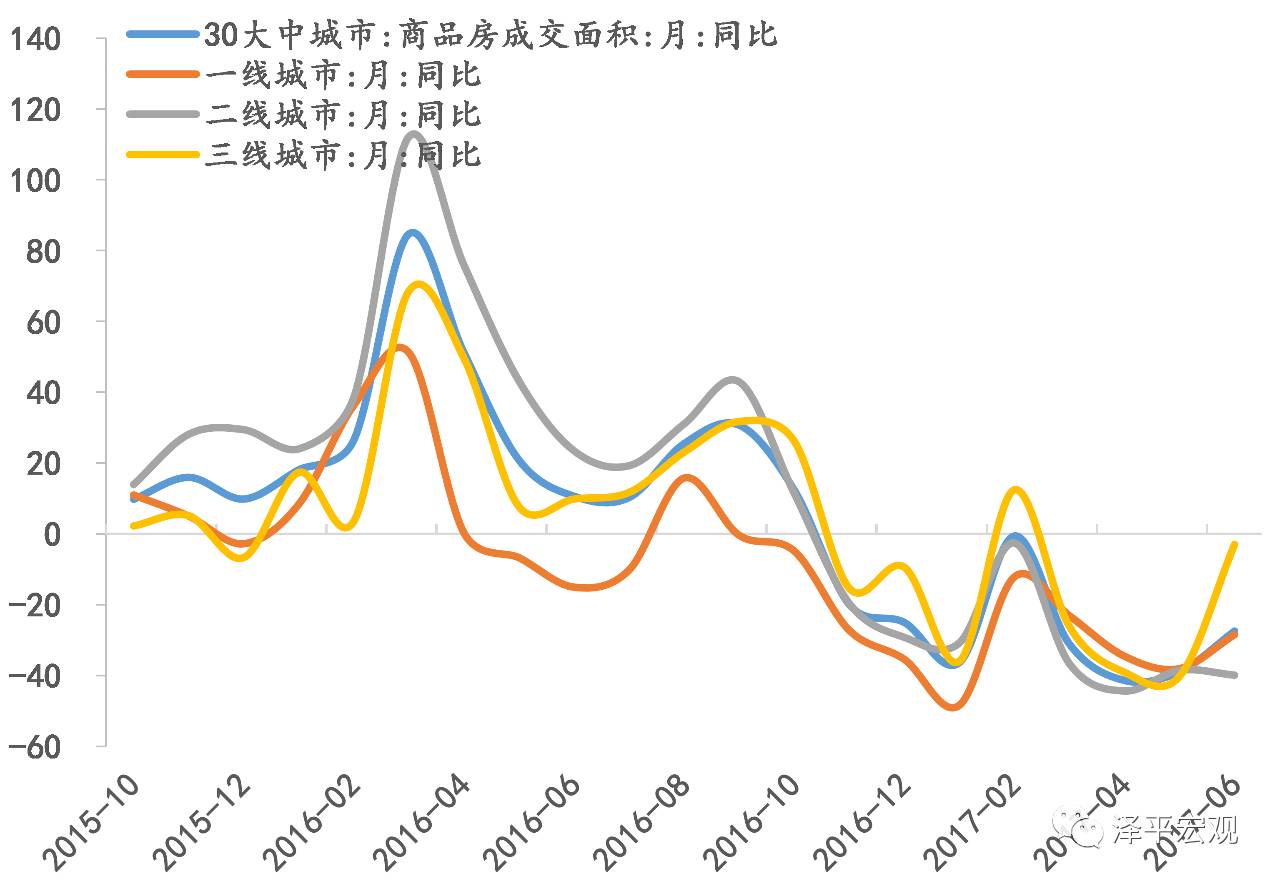

1、下游:地产销售降幅继续缩窄,5月乘用车销售低增

本周30大中城市地产销售环比上升27.6%。截至6月7日,30大中城市地产销售同比-27.4%,高于5月同比-38.9%;其中一二三线城市同比分别为-28.4%、-39.9%和-3.0%,分别高于、低于和高于5月同比-38.1%、-38.5%和-40.2%。6月土地成交和供应均大幅回落。截至6月4日,100大中城市土地成交同比-58.3%,大幅低于5月同比-18.3%;一线同比由5月的17.5%回落至-47.5%;二线同比由5月的-23.9%回落至-70.8%;三线同比则由5月的-16.1%回落至-41.1%。100大中城市土地供应同比-24.7%,大幅低于5月同比3.7%;其中一二三线城市土地供应同比增速分别为-93.9%、24.2%和-40.4%,分别低于、高于和低于5月的32.8%、-18.2%和22.5%。

全国乘用车市场数据显示,5月狭义乘用车产量171.0万台,同比1.3%,销量174.1万台,环比4月增长4.8%,同比增长2.1%。由此推动1-5月的零售同比终于恢复0.2%的微幅正增长,但增长压力较大。6月天气转热和进入考试季,乘用车市场也进入下行期。今年6月有22个工作日,同比和环比都多一个,有利于销量走稳。但去年6月车市开始超预期增长,未来几个月车市增长的基数压力持续增大。

上周电影票房收入环比上升53.7%,较上一周上升37.7个百分点,观影人次和放映场次环比分别为55.1%和2.0%。这与端午假期以及多部好莱坞大片的上映有关。同比来看,6月份票房收入、观影人次和放映场次分别为37.7%、41.9%和27.8%,均高于5月的13.9%、11.4%和26.6%。刚进入6月,暑期旅游就热络起来。高考结束后,将有一波出游小高峰。旅游市场将逐步进入旺季,而学生将成为旅游消费的主力军。毕业季旅游分为两种:家庭出游和学生集体出游。家庭出游多倾向邮轮旅游或是出境游,而学生集体出游则多选择本地周边景区或者国内游。

纺织原料价格同比增速放缓。本周中国纺织经济信息指数中的纱线价格指数环比上升0.15%,6月同比13.6%,低于5月同比14.4%。坯布价格指数环比下降0.04%,6月同比4.9%,低于5月同比5.1%。

集装箱运价指数同比增速回升。上周上海出口集装箱运价指数(SCFI)环比上升4.9%,6月同比61.4%,高于5月同比53.3%。中国出口集装箱运价指数(CCFI)环比下降0.7%,6月同比28.0%,高于5月同比27.8%。

2、中游:发电耗煤回暖,钢价同比上涨水泥维持高位

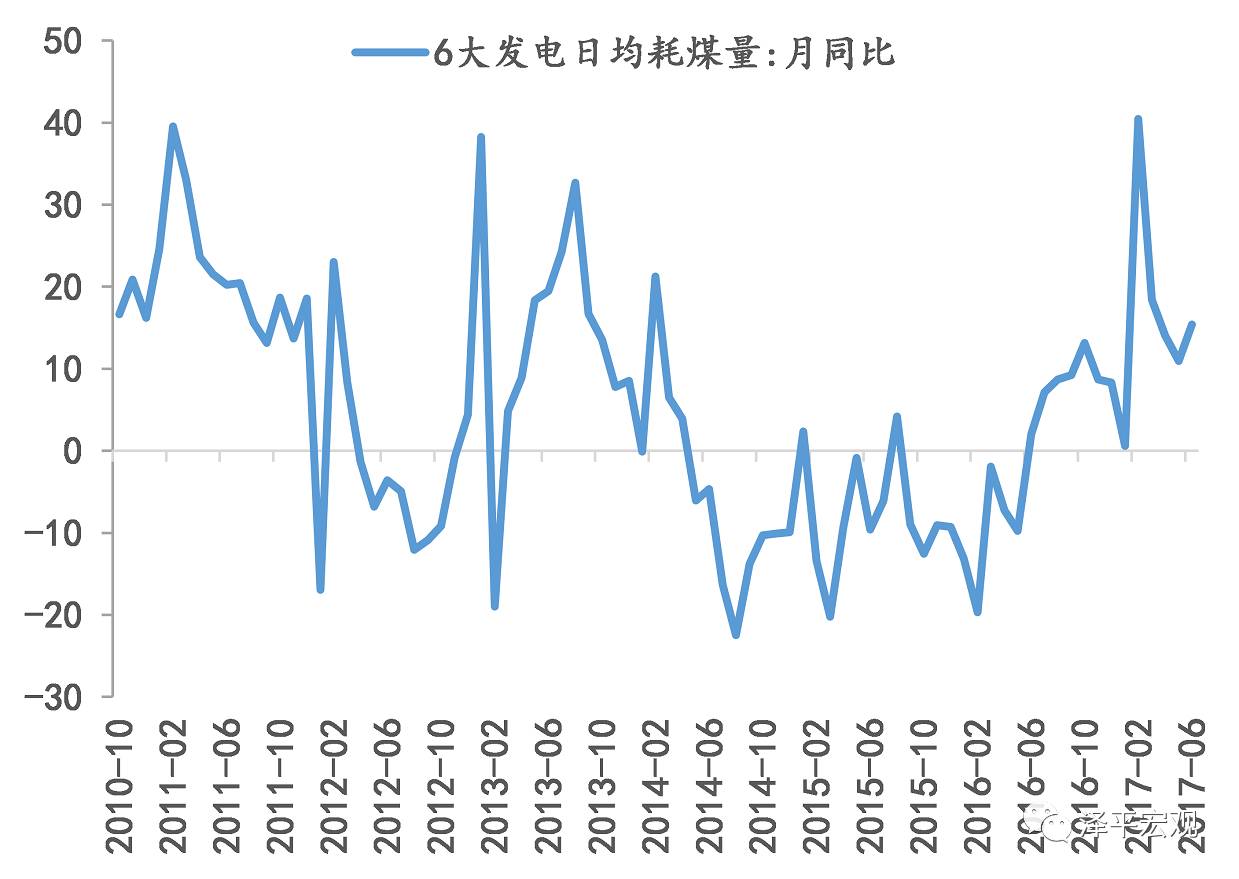

本周工业生产明显回升。6大发电集团日均耗煤量环比增加11.8%。截至6月8日,本月6大发电日均耗煤64.8万吨,高于5月的60.8万吨。6月发电耗煤量同比增加15.4%,较上周增加9.1个百分点,高于5月同比11.0%。

上周盈利钢厂比率达到84.7%,与之前数据持平。螺纹钢生产企业吨钢盈利近900元。盈利驱动下生产持续旺盛,上周全国高炉开工率为76.2%,环比增加1.1个百分点。本周螺纹钢价格有所回落,截至6月8日,环比下降3.1%,螺纹钢价格6月同比65.5%,较上周减少3.2个百分点,高于5月同比48.0%。

水泥价格维持高位。本周水泥价格环比下降0.2%,6月同比上升32.6%,与上周基本持平,高于5月的32.2%。据数字水泥网统计,截至5月26日,全国水泥库容比为60.19%。今年以来水泥行业库容比整体低于60%,远低于2015年的75%和2016年的70%。在供给侧改革以及环保压力影响下,水泥供给端收缩,预计水泥价格短期将维持高位。

受原油价格下跌影响,化工产品价格整体偏弱。截至2017年6月8日,大宗商品价格涨跌榜中环比上升的商品有37种,集中在化工板块和纺织板块;涨幅前3的商品分别是丙烯酸(1.7%)、氧氯化锆 (1.5%)、锌(市场)(1.1%)。环比下降的商品共有62种,集中在化工和钢铁板块;跌幅前三的商品分别为WTI原油(-5.1%)、Brent原油(-4.1%)、加氢苯(-3.2%)。

机械市场销售持续旺盛。据第一商用车网报道,5月我国重卡销售约9.3万辆,环比4月下降11%,同比增长43%,上月同比微52%。由于物流车需求逐渐趋缓,重卡销售同比出现下滑,但工程车的销量仍较好。

3、上游:原油价格暴跌,有色震荡分化

本周CRB工业原材料指数环比-1.0%,6月同比11.5%,较上周下降0.7个百分点,高于5月同比10.9%。南华工业品指数环比-0.7%,6月同比30.1%,较上周下降0.8个百分点,低于5月同比37.2;南华农产品指数环比1.3%,6月同比-2.2,较上周增加0.7个百分点,低于5月同比6.3%。

由于特朗普被弹劾概率较小,美元指数近日开始走强。本周美元指数环比-0.3%,6月同比2.6%,与上周基本持平,低于5月同比3.8%。受卡塔尔等事件影响,市场避险情绪升温,黄金价格偏强震荡,本周伦敦现货黄金环比上升0.8%,6月同比3.6%,较上周增加4.3个百分点,高于5月同比-1.7%。

受美油库存量超预期影响,WTI原油价格连日下跌,周三跌幅达到5.0%,价格为近一个月的最低点。本周WTI原油价格环比下降5.1%,6月同比-3.9%,较上周下降4.3个百分点,低于5月同比3.0%。俄罗斯能源部长表示,欧佩克和非欧佩克产油国应当继续执行减产协议,不要受卡塔尔事件干扰。目前来看,卡塔尔政治争端事件并未对油价产生明显影响。普氏能源数据显示,欧佩克5月原油产量增加27万桶至3212万桶/日。美国方面,美国原油库存和汽油库存增加幅度远超预期。6月2日当周EIA原油库存增加329.5万桶/日,预期减少325.0万桶/日;汽油库存增加332.4万桶/日,预期减少5.0万桶/日。此外,EIA将美国2017年原油产量预期上调2万桶/日至46万桶/日。综合来看,美国原油库存水平是影响近期油价的关键因素。

有色震荡分化。受中国进出口数据超预期影响,市场供求预期得到改善,周四LME铜录得两个月以来最大涨幅2.2%。LME铜本周环比1.9%,6月同比20.5%,较上周降低0.9个点,高于5月同比18.6%。LME铝价格周环比-1.3%,6月同比23.2%,较上周增加3.4个百分点,高于5月同比22.7%。LME锌价格周环比-2.9%,6月同比24.7%,较上周降低2.5个百分点,低于5月同比38.3%。

4、价格:菜价升猪价降,燃油价格增速回落

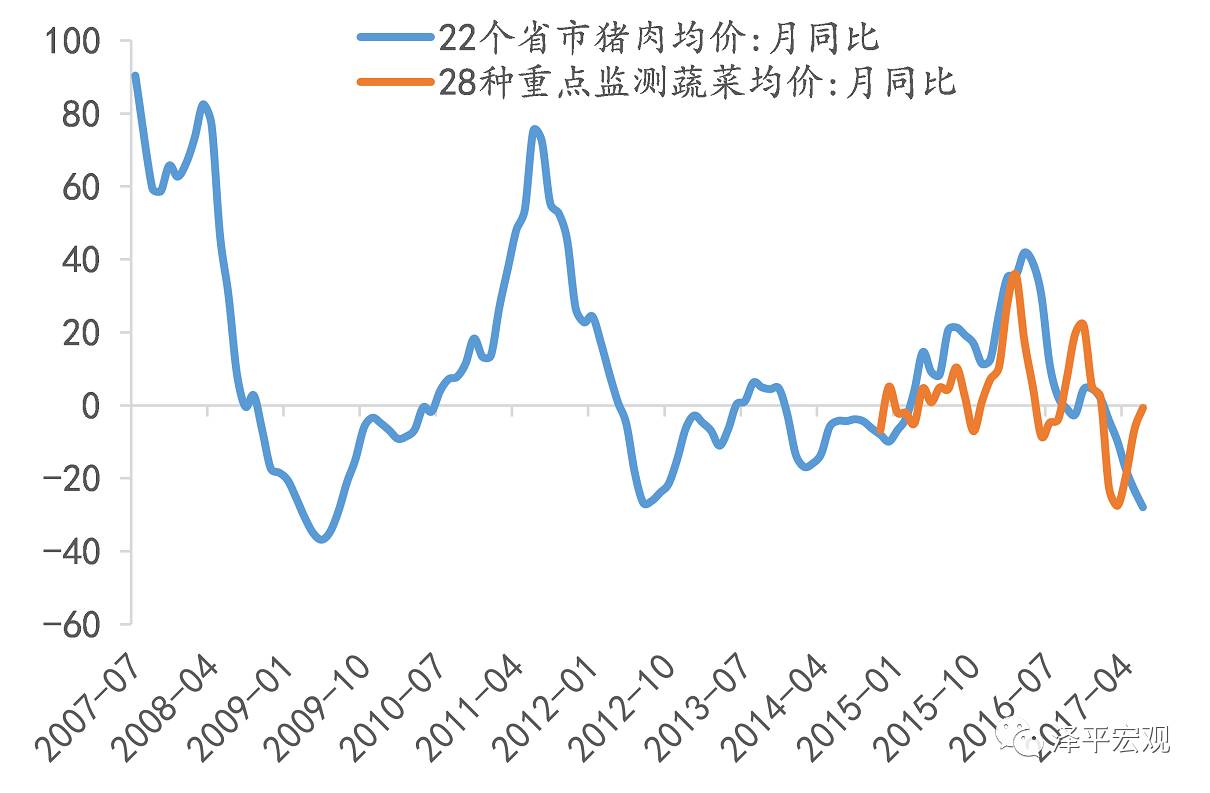

本周农业部28种重点监测蔬菜平均批发价环比上涨0.6%,前海蔬菜批发价格指数环比下跌3.0%,山东地区的蔬菜批发价格指数环比上涨1.3%。农业部28种重点监测蔬菜平均批发价、前海蔬菜批发价格指数和山东地区的蔬菜批发价格指数6月同比分别为-0.8%、-1.0%和-12.7%,分别高于、低于和高于5月的-6.6%、-0.3%和-17.6%。

本周农业部猪肉平均批发价环比下跌0.8%,6月同比下跌24.6%,低于5月的-21.4%。36个城市猪肉平均零售价环比下跌1.4%,6月同比下跌10.8%,低于5月的-7.3%。36个城市牛肉和羊肉平均零售价6月同比分别为-1.6%和-2.5%,分别低于和高于5月的-1.4%和-2.9%。36个城市草鱼和鲢鱼平均零售价6月同比分别为11.0%和3.3%,分别低于和高于5月的11.1%和3.1%。

全国成品油价格增速继续回落。本周全国成品油价格指数环比下跌2.1%,6月同比上涨8.5%,低于5月的12.2%。

5、货币:央行提前对冲到期MLF,长短端收益率倒挂

本周央行公开市场共有4700亿逆回购到期,周一至周五分别到期300亿、600亿、2400亿、900亿和500亿。本周央行公开市场操作货币投放4600亿,回笼4700亿,净回笼100亿。

央行本周二进行了4980亿一年期MLF操作,中标利率3.20%,与上期持平。6月共有4313亿MLF到期,其中本周二、周三和下周五分别有1510亿、733亿和2070亿到期。本周三还有合计800亿的国债发行,创2009年来新高。此外,金融去杠杆以及即将到来的MPA考核,都使得市场流动性十分紧张。央行提前小幅超额对冲到期的MLF,有助于补充跨季资金,稳定年中资金面。

截至6月9日,1天期银行间回购加权利率为2.8956%,较上周下降1.64个BP;7天期银行间回购加权利率为3.3430%,较上周下降9.29个BP。1天期存款类机构回购加权利率为2.8294%,较上周下降0.04个BP;7天期存款类机构回购加权利率为3.0011%,较上周上升0.30个BP。1年期国债收益率为3.6590%,较上周上升16.26个BP;10年期国债收益率为3.6478%,较上周上升2.01个BP。

珠三角票据直贴利率(月息)和长三角票据直贴利率(月息)均较上周上升0.5个BP,票据转贴利率(月息)亦上升0.5个BP。本周不同期限的信用利差缩窄,1年期AAA企业债的信用利差扩大缩窄10.29个BP,10年期AAA企业债的信用利差缩窄7.62个BP。

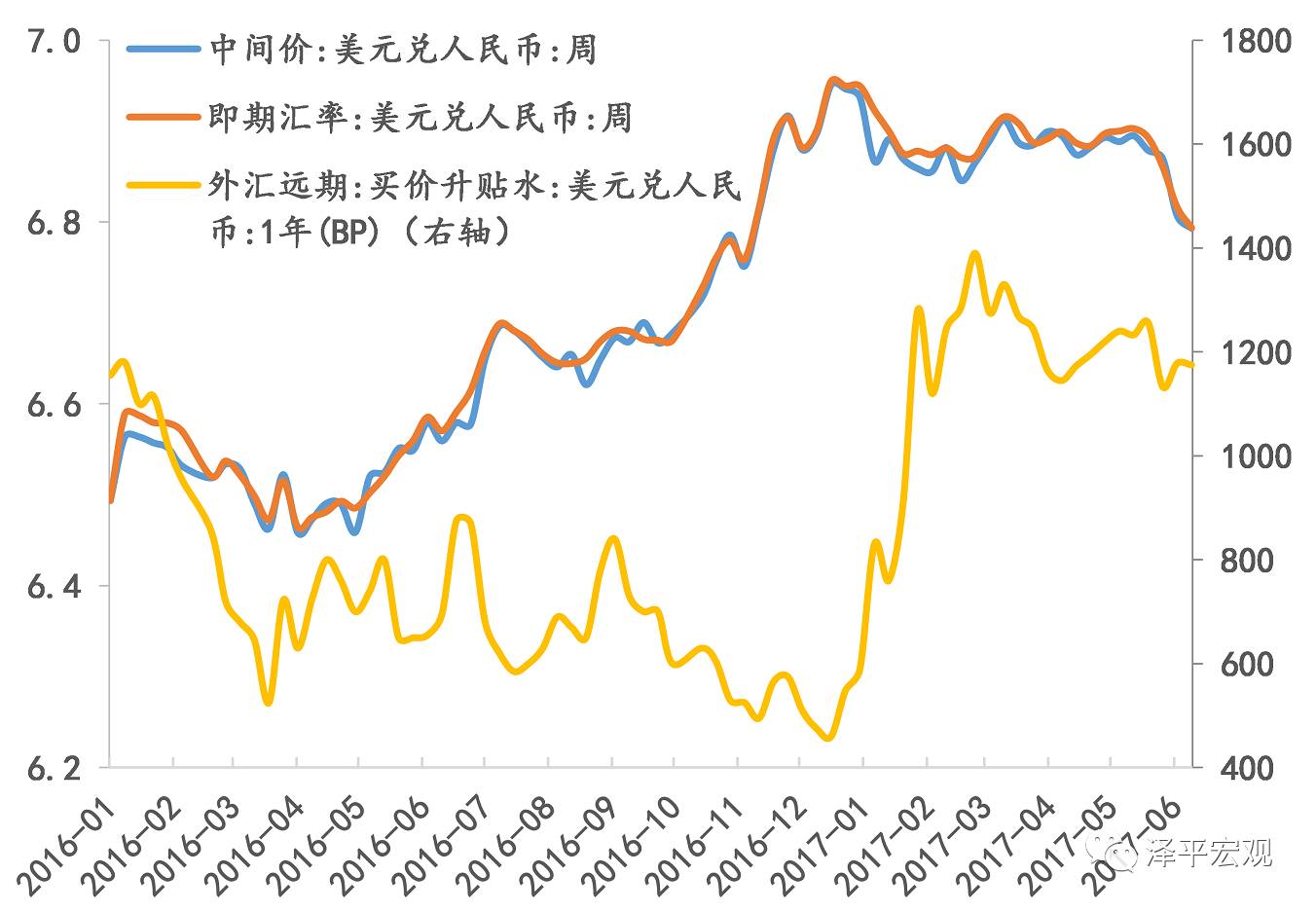

人民币汇率继续小幅升值,远期贬值压力减小。本周美元兑人民币中间价升值0.21%,美元兑人民币即期汇率升值0.33%,离岸人民币贬值0.10%。在岸和离岸人民币汇率价差由上周的0.0404缩小至0.0110,美元兑人民币1年期外汇远期买报价下降3个BP。

图表1:6月30大中城市地产销售降幅继续缩窄

图表2:六大发电日均耗煤同比下降

图表3:菜价同比增速回升,猪价同比增速回落

图表4:人民币短期升值