公司公告称拟通过现金和发行股份收购安迪科的100%股权并募集配套资金不超过7.43亿。

安迪科承诺业绩增速持续提升,估值相对合理。安迪科2016年归母净利润为0.66亿,承诺2017-2019年扣非后净利润分别不低于0.78亿、0.95亿、1.18亿,2017-2019年增速分别为19%、22%、24%,利润增速呈现逐步提高的趋势。安迪科整体估值16亿,对应2016-2018年PE分别为24倍、21倍、17倍,考虑到核医学标的稀缺性,估值相对合理。此次收购采用现金+股权收购的方式,拟通过现金收购安迪科的48.5497%股权和使用股票(拟发行6075万股,占公司总股本的8.6%,作价8.2亿,发行价格为13.55元/股)收购安迪科的51.4503%股权,另外计划发行股份募集配套资金不超过7.43亿。交易完成后,安迪科将成为公司的全资子公司。董事长由守谊仍为公司实际控制人,董事长及其一致行动人的持股比例由35.37%变更为34.60%。

F[18]渗透率低,核药房扩张推动业绩高增长。安迪科主要产品是正电子诊断药物F[18],广泛用于PET-CT显像诊断,可早期发现全身肿瘤病灶,为临床治疗提供参考依据。我国PET(CT)年诊疗人次总数约47万例,渗透率仅0.2%左右,远低于发达国家2%的渗透率,主要是因为我国PET-CT数量少仅355台,每百万人口保有量为0.25台,而发达国家平均每百万人保有量超过2台。随着国产PET-CT上市带来设备保有量上升、学术认知度提升带来PET-CT使用频率增加,对F[18]的需求量也将保持快速增长,市场需求持续扩大。F[18]的半衰期约为109.77分钟,完成配置后必须尽快运送到医院才能使用,核药房的数量成为F[18]快速放量的瓶颈。安迪科目前有6个核药房,还有6个核药房正在建设中,另外还拟投入2.28亿元用于核药房建设,公司的核药房数量增长将带来产能快速扩充,从而推动F[18]的销售快速增长。2016年公司的锝[99mTc]在2016年刚上市,借助现有销售渠道有望实现快速放量。

外延并购扩充产品线,核医学产业链完成初步布局。公司在核医学领域持续外延并购,云克药业为核素治疗药物平台、安迪科为核素药物诊断平台,益泰医药为核素药物研发平台,GMS和安迪科为核素药物配送平台。公司完成了在核医学领域的诊断+治疗药物产品布局,形成了研发、生产、配送的完整产业链。旗下资源能够形成良好的协同,尤其是GMS的7个核药房与安迪科的6个核药房有望形成协同布局,加快F[18]、锝[99mTc]等诊断性核素药物快速放量。公司未来仍有持续并购丰富产业链布局的预期,从而进一步巩固公司在核医学领域的市场地位。

肝素原料药触底反弹,价格有望持续提升。本轮肝素原料药行情的主要推动因素是下游制剂企业的补库存需求和上游原材料涨价,最终导致肝素原料药价格提升。肝素原料药价格在2016年中开始缓慢回升,4月份开始提价速度加快。2017年5月份价格同比提升40%,年初至今的平均价格与2016年同期相比提升23%。肝素原料药价格仍然存在持续上涨的预期,有望显著增厚公司业绩。

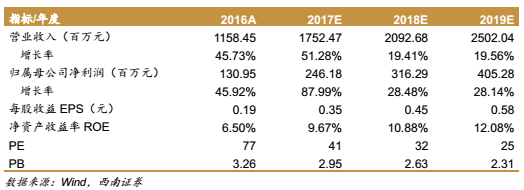

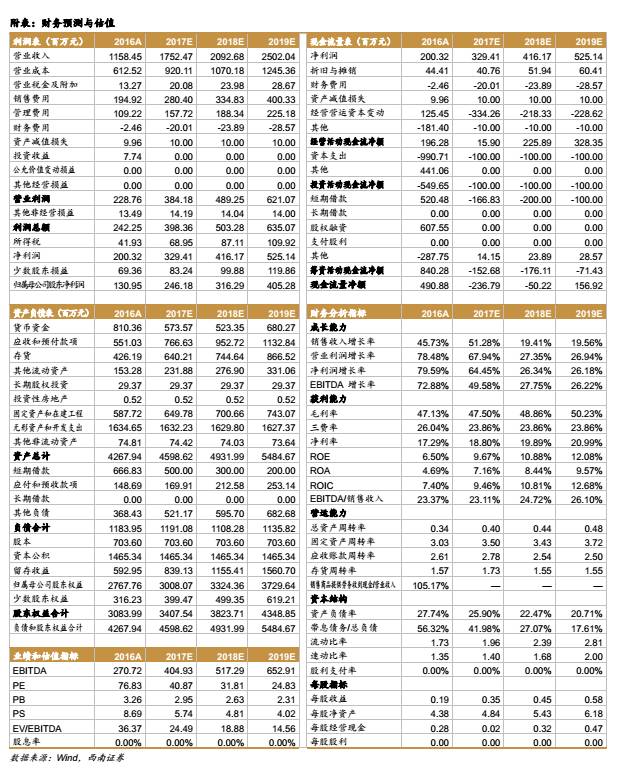

盈利预测与投资建议。暂不考虑安迪科并购带来的影响,预计2017-2019年EPS分别为0.35元、0.45元、0.58元,对应PE分别为41倍、32倍、25倍,如考虑安迪科带来的业绩影响(预计2017下半年现金收购完成,2018下半年股权收购完成),预计公司2017-2019年备考EPS分别为0.38元、0.53元、0.72元,备考PE分别为38倍、27倍、20倍。考虑到公司业绩高增长且是A股唯一的核医学标的存在持续外延并购预期,给予公司2017年55倍PE,对应目标价为19.25元,维持“买入”评级。

风险提示:并购标的收购进度及业绩或不及预期;原料药出口或低于预期。

分析师承诺:本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,报告所采用的数据均来自合法合规渠道,分析逻辑基于分析师的职业理解,通过合理判断得出结论,独立、客观地出具本报告。分析师承诺不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接获取任何形式的补偿。

分析师承诺:本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,报告所采用的数据均来自合法合规渠道,分析逻辑基于分析师的职业理解,通过合理判断得出结论,独立、客观地出具本报告。分析师承诺不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接获取任何形式的补偿。

重要声明

西南证券股份有限公司(以下简称“本公司”)具有中国证券监督管理委员会核准的证券投资咨询业务资格。

本公司与作者在自身所知情范围内,与本报告中所评价或推荐的证券不存在法律法规要求披露或采取限制、静默措施的利益冲突。

本报告仅供本公司客户使用,本公司不会因接收人收到本报告而视其为客户。本公司或关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供或争取提供投资银行或财务顾问服务。

本报告中的信息均来源于公开资料,本公司对这些信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告,本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告仅供参考之用,不构成出售或购买证券或其他投资标的要约或邀请。在任何情况下,本报告中的信息和意见均不构成对任何个人的投资建议。投资者应结合自己的投资目标和财务状况自行判断是否采用本报告所载内容和信息并自行承担风险,本公司及雇员对投资者使用本报告及其内容而造成的一切后果不承担任何法律责任。

本报告版权为西南证券所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用须注明出处为“西南证券”,且不得对本报告进行有悖原意的引用、删节和修改。未经授权刊载或者转发本报告的,本公司将保留向其追究法律责任的权利。